“营改增”试点对银行业的影响及完善措施

2017-04-24徐珊

徐 珊

(福建对外经济贸易职业技术学院 工商管理系,福建 福州 350001)

“营改增”试点对银行业的影响及完善措施

徐 珊

(福建对外经济贸易职业技术学院 工商管理系,福建 福州 350001)

2016年5月1日起银行业纳入“营改增”的试点范围。对试点方案的分析表明,试点方案对银行业的税负影响不大,但存在以下问题:核心业务的抵扣链条并没有打通;对金融商品转让征收增值税侵蚀了增值税的边界;出口金融服务没有免税等问题。如何对银行业核心业务征收增值税是个世界性的难题。从国际经验上反向计费法值得借鉴,但并不适合现行的发票管理机制。对核心业务应该以标准增值税为改革目标,运用反向计费法计算税基,采用电子发票解决发票开具的问题。

银行业;营改增;反向计费法;电子发票

引言

作为结构性改革的重要措施,“营改增”近年来备受关注。2016年5月1日起,银行业正式纳入“营改增”试点范围,这将对中国乃至世界的银行业产生巨大的影响。在2016年全球1000家大银行排行榜中,中国有119家银行入围,其中工商银行连续三年婵连榜首。试点之前,银行业承担的流转税主要是营业税,2015年沪深上市银行缴纳营业税金及附加占净利润的17.6%。①“营改增”后税负的变动对商业银行的盈利能力有着显著的影响。随着利率市场化的推进,银行业靠存货利差赚取红利的的盈利模式正在逐步转型中,日趋多样且复杂的盈利模式加大了 “营改增”的难度。银行业广泛而庞大的客户群又使其增值税改革牵一发而动全身,给企业和个人带来深远的影响。

银行业 “营改增”的必要性在于,营业税虽有征管方面的优势,但由于其主要是以收入的全额为税基,造成重复征税,“使得增值税抵扣链条中断,不利于专业分工与金融国际服务贸易的发展”。(胡怡建,2011;魏陆,2011)增值税对货物和劳务的增值额征税,通过环环相扣与抵扣,避免重复征税,具有税收中性的特征。2016年3月24日,由财政部和国家税务局联合对外发布的《关于全面推开营业税改征增值税试点的通知》,将房地产业、建筑业、金融服务业和生活服务业纳入增值税征收范围,实现了增值税对货物和劳务的全覆盖,对增值税抵扣链条的打通进行了有益尝试。

“营改增”试点之后,有一系列的问题值得深入探讨。银行业实行“营改增”试点以来,流转税税负有何变化,是否实现了税负只减不增的改革目标,影响税负变化的因素是什么。由于金融服务行业的特殊性,“世界上没有一个国家曾成功地把销售税应运于金融媒介服务上”。(艾伦·A·泰特,1995)中国是世界上对金融服务业征收增值税征税范围最广的国家。试点方案是否解决了如何对金融服务征收增值税这个世界性的难题,应该如何完善?有鉴于此,本文在对银行业“营改增”试点具体政策进行梳理的基础上,利用沪深上市银行的数据对“营改增”前后的税负变化进行测算,并对中外理论与实践中的多个银行业增值税征收方案进行分析、比较与评价,提出运用反向计费法和电子发票,对银行业核心业务实行标准型增值税的可行方案,以期为银行业“营改增”提供新的视角和路径。

一、试点方案解读与评价②

试点方案秉承“平衡过渡、确保所有行业税负只减不增”的原则,银行业增值税的设计基本上保持了营业税制下的总体架构。营业税是对贷款利息收入、手续费及佣金收入全额,金融商品转让差额进行征收。增值税以贷款利息收入、手续费及佣金收入全额,金融商品转让差额为依据计算销项税额,手续费及佣金支出、业务管理费为依据计算进项税额。贷款利息与金融商品转让不得开具增值税专用发票,购进贷款服务不得从销项税额中抵扣。营业税税率为5%,试点办法适用的增值税税率为6%。

1.销项税计税依据涵盖银行主要收入

银行业销售金融服务的征税范围划分为贷款服务、直接收费金融服务与金融商品转让三项。对于贷款服务收入:财税〔2016〕36号文件规定,“除贷款利息收入以外,各种占用、拆借资金取得的收入,以及货币资金投资收取的固定利润或者保底利润,均按照贷款服务缴纳增值税”。营业税制下,债券持有期间的利息收入不征税,待转让时计税;而增值税要求债券利息收入在持有期间征税。票据贴现利息收入如何征税在营业税制下没有明确规定,银行与税务机关之间各有解读。36号文件明确票据首贴业务,应在贴现日按贴现利息全额纳税。”营改增”初期将融资性售后回租利息收入纳入有形动产融资租赁服务,而此次明确属于贷款服务。对于金融商品转让收入,增值税延续了原营业税对金融商品转让的差额征税政策。明确了“其他金融商品转让为基金、信托、理财产品等各类资产管理产品和各种金融衍生品”。

2.可抵扣的进项税额较少

36号文件规定,“银行存款利息不征收增值税。与贷款业务直接相关的佣金与手续费支出所产生的进项税额均不得抵扣”。由于占银行主要支出的存款利息支出不能抵扣,以及与贷款相关的手续费及佣金支出不能抵扣,因此银行可抵扣的进项主要来自部分的手续费及佣金支出、业务管理费。不过,试点方案将新增不动产纳入抵扣范围,即“自 2016年 5 月 1 日后取得并在会计制度上按固定资产核算的不动产或者 2016 年 5 月 1 日后取得的不动产、在建工程,其进项税额可自取得之日起分 2 年从销项税额中抵扣,第一年抵扣比例为 60% ,第二年抵扣比例为40% ”。这对于基础设施投资较多的银行是个利好消息

3.税收优惠基本延续

增值税基本延续了原营业税的税收优惠,有几方面的微调。首先,国债、地方债券、政策性金融债券有关免税政策继续执行,另外增加非政策性金融债免税优惠。其次,营业税对同业往来没有严格的定定义。增值税下列举了十一类银行主要的同业往来业务纳入免税范畴。最后,跨境金融服务的免税范围仅规定“为境外单位之间的货币资金融通及其他金融业务提供的直接收费金融服务,且该服务与境内的货物、无形资产和不动产无关”的收入可以免税。虽然相较营业税有所优惠,但对比其他行业出口服务的免税政策,差距较大。

4.试点方案仍有许多歧义

试点方案存在模糊的地方,主要体现在对资管产品的征收上。相比传统的金融产品,资管产品在设计、交易、监管、判断等各方面都显得复杂,每个产品有各自的合同结构,因此它们的现金流转和收益形式有所差异。而试点方案将它们统一归为其他金融商品,条款规定得简单、笼统,纳税主体、纳税环节不清,收益形式没有清晰的定义,造成各方对政策有不同的理解。虽然140号文对资管行业的部分疑问进行了解释,但仍然存在一些需要进一步明确的问题,因此2号文给予半年的过渡期,随着试点过程中一些配套文件的出台,税企之间的困惑与争论将会减少。

5.银行业“营改增”前后税负变化

本文以沪深16家上市银行2015年的财务数据作为测算依据,数据资料来源于Wind资讯金融终端系统和上市银行的年报。

增值税销项的税基与营业税的基本相同。销项方面,利息收入减去同业往来及国债、政府债券、金融债券、农户小额货款利息收入后纳入增值税税基计算;手续费及佣金收入计入增值税税基;投资收益减去对联合及合营企业的投资收益、权益投资收益计入增值税税基;其他业务收入中的租赁收入计入增值税税基。

销项税额=(利息收入-免税利息收入 +手续费及佣金收入+投资收益-对联合及合营企业的投资收益-权益投资收益+租赁收入)/1.06*6%

进项方面,手续费及佣金支出扣除贷款支出部分纳入抵扣;业务及管理费扣除员工费用、折旧及摊销、税费、其他纳入抵扣;不动产按报表附注中房屋及建筑物、在建工程的本年增加数60%计入抵扣; 固定资产、无形资产按报表附注中的运输工具等、无形资产本年增加数计算抵扣。

进项税额=(非贷款部分手续费及佣金支出+业务及管理费-员工费用-折旧、摊销-税费-其他)/1.06*6%+(报表附注中房屋及建筑物本年增加数+在建工程的本年增加数)/1.11*11%*60%+土地使用权本年增加数/1.11*11%+其他无形资产本年增加数/1.06*6%+运输工具等本年增加数/1.17*17%。

表1 上市银行“营改增”前后税负变化测算表 单位: 百万元

资料来源:Wind资讯金融终端系统和上市银行的年报

6.试点方案评价

(1)税负的变化在于进项税额的抵扣幅度

从表1可以看出,按照试点方案,在增值税进项可全额抵扣的前提下,16家上市银行中有5家税负上升,11家税负下降,总体减税164亿元,减幅为6.29%。可以说,试点方案基本上实现了“税负只减不增”的改革目标。

但实际上,“营改增”后一些银行出现了不同程度的税负增加的情况,③原因在于进项税额的抵扣幅度。首先,手续费及佣金支出中有很大一部分是金融机构之间的结算或跨行交易手续费。目前金融机构均未对此类的结算项目开具增值税专用发票,进而不能抵扣相应进项。其次,下游企业如选择非增值税一般纳税人,则可抵进项减少。例如,房租、水电费、物业管理费的供应方如为不征税部门,则没有增值税发票,如果是小规模纳税人,则可享受起征点的减免税规定。对于离行ATM等小型物业的租赁,租金一般低于起征点,供应方免税,银行也就无法抵扣,即使超过起征点,对方提供的增值税专用发票的征收率也只有3%。最后,36号文件对于建筑服务有过渡政策,即“一般纳税人为建筑工程和老项目提供的建筑服务,可以选择简易计税方法计税”。建筑方大部分选择用简易计税方法,因此银行能抵扣的进项也就减少。从表1得知,如果全部进项税中有68%以上可以抵扣,银行的税负就会降低。营改增后,增值税税负短期会走高,但随着银行对业务和交易的模式、合同条款等进行合法的筹划,长远会平稳下降。

(2)试点方案具有较强的过渡性

试点改革总体思路是对银行业采用一般计税法,但贷款服务如何征收增值税,是个世界性的难题。基于征税的延续性和财政收入的考虑,对此采用简易计税办法。“改革后的金融业增值税实际上属于一般计税和简易计税的混合体,其结果是抵扣链条只有直接收费金融服务的部分打通”。(许文,2016)

试点方案基本上是原营业税的平移。“增值税与营业税有本质上的差异。增值税是一种消费税,是对商品与服务的消费课税。营业税实际上是服务税、销售税、资本利得税的混合,简单的平移将侵蚀增值税的边界”。(杨小强,2015)

因此,试点方案是一个过渡方案,银行业增值税改革任重道远。

二、国外经验及评价

各国实践中对直接收费服务(保管箱业务、金融咨询、基金管理等)按一般计税方法逐笔进行征收;对出口金融服务实行零税率;对核心业务(贷款服务等),由于所收取的费用隐藏于低买高卖的价差中,难以计算增值额,不能用传统的抵扣型增值税逐笔征收,因此有不同的模式。主流方法是免税法,个别国家实行部分征税。理论探讨的有现金流量法、账簿法(加法、减法)、反向计费法等。

1.免税法

在当今推行增值税的国家里,主流是对核心业务采用免税法(Edgar,2001)。免税法的基本思路是对核心业务免税。不同免税法的区别在于税基的大小和重复征税的程度。

国内有学者认为,免税法将金融业的核心业务排除于增值税体系之外,回避了如何对其征管的难题,改革的奉行成本较小,因此应借鉴免税法。(邓子基、习甜,2011;王莹,2013;雷根强、冼彬璋,2012;熊鹭,2013)但也有学者认为,中国不能移植免税法。首先,免税法存在重复征税、难以保证进项税额在应税服务和免税服务之间分摊的准确性、减少国家税收收入等问题”(刘天永,2013;张彦英,2015)。其次,中国没有移植免税法的土壤。中国有对银行贷款利息收入征收营业税的传统。如果免税,会对财政收入造成很大的影响。中国的金融业实际上是处于高度垄断的地位,对其免税有失公平((胡根荣,2014;杨斌,2015)。

欧盟的专家也认为,中国不要效仿欧洲的模式,欧洲的模式只能用来说明增值税不应该如何设计。④随着征税技术的进步,金融服务业征税的难题将逐渐解决,免税法将不会是主流的方法。(Gendron,2008)

2.账簿法(加法、减法)

以色列试行了用加法计算税基。加拿大曾建议用减法计算税基。但目前二国均采用发票抵扣法。账簿法就是简易计税方法,用毛所得税的思路对增值税进行征收,游离于主流征税方法之外,也没有很好地解决下游企业进项扣除的问题。目前,基本上没有国家采用账簿法。

3.现金流量法

现金流量法(Poddsr,English,1997)是对金融服务的直接收费服务和贷款服务用现金流量征税。即金融服务的现金流入作为销项的计税依据,现金流出作为进项的计税依据,进销的差额就是应纳增值税税额,并设置税收计算账户(TCA)对现金流进行归集,期未汇总计算应纳税额(European Commission 2000) 。现金流量法概念上完美且简单。欧盟想用此方法替代免税法。但是,欧盟于1996-1998期间在10个金融机构进行试点,效果并不太好,因为(TCA)账户系统很繁琐,不易实施。(全国人大常委会预算工作委员会,2010,第158页)

Howell H. Zee认为,根本没有必要设置这么复杂的账户。因为标准型的增值税制不涉及大量的存贷款本金。为此,他提出了一个即不需要区分资本性现金流量,也不需要计算应计利息,还不需要注意税率变化的方法,反向计费法(reverse-charging approach)。

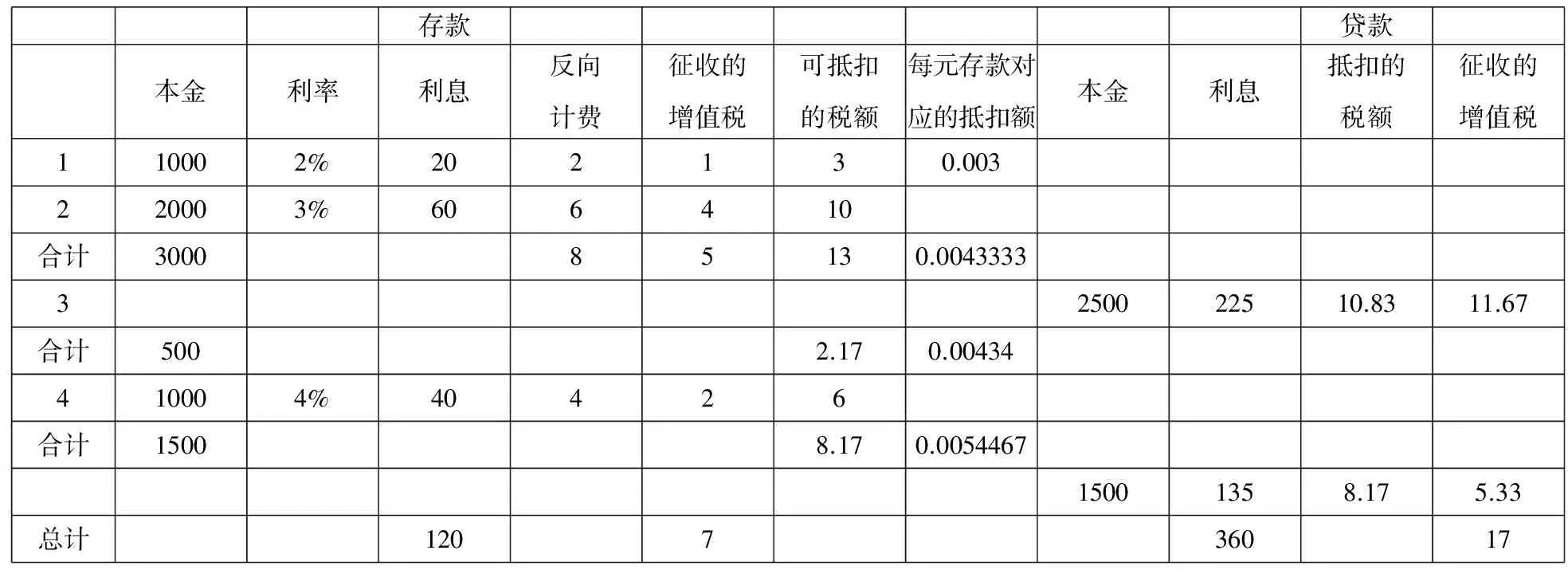

4.反向计费法

反向计费法是对核心业务采用标准型增值税。贷款利息收入减存款利息支出就是银行提供的金融服务收入。鉴于存款人有很大一部分是自然人,因此采用类似农产品进项的思路,由银行来直接计算存款利息的抵扣税额。具体的每一笔贷款利息所对应的存款利息如何计算呢?借鉴会计中存货发出的计价方法,用加权平均法算出每元存款利息的抵扣税额。这样算出每一笔贷款服务的增值额,再由银行自行设置一个比例在存贷款人之间进行分配。具体计算见表2。

表2 存贷服务用反向计费法征税 单位:元

备注:(1)增值税率为10%。贷款利率为9%。

(2)做为一个市场经济的主体,银行可以对存贷款人消费服务的比重自行进行分配。第一笔存款人消费的中介服务为1%,征收的增值税为(1000*1%*10%)。第二、三笔存款人消费的中介服务为2%,征收的增值税分别为(2000*2%*10%)和(1000*2%*10%)。存款人反向计费的增值税与征收的增值税合计就是贷款人的抵扣额。

(3)银行对存款人的总销项税额为7,对贷款人的总销项税额为17,等于银行存贷利差所应缴纳的增值税销项税额 24。

反向计费法使得银行核心业务与标准型增值税兼容, 简单易行,具有较低的行政成本与执行成本,但无法在传统的增值税发票管理制度下实施。金融服务的发票使用量多、面广、金额大。现行的增值税发票管理机制以纸质发票为核心。增值税专用发票的领用、开具、认证、挂失、作废、报税等方面都通过增值税防伪税控系统进行,程序繁琐,不仅无法与银行业信息化、数字化的运作模式相匹配,反而成为制约银行业发展的障碍。

对银行业核心业务处理的多种方案体现了对其征税的困难。虽然目前还没有设计出能够完全契合银行业的增值税制度,但相关研究对中国银行增值税试点方案的完善具有借鉴意义 。

三、结论与政策建议

从方案的解读中可以看出,试点方案对银行业的税负影响不大,但在增值税的征收管理上还需要不断地总结和探索。

1.征收方法的选择

(1)核心业务实行标准型增值税

不同性质的金融服务采用不同的征收方法。对于贷款服务、金融资产交易等核心业务,免税法不适合中国的国情,简易计税方法只是个过渡性的办法,改革的方向应该是实行标准型增值税,税基用反向计费法计算。反向计费法中,贷款与存款的利息是不含税的,不需要进行价税分离。银行的财税管理与系统改造压力小。税款的计算通过计算机进行,不会给银行和税务审计带来大量的负担。采用标准型增值税,银行按净利息收入征税,银行的上下游企业可以进行税款抵扣。核心业务的抵扣链条完整,消除重复征税。

(2)出口金融服务实行零税率

对于出口金融服务,国际通行的做法是零税率,以提高本国企业的国际竞争力。零税率对出口的销项免税并退还进项,需要以一般计税法为基础。在反计收费法中,假定表二中第二笔贷款业务为出口业务。由于出口贷款服务5.33免税,因此银行本期贷款服务的销项税额为11.67而不是17,贷款服务所对应的进项仍可以抵扣应税服务。银行的净利息收入仍然是240。这样金融服务就能与其他应税货物与劳务享受同样的税收待遇。

(3)金融商品转让业务不征税

课后的任务布置环节只有一项,用写作平台上传作文,要求每位学生在规定时间内写(上传)一篇不少于150字的以“我的母亲”为题的叙述性描写类文章。下节课上课前,由同伴互评,小组评选一份“佳作”,下节课课上展示。

商业银行买卖金融商品是一种投资行为,而增值税只对消费征税(PWC,2011),不对投资与储蓄征税。因此金融商品转让业务,应该列为不征税项目。但是,对不同性质的业务采取不同的税务处理,税收差异的存在会产生税收套利的问题。纳税人会设计出大量复杂的金融避税产品,以此来转换收入的性质,享受不同的税收待遇。银行业按服务类型征税,要特别关注金融创新业务对增值税税基的侵蚀。

2.征管制度的优化

(1)电子发票的运用

对金融服务实行标准型增值税要解决发票的开具问题。方法之一就是对增值税发票实行电子化管理。电子发票已经在很多国家成熟地运用,取得了良好的效果。在银行业中使用电子发票,银行纳税处理平台与税务局的税控系统接口,每笔纳税业务自动生成发票信息,并根据票面信息自动进行账务处理。发票信息生成后,客户可以根据需要,通过银行的自助系统自行打印,无须使用纸质发票。电子发票一样要注意安全性问题。银行业一直致力数据安全的建设,越来越多的金融机构正在了解和关注区块链技术。“运用区块链技术可以实现数据信息的不可篡改、不可伪造和可追溯性”(任安军,2016)。虽然现在并不具备应用区块链的现实条件,但税务机关应该思考利用新兴技术所能创造的机会,与技术领先者积极合作,协同创新。

电子发票的作用不仅是提高效率,降低纳税人的遵从成本和税务机关的管理成本,关键是通过电子发票实现征管方式的转变,促进税收管理现代化。

(2)征管方式的转化

现行对增值税的征管方式是“以票管税”,增值税专用发票是征管的核心。税务机关在发票防伪上取得了一定的成效,但无法阻止不开、虚开、代开,真票假开和买卖发票等行为。究其原因在于“以票管税”只能监管到票据的真实性,而无法监管到票据背后的业务的真实性。虽然法律赋予税务机关获取纳税人经济活动资料的权力,但如果通过物理渠道进行,效率低,成本高,程序繁琐,信息碎片化,无法大范围常规使用。征管的电子化可以提供更多信息源,使得基于信息流的电子监控成为一种可经常执行的惯例。税务机关与银行以及其他经济管理部门共享纳税人的信息,通过多方信息的交叉核对、论证来准确测评纳税申报的真实性,极大地提高了征管的效率和质量。

银行业“营改增”的完成拉开了增值税的全面改革的帷幕。如何对银行业征收增值税是我国税制改革进程中亟待攻克的难题。本文提出的税基的计算、电子发票、信息流监控等思路与方法,其实用性还有待实践的检验。临于数据获得的局限性,本文只选择16家上市银行作为研究样本,对部分城市的银行进行调研,研究的结论是否有普适性,还有待进一步的考察。

①数据资料来源于Wind资讯金融终端系统。

②本文只考虑银行业“营改增”的部分,不予考虑已征收增值税的商品交易(如贵金属买卖等)。

③根据笔者的调研,某市商业银行的税负增加8%-12%。税负变动公式为:(增值税—营业税)/营业税。

④Richard Krever.理解中国的增值税法-海外经验[J].杨小强、张焕彦译,中大财税月报,2016(4)。

[1]胡怡建.推进服务业增值税改革促进经济结构调整优化[J].税务研究,2011(6).

[2]魏 陆. 中国金融业实施增值税改革研究[J].中央财经大学学报,2011(8):7-12.

[3]艾伦·A·泰特.增值税 :管理与政策问题[M].刘翠微译 ,中国财政经济出版社,1995:27-28.

[4]许文. 完善金融业增值税政策[J].中国金融,2016,(9):59-60.

[5]杨小强. 金融服务:从营业税纳入到增值税[J].金融会计,2015(2):25-31.

[6]Edgar, T.Exempt Treatment of Financial Intermediation Services under a Value-added Tax: an Assessment of Alternatives[J].Canadian Tax Journal, 2001,49(5):1132-1219.

[7]邓子基,习甜.对我国金融服务业改征增值税的探讨[J].涉外税务,2011(4):11-15.

[8]王莹.金融业增值税的现实考察和路径选择[J].税收经济研究,2013 (4):15-24.

[9]雷根强,冼彬璋.欧盟金融业增值税制的主要做法及启示[J].税务研究,2012(12):75-80.

[10]熊鹭.银行业“营改增”研究[J].西部金融,2013(11):14-17.

[11]刘天永.金融业营业税改征增值税计税方法问题的研析[J].税务研究,2013(4):59-64.

[12]张彦英.我国金融业“营改增”的现实考量和路径选择[J]. 湖北经济学院学报,2015(1):37-43.

[13]胡根荣,姚丹,陈岱伟等.对我国金融业“营改增”方法的探讨[J].国际税收,2014(6):19-21.

[14]杨斌,林信达,胡文骏. 中国金融业“营改增”路径的现实选择[J].财贸经济,2015(6):5-17.

[15]Pierre-Pascal Gendron. VAT Treatment of Financial Services: Assessment and Policy Proposal for Developing Countries[R]. Bulletin for International Taxation, 2008.

[16]Satya Poddar ,Morley English. Taxation of Financial Services under a Value-added Tax: Applying the Cash-flow Approach[J]. National Tax Journal, 1997,50(1):89-111.

[17]European Commission. The TCA System—A Detailed Description. Brussels, 2000.

[18]全国人大常委会预算工作委员会.增值税法律制度比较研究 [M].中国民主法制出版社,2010:158.

[19]Howell H. Zee. A New Approach to Taxing Financial Intermediation Services Under a Value-Added Tax[J]. National Tax Journal,2005(1):77-92.

[20]PWC. How the EU VAT Exemptions Impact the Banking Sector. Study to Assess Whether Banks Enjoy a Tax Advantage as a Result of the EU VAT Exemption System, 2011.

[21]任安军.运用区块链改造我国票据市场的思考[J].南方金融,2016(3):39-42.

Class No.:F830.4 Document Mark:A

(责任编辑:蔡雪岚)

Influence and Improvement of Business Tax Changed into Value-added Tax on the Banking Industry

Xu Shan

(Business Administration Department,Fujian International Business and Economic College, Fuzhou, Fujian 350001,China)

The banking industry has taken the Turning Business Tax into Value-added Tax into the scope of the pilot from May 1, 2016, which has shown that the pilot scheme has little effect on the tax burden of the banking industry, but until now there still remain some problems. For example, the deduction chain of the core business does not get through; the VAT on transfer of financial products erodes the boundary of VAT; the export of financial service does not exit tax exemption and so on. How to levy VAT on the banking core business is a worldwide problem. It is worth learning from international experience of the reverse-charging approach, but it is not suitable for the current governance mechanism for invoice. The reform of core business should be aimed at standardizing value-added tax , calculating the tax base by reverse-charging approach and solving the invoice issue by use of electronic invoices.

banking industry; Turning Business Tax into Value-added Tax; reverse-charging approach; electronic invoices

徐珊,硕士,副教授,福建对外经济贸易职业技术学院。研究方向:税收理论与实务。

2015年福建省教育厅科研项目(编号:JAS150950)。

1672-6758(2017)04-0102-7

F830.4

A