浅析几个纳税筹划方案

2016-12-22赵佳

赵 佳

浅析几个纳税筹划方案

赵 佳

随着市场竞争的日趋激烈,面对纷繁复杂的经济业务和各种各样的税收政策,许多企业的管理人员与财务人员观念意识薄弱,对相应的企业行为判断不准确,导致人们在认识上、理解上产生偏差和混乱,阻碍了税收筹划的发展。所以,正确认识企业纳税筹划的意义显得尤为重要,应针对企业的经济活动、涉税的经济业务及其纳税事项从问题角度出发,进行纳税筹划方案的设计。

税收筹划 经济利益最大化 税收政策

随着我国经济的迅速发展,国家税收政策的不断调控,纳税筹划对企业经济效益的影响是越来越大。尤其2016年5月1日随着全国全行业全面营改增的到来,税制的进一步完善使得企业在偷逃税款方面的机会越来越小。因此,采用纳税筹划技术与手段来降低纳税成本变得越来越重要。

纳税筹划,英文名Tax Planning,指纳税人出于自己经济利益最大化的初衷,在对国家相关法律与法规熟练掌握的前提下,全面、综合地发挥自己的内在潜质,通过周密的策划,做出以减少税负为目的的一系列决策与付诸实践的经济行为。在国外,纳税筹划业务已比较丰富,而在我国由于起步较晚,人们在观念上处在逐步接受的过程,目前常采用的纳税筹划方法有临界点法、增值率法、增值率法在混合销售中的应用法、抵扣率法、成本利润率法、增值税类型选择法、采购对象选择法、业务转换法。下面分别就临界点法、业务转换法、增值率法,举例说明纳税筹划的有效性。

一、临界点法——利用临界点进行土地增值税纳税筹划

【案例1】某房地产开发企业建造一批普通标准住宅(该住宅施工证在2016年5月1日前取得)。取得土地使用权所支付的金额为1000万元,开发土地的费用为300万元,新建房及配套设施的成本为1200万元,与新建房及配套设施相关的费用可抵扣金额为200万元,与转让房地产有关的税金为226万元,该批住宅以3800万元价格出售。根据税法规定,该房地产开发企业可以扣除的费用除了上述费用以外,还可以加扣:(1000+300+1200)*20%=500万元。

该房地产企业的增值率为:

(4200-1000-300-1200-237-500-200)/(1000+300+1200+237+500+200)=22.2

根据税法规定:

缴纳土地增值税:(4200-1000-300-1200-237-500-200)*30%=228.9万元

企业税后利润为:4200-1000-300-1200-237-500-200-228.9=534.1万元

【筹划方案】如果该企业将住宅价格降低为4100万元,则该房地产企业的增值率为:

(4100-1000-300-1200-232-500-200)/(1000+300+1200+232+500+200)=19.46

根据税法规定,纳税人建造普通住宅出售,增值额未超过扣除项目金额20%的免征土地增值税,因此该企业不需缴纳土地增值税。

表1

企业税后利润为:4100-1000-300-1200-232-500-200=668万元

该纳税筹划方案可以使企业减轻税收负担228.9万元,使税后利润增加668-534.1=134万元。

二、业务转换法——将出租变为投资进行纳税筹划

【案例2】某位于城区的房地产公司将其拥有的一套房屋(2016年5月1日以后购入)出租给某商贸公司,租期5年,租金为100万元/年。该房地产公司需要缴纳增值税:100/(1+11%)*11=9.9万元,房产税:100/(1+11%)*12%=10.81万元,城建税及教附:9.9*(7%+3%+2%)=1.19万元,企业所得税:【100/(1+11%)-10.81-1.19】*25%=19.52万元。

该房地产公司的税后净利润为:100/ (1+11%)-10.81-1.19-19.52=58.57万元

【筹划方案】如果经过纳税筹划,改变该业务,使房屋出租转变为投资,该房屋作价1000万元投资入股,占有该商贸公司a%的股份,预计a%的股份每年可以分得税后利润100万元,则该房地产公司每年的净收益为100万元(按照税法规定,该净收益不需缴纳企业所得税),比筹划前增加净利润:100-58.57=41.43万元。

该商贸公司减轻了100万元/年的租金支出,但是1000万元的房屋需要缴纳房产税:1000*(1-20%)*1.2%=9.6万元。

该商贸公司所支付的租金可以在缴纳企业所得税前扣除,假设该商贸公司不考虑该租金的税前利润为X,则该商贸企业的税后利润为:(X-200)*(1-25%)=75%X-150。

该房地产公司的税后净利润为:(X-9.6)*(1-25%)=75%X-7.2

与纳税筹划前相比,该商贸公司增加净利润:(75%X-7.2)-(75%X-150)=142.8万元。

三、增值率法——纳税人身份的选择

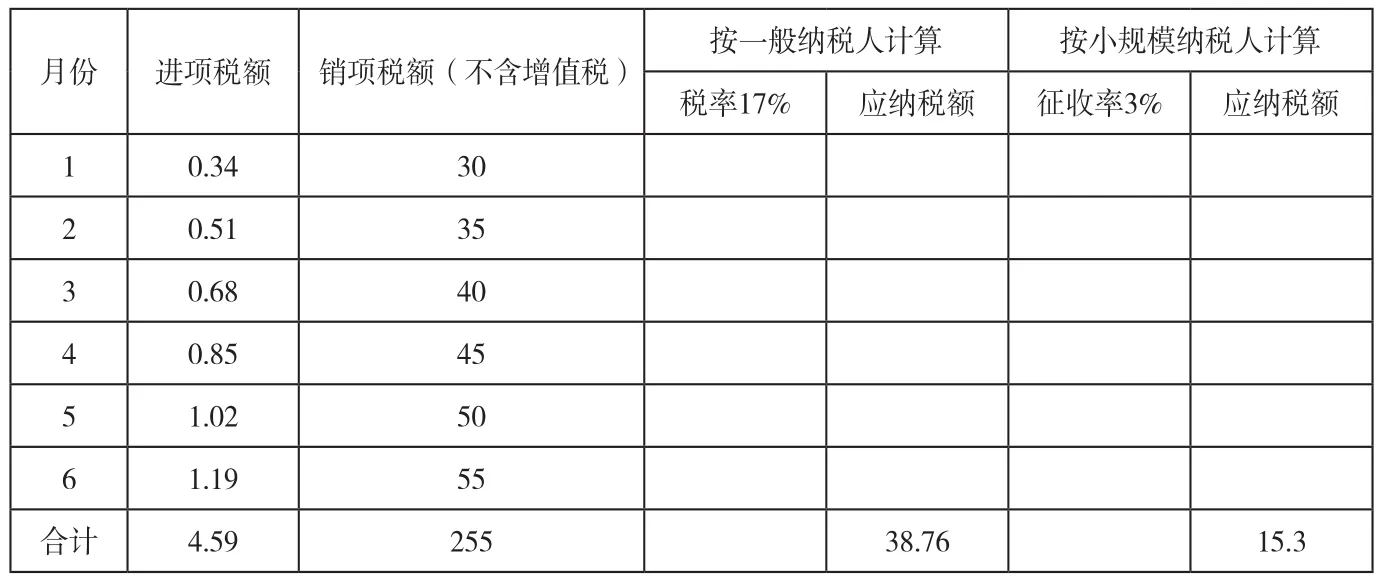

【案例3】某生产企业(征收率暂按3%计算)2015年1-6月具体经营情况如表1所示。

案例3涉及的是增值税中一般纳税人和小规模纳税人的纳税问题。如何选择纳税身份对于税负有很大的差别。

【筹划方案】如果一般纳税人的进项税额较大,则其应纳税额就会较少,反之则越多。而小规模纳税人不能抵扣进项税额,其应纳税额与销售额有直接关系。

一般纳税人的认定需要符合一定的条件,即需要达到规定的生产规模,会计核算健全,只有同时符合才能被认定为一般纳税人。

因此,好多人认为既然一般纳税人的认定需要符合这么多条件,那肯定是认定为一般纳税人好,其需要根据公司的实际情况,计算企业的增值率,从而选择合适的纳税身份。

在案例3中,增值率=应纳税额/销项税额=38.76/(255*17%)=89.4%。

小规模形势下增值率=应纳税额/销项税额=15.3/(255*17%)=35.3%(此比例为固定比例)

由于该企业的进项税额较少,则应纳税额就明显较多,该企业的增值率89.4% >35.3%,选择成为小规模纳税人比一般纳税人产生节税额38.76-15.3=23.46万元,节税率15.3/38.76=39.47%,因此应成为小规模纳税人。

(作者单位为太原安信企业管理咨询有限公司)