非利息收入与银行绩效关系的实证研究

2016-12-05刘依萍

【摘要】本文以我国83家商业银行2007~2014年的面板数据为研究样本,建立面板门限模型研究非利息收入与银行绩效的关系。研究结果表明:非利息收入与银行绩效间存在非线性的关系,当非利息收入占比低于15.1%时,银行绩效会随着非利息收入占比的增加而上升,而当非利息收入占比高于15.1%时,非利息收入占比的增加会造成银行绩效降低。发生这种结构性变化的原因在于非利息收入波动性较大,以及其带来的营业费用较高,因此银行在开展非利息收入业务的过程中,应该将其规模控制在合理的范围内,并努力降低开展此类业务带来的营业费用。

【关键词】非利息收入 银行绩效 面板门限模型

一、引言

近年来,我国商业银行的经营环境发生了巨大的变化。中国加入WTO以后,外资银行进入中国设立分支机构,它们的进入加大了中国银行业间的竞争。1993年开始的利率市场化改革也于2015年10月基本完成,同时,“金融脱媒”现象和互联网金融的发展给商业银行的发展造成了困扰。这些外部环境的冲击使利差盈利空间越来越窄,也迫使商业银行向多元化经营方式转变,发展非利息收入业务便是商业银行多元化经营的一种途径。

商业银行发展非利息收入业务的前提是非利息收入业务的开展能增加商业银行的营业收入,关于非利息收入会如何影响商业银行的绩效,国内外学者已经进行了长时间的研究分析。Rosie(2003)利用欧盟国家银行数据进行分析证明非利息收入能增加银行利润。Chiorazzo(2008)研究发现,多元化经营对大型银行的正向冲击更明显。同时存在一些学者的研究结论表明银行开展非利息收入业务会给银行绩效带来负面影响。DeYoung和Roland(2001)分析发现非利息收入比重的增加会加大银行收入波动性,从而使多元化对绩效的正面影响受到削弱。Kevin J.Stiroh(2004)利用美国小型银行数据分析发现多元化与绩效呈负向关系。从国外学者的研究结论可以看出,商业银行开展非利息收入业务到底会给银行绩效造成怎样的影响,学者间并未达成统一意见。

这種相反的研究结论同样存在于中国学者间,盛虎和王冰(2008)研究证明非利息收入能提升银行绩效,陈一洪(2015)利用中国24家大型城市商业银行的数据进行实证分析,结果证明非利息收入有助于提升城商行经营业绩。然而也有持相反观点的学者存在,魏世杰(2010)研究发现非利息收入占比与银行绩效呈负向关系,吴立广和阮超(2013)利用中国14家商业银行数据进行分析发现银行开展非利息收入业务会降低银行绩效。

中外学者利用不同的样本数据和实证方法对非利息收入与银行绩效之间的关系进行实证分析,得出了两种截然相反的观点。从DeYoung和Roland(2001)的研究中可以发现,非利息收入对银行绩效的正向影响被削弱是由非利息收入比重增大引起收入波动增大造成的,笔者从其研究成果中猜测非利息收入对银行绩效的影响存在由正变负的这种转变。因此本文试图通过建立面板门限模型,对非利息收入与银行绩效之间的非线性关系进行探讨,以丰富此领域的研究成果。

二、研究设计

(一)样本选取和数据来源

此前中国学者关于非利息收入与银行绩效关系的研究基本采用上市商业银行的数据,然而上市商业银行的数据并不能代表整个中国银行业的情况,因此本文将样本银行数量扩大,选取2007~2014年83家中国商业银行的数据进行实证分析,截至2014年年底,样本银行总资产占中国银行业总资产的69.97%,因此选取此样本进行实证分析具有一定代表性和可信性。本文银行数据来源于国泰安数据库,宏观经济数据来自中经网统计数据库。

(二)研究变量

1.银行绩效指标选取。目前学术界常用的银行绩效衡量指标有以下几种:银行价值、托宾Q值、资本收益率和资产收益率,前三种指标需要衡量银行资本价值,然而中国资本市场发展得并不完善,因此在本文中选取资产收益率(ROA)作为银行绩效的衡量指标。资产收益率的计算公式为:资产收益率=税后净利润/银行总资产,其值越大代表银行获利越多,绩效越好。

2.非利息收入指标选取。国内外学者的文献中,存在两种衡量非利息收入的方法:非利息收入占比法和赫芬达尔—赫希曼指数法。本文从直观的角度选取非利息收入占比作为非利息收入衡量指标,非利息收入占比法是一种能直接反映出银行非利息收入情况的指标,非利息收入占比的计算公式为:其中NON代表非利息收入占营业收入的比,NNII代表非利息收入的绝对数量,OI代表银行的营业收入。

3.控制变量选取。依据以往的研究,银行规模是影响银行绩效的一个重要指标,银行规模越大,意味着银行具有更多资金开展业务获得利润收入。因此本文选取银行规模作为本文的控制变量,其衡量方法是银行总资产的对数。从银行微观角度来看,不良贷款率和成本收入比对银行绩效也具有一定的影响,不良贷款率可以反映银行资产质量,成本收入比反映了银行成本控制效率。宏观层面本文选取国内生产总值的年同比增长率作为衡量指标。表1是有关本文变量的定义表。

表1 变量的定义

(三)模型设定

面板门限模型是非线性计量经济模型中的一种,该模型由Hansen(1999)提出。在Hansen(1999)经典论文中,将面板门限模型定义为式(4.4)的形式:

(1)

其中yit为被解释变量,Xit为外生解释变量,qit为门限变量,Y为门限值,I(·)为示性函数,如果括号中的表达式为真,则取1,否则取0。

依照Hansen(1999)模型,设立本文的实证模型:

(2)

三、实证结果及分析

(一)描述性统计分析

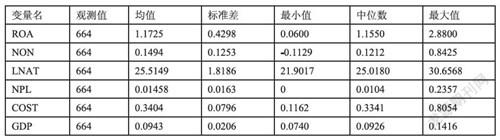

表2是本文变量的描述性统计表,资产收益率(ROA)的最小值是0.06,最大值是2.88,标准差是0.4298,说明我国商业银行间的绩效水平存在较大的差异。非利息收入占比的均值为14.94%,在营业收入中所占比重比较小,说明我国商业银行非利息收入业务发展还处于初步阶段,还有很大的发展空间。从最小值和最大值上看,不同银行的非利息收入占比却存在着很大的差别,在样本银行中存在一些银行的非利息收入为负值的现象,同时也存一些银行的非利息占比达到了84.25%的现象,这说明不同商业银行非利息收入发展水平存在着很大的差异。

表2 描述性统计表

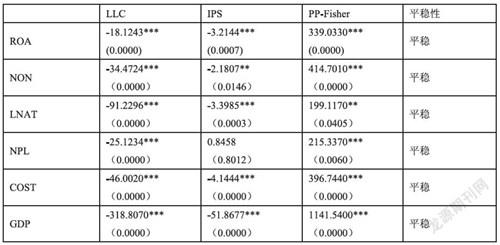

接下来对本文变量进行单位根检验,以验证本文变量的平稳性。本文采用LLC、IPS、PP-Fisher三种方法进行单位根检验,检验结果在表3中呈现。从表3的结果可以看出,本文变量均是平稳的,因此可以直接建立模型。

表3 面板单位根检验

注:***、**、*分别表示在1%、5%、10%的显著水平下显著。

(二)实证结果与分析

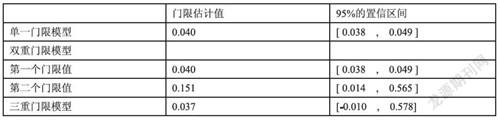

在运用面板门限模型进行系数估计之前,首先需要确定模型中门限的个数。本文通过对门限数量进行逐步检验,并采用Bootstrap进行重复600次抽样,得到了门限效应的检验结果。表4显示了门限效应检验结果。从表4中可以看出,单一、双重、三重门限模型的门限值均通过了门限效应的检验,说明银行绩效与非利息收入之间存在门限效应,在不同非利息收入占比的区间内,非利息收入占比的改变对银行绩效的影响是不同的。

表4 门限效应检验

注:P值和临界值是采用Bootstrap方法反复抽样得到的结果;***、**、*分别表示在1%、5%、10%的顯著水平下显著。

表5显示了门限估计值和置信区间。从表5中看到,单一、双重、三重门限模型中估计出的门限值都在置信区间内,说明估计所得的门限值与真实门限值是一致的。但在三重门限模型中,第一个门限值与第二个门限值大小接近,根据银行实际经营情况,在这样小的区间内不太可能发生跳跃式变化,因此在后文的分析中,主要对单一门限模型和双重门限模型的回归结果进行分析。

表5 门限估计值和置信区间

为了与门限模型的回归结果进行对比,本文同时对非利息收入与银行绩效的线性模型进行了估计,普通面板模型和面板门限模型的估计结果在表6中显示。

表6 门限模型系数估计结果

注:***、**、*分别表示在1%、5%、10%的显著水平下显著。

表6中第二列和第三列是单一门限模型和双重门限模型的系数回归结果,从非利息收入占比(NON)的回归结果可以看出,非利息收入与银行绩效存在非线性的转变。在单一门限模型中,当非利息收入占比低于4%,非利息收入占比的增加会提升银行绩效,而当非利息收入占比高于4%时,非利息收入占比的增加会降低银行的绩效。在双重门限模型中,当非利息收入占比低于15.1%时,银行绩效随非利息收入占比的增加而提升,而当非利息收入占比高于15.1%时,非利息收入占比的增加不再能提升银行绩效,反而会降低银行绩效。通过双重门限模型的回归结果还可以看出,非利息收入占比对银行绩效提升效果最好的区间在[0,0.04],而当非利息收入占比在[0.04,0.151]时,绩效提升效果不及前一个区间内的好。

再观察通过普通面板模型进行实证分析的结果,可以看到非利息收入占比与银行绩效间存在显著的负向关系,因此单纯从整体角度来看,开展非利息收入业务不能提升银行绩效。普通面板模型的回归结果使面板门限模型的回归结果得到了呼应,面板门限模型中证明当非利息收入占比低于4%时,绩效提升效果才是最好的,而当非利息收入占比在4%~15.1%之间时,绩效提升效果会显著下降,出现这种现象的原因是,从整体角度来看目前我国商业银行开展非利息收入会降低银行绩效。虽然从整体上看银行开展非利息收入业务不利于银行提升绩效,但是由于不同银行非利息收入业务发展水平并不一致,当银行的非利息收入占比低于15.1%时,开展非利息收入业务是能够提升银行绩效的。

控制变量的回归结果,三个模型基本一致。银行规模对于绩效的影响呈现不显著的负向关系,不良贷款率和成本收入比对银行绩效的影响显著为负,以上实证结果符合理论上的预期。

四、结论与建议

本文通过建立非利息收入与银行绩效的面板门限模型,实证证明了非利息收入与银行绩效之间存在非线性的关系。当非利息收入占比低于15.1%时,银行开展非利息收入业务能提升银行绩效,而当非利息收入占比高于15.1%时,非利息收入占比的增加会降低银行绩效。利用银行整体数据建立普通面板模型进行实证分析后发现从整体角度来看,银行开展非利息收入业务会降低银行绩效。DeYoung和Roland(2001)的研究证明非利息收入的波动性较大,因此其带来的收入稳定性差,从而使其给银行绩效带来的正面影响受到削弱。姚文韵(2012)研究发现非利息业务承担的营业费用高于利息业务,非利息业务带来的收入很大一部分被营业费用所吞噬,如果不控制非利息业务的营业费用,会造成非利息业务带来的绩效下降。波动性问题和营业费用问题都使得非利息收入对银行绩效的正向影响受到削弱,因此商业银行应该审慎开展非利息收入业务。

根据实证结论,本文对我国商业银行开展非利息收入业务提出以下建议:

第一,商业银行在开展非利息收入业务过程中,不要过度扩展其规模,应将其规模控制在合理的范围内。通过实证证明,非利息收入占比过高会给银行绩效带来负面冲击,而非利息收入占比较低时,开展非利息收入业务是能够提升银行绩效的。因此商业银行在开展非利息收入业务的过程中,应该遵循此规律,合理适度地开展此类业务。

第二,商业银行开展非利息收入业务,要严格控制非利息收入业务带来的营业费用,低成本高收益才能从根本上发挥开展非利息收入业务的绩效提升作用。

参考文献

[1]陈一洪.非利息收入与城市商业银行经营绩效[J].金融论坛,2015,1:28-34.

[2]盛虎,王冰.非利息收入对我国上市商业银行绩效的影响研究[J].金融论坛,2008,5:8-11.

[3]吴立广,阮超.非利息收入对银行业绩效影响的实证研究——基于中国银行业2000—2010年面板数据分析[J].产经评论,2013,6:118-127.

[4]魏世杰,倪旎,付忠名.非利息收入与商业银行绩效关系研究——基于中国40家银行的经验[J].财经分析,2010,2:51-55.

[5]姚文韵.我国商业银行非利息收入与银行绩效关系研究[J].上海金融,2012,12:34-40.

[6]Chirazzo,V.,C.Milani,F.Salvini.Income Diversification and Bank Perfornance:Evidence from Italian Banks[J].Journal of Financial Services Research,2008,33:181-203.

[7]DeYoung,Robert & Karin P.Roland.Product mix and earnings volatility at commercial banks:Evidence from a degree of total leverage model[J].Journal of Financial Intermediation,2001,10:54-84.

[8]Hansen,B.E..Threshold effects in non-dynamic panels: Estimation,testing,and inference[J].Journal of Econometrice,1999,93:345-368.

[9]Kevin J.Stiroh.Do Community Banks Benefit from Diversification?[J].Journal of Financial Services Research,2004,25:135-160.

[10]Rosie Smith,Christos Staikouras,Geoffrey Wood. Non-interest Income and Total Income Stability[J].Bank of England Quarterly Bulletin,2003,43(9):332.

作者简介:刘依萍(1991-),女,汉族,江西吉安人,在读硕士研究生,研究方向:银行与资本市场。