工业园区金融物流高动态运作环境下的动产评估研究

2015-12-07王宗忠WANGJingQUTingWANGZongzhongLUOHao

王 晶,屈 挺,2,王宗忠,罗 浩,2 WANG Jing ,QU Ting,2 ,WANG Zong-zhong,LUO Hao,2

(1.广东工业大学 广东省计算机集成制造重点实验室,广东 广州 510006;2.香港大学,香港)

(1.Guangdong Provincial Key Laboratory of Computer Integrated Manufacturing System,Guangdong University of Technology,Guangzhou 510006 China;2.The University of Hong Kong,Hong Kong,China)

0 引言

工业园区是许多具有产业聚集或产业链耦合特性的生产制造业企业聚集共享基础设施服务,共同促进经济和工业发展而形成的一种区域。在园区中,众多中小型生产制造企业(以下简称“企业”),为减少企业在物料仓储、运输、配送等投资成本,不设立自有仓库,而是将产品或原材料等放在由第三方物流(3PL)企业管理的园区公共仓库内[1-2]。3PL 适应企业需求,不断改进,加强设备和信息建设,在仓储配送业务上服务完善。不过园区内大量企业在生产制造过程中,需保有大量原材料、零部件或者产成品的库存,以满足生产和消费者的需求,使得存货占据了企业资金的很大一部分,流动资金周转不足,重货压仓,制约发展;3PL 仓储物流收入趋于稳定,需要进行业务创新,寻求新的利润增长点。

统一授信模式动产质押业务是指银行按照特定的某个标准挑选资质能力强的物流企业,给予一定额度授信,使其直接对中小企业开展存货物品质押融资的活动。物流企业通过获取银行统一授信,开展动产质押业务,引入金融活动来获得更多物流服务收入,我们称之为“金融物流企业”。金融物流企业的主要职责为:(1)作为物流运营商,肩负保管质押物的责任。(2)作为担保人,代替银行对融资企业进行企业动产质押资质评价和动产评估,在质押率制定的过程中发挥着重要的作用[3]。

因此,在聚集着众多的中小型生产制造企业的工业园区内,3PL 可利用其所具有的得天独厚的资源优势和信息优势,通过获取银行动产质押业务统一授信资格,对其服务的中小企业开展动产质押业务,盘活公共仓库中存货,为银行“想贷不敢贷”,中小企业“想借借不到”的尴尬境地,提供一种解决方式,也使自身获得业务创新,增加高附加值的服务功能,获得新的利润增长点。

基于以上认识,本文提出在工业园区公共仓库利用物联网等高新技术对质押品安全性和估值效率带来的保证和优势条件下,参考银行信用评级的一般指标及原则,结合工业园区统一授信模式下的动产质押业务特点,建立服务于金融物流企业的动产质押企业资质评估指标体系,利用层次分析方法(AHP)确定出指标权重;并以物联网驱动的智能物流实时监控为应用理念和研究背景,建立动产质押动态监管评估系统,保证动产质押业务高效、准确、高可行性的开展与执行。

1 统一授信模式下动产质押资质评估指标体系

1.1 指标体系的设立分析

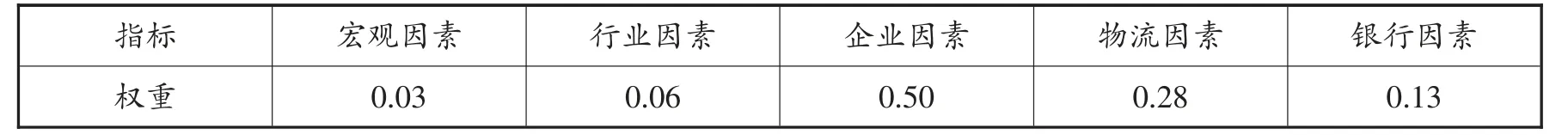

动产的评估是基于对风险的认识与控制,设定出合理的质押率。在传统模式中,银行来开展动产质押业务,引入第三方物流企业对动产进行监管。其动产质押的业务主体风险及权重大体如表1 所示:

表1 动产质押的业务风险主体及权重

从表1 可以看出,企业因素与物流因素是两个最主要的因素。因此银行主要采用主体准入控制的风险管理(由银行单方面处理贷款企业授信和价格波动的风险控制业务):①对贷款企业进行信用评级,估算其违约风险;②挑选合适的物流企业对质押物进行监管;③挑选易于控制的质押物(稳定性强,易于变现的大宗商品)。

其对于动产质押融资企业资质及动产的评估,大多都是由贷款银行采用经验估值法综合确定。主要存在以下问题:

(1)银行对于融资企业的资质评估,一般利用其传统的企业信用评级指标体系,将企业划分为几个等级[4]。导致的结果是,金融机构的开展的物流金融业务都倾向于国内少数优质企业,对存在融资迫切需求的中小企业评级较低,融资条件苛刻,限制了融资的规模,影响了广大中小企业的经营和发展,损害了金融机构的自身效益。

(2)银行对于融资动产的评估,质押率差别化动态化是存货质押发展的必然趋势,但对于银行来说却是个难解决的问题,因为银行都是被动接受市场需要融资的客户。银行面临对不同贸易种类的杂乱客户的融资授信,而不是面临同一贸易种类的多个客户的融资授信,这样就导致银行在授信过程中难以集中化和专业化的对质押动产准确评估,从而融资授信的效率低下。

然而,随着信息技术与物联网技术的的发展,第三方物流企业的角色也在发生着变化,第三方物流企业不再仅仅是一般意义中的物流企业,而是基于某行业的物流平台,能够准确把握贷款企业所在行业以及质押商品的市场价格,市场需求量,企业的生存状况,对该行业的所在企业进行会员制管理的并开展动产质押业务的金融物流企业。金融物流企业可以采用基于过程控制的风险管理:①利用物流信息平台,金融物流企业的会员客户进行资质评估;②挑选物联网质押库中的物品进行质押;③对质押商品根据市场价格波动进行动态监控,动态设定质押率。

统一授信模式下,对于金融物流企业开展的动产质押业务,物流企业作为主导方,因其参与链条节点改变,动产质押企业不再需要与银行进行交涉,直接与物流企业可完成质押的全过程。所以风险主体不再有银行。物流企业作为主导方,对质押物进行监管,所以不需考虑物流因素风险。并且对于动产质押业务,强调的是把企业的信贷风险转移到物的自偿性,因此金融物流企业动产质押的业务风险控制点主要包括企业因素和质押物因素两方面:①企业的资质,然而,并不是指银行传统的对企业的信用评级,由于所评估对象都是中小型制造业(生产加工企业,或者经销企业(贸易型)),银行对其存在较少信用记录,若仅是信用评级,延用银行原指标体系,依赖于企业财务数据,评价出来的信用会很低,也并不适用于动产质押业务。应该利用金融物流企业物流信息平台获取的有效信息,如企业产品品牌影响力,市场占有率,上下游合作企业资质与信誉等建立新的指标体系,全面评价企业资质;②由于质押物的多元化,动产质押模式的多元化,所以对质押物的考察力度要加强,利用金融物流信息平台掌握质押物价格及需求波动趋势,考虑具体动产质押模式,进行新的考察。

1.2 指标体系的建立及权重确定

本文设计的动产质押融资企业资质评估指标体系框架主要有如下特点:

(1)传统信用评级评估,一般引入的是企业财务指标,但对于动产质押融资企业来讲,衡量其资质的不仅仅有财务因素,而且有质押物因素;

(2)利用物流信息平台的大数据分析,将传统指标体系的一些企业资质定性入围指标转向为质押物量化指标分析。如原体系中宏观经济、产业分析、发展前景等因素量化为,产品市场分析、产品品牌分析、原材料涨跌分析;

(3)加强了产品状况分析,添加和细化企业有关质押物的关联因素分析。如增加“应收款回收率”、“应付款清付率”、“上下游合作企业资质”等指标分析;

(4)鉴于基于过程控制,则需将质押方式,质押物循环期,质押价值等业务因素纳入动产质押资质评估中。

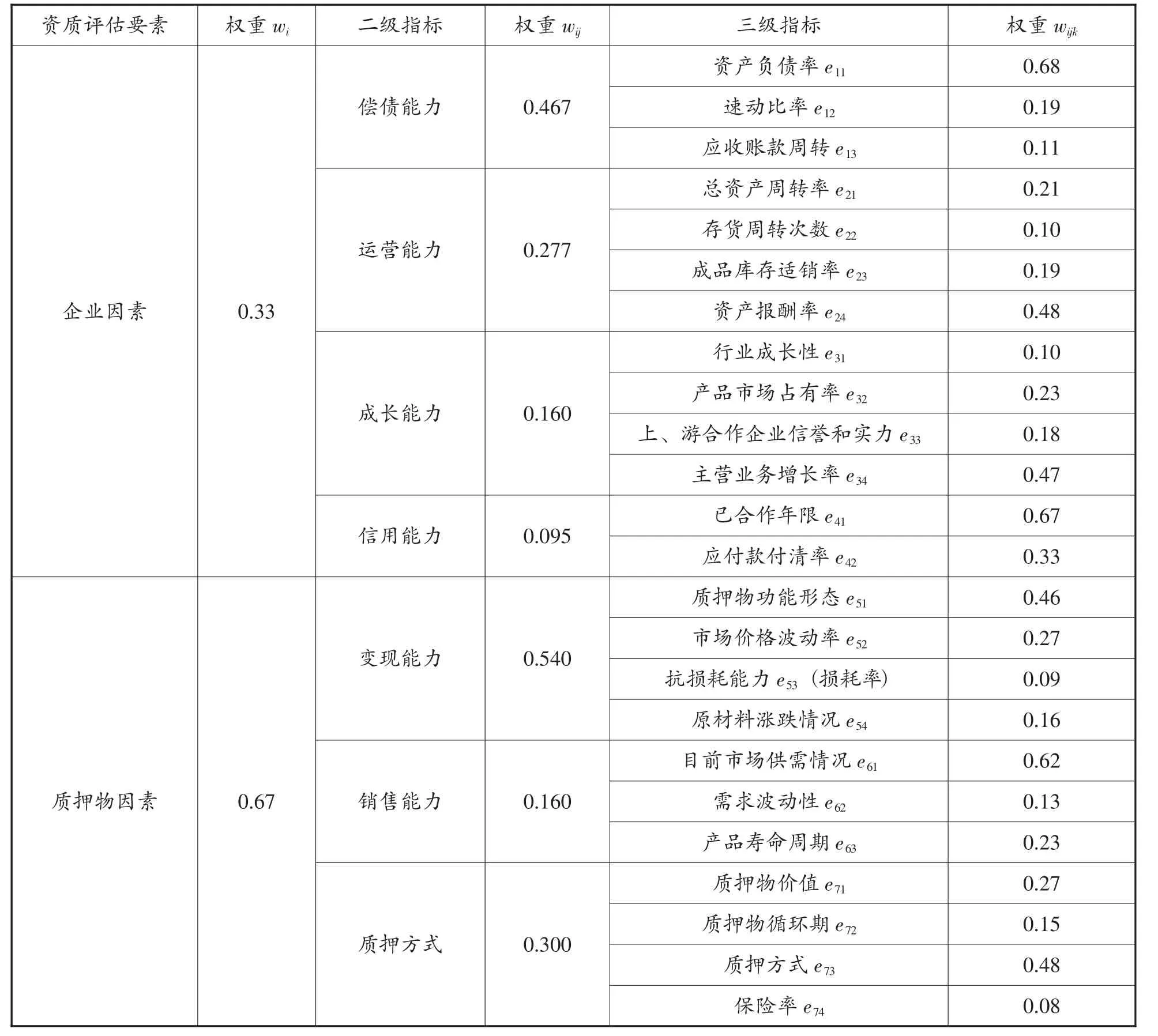

综上,运用AHP 方法建立层次指标体系[5],并选用动产质押业务人员对指标进行打分,得出最终指标权重如表2 所示。

1.3 指标体系的应用

表2 统一授信模式下动产质押的业务主体风险及指标权重

运用(AHP)得出动产质押融资企业资质评估的各指标体系权重后,就可运用模糊综合评判法对三级指标进行判断求出得分r,计算出动产质押的资质值m=r×wi×wij×wijk。对于r 的具体计算,由于采集的各种数据量纲不一致,无法直接加权求和,因此需要对从物流信息平台采集的数据进行加工,在合理的转换原则下计算各指标的分值,本文将各指标的值转换为0~10 之间,具体转换过程参照银行对企业信用等级的综合评定表由行业专家设定评分区间[6]。

2 工业园区动产质押业务开展环境及关键流程分析

在一定土地面积范围的工业园区中,有一个第三方物流企业和众多中小型生产制造企业,第三方物流企业一方面作为公共仓库运营商为各种小型生产制造企业提供仓储物流服务;另一方面通过获取银行统一授信资格,成为金融物流企业,在工业园区中建立物联网质押仓,对各企业展开动产质押业务。各生产制造企业有自己的生产节拍,公共仓库中存货提货呈现一定的周期性T,且生产企业规模较小,产品生产计划调整较为灵活。

融资企业首先通过自身企业存货周期特性,向金融物流企业申请动产质押。金融物流企业对融资企业当次动产质押业务资质做出评估,确定动产价值(如图1 流程1,2);货物存入质押仓接受监管,金融物流企业发放贷款(如图1 流程3,4),监管期间进行盯市控制,评估质押物价值,做出补/出质押物调整,贷款周期结束后,融资企业还贷提货(如图1流程5,6)。

图1 动产质押业务开展流程

3 动态监管评估管理系统设计

3.1 系统的框架模型

根据Huang 等[7]提出的AUTOM 架构,结合金融物流企业动产质押的特点,设计出基于物联网技术控制的的信息架构如图2所示。AUTOM 是标准的且可扩展的RFID 应用架构。它不仅符合ISA-95 标准,并且提供了标准的RFID 硬件数据接口[8]。

图2 信息架构

3.2 系统的功能模块

图3 所示为工业园区公共仓库中动产质押动态监管评估管理系统的整体逻辑功能设计,系统根据其功能划分为动态评估模块和动态监管模块。其中,动态评估模块的功能是处理和整合实时数据,并为各个阶段动产的价值作出合理的评估,该模块使用者是动产评估人员;动态监管模块的功能是实时控制和监管质押物,收集和展示实时信息,为他人共享信息,该模块使用者为物流操作人员,监管人员和信息查询人员。

下面将介绍各模块的功能及数据处理流程。

动产质押动态监管评估系统纵向上分为动态监管管理系统和动态评估管理系统两大模块,横向对应着物联网质押仓中进、存、出三大主要业务阶段。

步骤1 在业务开展时,融资企业将货物进行动产质押,物流操作人员进行数据录入。

步骤2 金融物流企业根据物流物流信息平台与企业合作记录及质押物在园区中的流通情况对企业当次动产质押业务资质做出评估,估算出企业可能违约概率,并根据企业生产特性需求和质押物价格波动趋势确定一个合理的质押周期和盯市频率,求解出该模式下最优质押率,确定出质押动产的价值。

步骤3 经评估人员评估过后将货物运输入库,仓储部清点货物,核对数量、外观后确认入库存储。

步骤4 货物入库后,质押仓智能设备对存储货物进行监控管理,实时监测货物数量和位置及所处环境状况,充分保障质押物保管质量;管理员分不同时间段进行超期提示以及安全库存控制等操作,记录存储数据。

图3 基于物联网技术控制的动产质押动态监管评估系统功能模型

步骤5 在业务进行中:评估人员对质押物品价格变动信息进行连续追踪和专业分析,得出实时精确的个体化物品价格,对物品出入库率统计分析,销量分析,评估每次盯市时质押物价值,对质押物做出补/出调整。

步骤6 当融资企业申请质押物提货时,评估人员需进行风险计算,作出出库决策。

步骤7、8 仓储部接收决策后,清点货物,并指定专门的运输工具将货物运输出库,智能仓库门禁设备获取出库货物信息,对相关数据进行自动更新。

4 结束语

本文通过分析工业园区统一授信模式下的动产质押业务特点,建立了服务于金融物流企业的动产质押资质评估指标体系,并提出应用物联网技术建立动产质押动态监管评估系统,不仅解决了工业园区公共仓库金融物流高动态运作环境下的动产动态监管评估难点,提高了质押品安全性和估值效率,且大力推动了RFID 等物联网技术在工业园区公共仓库中的应用,有助形成物流企业的竞争优势。

[1]Qiu X,Huang G Q,Qu T.Supply hubs in industrial parks(SHIP):Research perspectives[Z].2010.

[2]Qiu X,Huang G Q.Supply Hub in Industrial Park(SHIP):The value of freight consolidation[J].Computers &Industrial Engineering,2013,65(1):16-27.

[3]李毅学.基于物流金融的存货质押融资业务质押率研究[D].西安:西安交通大学(博士学位论文),2007.

[4]李晨晨.基于信用评级和价格波动的质押率计算方法研究[D].西安:长安大学(硕士学位论文),2010.

[5]Saaty T L.Decision-making with the AHP:Why is the principal eigenvector necessary[J].European jounal of Operational Research,2003,145(1):85-91.

[6]丁静.商业银行物流融资风险评估模型的构建[D].上海:复旦大学(硕士学位论文),2008.

[7]G.Q.Huang,et al.RFID-based wireless manufacturing for real-time management of job shop WIP inventories[J].International Journal of Advanced Manufacturing Technology,2008,36(7-8):752-764.

[8]G.Q.Huang,et al.RFID-enabled real-time Wireless Manufacturing for adaptive assembly planning and control[J].Journal of Intelligent Manufacturing,2008,19(6):701-713.