企业债务重组业务纳税调整的探讨

2015-09-17泉州经贸职业技术学院福建泉州362000

(泉州经贸职业技术学院 福建泉州362000)

债务重组是指债权人在债务人发生财务困难的情况下,债权人按照其与债务人达成的协议或者法院的裁定让步的事项。这种方式既有利于债权人最大限度地早日收回债权,减少损失;同时也可以在一定程度上保护债务人,盘活资产,摆脱沉重的债务危机。

发生债务重组业务的企业有可能要进行纳税调整,主要是依据《企业会计准则第12号——债务重组(2006)》,而税法对债务重组业务应纳税额和扣减税额的认定是按照《通知》的规定。特别在《通知》中,企业债务重组的税务处理分一般性税务处理规定和特殊性税务处理规定。一般性税务处理作为原则性规定普遍适用,但对于一些特殊重组,则给予一定的税收优惠,适用不同的计税基础和计税方法。

一、债务重组一般性税务处理的纳税调整

在《通知》中,债务重组一般性税务处理,是不满足特殊税务处理规定,不能享受税收优惠政策的重组行为。主要包括:以非货币性资产清偿债务、债转股、修改债务条款三种情况。

(一)以非货币性资产清偿债务

1.会计准则规定,以非现金资产清偿债务的,债权人应当对受让的非现金资产按其公允价值入账,重组债权的账面余额与受让的非现金资产的公允价值之间的差额,计入当期损益。债务人应当将重组债务的账面价值与转让的非现金资产公允价值之间的差额,计入当期损益,转让的非现金资产公允价值与其账面价值之间的差额,计入当期损益。

例1:B公司在筹建时欠A公司货款137万元,无资金支付,经双方协商用其生产的甲产品偿还债务,该批甲产品共10万件,市场价格为每件10元,单位生产成本为8元,增值税销项税额为17万元。

会计处理如下:

债权人(A公司):

债务人(B公司):

会计分析:债权人A公司确认20万元营业外支出(原债权账面价值137万元-接受非现金资产公允价值117万元);债务人确认40万元的应纳税所得(债务重组利得20万元+转让非现金资产净收益20万元)。

税法认定:以非货币性资产清偿债务,应当分解为转让相关非货币性资产、按非货币性资产公允价值清偿债务两项业务,确认相关资产的所得或损失。故而债权人产生的20万元营业外支出可从当期扣除,债务人确认的40万元纳入当年的应纳税所得。税法确认和会计相同,无需进行纳税调整。

2.会计准则还规定,依据谨慎性原则以及更加真实准确地反映资产的账面价值,防止企业虚增资产或者虚增利润,年度终了,对企业拥有的非现金资产进行减值测试,若发生减值的,要计提减值准备。因此在债务重组行为中,债权人有可能对该笔应收款项计提坏账准备;债务人对用于偿债的非现金资产(存货)要计提存货跌价准备。

但是《企业所得税法》第十条第(七)项规定,企业发生的未经核定的准备金支出,在计算应纳税所得额时不得扣除。依据税法规定,企业所得税前允许扣除的项目,原则上必须遵循真实发生的据实扣除原则,除国家税收规定外,企业根据财务会计制度等规定提取的任何形式的准备金 (包括资产准备、风险准备等)不得在企业所得税前扣除。因此由于减值准备会计和税法的认定不同,当债务重组双方计提减值准备时,则要进行纳税调整。

(1)债权人(A公司)如果前期在重组前对该笔债权计提了10万元的坏账准备,按照税法却不认定,应收账款的账面价值为127万元(原账面价值137万元-坏账准备10万元),计税基础137万元,账面价值<计税基础,则在前期由于计提坏账准备产生可抵扣暂时性差异,同时调减所得税费用。

本期由于债务重组,在债务重组核销债权时同时核销已计提的坏账准备,因此确认的“营业外支出——债务重组损失”为10万元(20万元-转销坏账准备10万元),会计上认定的税前可扣除10万元;而税法由于不认定前期的坏账准备,税前扣除金额仍为20万元,本期通过重组核销债权债务,对前期产生的暂时性差异进行抵扣,同时调整本年的所得税费用。

(2)债务人(B公司)如果前期对已有库存商品计提存货跌价准备,每件计提0.5元,共计提5万元 (0.5×10万件)。由于计提了存货跌价准备,库存商品的账面价值为75万元(原账面价值80万元-存货跌价准备5万元),而税法不确认存货跌价准备,计税基础仍为80万元,账面价值<计税基础,则在前期由于计提跌价准备产生可抵扣暂时性差异,同时调减所得税费用。

本期进行债务重组,债务人转出存货时应核销已经计提的跌价准备,因此确认应纳税额为45万元 (债务重组利得20万元+转让非现金资产净收益20万元+转销存货跌价准备5万元);按照税法要求不予确认前期的跌价准备,本期应纳税额仍为40万元,本期通过重组核销债权债务,对前期产生的暂时性差异进行抵扣,同时调整本年的所得税费用。

(二)债权转为股权

按《通知》规定,重组过程的所得税除满足并选择特殊性税务处理外,均按“一般性税务处理”。

会计准则规定:将债务转为资本的,债权人应当将享有股份的公允价值确认为对债务人的投资,重组债权的账面余额与股份的公允价值之间的差额,计入当期损益。将债务转为资本的,债务人应当将债权人放弃债权而享有股份的面值总额确认为股本(或者实收资本),股份的公允价值总额与股本(或者实收资本)之间的差额确认为资本公积。重组债务的账面价值与股份的公允价值总额之间的差额,计入当期损益。

税法认定:发生债权转股权的,应当分解为债务清偿和股权投资两项业务,确认有关债务清偿所得或损失。

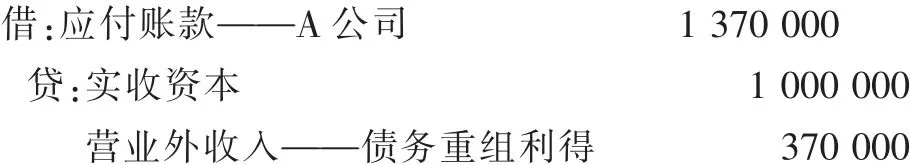

例2:承例1,B公司在筹建时欠A公司货款137万元,无货币资金支付,经双方协商做债转股,公允价值100万元。

会计处理为:

债权人(A公司):

债务人(B公司):

会计分析:债权人确认营业外支出37万元,债务人确认营业外收入37万元。

税法认定:发生债权转股权的,应当分解为债务清偿和股权投资两项业务,确认有关债务清偿所得或损失。因此债权人税前可抵扣37万元,债务人确认应纳税额37万元。税法和会计无差异,无需进行纳税调整。但是如果债权人A公司对该笔债权计提了坏账准备,则一方面调整所得税费用,另一方面调整递延所得税资产。

(三)修改债务条款

会计准则规定,修改其他债务条件的,债权人应当将修改其他债务条件后的债权的公允价值作为重组后债权的账面价值,重组债权的账面余额与重组后债权的账面价值之间的差额,计入当期损益。修改后的债务条款中涉及或有应收金额的,债权人不应当确认或有应收金额,不得将其计入重组后债权的账面价值。债务人应当将修改其他债务条件后债务的公允价值作为重组后债务的入账价值。重组债务的账面价值与重组后债务的入账价值之间的差额,计入当期损益。修改后的债务条款如涉及或有应付金额,且该或有应付金额符合《企业会计准则第13号——或有事项》中有关预计负债确认条件的,债务人应当将该或有应付金额确认为预计负债。重组债务的账面价值,与重组后债务的入账价值和预计负债金额之和的差额,计入当期损益。

例3:承例1,B公司在筹建时欠A公司货款137万元,无货币资金支付,经双方协商修改债务条款,双方协议以107万元现金归还。债务重组协议又规定,债务人在债务重组后一年内,如扭亏为盈,应向债权人支付10万元款项。

债权人(A公司):

债务人(B公司):

会计分析:债权人(A公司)按照会计准则,不确认或有应收,只确认债务重组损失30万元。债务人(B公司),若或有应付满足预计负债确认条件,则确认预计负债10万元,债务重组利得20万元(原债务137万元-偿还107万元-预计负债10万元)。

税法认定:因为税法上只有实际发生的与取得收入相关的、合理的支出才可在计算应纳税所得额时扣除,因此不得在税前扣除预计负债。债权人,税前扣除金额为30万元。会计与税法的确认一致,无需进行纳税调整。但是债务人确认的预计负债,在税法中不认定,对债务人的应纳税额仍为30万元,该项预计负债计税基础为0,账面价值为10万元,产生可抵扣暂时性差异。如果未来期间很可能取得足够的应纳税所得额,则应确认递延所得税资产,同时调整所得税费用。

二、债务重组特殊性税务处理(税收优惠)的纳税调整

特殊重组是指同时满足下列条件的,适用特殊性税务处理规定:(1)具有合理的商业目的,且不以减少、免除或者推迟缴纳税款为主要目的。(2)被收购、合并或分立部分的资产或股权比例符合规定的比例。(3)企业重组后的连续12个月内不改变重组资产原来的实质性经营活动。(4)重组交易对价中涉及股权支付金额符合本通知规定比例。(5)企业重组中取得股权支付的原主要股东,在重组后连续12个月内,不得转让所取得的股权。

根据《通知》及《企业重组业务企业所得税管理办法》(国家税务总局公告2010年第4号)规定,企业债务重组同时满足以上5个条件并能够提供相应资料时,债务重组所得可以在5个纳税年度的期间内均匀计入各年度的应纳税所得额;企业发生债权转股权业务时,对债务清偿和股权投资两项业务均可暂不确认有关债务清偿所得或损失,且股权投资的计税基础以原债权的计税基础确定。企业债务重组特殊税务处理主要是为了资源的合理流动而对债务重组的企业给予税收优惠,减轻企业纳税负担。其优惠性主要体现在过高比例的债务重组所得可以分期纳税以及债权转股权可以暂时免税。

(一)债务人的债务重组所得可以在5个纳税年度分期纳税

税收优惠:企业债务重组确认的应纳税所得额占该企业当年应纳税所得额50%以上,可以在5个纳税年度的期间内,均匀计入各年度的应纳税所得额。这种税务处理方式主要由债务人享受,债权人一般确认债务重组损失,不涉及特殊税务处理方式。这种税务处理方式适用于债权转股权以外的债务重组方式。

例4:承例1,B公司在筹建时欠A公司货款137万元,无货币资金支付,经协商用其生产的甲产品偿还债务,该批甲产品共10万件,市场价格为每件10元,单位生产成本为8元,增值税销项税额为17万元。

对债务人而言,产生债务重组利得37万元,若企业全年的应纳税所得为60万元,则债务重组产生的应纳税额所得占全年应纳税额的61.67%(37万元÷60万元),在同时满足其他5个条件时,则按税法规定债务重组所得可以在5个纳税年度的期间内,均匀计入各年度的应纳税所得额。当年应确认的债务重组应纳税所得为7.4万元(37万元÷5),其余的29.6万元平均纳入剩余的4个会计年度的应纳税所得。

因此,在债务重组行为中,按会计准则债务人当年确认应纳税额为37万元,而税法确认的当年应纳税所得为7.4万元,会计准则和税法认定不同,产生暂时性差异,一方面确认递延所得税,另一方面调整所得税费用。

(二)债权、债务人债转股暂时免税

税收优惠:债务重组企业发生债权转股权,同时满足上述5个条件时,对债务清偿和股权投资两项业务暂不确认有关债务清偿所得或损失,债权人股权投资的计税基础以原债权的计税基础确定,债务人应当按照原债权的计税基础增加注册资本。企业的其他相关所得税事项保持不变。

例5:承例1,B公司在筹建时欠A公司货款137万元,无货币资金支付,经双方协商做债转股,公允价值100万元,在同时满足上述5个条件时:

1.债权人:会计上确认长期股权投资账面价值100万元,确认损益(营业外支出——债务重组损失)37万元;而税法仍按原账面价值137万元确认长期股权投资,不确认损益,不允许税前扣除。因此长期股权投资的账面价值100万元,计税基础137万元,账面价值<计税基础,一方面确认递延所得税,一方面调整所得税费用。

2.债务人:会计上实收资本账面价值100万元,确认损益(营业外收入——债务重组利得)37万元;而税法仍按原账面价值137万元确认实收资本,不确认损益不纳入应纳税所得额。因此一方面确认递延所得税,一方面调整所得税费用。

总之,正确理解《通知》有关债务重组的一般性处理和特殊性处理,是正确处理债务重组业务的关键点。