中国上市公司投资现金流敏感性:两步GMM估计

2014-11-27孙建军王亚平

孙建军,王亚平

(1.海南大学旅游学院;2.海南大学经济与管理学院,海南海口570228)

一、文献综述

金融加速器(Financial Accelerator)理论认为不完美的金融市场能够把经济中的紧缩性小冲击放大并由此导致经济大波动。这种“小冲击大波动”的关键,是金融市场不完美导致企业外部融资条件恶化从而影响企业投资支出。因此,考察外部融资约束条件下企业投资对内部资金的依赖在理论与实践层面的意义凸显。

受Fazzari et al.1988年开创性研究的启发[1],大量文献认为,相对于较松融资环境的企业而言,面临紧融资约束的企业投资更依赖内部资金①Hubbard(1998)对这些文献做了一个详尽的综述。。但是,Kaplan and Zingales与Cleary的研究结论与这些文献截然相反,他们认为受到最少融资约束的企业投资对现金流更敏感[2-3]。Allayannis and Mozumadar研究认为负值的现金流观察值能够解释Cleary的发现[3-4],小样本中的几个异常值能够解释Kaplan and Zingales的发现[2]。Erickson and Whited与Alti则认为Tobin’s Q测度中存在的误差影响到企业投资现金流敏感性的估计[5-6]。Aˇgca and Mozumdar2008年发现随着时间的推移投资现金流敏感性下降,而这一下降是受资本市场不完美程度的不断减少驱动[7]。Sun and Yamori基于中国的资本市场发现了与Aˇgca and Mozumdar一致的实证结论,并且他们研究的最后一个样本期表现出投资现金流敏感性急剧上升[8]。国内以投资现金流敏感性为主题的研究,可以分为两类:一类遵循经典的融资约束理论对投资现金流敏感性进行验证与解释[9-10];另一类从股利政策、规模与股权结构等中国元素出发考察投资现金流敏感性的动因[11-12]。

本文基于Aˇgca and Mozumdar与Sun and Yamori的研究[7-8],考察中国企业投资现金流敏感性的时序模式,但本文与他们的研究并不完全相同。一是本文不使用样本滚动的方法,而是采用Erickson and Whited(2000)年横截面估计方法[5],基于年横截面估计投资现金流敏感性,展示中国企业投资现金流敏感性时序模式;二是中国资本市场上Tobin’s Q的估值存在严重偏差,因此,本文使用变量误差模型设定下两步GMM估计方法估计中国企业投资现金流敏感性,克服一般OLS方法参数估计的有偏非一致。本文发现,随着中国资本市场不完美程度的降低,中国企业投资现金流敏感性也表现出下降的趋势;中国资本市场上银行业占优的特征,使中国企业投资现金流敏感性受信贷政策的影响大,不断紧缩的信贷政策使投资现金流敏感性大幅上升。

二、实证设定、估计方法与数据描述

(一)实证设定

顺着先前的研究成果,本文使用经典的现金流模型考察企业现金流(内部资金的测度)对投资的影响。为了尽可能地减少由于企业规模差异所带来的异方差影响,本文使用先前一期的企业净固定资产(NFA)除以当前一期的企业投资与现金流。具体地,本文使用如下实证设定②实证设定⑴是由新古典企业投资决策模型,即最大化公司价值的最优企业投资一阶条件转化。关于这一转化到最终设定的具体过程,详见Hubbard(1998)或Erickson and Whited(2000)。

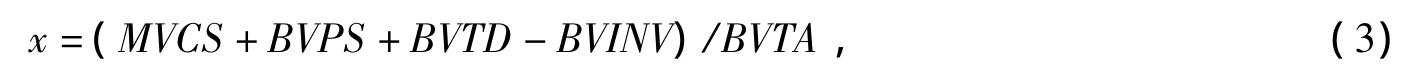

这里,yi,t被定义为企业i在t期的总投资除以先前一期t-1的固定资产净值;zi,t是用先前一期t-1固定资产净值调整的企业i在t期折旧与税后净利润之和;α2代表了企业投资现金流敏感性;Qi,t-1是企业i在t-1期的边际Q,边际Q在这里用于控制企业投资机会③边际Q是指由企业新增投资带来的企业当前与未来利润的折现值。。由于边际Q存在测度上的困难,实证设定中通常运用Tobin’s Q作为边际Q的代理变量。Tobin’s Q定义如下:

这里,Dit是公司债券的市场价值,Sit是公司股票的市场价值,Nit是公司库存的重置价值,Kit是公司资本存量的重置价值。本文基于Firth et al.与Sun and Yamori的研究[8],运用下式估计中国企业的Tobin’s Q:

这里,MVCS表示公司普通股的市场价值;BVPS表示公司的优先股的账面价值;BVTD代表公司流动负债与长期负债的账面价值;BVINV代表公司库存的账面价值;BVTA代表了公司总资产的账面价值。尽管找到了边际Q的代理变量Tobin’s Q,但这一代理变量存在较严重的测度误差④这一测度错误缘于:一是完美资本市场与线性齐次的资本存量调整成本假定在现实中不成立,导致边际Q与平均Q不相等;二是资本市场的无效导致公司管理者对公司价值的估计有偏差,平均Q与Tobin’s Q不相等;三是即使这些假定在现实中均成立,也就是说,即使边际Q等于平均Q等于Tobin’s Q,实证研究中在估计Tobin’s Q所引用的式⑵与⑶也会存在测度误差。。更为严重的是,这一测度上的误差存在序列相关,一是因为用迭代程序近似计算等式⑵与⑶中的各个变量也直接导致测度误差存在序列相关;二是因为市场,尤其是中国资本市场上,在一定时间内持续存在资本市场的预期与基本面的偏离受持续的狂热或悲观的左右。因此,一般的OLS估计方法参数存在有偏非一致,选择合适的估计方法是本文研究的一个关键。本文遵循变量误差模型设定下的两步GMM(two-step GMM estimation of the errors-in-variables model)方法来估计企业投资现金流敏感性。为了刻画中国上市公司投资现金流敏感性的趋势,本文首先基于中国上市公司横截面数据估计变量误差模型设定下的两步GMM获得投资现金流敏感性估计;然后使用经典的最小距离估计方法(Newey and McFadden,1994)合并这一系列的横截面投资现金流敏感性估计值获得一个总体的中国企业投资现金流敏感性。

(二)变量误差模型设定下的两步GMM

进一步设定

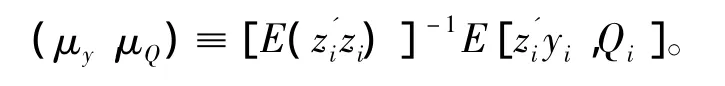

其中,εi为0均值且独立于(ui,zi,Qi),截距 γ0表示测度误差的均值可以是非0的。进一步假定(ui,εi,zi,Q),i=1,…,n是独立同分布的。定义zi=(1,zi)。为了简化计算,首先将理论上可以完美测度的变量边际Q从模型中排除。

xi对变量zi线性回归的残差是 xt-ziμx,这里的 μx=[E()]-1E()是回归系数向量。相应地,由式⑷刻画的xi与Qi的关系知,Qi对变量zi线性回归的残差是Qi-ziμQ=Qi-ziμx≡ηi。对方程⑷的两边同时减去ziμx得到

同理,可以得到如下方程

这里,

由假定知,ui,εi与 ηi是相互独立的。基于等式(5)与(6),建立三个二阶矩方程,E[(yi- ziμy)2],E[(yi- ziμy)(xi- ziμx)]与 E[(xi- ziμx)2]与两个三阶乘积矩 E[(yi- ziμy)2(xi- ziμx)]与 E[(yiziμy)(xi- ziμx)2]= βE(η3i)获得^βGMM。由式(7)估计。本文标记基于上述五个矩方程为基础得到的与为GMM。

从以上对变量误差的广义矩方法参数估计的简单描述中可以看出,该方法之所以称之为两步法,第一步是把最小二乘估计代入(5)与(6)获得低维的测度误差模型;第二步使用yi-ziμy与xi-ziμx的高阶样本矩估计参数,基于式(7)估计。

(三)数据与样本描述

本文的数据来自国泰安(GTA)中国股票市场与会计研究数据库。本文数据选择基于下述标准:考虑到境内外同时上市公司股票交易价格差异,本文仅选取在上交所或深交所上市公司;考虑到中国在1997年相对标准与严格的财务准则的引入与实施,本文所选择的样本期为1998—2011年;为了使样本公司尽可能地同质,金融业与服务业上市公司被删除;固定资产净值或者销售为零,或者任一计算数据存在缺失的公司年观察值被删除;为避免由于并购导致数据扭曲,销售额增长超过100%的公司年观察值被删除;Tobin’s Q值超过20极端值的公司年观察值也被删除。最终,本文数据包括13 576个公司年观察值符合要求。表1给出了各变量的描述性统计。

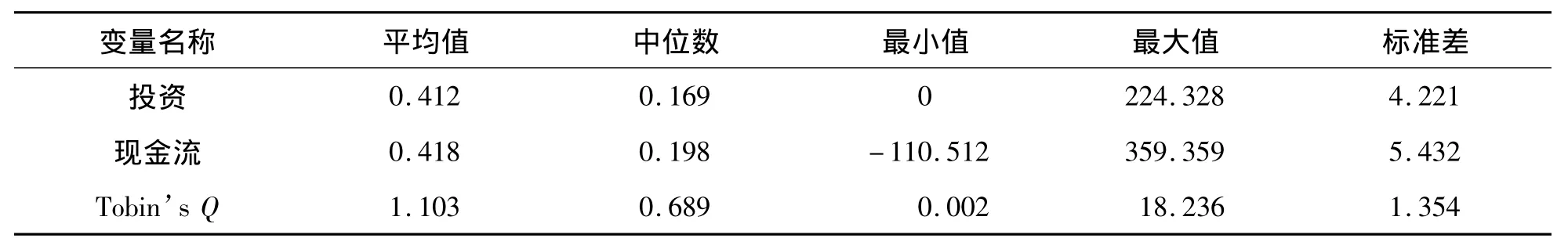

表1 变量的描述性统计

由表1知,经过先前一期固定资产净值标准化的中国上市公司投资与现金流的平均值分别是0.412与0.418,变异系数分别为10.245与12.995。Tobin’s Q值平均值为1.103,其变化幅度从最小值0.002到最大值18.236。

三、实证结果

(一)中国上市公司投资现金流敏感性实证结果

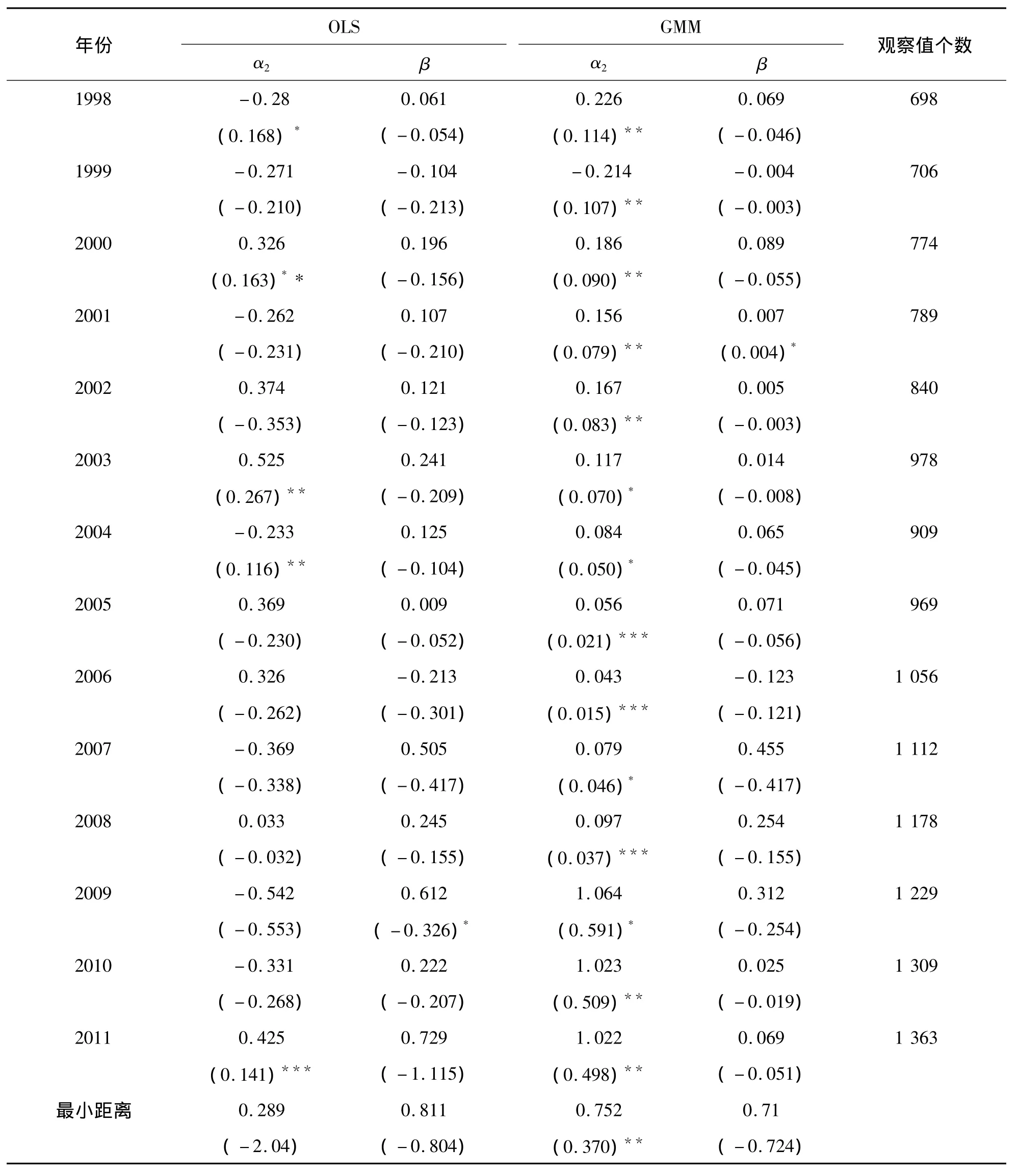

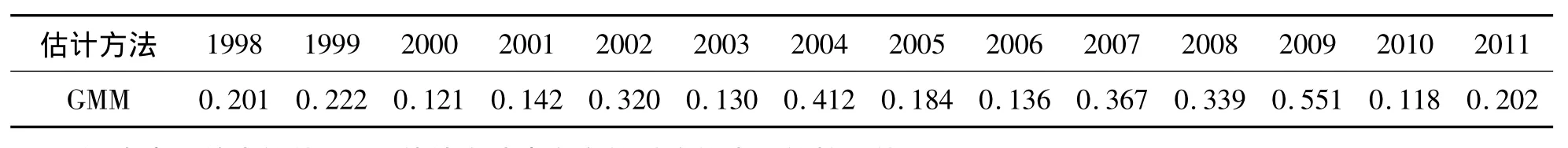

表2报告了中国上市公司投资现金流敏感性的两种不同估计方法的估计结果:OLS,GMM。给出OLS估计值的原因是便于对照,这里的OLS估计是经过White(1980)异方差一致标准估计的OLS结果。GMM估计值是变量误差模型设定下的两步GMM估计,纠正由于Q测度中严重的变量误差所导致的有偏非一致估计。

表2 中国上市公司投资现金流敏感性估计结果

表3 GMM估计方法的检验值

表3报告了设定⑴下的变量误差模型设定下的GMM各年度横截面估计的J检验P值。表3表明GMM下J检验统计量值的P值均不显著。上述结果表明,本文所取关于中国企业投资、现金流与Tobin’s Q的数据与所选用的变量误差设定中的过度识别约束是一致的。

由于OLS估计结果并不显著,表2中的α2的GMM横截面估计值刻画了中国上市公司投资现金流敏感性的变化。不难发现,中国上市公司投资现金流敏感性表现出下述趋势,均从1998—2006年期间下降,但在2007年与2008年开始小幅上升,在2009年后,中国上市公司的投资现金流敏感性系数大幅上升,从2008年的不到0.1突然之间上升到1.0以上。上述一致趋势反映了,在2006年之前,中国上市公司面对的外部融资环境较为宽松,随着资本市场的不断完善,企业投资对内部资金的依赖不断下降。但从2007年开始,中国上市公司面临的融资环境开始恶化,企业投资对内部资金的依赖越来越重要。

现在考察上述投资现金流敏感性时序趋势的背后原因。尽管中国资本市场仍旧是新生与不成熟的,但成长很快。在成长的过程中,不断地引入新的金融工具,信息的不完美程度不断下降,这一趋势降低了企业外部融资约束,缓解了企业投资对内部资金的依赖,投资现金流敏感性逐渐下降。中国的投资现金流敏感性自1998—2006年期间表现出的这一趋势,与现有的研究[7-8]一致。自2004年以后,中国房地产市场上投机与资产泡沫不断加剧,作为央行的中国人民银行连续多次提高法定准备金率回笼货币,从2004年4月25日的7.5%经过19次小幅上调,在2008年9月25日达到17.5%的高位。2007年次贷危机所引发的全球金融危机打乱了中国抑制房地产资产泡沫的部分努力,法定准备金率又迅速下调,在短短3个月内,经过4次每次0.5个百分点的下调幅度后,2008年12月25日法定准备金率回落到15.5%。在房地产投机泡沫压力之下,2010年1月28日,法定准备金率再次上走,至2011年6月20日达到历史最高值21.5%⑤自2008年9月25日开始,中国法定准备金率实行差别准备金率制度,大型银行金融机构与中小型银行金融机构采用不同的准备金率。本文自2008年9月25日开始,报告的是大型银行金融机构的准备金率。一是因为中小型银行金融机构准备金率与大型银行变化同向同幅;二是大型银行金融机构占优中国银行业。。中国银行业占优中国资本市场,来自银行业的信贷是中国企业获取外部资金的一个最为重要的工具。因此,本文捕捉到了2007年与2008年企业投资现金流敏感性的小幅上升,2009年陡然上升到随后的高位维持,表明企业投资现金流敏感性在外部融资非常困难的情况下,以法定准备金率调控银行信贷的渠道对企业投资的影响完全失效。

(二)稳定性检验

为了进一步验证本文结论的稳定性,本文对中国上市公司的样本进一步划分。受Sun and Yamori的启发[8],本文对中国上市公司按照注册地划分成沿海与内地两类,考察中国上市公司投资现金流敏感性。本文的稳健性结果表明,内陆与沿海企业的投资现金流敏感性均表现出下降,但自2006年后中国企业的投资现金流敏感性开始上升,在2009年急剧增加并维持在一个高位。尽管在急剧上升的时间节点上本文的发现与Sun and Yamori[8]的研究结果不一致⑥Sun and Yamori(2009)的样本期是1998—2007,而且估计方法与本文的不一致。他们的实证结果基于每5年一个样本期的样本滚动的OLS估计方法的非平衡Panel Data固定效应设定。,但投资现金流敏感性所表现出来的平缓下滑然后上升趋势是完全一致的。有意思的是,在紧缩信贷状况下沿海企业投资对内部资金的依赖比内地企业要弱,这一点由沿海与内地企业自2009年后的投资现金流敏感性估计值的系统性的平均差异所表现出来⑦篇幅限制省去了稳健性检验的实证结果报告,可向作者索取。。

四、结 论

真实世界里的外部与内部资金并非是完全替代的,企业投资可能要依赖内部资金的可获得性,研究企业投资现金流敏感性对理解微观的企业行为与宏观的经济波动是有价值的。在考察企业投资现金流敏感性研究的传统设定与估计中,往往忽略了投资机会Tobin’s Q的测度误差及误差的序列相关特征。因此,一般的OLS估计方法参数存在有偏非一致,选择合适的估计方法是本文研究的一个关键。

本文基于中国资本市场上投资机会的Tobin’s Q估计存在大的偏差且序列相关这一典型事实,运用变量误差模型设定下的两步GMM方法,考察中国企业投资现金流敏感性。第一步是运用最小二乘估计的残差序列获得低维的测度误差模型,第二步基于低维度的测试误差模型获取高阶样本矩估计参数。研究结果表明:随着中国资本市场的不完美程度的减弱,中国企业的投资对内部资金的依赖程度降低;中国银行业占优中国资本市场的特征,使得中国信贷政策的变化显著地影响到中国企业的投资现金流敏感性;在一个银根不断紧缩的环境中,中国企业投资现金流敏感性急剧上升,中国企业投资对内部资金的依赖迅速增加。上述分析表明,从长期来看,由于中国资本市场经过近三十年的建设与发展,不完美的程度在降低,直接导致了中国企业的外部融资困难约束在不断降低;中国企业外部融资受银行业的信贷影响大,中国人民银行的货币政策通过银行信贷松紧程度影响到微观的企业的融资水平,从而直接支撑或者约束企业的投资水平,并且影响到宏观经济的指标与波动,中国的经济体系下,也存在显著的小冲击通过金融环节引起宏观经济远行的大波动这一“金融加速器”基础。

[1]FAZZARI S M,HUBBARD R G,PETERSEN B C.Financial Constraints and Corporate Investment[J].Brookings Papers on Economic Activity,1988,1:141-195.

[2]KAPLAN S,ZINGALES L.Do Investment-cash Flow Sensitivities Provide Useful Measures of Financing Constrains[J].Quarterly Journal of E-conomics,1997,112:169-215.

[3]CLEARY S.The Relationship Between Firm Investment and Financial Status[J].Journal of Finance,1999,54:673-692.

[4]ALLAYANNIS G,MOZUMDAR A.The Impact of Negative Cash Flow and Influential Observations on Investment-cash Flow Sensitivity Estimates[J].Journal of Banking& Finance,2004,28:901-930.

[5]ERICKSON T,WHITED T M.Measurement Error and The Relationship Between Investment and“q”[J].Journal of Political Economy,2000,108(5):1027-1057.

[6]ALTI A.How Sensitivity is Investment to Cash Flow When Financing is Frictionless[J].Journal of Finance,2003,58:707-722.

[7]Aˇgca S,MOZUMDAR A.The Impact of Capital Market Imperfections on Investment-cash Flow Fensitivity[J].Journal of Banking&Finance,2008,32:207-216.

[8]SUN J,YAMORI N.Regional Disparities and Investment-fash Flow Sensitivity:Evidence From Chinese Listed Firms[J].Pacific Economic Review,2009,14:657-667.

[9]连玉君,程建.投资—现金流敏感性:融资约束还是代理成本?[J].财经研究,2007,33(2):37-46.

[10]郭丽虹,马文杰.融资约束与企业投资——现金流量敏感度的再检验:来自中国上市公司的证据[J].世界经济,2009(2):77-87.

[11]李金,李仕明,严整.融资约束与投资现金流敏感度——来自国内A股上市公司的经验证据[J].管理评论,2007,19(3):53-58.

[12]邬国梅.上市公司过度投资行为及其治理机制的实证研究[J].广东商学院学报,2009(1):72-78.