需求缓慢复苏 指数挂钩兴起

2014-09-04

回 顾

国际市场

鉴于世界经济平稳复苏,一季度集装箱海运需求表现出较为平稳的上升趋势。据德鲁里预计,一季度集装箱海运量同比增长约4.1%,增幅扩大2.3个百分点,其中东西向主干航线正向运量同比增长约3.4%,增幅扩大2.8个百分点。

大船比重上升

一季度,集装箱船队规模小幅增长,大型船舶占船队总量比重继续上扬。据克拉克森统计,截至3月1日,全集装箱船为5087艘、累计运力规模达1715.2万TEU,较年初增长约0.2%,同比增长5.0%。分船型看,增速情况出现变化,8000TEU以上型船舶总计574.3万TEU,较年初增长2.6%,同比增长20.1%,占全球船队规模比重达33.5%,扩大4.2个百分点;8000TEU以下型船舶达1140.9万TEU,同比下降1%。

船舶拆解方面,大型船舶迅猛增长加速船东淘汰中小型老旧船舶。据克拉克森统计,截至3月1日,全球共有40艘、15.2万TEU运力进入拆解市场,同比大幅增长108%,其中3000~8000TEU型船拆解量为13.9万TEU,约占拆解总量的91%。

闲置运力方面,受运输市场需求反弹,以及运价略有恢复等因素影响,班轮公司对运力供给的控制力度有所放宽。据Alphaliner统计,截至3月10日,集装箱船舶闲置数量为239艘、73.96万TEU,同比下降14.6%,占全球船队总运力比重约为4.2%,收缩1.1个百分点。

在新船持续交付、闲置运力略有收缩等诸多因素影响下,主干航线运力规模呈现上升趋势。据Alphaliner统计,3月初,三大主干航线平均周舱位供给约为86.1万TEU,同比增长1.9%,其中远东至北美航线运力配置为38.7万TEU,同比增长3.3%,为三大主干航线中涨幅最高的航线。

租金小幅攀升

一季度,尽管世界经济温和复苏提升集装箱运输市场需求,但同期船队规模特别是超大型船舶规模明显扩张导致总体供需关系未见转好。据德鲁里预计,一季度全球集装箱船队有效运力供给增长约4.8%,高于需求增长约0.7个百分点。

集装箱船舶租赁市场行情有所反弹。据克拉克森2月份公布的统计数据显示,各船型平均日租金同比上涨12.4%。

中国市场

班轮公司涨价

一季度,正值农历新年前后,出口集装箱运输市场总体行情呈前高后低之势,走出一条明显的下开口抛物线。年初,受益于传统的节前出货高峰,班轮公司借势陆续在多条航线上提涨运价并取得部分成功,逐步推动综合指数上升。春节长假之后,出口市场进入传统淡季,总体需求下滑后恢复缓慢,尽管班轮公司采取不同规模的运力收缩措施,但供大于求的状况并未得到根本改善,大部分航线运价单边下滑。直至季度末,运价一路走低已逼近班轮公司承受底线,加上受中国生产企业复工率上升、部分航线年度合约谈判期来临等因素影响,班轮公司才得以在数条远洋航线上再次成功推涨运价。3月28日,上海航运交易所发布的反映总体市场的中国出口集装箱综合运价指数为1050.42点,较年初下跌4.4%;一季度平均值为1116.5点,环比上涨7.4%,同比基本持平。反映即期市场的上海出口集装箱运价指数为1067.44点,较年初下跌9.2%;一季度平均值为1079.1点,环比上涨5.0%,同比下跌8.5%(见上表)。

航线行情不一

欧地航线行情高开低走。由于欧洲经济仍未显现明显复苏势头,区域内消费需求恢复缓慢拖累运输需求增速。表面上看,一季度平均运价同比增加,但其完全得益于新年前夕出货小高峰和多家班轮公司临时性的并班、停航、撤线等运力缩减措施的配合,将1月初舱位利用率推升至约90%,保证了班轮公司1月初成功推涨运价至近1800美元/TEU的高位,但之后便逐周小幅回落。至春节后,由于货量恢复缓慢,运力供大于求的缺口得不到填补,加上大船运营带来的经济性提升班轮公司对运价下跌的承受能力,市场平均运价以约100美元/TEU的幅度单边下滑,3月初的运价恢复计划一再被延迟。至3月底,受惠于多数中国企业完全复工致货量明显回升,以及班轮公司对运力的严格控制,班轮公司才终于将一再延期的运价上调计划付诸实施。3月28日,上海航运交易所发布的中国出口至欧洲、地中海航线运价指数分别为1393.00点、1391.49点,较年初分别下跌7.6%、13.2%;一季度平均值分别为1562.9点、1647.7点,同比分别上涨6.5%、16.4%(见图1)。

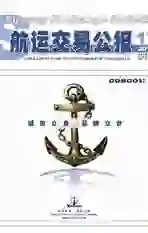

北美航线行情呈现小幅震荡态势。受今年以来美国经济平稳复苏,北美航线运输需求也得以保持平稳增长。尽管受春节长假影响货量一度出现季节性下滑,但幅度小于欧地航线,船舶平均舱位利用率基本维持在80%~90%。受惠于此,农历新年前后北美航线市场运价波动幅度相对其他航线较小,班轮公司于1月中旬和3月中旬的两次运价调涨计划都得到一定程度实施,平均涨幅分别约为250美元/FEU和150美元/FEU。3月28日,上海航运交易所发布的中国出口至美西、美东航线运价指数分别为1000.07点、1199.76点,较年初分别小幅上涨2.5%、1.5%;一季度平均值分别为1000.7点和1208.4点,同比分别下跌8.3%和3.2%(见图2)。

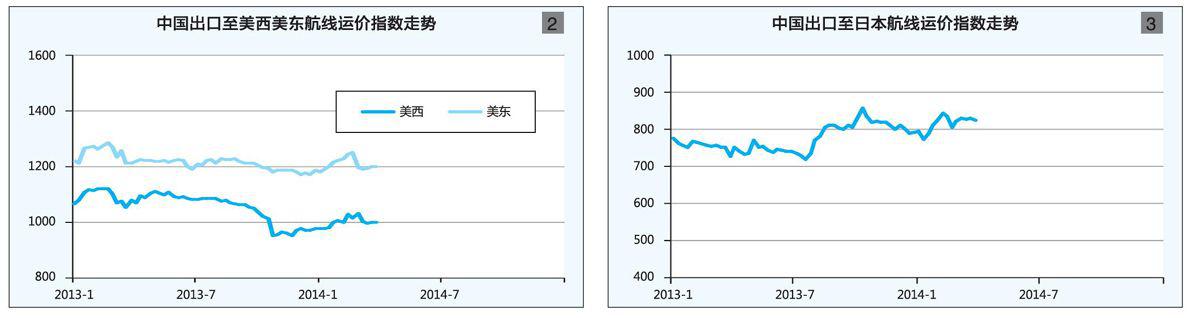

日本航线市场行情好于去年。货源方面,前2月,中日双边贸易总值同比增长5.7%,增速同比大幅反弹13.9个百分点。受到农历新年长假的影响,节中船舶平均装载率一度仅有40%~50%,但节后货量迅速恢复至70%以上,市场运价在较为充足货源的支撑下震荡上行。3月28日,上海航运交易所发布的中国出口至日本航线运价指数为823.29点,较年初微涨3.6%;一季度运价指数平均值为815.7点,同比上涨7.7%(见图3)。

澳新航线行情呈现“N”字形。近期澳大利亚经济持续低迷,1月份失业率升至6.0%,为2003年7月以来最高水平。前2月,中国对澳大利亚出口额出现0.8%的负增长,受此影响,澳新航线运输需求持续走低。尽管亚澳运价协议组织维持淡季运力收缩计划,但供需关系改善幅度不大,船舶平均舱位利用率勉强维持在80%左右,部分航次装载不足60%。市场运价自年初推涨至900美元/TEU水平后,即进入下行通道,至季度末,为遏制前期过快的下跌幅度,班轮公司再次推动运价上涨。3月28日,上海航运交易所发布的中国出口至澳新航线运价指数为856.27点,较年初下跌6.9%;一季度平均值为914.7点,同比下跌11.7%(见图4)。

南美航线市场行情十分低迷。在南美地区新兴市场经济增速放缓、货币贬值等因素影响下,区域主要国家各项经济指标未能有所改善,巴西世界杯的预期带动效应也未显现,南美航线运输需求总体表现低迷。加上受主干航线运力过剩的溢出效应影响,供需关系持续恶化,南美东岸运力过剩严重,船舶平均舱位利用率不足70%,南美西岸航线运力扩张幅度略小于东岸航线,但船舶平均舱位利用率也仅80%左右。班轮公司加大揽货力度,进一步导致市场运价不断走低,南美东岸运价更创出历史低位,跌破650美元/TEU,直至3月底受主干航线涨价鼓舞才推高南美东岸运价水平,但南美西岸运价则延续下跌走势。3月28日,上海航运交易所发布的中国出口至南美航线运价指数为709.33点,较年初大幅下跌24.5%;一季度平均值为850.8点,同比下跌19.4%(见图5)。

展 望

行情不容乐观

在全球经济稳步复苏的背景下,集装箱运输需求有望保持较为平稳的增长趋势。据德鲁里预测,二季度全球集装箱海运量同比增长约4.2%。但由于发达经济体尤其是欧元区的经济复苏基础仍不牢固,因此运量的增长将主要依靠新兴市场航线推动,东西向主干航线的正向运量同比增长仅为2.4%,其中太平洋东行和亚欧西行航线运量同比分别增长3.3%和1.5%,均小于总体增长水平。

运力方面,据克拉克森统计,截至3月1日,计划在年内交付的运力订单还将有146.8万TEU,其中8000TEU以上型船舶达107.3万TEU,占交付总量的73%。考虑到订单推迟交付和船舶拆解量等因素,预计至年底船队运力总规模将达到1788.0万TEU,同比增长约4.5%,其中8000TEU以上型船舶约为658.0万TEU,同比增长约17.6%。分季度看,二季度计划交付的运力订单约有32.4万TEU,其中8000TEU以上型船舶约为26.0万TEU;预计至二季度末船队运力总规模约为1747.9万TEU,同比增长约6.1%,其中8000TEU以上型船舶增长约21.6%。

鉴于新增大船主要适航于东西向主干航线,因此二季度主干航线市场行情不容乐观,班轮公司对运力投放的调配与控制将继续成为今后一段时间市场行情走向的主导因素。从目前情况看,由于亚欧航线的运价水平已相对接近历史低位,继续下行的可能性有限,而太平洋航线由于需求增长相对亚欧航线稳定,加上前期运价的跌幅也不及亚欧航线,因此船东可能继续增加太平洋航线的运力投入。值得一提的是,尽管今年新兴市场经济增速可能继续领跑全球,在较大程度上拉动南北、次干以及区域内航线的运输需求,但由于主干航线运力长期供过于求,今年大量新船交付可能加重其运力过剩溢出效应,从而加剧新兴市场航线的供需矛盾。

指数挂钩协议兴起

随着集装箱运输市场运价波动幅度的不断扩大与波动频率的大幅提升,传统的固定费率的长期运输合同正受到日益严重的冲击与挑战。近年来,除了亚欧航线上货主逐步倾向随行就市的运价,原本费率较为稳定的北美航线长期合同的修约频率明显提升。一方面,运价变化频率加快,扩大了船东与货主在确定固定合同费率时的分歧,加重谈判成本;另一方面,即期市场运价与长期合同运价之间的巨大价差,加大了合约一方向即期市场获得更多优惠的可能性,从而扩大违约风险。鉴于此,市场上兴起一种浮动费率的运输合同——指数挂钩协议。该协议是指买卖双方部分或者全部根据约定的第三方机构发布的运价指数来确定运费率和调整规则。从市场反映的情况来看,指数挂钩协议在北美航线上应用较早,现逐步发展至欧洲航线和南美航线等。参与者从大型班轮公司和国际大型货代企业逐步向中国中型货代企业扩大,并探索出多种挂钩模式。

班轮公司深化合作

鉴于较长一段时期以来市场基本面供大于需的状况难有根本改变,班轮公司纷纷加深合作以应对危机,预计二季度起航运联盟的大型化趋势将愈发明显。如马士基航运、地中海航运和达飞轮船组成的P3网络;CKYH与长荣海运组成CKYHE联盟;G6联盟宣布将合作范围扩大至太平洋航线等。此外,为抱团取暖,赫伯罗特与南美轮船宣布组建新公司。总体来看,联盟的大型化将促进班轮公司的航线服务“化零为整”,使船舶大型化向船队大型化延伸,如果联盟内部航线合作效率较高,将有助于提升航线服务质量、降低经营成本。

(执笔:上海航运交易所信息部 刘子佳、周翔、朱蓬舟)