2005

——2012年人民币汇率传递效应研究*

2014-04-10毛泽盛罗良红

毛泽盛, 罗良红

(南京师范大学 商学院,江苏 南京 210023)

一、引 言

汇率传递效应指名义汇率变动对一国进口商品价格和国内物价的影响程度。传统国际经济学理论认为,根据购买力平价理论和一价定律,汇率传递效应应该是完全的,即汇率的变动会引起价格水平等比例发生变动。这意味着汇率具有价格弹性的功能,它可以通过改变进口商品和国内商品的相对价格产生支出转换效应,因此可以作为调整外部经济失衡的重要工具。但是在现实世界中,由于市场不完美等原因,一价定律和购买力平价很难成立,因此导致了汇率的不完全传递。我国2005年7月汇率改革以来,人民币汇率虽然基本呈现稳步上升的趋势,但对外贸易顺差却一直没有下降。特别是随着我国经济对外开放程度的提高和人民币汇率浮动区间的加大,国内物价越来越受到外部冲击的影响,输入型通货膨胀已成为近年一个困扰理论界与实务界的重大问题。为正确制定和实施货币政策,以更好地调控物价,我们有必要对人民币汇率传递效应展开全面、深入的研究。

目前,国内外有关汇率传递效应的研究非常多。以这些研究为基础,本文拟在以下几个方面做些新的尝试,以深入研究人民币汇率传递效应及其政策含义:第一,本文拟选取2005年7月到2012年12月汇改后的月度数据,将供给、需求、货币政策等变量内生化,并通过使用VAR模型避免单方程回归中的内生性问题,以识别人民币名义汇率对进口商品价格总指数和消费物价指数的传递效应。第二,由于我国没有公布进口价格指数,在以往的研究文献中大多是通过单位值法来构造或者通过加权平均我国主要贸易伙伴国的出口价格指数作为我国的进口价格指数。但是通过构造所得到的进口价格指数难免会有一定偏差,并不能够很好地代表进口价格指数的变化。本文拟采用进口商品价格总指数来反映一个国家进口商品价格的变动趋势以及影响程度的动态相对数,以更全面地代表进口商品价格的变化。第三,本文拟先分别研究汇率冲击对进口商品价格总指数和消费物价指数的影响并比较效应大小,然后对比前人的相关研究成果,甄别研究结论的异同并分析其产生的原因。第四,由于我们研究样本的时间周期中发生了美国次贷金融危机这一特殊事件,因此本文拟以此为视角,对金融危机环境对人民币汇率传递效应有无显著影响这一问题展开专门研究。本文具体内容安排如下:第一部分引言;第二部分简要回顾汇率传递相关文献;第三部分描述数据并建立VAR模型;第四部分实证研究人民币汇率传递效应,并对结果进行稳健性检验;第五部分研究金融危机背景下的人民币汇率传递效应,比较不同时期人民币汇率传递效应大小及产生原因;第六部分总结全文,并挖掘其政策含义。

二、文献回顾

汇率传递效应的研究最初是从微观角度开始的。Mann(1986)[1]认为在一个不完全竞争的市场结构中,汇率的变化会导致需求发生变化,因此,厂商会调整自己的利润来稳定价格,避免价格的波动对自己的产品造成冲击。Krugman(1987)[2]提出的市场定价(Pricing to marketing,简称PMT)理论则认为,由于市场的不完美性,当汇率发生变化时,出口厂商为维持市场份额和利润,可以通过调整成本加成的方法来稳定出口价格,而不是按汇率变化等比例地改变出口价格,因而汇率对进口价格产生了不完全的传递效应。Baldwin(1988)[3]指出,由于汇率波动的不确定性,企业在进入某一市场时一般都会存在沉没成本,因此要使出口商减少出口商品的供应,需要提高出口商品的价格,同时需要进口国货币大幅贬值,从而导致汇率的不完全传递。Fisher(1989)[4]考察了厂商定价策略对汇率传递的影响,结果发现不同的汇率制度以及不同的市场结构都会影响一国的定价策略,因此,不同的汇率制度以及不同的市场结构将导致不同的汇率传递。Goldberg and Knetter(1997)[5]运用产业组织理论对汇率传递效应进行研究,结果发现不完全竞争条件下,企业实行的国际价格歧视导致汇率变化对价格的不完全传递性。

相对于微观方面,从宏观方面的研究还是一个比较新的视角,传统的开放宏观经济学建立在完全竞争市场和购买力平价的基础上。Obstfeld and Rogoff(1995)[6]指出,如果用生产国货币定价,汇率变化传递就是完全的。相反,如果用当地货币定价,则汇率是完全不传递的。Taylor(2000)[7]从通货膨胀的角度对汇率传递效应进行研究,他指出在考虑定价的滞后性以及厂商的垄断竞争行为后,低的通货膨胀率将会导致汇率的较低传递率。Mccarthy(2000)[8]考虑到商品流通链的影响,认为进口品可以看成是在最后消费品的中间产品,在被送到消费者之前需要一些配送环节,这些环节需要花费相当的不可贸易要素的投入,如市场营销、配送等环节,这样消费品中只有一部分是来自进口,因此商品流通链弱化了汇率传递效应。Devereux and Engel(2003)[9]指出,如果货币的增长率波动相对较低,则汇率的传递程度也低。波拉德研究了美国29个电子产业的汇率传递效应,得出结论是,名义汇率波动的幅度越大,则汇率变动对进口价格指数的传递效应就越显著,因此汇率传递效应与汇率变动幅度之间正相关。高斯从一个国家对外开放性来研究汇率传递效应,指出如果一个国家对外开放度越高则汇率传递效应就越大。相反,如果一个国家的对外开放度低,其汇率传递效应就低。卡尔安从一国经济的周期性解释了汇率的不完全传递。得出的结论是:在经济繁荣时期,汇率的传递效应比较大;而在经济的萧条时期,汇率的传递效应比较小。古斯特从对外贸易角度来解释汇率的低传递率,认为低的贸易成本带来的贸易整合导致汇率的不完全传递。Iyabo Masha and Chanho Park(2012)[10]用VAR模型研究了汇率变化在马尔代夫的价格传递效应,结果表明汇率传递效应是不完全的,并且对于生产者价格指数的传递大于对消费物价指数的传递。[11]

国内也有一些学者实证研究了人民币汇率传递效应。毕玉江,朱钟棣(2007)[12]采用协整与误差修正模型研究了人民币名义有效汇率对国内价格水平的影响,得出的结论是:人民币汇率变化对进口价格指数和消费物价指数的传递都是不完全的。封北麟(2006)[13]经验估计了人民币名义有效汇率变动对国内消费物价指数和工业品出厂价格指数及其分类指数的传递效应。结论表明:在我国,汇率传递效应不显著,不同行业的汇率传递效应存在显著差别。陈六傅,刘厚俊(2007)[14]利用VAR模型研究人民币名义有效汇率变化对进口价格指数和消费物价指数的影响,得出的基本结论是汇率变动对进口价格指数和消费物价指数的传递是不完全的并且存在一定的时滞,其中对进口价格指数的传递大于对消费物价指数的传递。许伟,傅雄广(2008)[15]利用滚动回归方法研究指出,人民币名义有效汇率变化对进口价格指数的传递是不完全的并且内生于一国的通货膨胀。金山,汪前元(2011)[16]用向量自回归模型实证分析外部冲击对国内CPI的影响,结果表明人民币名义有效汇率对CPI的传递率比较低,外部冲击只解释了CPI变化的25%。胡日东,李文星(2011)[17]利用VAR模型实证研究了汇改后人民币汇率变化的价格传递效应,发现人民币升值对降低国内通货膨胀有比较强的解释力。傅强,吴卯会(2011)[18]利用SVAR模型,实证研究人民币名义有效汇率对国内进口价格、生产者价格和消费者价格的传递效应。得出结论:汇率冲击对3类价格的传递都是不完全的,并且是沿着商品流通链递减的。

三、数据与模型

(一)数据描述

本文所用的VAR模型包括以下6个变量:

1. 石油的美元价格(oil):代表纯粹的供给冲击,而不是汇率波动的冲击,数据来源于美国政府的能源信息管理局。[19]

2. 产出缺口(rgdp):反应需求冲击可能对国内价格产生的影响。由于我国没有公布GDP的月度数据,本文以工业增加值作为GDP的代理变量,并对工业增加值做X12季节调整,然后用HP滤波生成工业增加值的循环因子作为产出缺口的代理变量。工业增加值的原始数据来源于国家统计局。

3. 货币供应量(M2):反应货币政策对汇率传递效应可能产生的影响。[20]由于货币当局会随着汇率的波动做出反应,这种反应会最终体现在货币政策和通货膨胀中,因此把货币供应量考虑到模型中来。本文采用广义的货币供应量M2,并对其进行了X12季节调整,数据来源于中经网统计数据库。

4. 人民币名义有效汇率(neer):以进出口份额为权重对我国主要贸易国双边汇率做加权平均,采用间接标价法,使用有效汇率能够综合反映其影响,数据来源于国际清算银行(BIS)统计数据库。

5. 消费物价指数(cpi):本文以2005年7月作为定基,对所有年份的消费物价指数数据都进行了相应调整,数据来源于中经网统计数据库。

6. 进口商品价格总指数(ipi):由于我国没有公布进口价格指数,在以往的研究文献中,大部分都是通过构造得到进口价格指数,所得到的进口价格指数难免会有一定的偏差,本文采用进口商品价格总指数,数据来源于中经网统计数据库。

以上数据除产出缺口外,所有变量都取自然对数。

(二)计量模型

下面是拟建立的VAR模型:

(1)

(2)

A(L)Zt=m+(∑t∑t')=I

(3)

由于我们的VAR系统中包含6个变量,所以需要15个[k(k-1)/2]限制条件来识别唯一的B。给定变量在VAR中的排列顺序,则桥莱斯基信息向量分解矩阵便能唯一确定。由于石油的外生性最强,所以把石油排在第一位。VAR中变量的顺序为:

△oil→rgdp→△M2△→△neer→△ipi→△cpi

结构式残差与简化式残差之间的关系可表示为:

四、实证检验

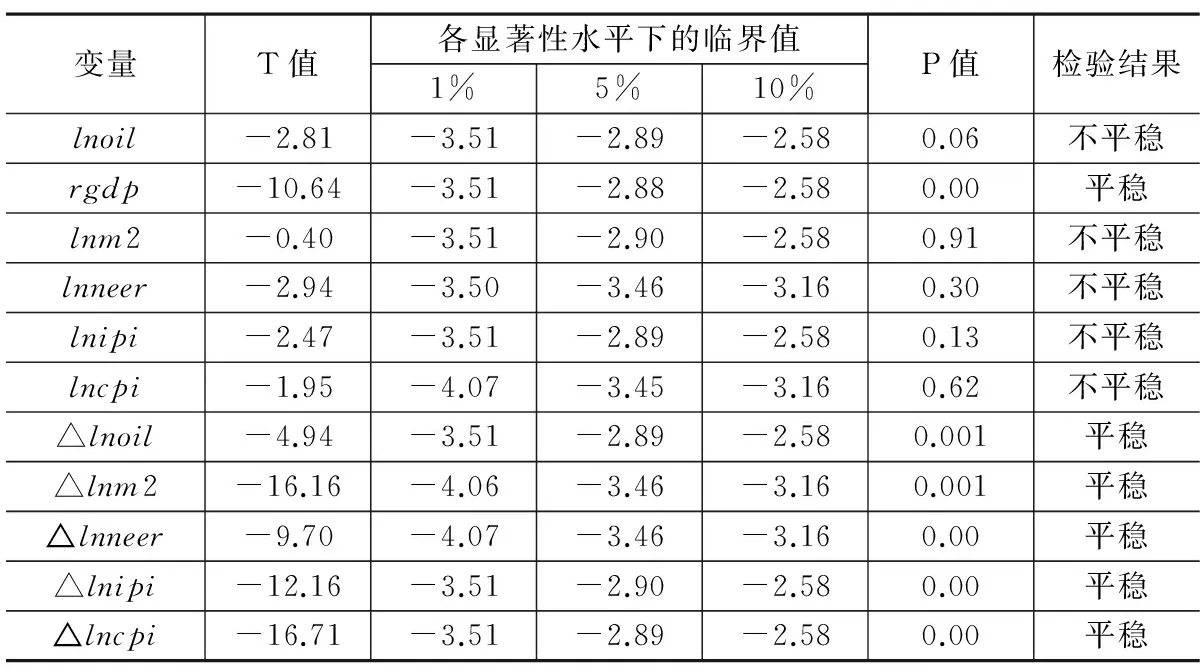

(一)单位根检验

由于时间变量的平稳性是进行经济分析的前提,因此本文对6个变量的水平值进行平稳性检验,结果如表1所示。从表1中可以看出,除rgdp以外,其余变量的水平值都没有通过ADF检验,表明其余5组序列均存在单位根,为非平稳序列。于是对这5组变量的一阶差分进行单位根检验,结果表明这5组变量的一阶差分都通过ADF检验,因此5组序列不存在单位根,是平稳序列,即lnoil、lnm2、lnneer、lnipi、lncpi为一阶单整序列。为了研究变量之间的动态关系,使用向量自回归模型(VAR)以及脉冲响应函数和方差分解。本文根据LR判断准则,VAR模型的滞后期选择第3变量组。

表1 单位根检验

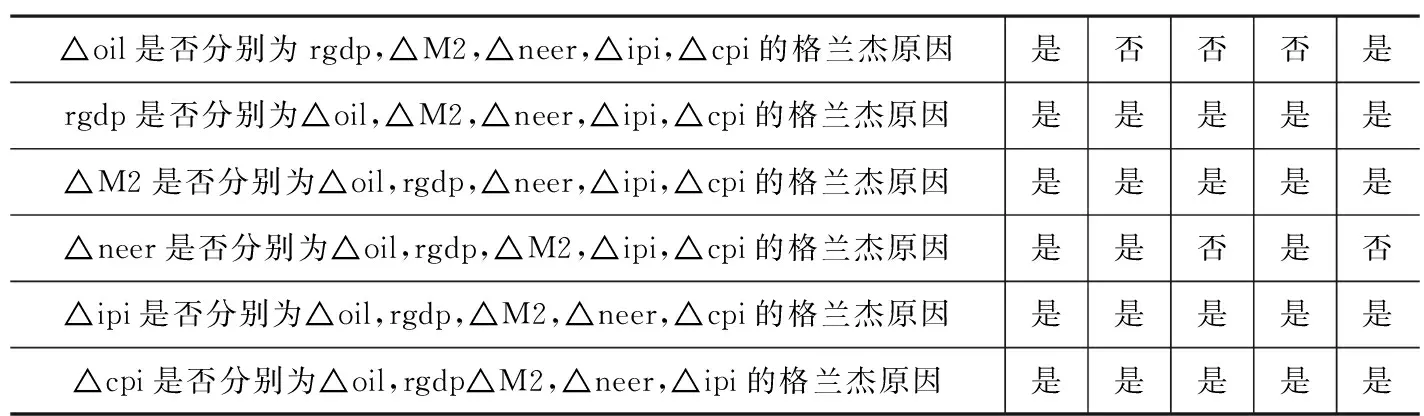

(二)格兰杰因果关系检验

表2列出了一些变量的格兰杰因果关系检验结果。从表2中可看出,人民币有效汇率指数是进口商品价格总指数和消费物价指数的格兰杰原因,同样进口商品价格总指数和消费物价指数也是人民币有效汇率指数的格兰杰原因,他们之间存在双向影响关系。

表2 格兰杰因果关系检验

(三)脉冲响应函数

在上述识别方法的基础上,图1给出了一个单位的汇率冲击对于进口商品价格总指数和消费物价指数的影响。由于本文的6个变量中除了产出缺口外,其余变量都取了自然对数,因此如果将结构冲击正规化为1,那么其他变量在受到冲击后的变化值就可以近似地看成是弹性值。从图1可以看出,进口商品价格总指数和消费物价指数对汇率冲击的反应基本上都是负向的。具体来看,一个百分比的汇率冲击在第27个月导致进口商品价格总指数的下降幅度最大,为0.026481%,长期则维持在0.026456%左右的水平。消费物价指数对汇率冲击的反应比较缓慢,并且存在一定的时滞,在汇率冲击的第28个月出现最大下降幅度,为0.004737%,此后一直维持在0.004735%左右的水平。从置信区间中可以看出,人民币汇率变化对进口商品价格总指数和消费物价指数的冲击虽然具有统计显著性,但冲击的程度很小,而且是不完全的。

图1 一个正向汇率冲击的累计脉冲响应(2005.7——2012.12)

(四)方差分解

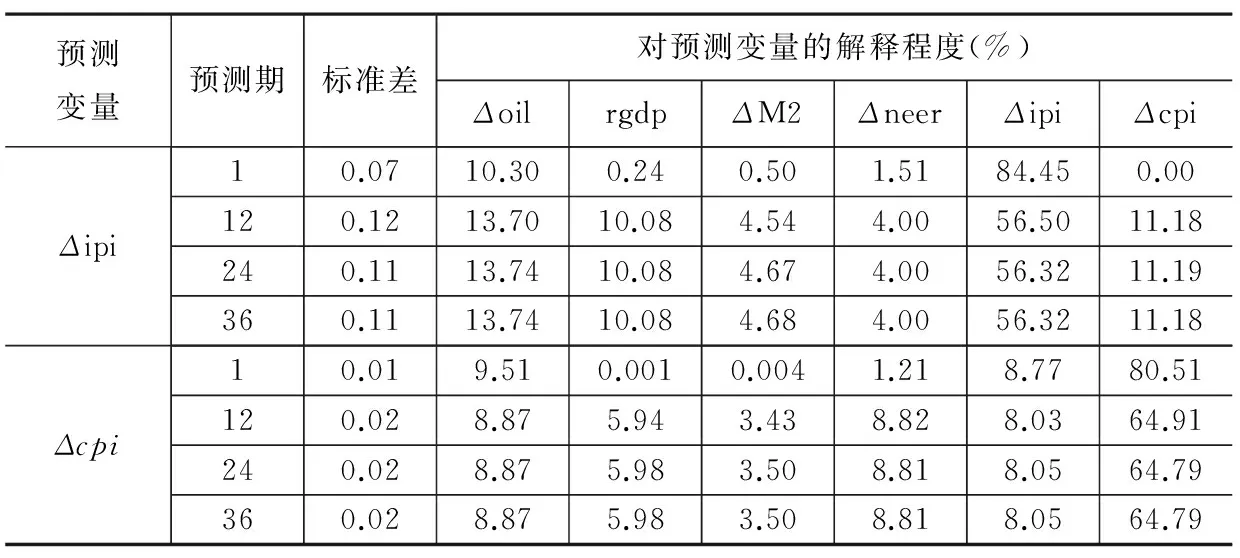

在上节中,我们用脉冲响应函数得到进口商品价格总指数和消费物价指数对人民币名义有效汇率的响应程度,接下来我们对二者的预测误差进行方差分解,以此来了解各变量冲击在解释二者波动中的贡献度。从表3中可以看出,进口商品价格总指数的方差主要是由其自身变化所引起的。除此之外,石油冲击对进口商品价格总指数的解释力最大,从第12个月起石油冲击对进口商品价格总指数的解释力基本维持在13.70%左右的水平。其次是消费物价指数和产出缺口,他们对进口商品价格总指数变化的解释力从第12个月起分别维持在11.18%和10.08%左右水平。同样,消费物价指数的方差变化也主要受其自身变化的影响,而石油冲击、汇率冲击从第12个月起基本均可以解释8.8%左右的消费物价指数变化。在本文中,汇率冲击对进口商品价格总指数方差波动的解释力比对消费物价指数方差波动的解释力小,这和陈六福、刘厚俊(2007)[14]的研究结果相近,但与我们普遍认为汇率传递沿着商品链递减的观点出现相悖。出现这一现象的主要原因可能在于:第一,进口商品价格对消费物价指数的影响在整个商品流通链被弱化了。第二,消费物价指数不仅仅受进口商品影响,还受出口商品影响。譬如,如果国内的需求不变,而国外消费者的需求增加,这时出口的增加就有可能拉动本国商品价格上升,从而对国内消费品的价格水平产生影响。第三,近年来我国货币供应量持续增加,这可能直接引起了我国国内物价水平的上升。第四,我国进口产品的组成和结构也可能是导致这一现象出现的原因。我国进口的主要是高科技产品和能源类产品,这些产品存在需求刚性,他们的汇率弹性较小。相反,一般消费品由于消费量较大、价值较小且替代产品较多,因此在经济日益开放的条件下,容易受到汇率波动的影响,汇率弹性较大。

表3 进口价格总指数和消费物价指数预测误差的方差分解

(五)稳健性检验

在VAR模型中,识别顺序对脉冲响应函数和方差分解有很重要的影响,所以本文考察了两种备择的桥莱斯基分解次序,以验证上述基本分解次序得出的结果是否具有稳健性。由于石油的外生性最强,因此还是排在最前面,而本文考虑的是汇率变化对我国国内价格的影响,因此进口商品价格总指数和消费物价指数还是排在最后,且位置不变。以下是两种备择的顺序:

1.△oil→△neer→rgdp→△M2→△ipi→△cpi

2.△oil→rgdp→△M2→rgdp→△neer→△ipi→△cpi

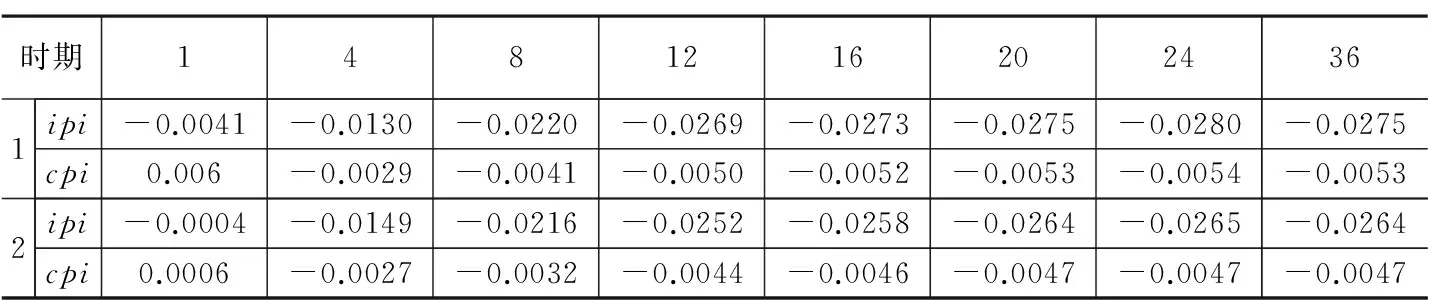

表4为备择的桥莱斯基分解次序的进口商品价格总指数和消费物价指数的累计脉冲响应情况。从表4中可以看出,备择的桥莱斯基分解估计次序的ipi和cpi的累计脉冲响应情况与上述得出的结论基本相同:汇率冲击对进口商品价格总指数的冲击是负向的,并且在第24个月下降幅度最大,为0.028;汇率冲击对消费物价指数的冲击也是负向的,冲击的最大月出现在第24个月,幅度为0.0054;汇率冲击对消费物价指数的影响很小,并且存在一定的时滞。综上所述,由桥莱斯基分解次序得出的结论是稳健的。

表4 备择识别顺序估计下累计脉冲响应

五、金融危机下人民币汇率传递效应

上文研究的是2005年7月至2012年12月期间的人民币汇率传递效应,它包括自2007年8月起至今由美国次贷金融危机所引起的全球金融危机这一特殊时期。为了验证这次金融危机对人民币汇率传递效应有无特别影响,本文进一步选取进口商品价格总指数和消费物价指数结构性变化为突变点对此展开研究。这里遵循斯鲁兹的做法,采用单变量自回归模型模拟进口商品价格总指数和消费物价指数生成过程,然后利用该数据生成过程检验两种指数的突变点,具体模型为:

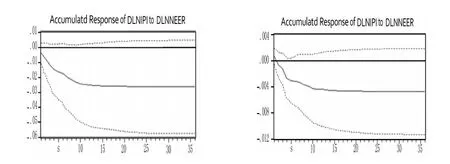

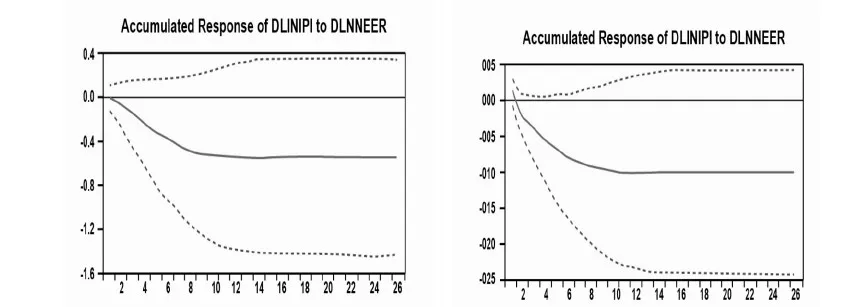

我们采用标准的Wald结构突变检验方法,利用连续Wald检验所有现在的突变点,最后选择具有最大Wald统计值的突变点作为进口商品价格总指数和消费物价指数的突变点。通过连续的Wald检验,我们发现在2007年8月和2011年3月Wald统计值出现最大值,进口商品价格总指数在此期间的平均值为103.61,消费物价指数的平均值为101.60。整个样本期间的进口商品价格总指数的平均值为105.66,消费物价指数的平均值为101.31。进口商品价格总指数和消费物价指数确实下降了。所以我们选取2007年8月和2011年3月作为子样本区间,考察子区间和整体样本区间的汇率传递效应有无显著的变化。图2为子样本期间的脉冲响应函数图。

图2 一个正向汇率冲击的累计脉冲响应(2007.8-2011.3)

图2中可以看出,金融危机期间进口商品价格总指数和消费物价指数对于汇率的整体冲击趋势是一致的,基本都是下降的趋势:在金融危机期间进口价格从第4个月起就下降了0.0226,进口价格在第12个月下降最大为0.0545,消费者价格在第12个月下降最大,为0.0102,此后一直维持在这一水平。与整个样本期间的数据相比,显然在金融危机期间,进口商品价格总指数和消费物价指数对汇率冲击反应的时间效应和数量效应都变大了。为什么会出现这一现象?原因在于:第一,中国的汇率市场化以及对外开放是一个渐进的过程,因此对资源配置的力度以及浮动弹性将会随着汇率体制改革的深入而不断深化。虽然汇率变动对内外经济的影响程度可能随着改革而出现差异,但总体趋势应该是汇率传递效应越来越强;第二,目前国际上大多数资源性产品都是以美元定价的,金融危机期间量化宽松货币政策使美元泛滥,引起美元大幅贬值,从而直接导致资源性产品价格上涨。而随着我国经济的飞速发展,我国对原油、铁矿石等资源性产品的进口需求数量和刚性都越来越大,因此只能被迫接受这些商品价格的上涨。作为重要的中间产品,资源性产品价格上涨将推动生产成本上升,进而影响消费品价格,最终形成输入型通货膨胀。

六、结论和启示

本文利用2005年7月至2012年12月的月度数据,分别研究了汇率冲击对进口商品价格总指数和消费物价指数的影响,并针对美国次贷危机这一特殊事件,对金融危机环境是否影响人民币汇率传递效应这一问题展开专门研究。结果发现:

(一)人民币汇率对进口商品价格总指数的传递效应很小且存在一定的时滞。这意味着企图通过汇率的支出转换效应来调节我国的对外贸易失衡的做法其效果可能不显著,因此,政府应该寻找其他方法来改变我国长期以来的持续贸易顺差结构。

(二)与进口商品价格总指数相比,消费物价指数受人民币汇率变化的影响更小且同样具有较长的时滞。这意味着通过人民币升值来抑制通货膨胀的作用很有限,为稳定物价,政府应该把重点放在解决流动性过剩和结构失衡等国内因素上面。

(三)虽然金融危机环境没有改变人民币汇率传递的趋势,但放大了人民币汇率传递效应。如果再考虑到当前国内外有关人民币升值预期普遍较为强烈这一因素,则在后金融危机时代中国更应实施稳健的汇率政策,以最大限度地降低人民币汇率传递效应。

(四)人民币汇率传递效应总体较小,表明我国物价抵御汇率冲击的能力比较强。我国应抓住这一有利时机,一方面继续深化汇率制度改革,加快人民币国际化步伐;另一方面,实行相对独立的货币政策,为国内提供一个良好的物价环境。

[参考文献]

[1]Mann.Prices,ProfitsMarginsandExchangeRates[J].FederalReserveBulletin,1986,(2).

[2]Krugman.PricingtoMarketWhentheExchangeRateChanges[R].NBERWorkingPaper,1987.

[3]Baldwin.HysteresisinImportPrices:TheBeachheadEffect[J].AmericanEconomicReview,1988,(7).

[4]Fisher.AModelofExchangeRatePass-Through[J].JournalofInternationalEconomics,1989,(6).

[5]GoldbergandKnetter.GoodsPricesandExchangeRates:WhatHaveWeLearned[J].JournalofEconomicLiterature,1997,(3).

[6]ObstefeldandRogoff.TheSixMajorPuzzlesinInternationalMacroeconomics:IsThereaCommonCause[Z].NBERMacroeconomicsAnnual,1995,(3).

[7]Taylor.LowinflationpassthroughandthepricingpowerofFims[J].EuropeanEconomicReview,2000,(7).

[8]Mccarthy.Pass-ThroughofExchangeRatesandImportPricestoDomesticInflationinsomeIndustralisedEconomies[R].FederalReserveBankofNewYork,2000.

[9]DevereuxandEngel.ExchangeRatePassThrough,ExchangeRateVolatilityandExchangeRateDisconnect[J].JournalofMonetaryEconomics,2003,(4).

[10]IyaboMashaandChanhoPark.ExchangeRatePassThroughToMaldives[R].IMFWorkingpaper,2012.

[11]Ehsanu.ChoudhriandDalias.Hakura.ExchangeRatePass-ThroughtoImportandExportPrices:TheRoleofNominalRigiditiesandCurrencychoice[R].IMFworkingpaper,2012.

[12]毕玉江,朱钟棣.人民币汇率变动的价格传递效应[J].财经研究,2007,(7).

[13]封北麟.汇率传递效应与宏观经济冲击对通货膨胀的影响分析[J].世界经济研究,2006,(12).

[14]陈六福,刘厚俊.人民币汇率的价格传递效应研究[J].金融研究,2007,(4).

[15]许伟,傅雄广.人民币汇率变动对我国价格水平的传递[J].经济研究,2008,(7).

[16]金山,汪前元.外部冲击的传递效应与中国的通货膨胀——基于VAR模型的实证分析[J].财贸经济,2011,(11).

[17]胡日东,李文星.汇改后人民币汇率的价格传递效应研究——以2005年7月汇率制度改革为界[J].宏观经济研究,2011,(9).

[18]傅强,吴卯会.人民币汇率的价格传递效应研究[J].世界经济研究,2011,(7).

[19]郭树华,李劲松.我国外汇储备高速增长的深层次成因分析[J].思想战线,2013,(2).

[20]王旭.人民币汇率传递与中国国际收支[J].云南财经大学学报,2013,(3).