房价收入比的实证研究——基于北京和全国整体数据的分析

2012-09-23谭峻,赵妍

谭 峻,赵 妍

(1.中国人民大学公共管理学院土地管理系,北京100872;2.中国银行业监督管理委员会,北京100140)

1 前言

房价收入比是衡量居民住房价格承受能力的重要指标。战友与王伟利用2000—2006年中国29个省市的数据计算出住房价格、经济基本面对居民住房支付能力的影响存在明显的区域差异[1];王丽艳与王振坡以天津为例,对不同收入阶层家庭的房价收入比、月还款额与月收入比的内部结构进行分析,得到不同收入阶层在住房购买力上存在显著的差距[2];罗力群与刘鹏田提出住房价格承受能力问题终究是一个主观判断的问题,除了房价收入比以外,还要考虑地区房价差异、社会保障体系的完善程度、民族习惯以及居民收入差距等因素[3]。笔者以中国银监会对个人还款比例的限额为基础,构建等额还款购房模型,以中国2000—2010年的经济统计数据,分析房价与居民收入水平之间的变化趋势,为完善中国住房供应体系提供参考。

2 基于购房模型的房价收入比测算

根据自由市场国家的经验数据,家庭住房消费占可支配收入的30%以内为正常,如果超过了30%,说明家庭的购房压力较大[4]。正是基于这一经验数据,联合国人类住区(生境)中心设计了房价收入比(Housing Price to Income Ratio)以衡量家庭的住房购买力和承受力,并在《城市指标指南》中对房价收入比进行明确界定:房价收入比是居住单元的中等自由市场价格与中等家庭年收入之比值,房价收入比在(3,6)区间为正常,超过6,就说明家庭购房压力较大[5]。

2.1 购房模型

季如进与陈玲玲采用递增还款购房模型计算了1998年北京房价收入比[6]。本文借鉴其模型构建,考虑等额还款是目前商业银行个人住房贷款最常见方式,设计了等额还款购房模型(式1)。按照财务管理中等额年金贴现的思路,将未偿还贷款按年贴现到当前,从而可以计算出按照当前的物价水平及银行贷款利率,在既定房屋价格与贷款比例的前提下,居民所需承担的年还款额与其年收入之间的比例关系。

假设住房人均居住面积的售价为p元,家庭人均年收入为y元,银行住房贷款利率为i,贷款期限为n年,首付款比例为k,每年贷款偿还额占家庭年收入的比例为m。那么,等额还款购房模型为:

2.2 房价收入比公式

考虑中国实际情况及统计数据的可获得性,本文在计算房价收入比时进行了如下处理:(1)住房和城乡建设部部长姜伟新在十一届全国人大常委会第二十三次会议做城镇保障性住房建设和管理工作情况报告时表示,中国城镇人均住房建筑面积由1998年的18.7m2提高到2010年的31.6m2,为简化计算,采用30m2的人均居住面积与家庭人口数的乘积作为单套住房面积;(2)采用城镇家庭平均每人全年实际收入与家庭人口数的乘积作为家庭年收入。

根据购房模型,可以得到改良后的房价收入比计算公式:

式3中,R为房价收入比,p为住宅人均居住面积的售价,y为家庭人均年收入,m为每年贷款偿还额占家庭年收入的比例(还款收入比),i为住房贷款利率,n为贷款期限,k为首付款比例。

式3表明,房价收入比与还款收入比成正比,还款收入比越大,说明家庭收入用于购房的支出就越大,当然房价收入比就高。房价收入比与还款期也呈正相关,还款期越短,说明家庭偿还贷款的能力就越强,进而说明房价收入比较低。

2.3 房价收入比合理区间的判定

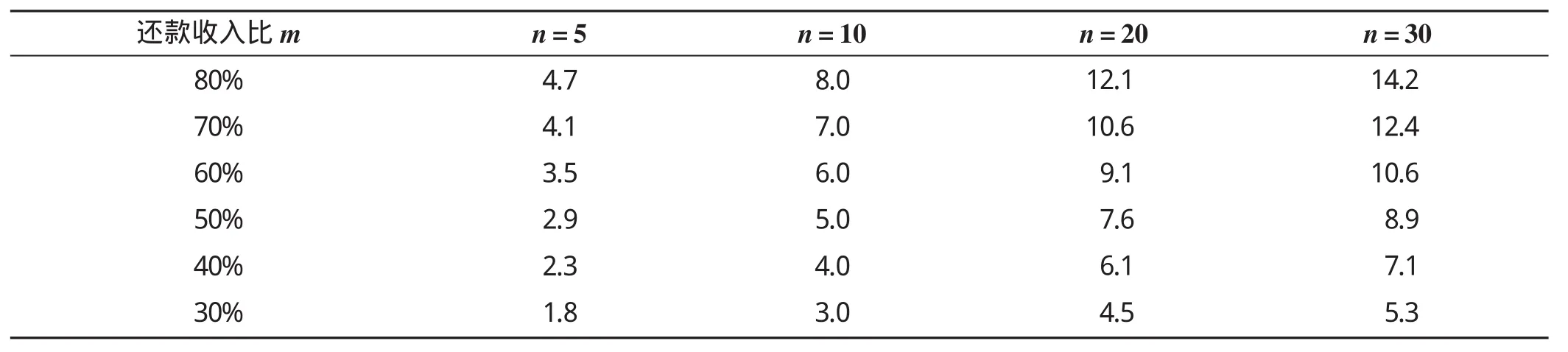

中国银监会2004年发布的《商业银行房地产贷款风险管理指引》规定,商业银行对个人住房贷款的发放,应将每笔住房贷款的月房产支出与收入比控制在50%以下(含50%),即m不得超过50%。显然,中国金融机构在多年住房制度改革实践中有一个共识,普通居民住房消费月还款收入比超过50%将给放贷带来潜在风险。笔者取银行贷款利率为7%,首付比例为30%,参考式3计算出家庭在不同还款收入比和不同贷款期限下的房价收入比(表 1)。

表1 不同还款收入比下的房价收入比(i=7%,k=30%)Tab.1 HPIR by different m ratio(i=7%,k=30%)

笔者在完成中国人民大学科研基金项目“发展方式转变下城市土地利用结构调整方略研究”时,在北京数十个售楼处做过问卷调查,在购买第一套住房人群中,超过八成受访者选择贷款期限5—20年,可以接受的最长还款期限在20年;超过七成的受访者认为住房月还款在30%以内基本不影响家庭的其他消费。分析表1并结合调研数据,可以得出如下判断:(1)根据中国银监会规定的还款收入比上限50%,考虑贷款购房家庭贷款期限5—20年,中国城镇普通居民家庭的房价收入比的合理区间大约为2.9—7.6。(2)贷款期限20年、还款收入比30%时的房价收入比为4.5。可以认为房价收入比低于4.5是“安全区域”,贷款购房家庭可以自由选择还款期限与还款额,基本不会对其他消费产生太大影响。(3)贷款期限20年、还款收入比50%时的房价收入比为7.6。可以认为该值是一般家庭和金融机构都能够接受的房价收入比的一个“拐点”;房价收入比处于4.5—7.6之间属于“压力区域”,贷款购房家庭需根据收入水平,选择与其相适应的还款方式或住房类型,会对其他消费有影响,但在可承受范围之内;房价收入比超过7.6将跨入“警戒区域”,贷款购房家庭即使通过延长贷款年限,其月还贷也十分吃力,严重影响其他消费,幸福指数降低。

综上所述并考虑综合因素,笔者认为城镇百姓家庭的房价收入上移接近8时,各级政府应该关注房地产市场的变化,不失时机地通过市场干预措施抑制住房价格过快上涨。

3 房价收入比合理区间的实证分析

3.1 全国及北京市还款收入比分析

根据2000—2010年全国和北京的商品房销售均价与城镇家庭平均收入的数据来计算还款收入比(表2)。假设不考虑商品房首付资金来源,首付30%,20年还贷期,购买人均30m2住宅商品房,每年支付7%的银行贷款利息。

按照中国银监会50%还款收入比的规定来衡量家庭的购房还款压力,可以得到以下结论:(1)从全国范围来讲,住宅商品房价格相对合理,居民每年偿还贷款额占家庭年收入的比例从2005年开始都是小于50%的,最近几年基本维持在44%左右,总体讲,全国整体房价基本处于家庭可接受范围;(2)从北京的数据来看,还款收入比一直处在50%限值以上,尤其是2007年后,还款收入比一直维持在80%以上的高位,2010年甚至超过了100%,比较合理的解释是外区域投入到北京住宅市场的投资占到很大比例,可谓全国人民(也有大量境外资金)托起北京楼市,由此可见,北京的住宅商品房价格已经大大超过了一般家庭的可支付能力。

3.2 全国整体房价收入比并未明显攀高

从全国范围来看,2001—2010年间,房价收入比在6.3—9.3之间波动,全国整体的房价收入比多数时期处在压力区间范围内,也就是说,家庭购房存在较大压力,但尚在家庭可承受范围之内,总体上讲房价收入比并未明显攀高。分析原因主要有以下三个方面:(1)房地产的过热现象并未遍及全国,虽然一线及多数二线城市出现了房地产过热现象,但中小城市的住房价格增长缓慢平稳;(2)全国各地经济适用房供应拉低了住宅商品房的需求;(3)全国城镇居民的收入增长快于房价上涨,从表2可以看出,最近10年全国城镇家庭平均每人全年实际收入年均增加12.9%,而住宅商品房销售价格的年均增幅为9.5%,尤其是2005年以后受资本市场利好等因素影响,城镇家庭平均每人全年实际收入年均增长22.5%,促成了2005年后房价收入比逐年小幅下降的趋势。

表2 2000—2010年北京市和全国整体的还款收入比与房价收入比Tab.2 RIR and HPIR for Beijing and China over 2000—2010

3.3 北京市房价收入比偏离正常

2001—2010年北京市的房价收入比在8.3—15.4之间波动,且波动幅度较大。2007年以后的房价收入比超过了12,房价收入比趋于恶化。畸高的房价收入比不仅造成当前区域内住房购买力下降,也使未来的购买力缺乏后劲。人一生的积蓄是有限的,在住房方面花费过多,相应其他消费,包括教育、医疗、娱乐等支出都会下降,生活质量和幸福指数都将受到影响。通过对表2数据的分析可以得到,北京市房价收入比上涨的主要原因是住宅商品房销售价格的拉动。导致住宅价格暴涨的主要原因:第一,地方政府的“土地财政”推动房价过快上涨。1994年分税制改革以来,地方的财政收支严重失衡,地方政府除了依靠土地出让和房地产业的税收来补充财政资金以外别无选择,导致地价、房价进入了循环增长的怪圈。第二,房地产兼具使用和投资的双重属性。房地产投资收益高、回报快,加上北京作为首都和国际化大都市,自然会受到大量国内外投资者及国际热钱的追捧,而投资行为不可避免会转化成为投机行为。数据显示,北京房地产市场上的空置率超过27%[7],北京已经形成了自用需求的居民买不起房,投机者拥有多套房产待价而沽的局面。第三,北京居民住房刚性需求巨大。每年大量高校留京毕业生、农村进城务工人员以及“北漂一族”,产生巨大的潜在住房刚性需求,加剧了城市的住房供需缺口;中国城镇化对基本住宅的刚性需求,城镇居民生活品质提升对住宅的改善性需求,旧城拆迁改造对住宅的被动性需求,决定了未来一段时期中国住宅市场供不应求的基本态势。第四,北京居民的可支配收入水平相比于全国有所下降。由表2数据计算可得,2000年以来,北京市居民人均全年实际收入增长为12.4%,与全国水平基本持平,但是北京市住宅价格的年均增幅达15.1%,增幅远高于全国整体水平,再加上北京市等大城市其他生活成本支出相对更高,居民收支状况实际是负走向。

4 结束语

中国改革开放过去了30多年,社会经济发生了翻天覆地的变化,已由一个平均主义盛行的国家变成一个贫富差距较大的国家。新华社世界问题研究中心研究员丛亚平与李长久认为中国现在的基尼系数接近0.5,超过国际公认的0.4的警戒线,美国是5%的人口掌握了60%的财富,中国则是1%的家庭掌握了全国41.4%的财富,成为全球两极分化最严重的国家[8]。显然,国家解决收入差距悬殊,除了向富人征税之外,还要从分配制度上着手改革,加大对中等以下收入人群的补贴,让广大人民群众更充分地享受到改革开放的成果。

在住宅方面,国家应对于城镇不同收入阶层制定不同的住房政策,使不同收入阶层的房价收入比处于合适的区间范围。进入21世纪,中国开始重视解决中等以下收入家庭的住房问题,为低收入家庭提供廉租房,为较低收入家庭提供享受地价、市政基础设施建设配套及税费等方面优惠的经济适用房或公共租赁房[9]。不过与商品房开发面积相比,上述保障性住房的开发规模还非常有限,与百姓需求差距甚远。值得欣慰的是,中央政府现在已经注意到这点,要求地方政府最近几年必须加大保障性住房建设。对中低收入家庭,政府采取了两限房政策或贷款优惠政策。通过市场化配置的普通商品住宅基本满足中等收入家庭居住需求,但在北京、上海、深圳、广州这些房价高企的一线城市和武汉、杭州等二线城市,单纯靠市场机制来解决中等收入家庭的居住问题显得十分乏力,还必须通过政府出台宏观调控政策,使中等收入家庭以合理的价格购买到自住商品房。

(References):

[1] 战友,王伟.经济基本面、住宅价格与居民住房支付能力——以区域差异为视角的面板数据模型估计[J].经济问题探索,2008,(9):171-175.

[2] 王丽艳,王振坡.城市居民购房支付能力实证分析——以天津为例[J].开放导报,2007,(4):92-94.

[3] 罗力群,刘鹏田.“房价收入比”和居民住房价格承受能力[J].价格理论与实践,2006,(9):43-44.

[4] 苏多永,张祖国.房价收入比研究的发展改进[J].中国房地产,2009,(4):14-16.

[5] 杨文武.房价收入比的指标研究[J].统计研究,2003,(1):47-49.

[6] 季如进,陈玲玲.关于家庭可承受的房价与收入之比[J].中国房地产金融,1998,(5):39-41.

[7] 张景秋.北京27.16%住房空置率数据由来[N].中国经营报,2010-9-20(A6).

[8] 丛亚平,李长久.收入分配四大失衡带来经济社会风险来源[N].经济参考报,2010-5-21(8).

[9] 许云华.从房价收入比看城市住房供给体系的构建——以蚌埠市为例[J].城市发展研究,2009,(7):79-83.