并购效率及其影响因素研究

2012-07-25郭妍

郭 妍

0 引言

对银行并购问题的研究始终是国内外理论界的研究热点,而有关银行并购效率(或绩效)的成果也非常丰富。但遗憾的是,对银行并购后效率变化影响因素的研究成果却不太多,尤其是缺乏针对我国现实情况的分析。实际上,对自2006年开始掀起并购热潮的我国银行业来说,总结国内外银行并购成败决定因素的经验教训,以供并购实践的借鉴,具有重要的现实意义。因此本文拟基于1996~2009年我国银行业国内和海外并购的45个案例,对影响我国银行并购效率的因素进行实证研究,试图解读不同于欧美银行的国内银行并购影响要素的现实语境。

1 研究设计

1.1 Malmquist指数及其测度的设计

之所以选用Malmquist指数而不是一般的效率值(如技术效率、纯技术效率、规模效率等)来测度银行并购效率变化,是基于以下考虑:第一,Malmquist指数所反映的效率与一般效率既有不同又存在着紧密的联系:如果说一家银行的一般效率是相对于样本集合中最优绩效的银行所作的静态比较的话,那么银行生产力的Malmquist指数所测度的则是银行跨期的动态效率变化,而后者是建立在对不同银行之间效率分析比较的基础之上的,因此具有综合性、动态性,更适合做银行并购导致的效率变化的表征变量;第二,Malmquist指数也可以像技术效率一样进行分解,从其分解项中也能进一步地发现一些有用的结论。

(1)Malmquist指数及相关定义。

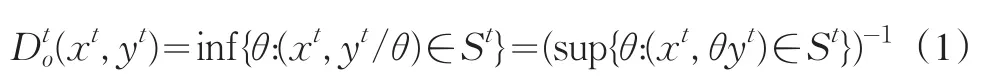

一般的,对于多投入、多产出的决策单元而言,t期的产出距离方程被定义为如下形式:

其中,xt,yt为投入和产出,θ为标量参数,inf和sup分别代表上确界和下确界,St为投入产出集合。此外,我们定义基期s的距离方程为:

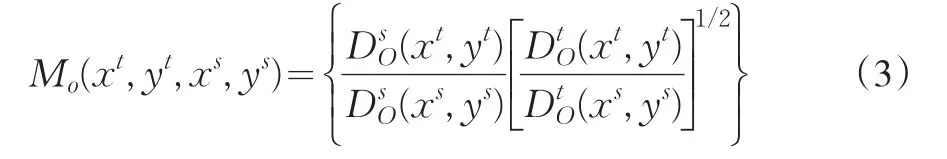

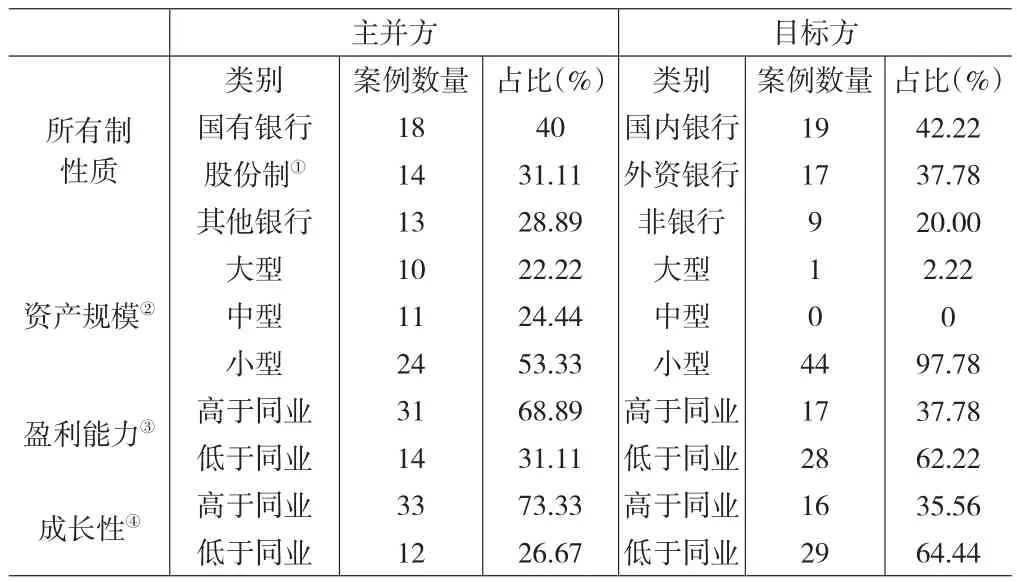

于是以产出为基准的Malmquist指数为:

进一步,式(3)可以转化为:

式(4)右侧方括号外的部分被称作效率变化(Technical Efficiency Chang,简作TEC),就是前文中所提到的技术效率从s期到t期的变化;而带有方括号的内部因素的平方根被称作技术变迁(Technological Change,简作TC),反映了样本集合中绩效最优的银行(决策单元)的生产边界的位移,体现了潜在产出的增减。因此,Malmquist指数(Malmquist Index,简作MI)就可以被分解为:

(2)Malmquist指数的测度

与其他效率测度方法相似,通常采用非参数估计法中的数据包络分析法(Data Enveloped Analysis,DEA)计算Malmquist指数。这样,在计算Malmquist指数之前,就首先要设定投入、产出变量。

到目前为止,理论界对银行投入、产出的定义仍然存在较大争议,形成了中介法、资产法、生产法、附加值法、客户成本法等多种方法。在综合考虑上述方法并借鉴其他文献的基础上,本文将银行的营业费用、利息支出、固定资产净额、职工人数作为银行生产投入要素,将存款、贷款和净利润作为产出要素。数据来源于《中国金融年鉴》历年各卷及银行年报。

1.2 效率影响因素回归模型的设计

Beitel等(2004)设计了一个普通的最小二乘法模型,假设并购后样本银行的超额累计收益和诸多因变量之间存在线性的关系:

其中CAR分别为目标方、主并方、双方的超额累计收益;β0为回归常数项;Fi为影响并购的因素(如上所述,共十方面,十三个自变量);βi为自变量的系数;ε为误差项。

本文将上述(6)式根据我国银行的实际情况加以调整,变为以下(7)式:

其中,MI为并购方银行在并购前后的Malmquist指数,Vari为影响我国银行并购效率的因素,具体分为并购交易的基本特征、目标方特征、并购双方相对状况指标3个方面,共8个变量,较之于Beitel等(2004)的做法,特别增加了“交易主导类型”这一变量,用于刻画并购交易的类型(因为上世纪90年代中期以前,政府主导型的“拉郎配”式并购是我国银行并购特有的现象)。各回归自变量解说如表1。

表1 回归模型自变量及其计算方法

2 我国银行并购效率实证分析

2.1 并购案例样本基本情况

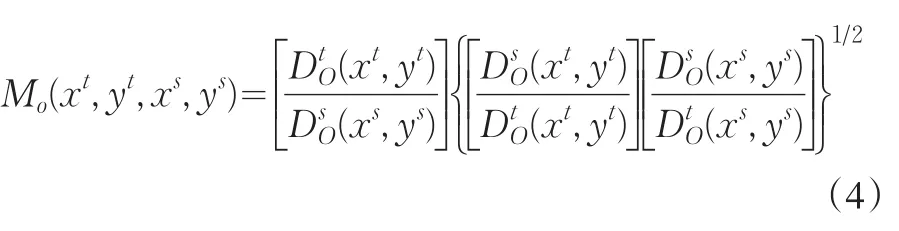

样本总量为45个,其中,国内并购案例为24个,海外并购案例为21个;大部分为市场主导型并购(40个),政府主导型并购案5个;24个案例中主并银行具有至少一次的并购经验(其中,工商银行、建设银行、兴业银行具有两次以上的并购经验);绝大多数并购案例完全以现金方式支付。并购案例中的主并方和目标方的其他一些基本情况如表2。

表2 并购案例样本基本情况描述

2.2 样本并购效率实证结果及分析

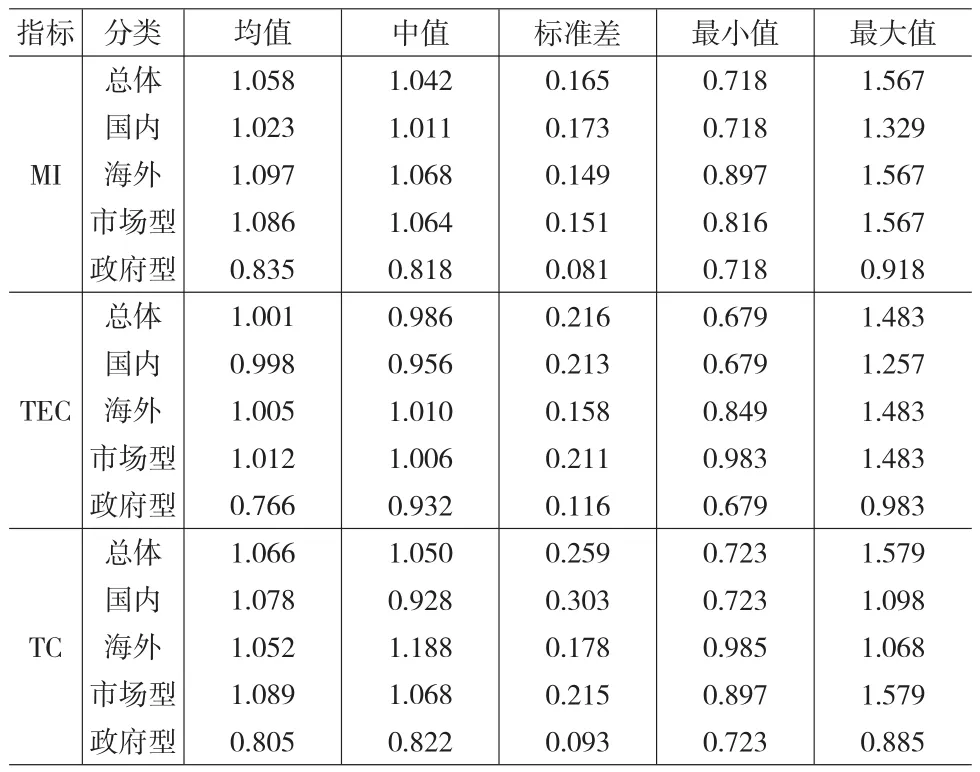

按照第二部分所选投入、产出变量,由ON FRONT软件计算出上述样本中各主并方的效率变化Malmquist指数,整理出表3。

表3 银行并购前后Malmquist指数描述性统计结果

从上表3结果可以看出:

2.2.1 并购总体上提高了主并方的效率,其中,海外并购较国内并购提高的幅度大,市场主导型并购提高了主并方效率,但政府主导型并购则使主并方效率下降。

(1)Malmquist生产率指数大于1,表明相对的经济绩效的改善,反之,则意味着生产率的退步或者恶化。就样本案例总体的情况看,我国银行并购后整体效率出现了改进,平均增长指数为1.058,表明效率增长5.8个百分点。

(2)国内并购案Malmquist指数平均增长2.3%,而海外并购案的Malmquist指数平均增长率为9.7%,表明地理集中度高的并购带来的效率改善低于地理集中度低的并购。这一结果和 Houston 和 Ryngaert( 1994)、Delong(2001)、Beitel等(2004)的结果不太一致。其原因可能是因为所选样本中,海外并购案全部是市场主导型的,一般由规模较大、实力较强、绩效较好、富有经验的银行发起,且所选目标行也多为绩效较好的银行,而这些因素抵消了地理集中度低带来的不利影响。

(3)市场主导型并购使主并方效率平均提高8.6%,但政府主导型并购则使主并方效率平均下降到83.5%。其原因在于政府主导型的并购,如:广发行接收“中银信”、建设银行接管“中农信”、工商银行接管海南发展银行等,均是对已经资不抵债的相关金融机构的被迫接管,违背企业意愿和效率原则,“并购”对主并方的发展多为负面影响。

2.2.2 总体上看,并购平均带来效率的相对改进为1个百分点,而技术进步(变迁)为6.6个百分点;就子样本情况看,国内-海外、市场主导型-政府主导型子样本内容的情况和总体的一致,均表现为技术变迁的贡献要大于效率变化的贡献。

这一结果显示,我国银行并购效率的改进主要来自于技术进步。说明在这期间,我国银行业技术投入的增加产生了积极效应,如计算机和金融衍生工具的运用,尤其是我国商业银行近年来在信息化方面的投入力度不断加大,数据集中和各操作程序的科技化水平的不断提高所产生的积极作用非常明显。

2.2.3 各并购案Malmquist指数的标准差较小,表明指数波动性小,数据的平稳性较好。

3 并购效率影响因素实证分析

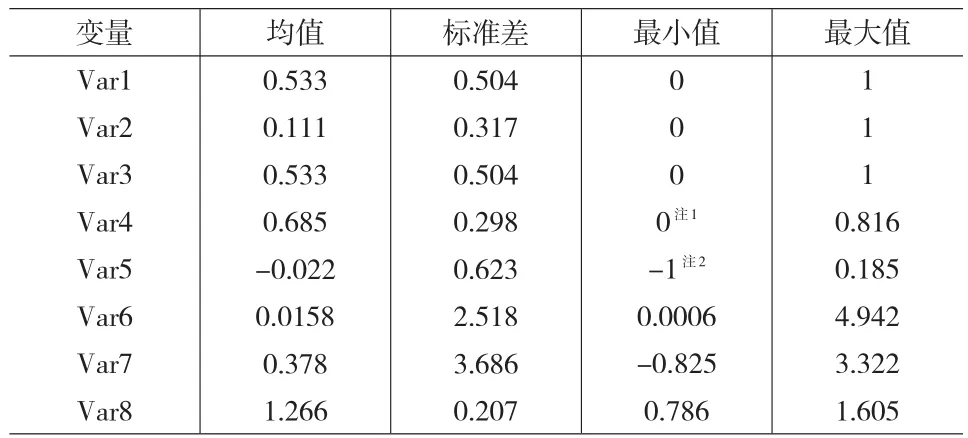

就案例样本总体来看,并购对主并方效率提升有一定促进作用,进一步地,本部分试图探讨导致效率提升的影响因素。首先对上文表1中所列各回归自变量的统计特征描述如表4:

表4 回归模型自变量描述性统计结果

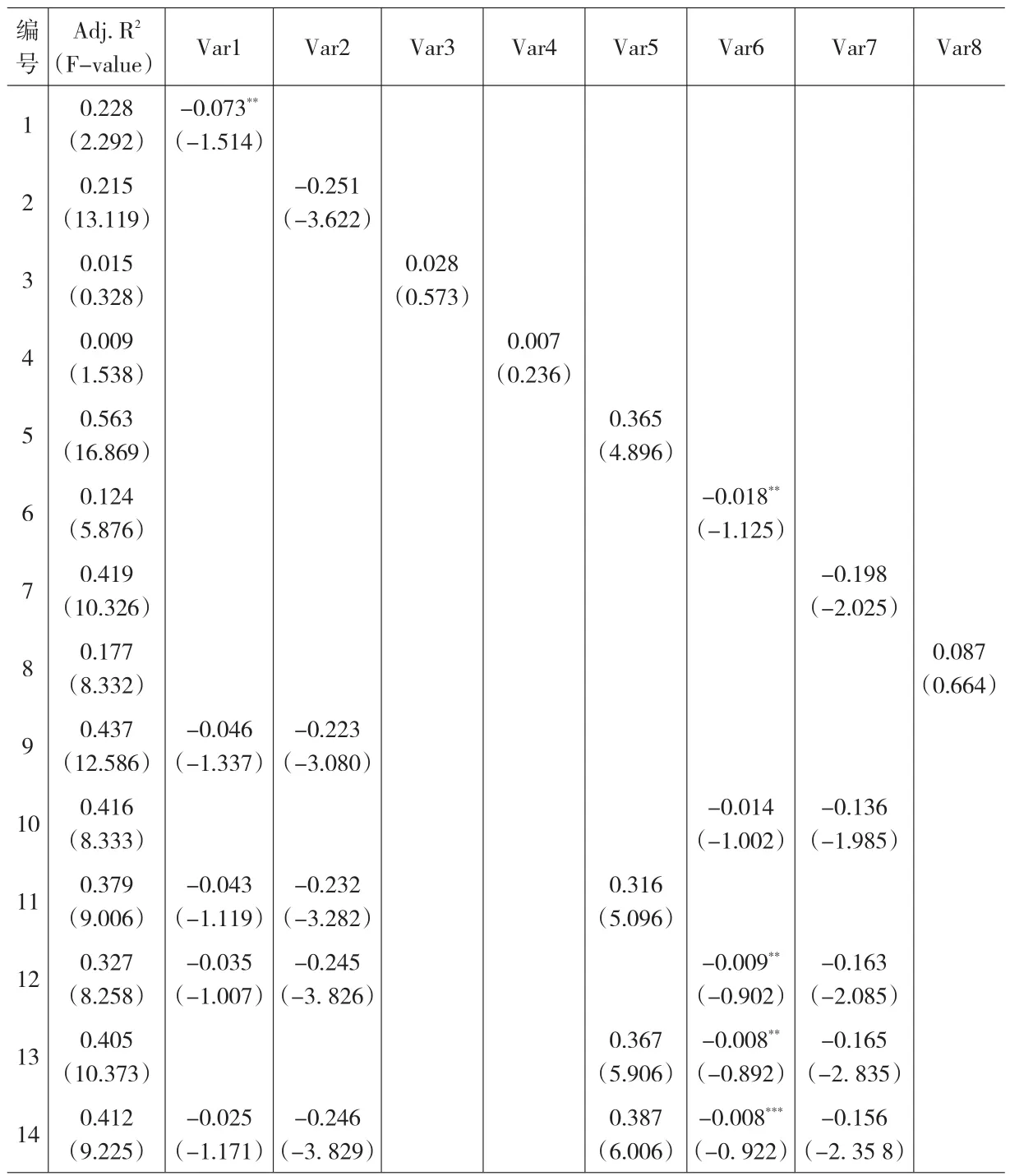

借鉴Beitel等(2004)的做法,本文运用多个回归模型对银行并购前后效率的影响因素进行研究。具体回归结果见表5。其中,模型1—8是分别以单个自变量对银行并购前后Malmquist指数进行的回归,发现变量3、4、8与因变量之间的线性关系不显著(且未通过t检验),因此,在后续的模型中,剔除了这三个变量;模型9—13是将三组自变量(不含剔除的变量)分别两两组合进行的回归;模型14是将三组自变量(不含剔除的变量)全部纳入方程后进行的回归。

表5 银行并购前后Malmquist指数影响因素回归结果一览表

从表5结果可以看出:

3.1 目标方成长性对我国银行并购后效率的正向影响最大,但目标方的另外一个特征指标——产品集中度对并购效率的影响不显著

(1)就目标方资产成长性指标和主并银行并购后的Malmquist指数之间的相关性来说,两者的相关系数为0.365,是所有相关系数中最高的;而包含目标方资产成长性指标的回归模型中,该变量的回归系数也都是最大的,表明并购目标方的成长性是对主并方并购后效率影响最大的指标,如果并购前目标方运营良好、资产平稳增长,甚至是具有强劲的增长势头,而不是濒临破产、资不抵债(如“中农信”、“中银信”、海南发展银行等),那么这种类型的银行并购可以被看作是以增长为目的的并购,将会对主并方并购后的效率提升有较强的正向影响。

(2)产品集中度对并购效率的影响不显著,亦即即使目标方的业务并非集中于存贷业务,甚至并非银行等金融机构,其并购后的效率也有可能获得提升。这一点从工商银行并购西敏证券(亚洲)、中国银行并购新加坡飞机租赁公司的案例中可以得到印证。

3.2 就并购交易基本特征来看,其中的“交易主导类型”、“地理集中度”对并购成功与否影响较大,但“主并方经验类型”对并购后效率提高的影响未通过统计显著性检验

(1)回归结果显示,如果并购是“政府主导型”的(哑变量值为“1”),则并购失败的可能性要大一些。甚至直观地看,5个政府主导型的并购案全部都是失败的,并购后主并方的效率都有较大幅度的下降。其原因很明显:这些并购都是出于维护金融稳定等政治性目的,由政府强行“拉郎配”形成的并购,并非出于获取经济效益等目的,结果是主并方要消化大量目标方的不良资产甚至是巨额债务,自然导致绩效下滑。

(2)并购的地理集中度回归结果表明,海外并购案对并购效率提升的效果要好于国内并购,这一结果从上文Malmquist指数分类结果可以直观地看出来,其原因上文也作了解释。

(3)主并方经验对我国银行并购后效率提高的影响不显著。其原因可能是因为:我国银行并购的案例总体较发达国家少,而且金融市场化的程度也较低,即使个别银行有几次银行并购的经验,但因宏观经济形势、金融市场发展、目标方情况等是不断变化的,以往经验对下次并购的借鉴意义可能也不大,因此,有经验的银行也并非更能够避免并购失败。这一点从民生银行对美国联合银行的两次战略性投资的案例中也能得到直观的验证。

3.3 就并购双方相对状况来看,其“相对资产规模”、“相对盈利能力”均对并购后主并方的效率有一定影响,但“相对成本利润率”的影响不显著

(1)若主并方资产规模越大,或目标方资产规模相对越小,则其并购后效率提升就越大。其原因在于:尽管对大的目标方的并购可能带来的规模经济效益更大,但也会因为其规模太大导致整合过于复杂和对并购方的冲击过大,尤其对我国银行来说,因为并购尤其是后期整合中的经验不足,对小型银行的并购往往更能趋利避害,所以出现这一结果。

(2)“相对盈利能力”的回归结果显示,绩优并购方发起的并购更有利于提高并购后的效率。说明管理协同、财务协同等现象也存在于我国银行的并购中,高效的并购方通过并购能将其先进的管理运用于目标方,从而使并购产生效率获利。

4 结论

本文考察了1996~2009年我国银行业45个并购案的效率变动情况并对其影响因素进行了实证分析。所得基本结论如下。

(1)并购总体上提高了主并方的效率,其中,海外并购较国内并购提高的幅度大,市场主导型并购提高了主并方效率,但政府主导型并购则使主并方效率下降。

(2)我国银行并购效率的改进主要来自于技术进步,即技术变迁的贡献要大于效率变化的贡献。

(3)目标方成长性对我国银行并购后效率的正向影响最大,但目标方的另外一个特征指标——产品集中度对并购效率的影响不显著。

(4)就并购交易基本特征来看,其中的“交易主导类型”、“地理集中度”对并购成功与否影响较大,但“主并方经验类型”对并购后效率提高的影响不明显。

(5)就并购双方相对状况来看,其“相对资产规模”、“相对盈利能力”均对并购后主并方的效率有一定影响,但“相对成本利润率”的影响不显著。

本文解读了影响我国银行并购效率的因素,所得结论适合我国的特定现实语境,有助于微观决策者确定并购策略和宏观决策者制订相关政策。但研究也存在一定局限,其中最突出的问题是:并购效率(或绩效)的测度如果能在更长的时间区间内进行,将会更加全面准确,但由于后续运用的回归方程所限,只能选择并购后一年的Malmquist指数,这是需要进一步完善之处。

[1] 陈敬学.中国商业银行的利润效率:一个理论框架及其经验证据[J].统计研究,2009,(7).

[2] 郭妍,代金奎.银行并购问题研究新进展[J].经济学动态,2010,(10).

[3] 郭妍.我国银行海外并购绩效及其影响因素的实证分析[J].财贸经济,2010,(11).

[4] Becher,D.A.The Valuation Effect s of Bank Merger[J].Journal of Cor⁃porate Finance,2000,25(6).

[5] Beitel,P.,Schiereck,D.,Wahrenburg,M.Explaining the M&A-success in European Bank Mergers and Acquisitions[J].European Financial Management,2004,(10).

[6] Berger,A.N.Obstacles to a Global Banking System:‘Old Europe’Versus‘New Europe,[J].Journal of Bank Finance,2007,(31).

[7] Berger,A.N.,DeYoung,R.Technological Progress and the Geographic Expansion of the Banking Industry[J].Journal of Money,Credit and Bank,2006,(38).

[8] Bliss,R.,Rosen,R.CEO Compensation and Bank Mergers[J].Journal of Financial Economics,2001,(61).