北京证券业营销模式分析

——基于客户关系管理的视角

2011-09-29武飞

武飞

(北京财贸职业学院金融系,北京市 101101)

北京证券业营销模式分析

——基于客户关系管理的视角

武飞

(北京财贸职业学院金融系,北京市 101101)

北京是我国主要的证券市场之一。近年来,随着我国经济持续、高速增长,北京证券业取得了长足的发展,北京地区证券业客户数量稳步提高,客户群体不断壮大,形成了以客户经理模式、经纪人模式、投资顾问团队模式、服务产品化模式为主的营销模式。北京证券业各营销模式相互交叉,共生共存,专业性、服务性逐步提高,能初步根据客户需要,提供一定的个性化服务。但其营销模式创新能力仍显不足,证券营业机构原有营销模式难以适应证券市场发展的要求,证券业营销模式创新已经成为北京地区证券营业机构需要重点考虑的问题。为推动北京证券业营销模式创新,应重视客户关系管理理论在证券营销领域的应用,以客户为中心,充分发挥客户关系管理与维护在证券业客户营销领域的应用,通过客户分类方法创新、市场地位与营销模式匹配、客户维护载体创新,积极进行证券业营销模式创新。

证券业;营销模式;客户关系管理

北京是我国主要的证券市场之一,其客户群体在全国具有代表性,其经营机构营销模式多样,体现出紧随环境变化而逐步发展的特点。但北京证券业创新能力仍显不足,尤其是营销模式创新不够,需要进一步认识与探索。

一、北京证券业客户特征概述

北京证券业客户具有开放性、复杂性、集中性、多层次等特点。通过对客户投资行为进行跟踪与分析,从宏观角度来看,其客户特征主要体现在以下几个方面:

1.客户投资理念简单

作为全国的政治、经济、文化中心,北京证券业客户资源丰富,投资金额巨大的潜在客户数量较多。但目前北京地区客户的投资理念与方法仍然相对比较简单。首先,价值投资、趋势投资、套期保值、风险对冲等基本投资理念尚未深入人心。在理性人假设前提下,成熟的投资者应当具备基本的投资素质和投资导向,而不是盲目追逐短期甚至超短期利益。北京地区的客户还没有形成风险与收益相配比的思想,对证券市场的整体性认知与分析能力较弱。其次,客户投资理念呈现“盲从性”,即容易受外部海量信息的干扰。在政府政策对证券市场具有较大影响的背景下,北京地区客户对市场信息的甄别、筛选与分析能力有限,投资的自主性与独立性难以体现。其三,客户辨识信息陷阱的能力不强,盲目听从所谓专家意见的现象时有发生。由于北京地区客户自身的“信息弱势地位”以及市场机制的不完善,信息不对称现象难以通过正常渠道得以解决。其四,客户投资理念易受外部机构左右。北京证券机构较多,出于宣传和竞争的目的,其投资宣传和导向各不相同,有些证券机构的投资理念甚至截然相反。较宽的信息渠道反而在一定程度上阻碍了客户正确投资理念的形成。

2.风险防范和规避能力不足

对微观主体而言,合理规避与分散风险的理念及方法可以在相当大的程度上降低非系统性风险。目前,北京证券业客户的风险防范与规避意识仍然存在一定的不足之处。从客户的投资品种来看,股票在客户投资总额中所占比重较高,而其他风险较小或具有风险对冲功能的投资品种(如债券、货币基金、黄金等)所占比重相对有限。从客户的股票交易品种来看,行业集中度较高,走势趋同或相关性较高行业的股票投资金额较大。这主要表现为,当预期短期投资机会出现时,客户很容易被短期超额收益所蒙蔽,从而忽视对整体收益的客观把握,在逐利性的驱使下将高收益对应高风险等基本投资理念抛于脑后。从投资金额占个人总收入的比重来看,部分投资者赌博心理严重,个人储蓄、保险、低风险投资及高风险投资资产的分配比例尚不合理。

3.羊群效应较为明显

羊群效应属于金融行为学的范畴,目前关于羊群效应的概念表述主要有两种观点:一种是理性的羊群效应(Rational Herding)。这种观点认为,由于投资决策人获取信息困难、对投资决策人的激励因素以及支付外部性的存在,使羊群行为成为投资决策人的最优策略;另一种是非理性的羊群效应(Irrational Herding)。这种观点认为,投资决策人之间只会盲目模仿,忽视了个体理性分析的重要性。[1]一般而言,羊群效应的本质特征在于,投资者的交易行为不是对股票等证券基本价值的反映,而是基于对市场上其他投资者交易行为的判断。北京地区的客户同样体现出羊群效应的特征,即对股票价格的判断不是基于股票的价值,而是更多地受到其他投资者交易行为的干扰。这导致客户容易出现市场认知偏差、追涨杀跌、盲目恐慌等非理性行为。从近二十年来证券市场的发展来看,除市场处于极度上升的时期外,北京地区大部分投资者都会因此而遭受损失,成为机构投资者手中操控的“棋子”。

二、北京证券业主要营销模式

目前,北京证券业营销模式相互交叉,共生共存,其专业性、服务性逐步提高的倾向和趋势日益明显,并且能够初步根据客户的需要,提供一定的个性化服务。具体而言,北京证券业营销模式主要有以下几种:

1.客户经理模式

客户经理模式在证券业营销中存在的时间最长。2009年中国证券监督管理委员会正式颁布实施《证券经纪人管理暂行规定》之前,北京地区大部分证券经营机构采取的都是客户经理模式,其中国信证券便是这一模式的成功代表。在这种模式下,客户经理是券商的正式或非正式员工,券商对员工业绩的控制力较强,同时便于进行统一的营销规划。但该模式所对应的是相对简单的证券业发展初期的市场状况,在相当长的一段时期内,客户经理主要的工作就是“拉客户”,而对客户的深度挖掘、分析以及客户关系的开发、维护基本上无从谈起。随着我国证券业的不断发展,该模式的弊端日益显露,客户经理业务素质不高,工作积极性难以激发,粗放型营销带来的瓶颈效应等问题日益明显。短期内,客户经理模式在北京证券经营机构中仍有一定的存在空间,但客户经理的内涵与外延将有所扩展,证券机构对客户经理的管理也正在寻求新的突破。

2.经纪人模式

证券经纪人模式是政府监管部门大力引导的证券营销方向。在该模式下,证券经纪人与证券公司之间的地位更加平等,两者不再是从属关系,而是成为实质意义上的委托代理关系。同时,证券经纪人必须具有较高的专业素质和高超的营销技巧。由于两者之间平等互利关系的存在,证券经纪人的工作热情易于激发,为投资者所提供的服务也体现出多样化、深入化、个性化的特点。2009年以来,北京地区许多证券机构的营销模式正在由客户经理模式向经纪人模式转变,相当比例的客户经理转变为经纪人。需要指出的是,目前的证券经纪人队伍尚无法满足客户较强的专业化需求,经纪人与证券机构之间的关系尚未理顺。

3.投资顾问团队模式

投资顾问类似于资产业务负责人,投资顾问团队包括市场经理、研究人员、专业客服等,一般情况下人员配备在10人左右。其服务对象的资产规模一般比较大,堪比小型券商的资产管理部。投资顾问是介于公募基金经理与普通投资者之间的第三种资产管理者,他们比普通投资者更注重价值投资,比公募基金经理更看重趋势投资,其任务是帮助客户实现财务目标。投资顾问需要全面了解客户的财务状况,使客户资产能够在控制风险的前提下进行多元化投资。该模式对从业人员的综合业务素质与证券机构的管理能力提出了更高的要求,而简单粗放的人海战术不再有作用空间。投资顾问团队是证券机构纵向营销、深化营销的产物,其产生与发展需要时间的积累,客户也需要时间来培养对证券品牌的认可。目前,北京地区证券业人才比较短缺,已经制约了投资顾问团队模式的扩张,但也应该看到,北京得天独厚的区域优势和集群优势有助于该模式的快速发展。

4.服务产品化模式

服务产品化模式侧重于后台的强大支持。提升投资服务水平的模式之一就是加强客户服务系统的整合,前端推介与大后台支持的服务产品化模式应运而生。券商可以通过整合技术、资讯、制度等各种要素,构筑一个高效的客户服务平台,通过产品线由客户经理或投资顾问团队为客户提供个性化服务。强大的后台支持可以大规模复制,推动服务产品化的实现,并用流水线式的工作流程来保证高效服务的及时到位。总体而言,该模式要求后台与前端的高度配合,除做好产品服务之外,后台还要向前端提供股票分级及分类研究、客户生命周期研究、市场发展状态研究等信息流。与投资顾问模式相似,该模式在北京地区的发展仍然处于起步阶段,但发展前景十分看好。

三、基于客户关系管理理论的证券营销模式创新路径

客户关系管理是近年来在市场营销领域占主流地位的营销与管理理念。近年来,北京地区证券业客户数量稳步提高,客户群体不断壮大(见表1),客户关系管理与维护可以在证券业客户营销领域发挥重要的积极作用,成为证券营销模式创新的指导性理念之一。此外,以客户为中心的思想也将强化证券经营机构与时俱进的内在动力。

表1 2009年10月至2010年10月北京投资者登记开户情况(单位:户)

1.客户分类方法创新

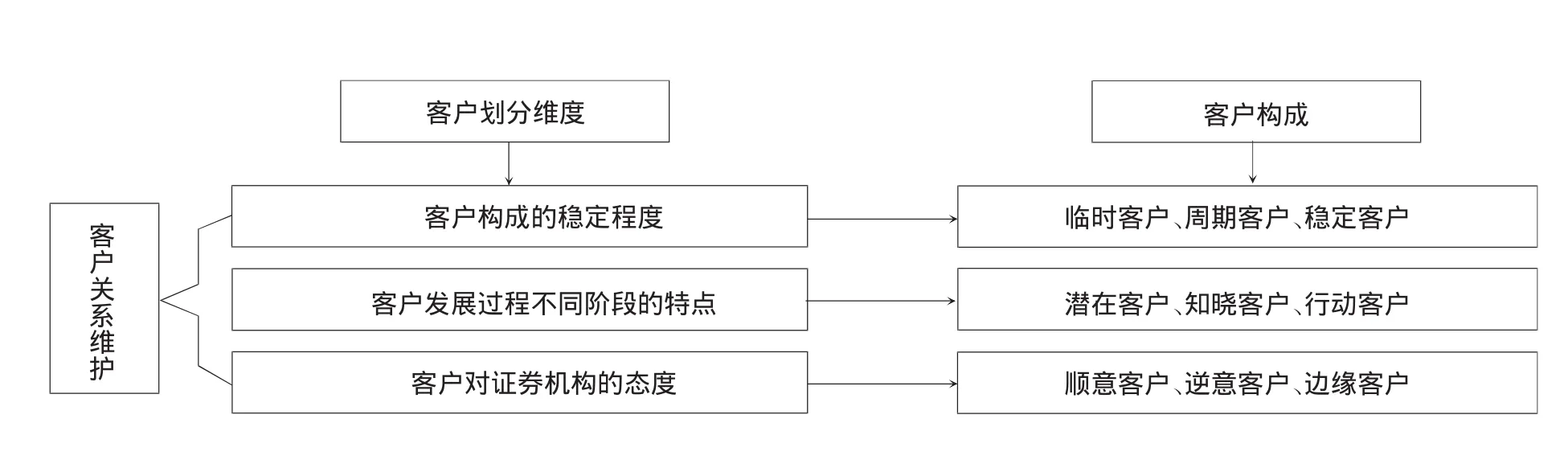

目前,北京各证券机构对客户的分类方法基本上仍以客户的资产额度为主要依据,客户的经济实力成为决定证券营销模式的主要因素。但这一划分标准难以挖掘潜在客户,对客户的划分缺乏多维度进行分析的考虑,在具体操作中缺乏弹性与灵活性,并在一定程度上成为客户关系维护的客观障碍。根据北京市场的特点,在激烈的市场竞争中,客户分类可以采取多元化、多维度的方法,力求客户分类方法的创新。首先,从不同角度来测度、分析客户对证券营业机构的终生价值,根据不同客户的需求侧重点提供具有针对性的个性化服务,提高客户对营业机构的认知度、美誉度、满意度乃至忠诚度,努力建立具有“超值忠诚”、“情感忠诚”的忠诚客户群。[2]其次,把挖掘潜在客户、树立企业在客户中良好的组织形象摆到与注重大客户营销同等重要的位置,在注重短期内客户价值开发的同时,注重客户对证券经营机构长期发展的作用,建立不同层次客户的满意度分类与评价机制。最后,重视对客户关系的维护,从增加客户财务利益逐步提高到增加客户社会利益的高度,将证券经营机构自身发展与客户发展紧密结合起来,实现组织与客户的互利双赢与和谐共生。证券经营机构应对客户进行全面分析,根据客户的差异性,将客户市场分为更加细化的子系统,建立客户信息库,实行差别化经营战略。[3]参见图1。

图1 客户分类方法的创新

表2 按年龄段划分的A股有效账户数与占比(2010年10月)(单位:万户)

2.市场地位与营销模式匹配

北京证券经营机构竞争激烈,往往将做大做强作为自身发展的主要目标。但盲目追求行业领先地位并不一定能够带来高速的发展和良好的收益,恰当的市场定位以及与之相对应的营销理念、营销模式至关重要。首先,在分析北京地区证券业竞争态势以及客户行为特点的基础上,确立证券经营机构所处的发展阶段及市场地位,分析不同发展阶段有可能面对的竞争对手。其次,以客户为中心,寻找与机构实力相对应、可以满足其需求的细分市场与潜在客户(见表2),逐步发展目标客户群,深度挖掘老客户的需求。在这一过程中,可以采取相对性定点超越、服务接触与流程分析等方法,更好地为客户服务。最后,在上述两点的基础上,采取与之相对应的营销手段,实现营销费用与机构利润的配比。例如,在证券机构的成长期,可以将增强宣传力度与客户开发相结合,在扩大市场份额的同时,突出投资与理财方面的专业化特点和客户服务的独特性,在扩张中营造机构与客户同步发展的氛围,拉近客户与机构之间的情感距离。

3.客户维护载体创新

客户维护载体创新是证券业营销模式创新的必然要求。为降低运营成本、优化业务流程、提升服务水平,整合内部信息资源、深度挖掘客户价值、建立“以客户为中心”的营销服务体系、实行个性化服务与一对一营销的客户关系管理,已经成为北京证券业的共识。在这一目标下,客户关系管理系统(CRM)在市场调查、数据筛选与分析、客户行为判断、客户群体价值分析、客户流失分析等方面可以发挥重要作用。同时,客户维护渠道的创新要求客户关系管理系统在以下几个方面有所突破:首先,全面推行流程再造和理念创新,将以客户为中心的理念真正嵌入到客户关系管理系统中;其次,明确战略规划,强化制度保障,将客户维护载体的改进与营销技术的提高结合在一起;再次,完善技术系统,使证券经营机构处于技术领先地位,通过技术层面的不断完善,创造更具吸引力、及时、快捷的客户服务端。此外,客户关系管理系统的数据仓库、数据挖掘理念已经为客户细分、客户分析提供了新的研究思路与方法。比如,数据仓库的建立可以实现不同数据库之间的动态联系,更好地发现信息的内在价值;再如,作为数据挖掘中较新的思维方式,联系发现(又称联系挖掘)等技术手段已经开始在客户关系管理系统中应用,这种方法能够在海量的异构数据中集中挖掘有价值的信息。[4]

[1]陈庆伟,高丽嵩.我国证券市场羊群效应产生原因及其对策[J].当代经济,2010,2(下):122-123.

[2]汤兵勇.客户关系管理(第二版)[M].北京:高等教育出版社,2008:18-19.

[3]卫运钢,赵萍.浅谈证券营销管理的创新[J].沈阳工程学院学报(社会科学版),2008(1):56-57.

[4]倪志伟,吴姗,胡汤磊.联系发现在证券客户划分中的应用研究[J].计算机工程与应用,2009,45(18):201-204.

责任编辑:陈静

Abstract:The security market in Beijing is one of the main players in China's security market.In recent years,with China's sustainable and rapid economic growth,we have made great achievement in the security industry in Beijing,such as the increasing number of customer.And a special pattern of marketing has been shaped in terms of customer manager,broker, investment consultant and service productization.Though the specialization and service of different kinds of marketing patterns is now being improved,capacity for innovation in marketing pattern is still very weak.So innovation in marketing pattern in Beijing's security industry is one of the important issues we have to consider.To promote this kind of innovation,we should pay more attention to the application of the theory of customer relationship management to the filed of security marketing,take the customers as the core,give full play to the role of customer relationship management and maintaining in security marketing and carry out innovation in security marketing pattern with the help of innovation in customer classification,the match between market position and marketing pattern and innovation in the carrier of customer maintaining.

Key words:securities industry;marketing model;customer relationship management

The Analysis of Securities Industry Marketing Model in Beijing——On the Perspective of Customer Relationship Management

WU Fei

(Beijing Vocational Collage Finance and Commerce,Beijing101101,China)

F830.91

A

1007-8266(2011)02-0081-05

*本文系北京市教委2009年度人文社科面上项目“北京地区证券营销模式创新研究”(项目编号:SM20090000 1002)的研究成果之一。

武飞(1974-),男,内蒙古自治区四子王旗人,北京财贸职业学院金融系主任,副教授,主要研究方向为金融企业管理。