农业巨灾风险分担机制探索——以山东省为例

2010-06-01○孔哲

○孔 哲

(中国人民银行济南分行 山东 济南 250021)

一、基本情况

山东是农业大省,也是自然灾害频发、多发省份,干旱、洪涝、风雹、低温冻害、病虫害、动物疫病等灾害经常给农民造成巨大的经济损失。2006年,山东省政府确定在章丘、寿光、临清3市开展政策性农业保险试点工作,2007年至今逐步扩大试点范围,农业保险得到了较快发展。2009年,山东省农业保险实现保费收入3.84亿元,同比增长23.1%,累计为1000多万户次农户提供了150多亿元保障金额。但是,农业巨灾损失补偿水平还是很低。以山东省2010年初发生的海冰巨灾为例,经济损失22亿元。即使按照全年政策性农业保费收入的3倍来补偿损失,缺口仍为50%左右。现有的农业巨灾保险远远不能补偿农业巨灾的损失。随着农业保险覆盖面的剧增,农业再保险和巨灾风险分散机制缺失的问题日趋凸显。

二、存在问题

1、农业保险覆盖面狭窄,保障水平还很低

目前,山东省对巨灾造成农业经济损失的补偿与救助,实行的是政府主导型巨灾风险补偿机制。但这种机制有明显的局限,既耗费了政府大量的财力,还使得国民的防灾保险意识薄弱。同时,保险行业对灾害的保障能力更显得十分不足。农业保险在灾后救助中总体赔付率低,这反映出农业保险覆盖面不够宽、防灾防损不到位、应急处理机制不健全、巨灾风险管理不完善等问题。在实际操作中,由于受到经营管理、产品技术开发以及偿付能力限制等因素的制约,农业巨灾保险产品种类少、保障面窄、保障程度低。地震、干旱等巨灾不属于保险责任,2009年春旱灾发生,却没有相应的保险产品给予保障。据测算,1998—2009年山东省农业巨灾损失平均补偿水平约2.5%,与国际30%的平均水平赔付率相比明显偏低。

2、法律法规还不健全,制度保障缺失

目前我国还未出台专门的农业保险法,也没有专门的农业保险管理条例。法律法规不健全,导致农业保险尤其是农业巨灾保险的经营主体、组织方式、准备金积累等方面缺乏明确的制度安排。山东省也只是原则性规定,在制定相关配套政策、建立长效机制方面力度不足。如:“各级财政按照当年农业保险保费收入的一定比例列入预算”,缺乏可操作性。

3、保险公司亏损严重

据有关资料统计,1982—2006年我国农业保险保费收入96.94亿元,累计赔款支出88.48亿元,简单赔付率达84.9%,再加上其他费用,平均综合赔付率超过120%,大大高于国际上70%的临界点。如果以我国保险业资本金总额与灾害损失进行数据比较分析,以2006年为例,全国保险公司总资本金总额为1494.57亿元,而2005年全国因灾直接经济损失达到2042.1亿元,中间的缺口为近500亿元。据统计,自1984至2006年的22年中,人保山东省分公司农业保险业务的平均综合赔付率超过117%,农业保险业务亏损严重。

三、实证分析

构建巨灾风险分担机制是建立巨灾保险制度的重要一环。在建立由保险公司主办、政府支持建立巨灾风险比例分担机制,形成投保人—保险公司—再保险公司—国际再保险公司—资本市场运作—国家财政参与的巨灾保险体系中,如何确立再保险比例及启用巨灾风险准备金的比例,以保证农业保险在“政策主导、商业运作”的框架下健康稳定的发展,是一个关键问题。如果再保险比例过低,会挫伤保险公司参与农业保险的积极性,影响其可持续的经营能力;如果启用巨灾风险准备金的比例过低,不仅会增加政府的财政负担,也不利于维持巨灾风险准备金的良性运作。

基于两点考虑:一是由于灾害本身的复杂性和难以预料性,很难预先了解农业保险的赔付服从何种分布;二是由于中国各地农业保险的赔付数据积累较少,在小样本条件下,参数估计方法很难保证模拟的稳健性。因此,本文采用非参数信息扩散模型计算再保险比例及启用巨灾风险准备金的比例。由于中国缺乏对农业生产灾害损失数据的连续性记载,生产损失率数据不容易获得。所以,本文用农业保险综合赔付率数据(1984—2009)反映可保农业生产风险的大小以及保险公司偿付能力的高低。

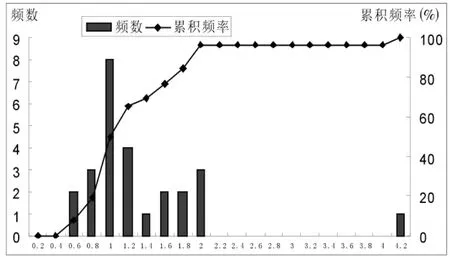

图1 山东省农业保险综合赔付率分布

表1 不同处理组在各赔付率点时的累积概率(%)

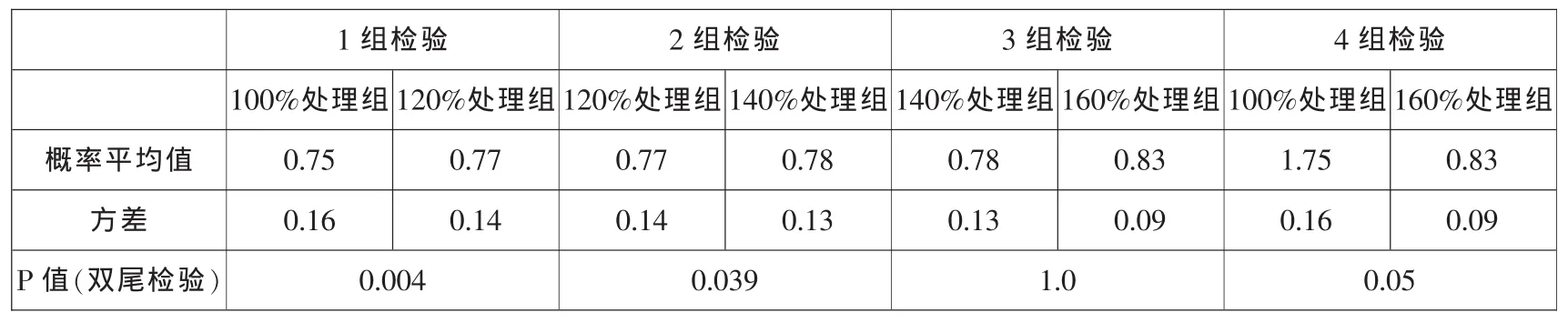

表2 t-检验:成对双样本均值分析

表3 山东省农业风险巨灾分担机制政策模拟结果(单位:万元)

1、风险评估

按照模拟分析的需要,本文将综合赔付率数据采用表1中的方法进行转换,使其属于[0,1]值域。确定转换规则如下:若综合赔付率小于B,则转换后的综合赔付率X计为0;若综合赔付率高于(B+100%),则转换后的赔付率X计为1;若综合赔付率在B到(B+1O0%)之间,转换后的赔付率X为该值减1。

山东省1984—2009年的农业保险综合赔付率处于0—420%的区间,为了更好地看出农业保险综合赔付率在各点的发生概率,本文采用4个处理组对之进行分析,即根据表1,令B分别等于100%、120%、140%和160%,计算出不同农业保险综合赔付率的发生概率,结果见表1。

从表1中也可以看出,不同的处理组得出的累积概率有所差异。例如,100%处理组中160%赔付率的累积概率为79.2%,120%处理组中160%赔付率的累积概率则为71.1%。数据处理造成的累积概率的差异是否显著,会影响到对超赔比例的选择。为此,对四对处理组分别进行95%置信区间成对t检验,结果见表2。

由检验结果可以看出:在5%的显著性水平下,100%处理级和120%处理组、120%处理组和140%处理组、100%处理组和160%处理组均存在显著差异,而140%和160%两个数据处理组之间差异不明显。为了便于分析,本文选取100%和160%处理组数据进行分析。

2、再保险比例及启用巨灾风险准备金时的比例确定

将100%处理组和160%处理组下农业保险综合赔付率发生的累积概率进行比较。在100%处理组中,180%之前累积概率增速较快,之后累积概率增速变缓,说明巨灾风险超赔比例选180%或以后,其累积概率差异不大。同时,160%处理组中,175%作为巨灾风险超赔比例。可见,在超额赔付率接近175%或者180%时,两个处理组结果基本一致。180%是不是可以作为再保险比例,还应该通过模拟予以检验。

从政策模拟结果看(见表3),1984—2009年期间,山东省农业保险保费收入为13.37亿元,农业保险理赔支出为14.21亿元。受限于数据的可获得性,假定政府从1984年起开始按照上年农业增加值的1%计提,则26年间政府可累积巨灾风险准备金27.43亿元。若以180%为政府农业保险超赔比例,保险公司实际理赔支出为11.58亿元,年均农业保险综合赔付率为86.62%,考虑保费收入,保险公司盈余资金1.79亿元。分析可得,180%作为再保险比例能够保证保险公司的持续经营。

若以180%为政府农业保险超赔比例,则26年中有5年需要启用农业巨灾风险准备金(发生比例为19.23%);若以240%为政府农业保险超赔比例,则26年中有8年需要启用农业巨灾风险准备金(发生比例为13.12%);若以300%为政府农业保险超赔比例,则26年中有20年需要启用农业巨灾风险准备金(发生比例为4.92%)。借鉴世界各国及中国开展农业保险的经验,农业巨灾风险准备金的积累需要一个较长的过程,一场波及范围广、受灾品种多、灾害程度深的巨灾所造成的损失赔款就足以消耗掉多年积累的巨灾风险准备金。建立巨灾风险准备金的目标是“防范较大风险赔付、构建巨灾风险防火墙”,所以,超额赔付比例为300%时,启动巨灾风险准备金。

四、结论

按照保险公司和政府两个利益主体在农业保险中“风险共担、稳定经营”的原则,综合考虑保险公司的持续经营和政府巨灾风险准备金的平衡使用来确定再保险比例及启用巨灾风险准备金的比例。为保证山东省政策性农业保险的持续开展,假定农业巨灾风险准备金按照上年农业增加值的1‰计提。当年度综合赔付率在100%以下时,保险公司使用保费收入和政府给予的经营费用补贴可以实现支付,并将年度盈余结存至公司巨灾风险准备金;在100%—180%时,保险公司可以使用历年滚存的风险准备金予以赔付,盈亏基本平衡;在180%—300%时,通过再保险来分散风险;超过300%时,启用巨灾风险准备金。

[1]景国勋、刘冬华、杨永菊:基于信息扩散理论的河南农业水旱灾害风险评估[J].应用基础和工程科学学报,2006(5).

[2]雷晓云、何春梅:基于信息扩散理论的洪水风险评估模型的研究及应用[J].水文,2004(8).

[3]周延礼:构建中国巨灾保险制度的若干思考[J].中国金融,2009(18).

[4]王德宝:我国政策性农业保险的现状、问题及对策建议[J].农村金融研究,2009(7).