美国缘何钟情高杠杆化

2009-07-29王海

王 海

如果奥巴马雄心勃勃的增税中途夭折,那么对于高杠杆运营下的美国政府无疑将会留下更少的腾挪转折的空间。勒住裤腰带降低政府开支的做法无疑无法推行政府的援助计划,凯恩斯主义政策的推行将会因为无米下锅而大打折扣。

曾因准确预测了当前金融危机发生而名声大噪的鲁比尼(Nouriel Roubini),今年5月28日在首尔数码论坛(Seoul Digital Forum)上接受采访时预测美国经济一直到今年第四季度还将是负增长,明年第一季度则将恢复增长;认为美国经济衰退将会呈现U型持续24个月左右。这与当前认为危机已经见底的主流看法存在很大的差异。但是,从谨慎性的原则来看,我们宁可信其有。而5月27日联合国发布了报告,大幅下调2009年全球经济增长预期,预测全球经济将萎缩2.6%,金融危机的加深使失业水平可能达到5000万人以上。这再次佐证了鲁比尼的预测并非空穴来风。

祸起次贷的全球衰退背景下,已经掀起了去杠杆化”(Deleveraging)的浪潮。这同时也是对过去30年世界金融发展路径的“拨乱反正”。 但是对寄望于通过巨额经济刺激计划来重振经济的奥巴马政府来说,向其他国家借钱,采取高杠杆的套利策略仍然是走出经济困境的重要一步。

美国政府的盈利模式

政府预算收不抵支便导致“赤字”经济。而考证和推理赤字对宏观经济的影响问题时,更主要的还要考察赤字的规模和弥补方式。通常而言,美国解决财政赤字的途径无外乎以下二种。

其一是通过向美联储借债弥补赤字。一般而言,这种方式会影响到货币的供应量,也就是财政向美联储借款通常会增加美联储的准备金,从而增加基础货币,但是否会引起货币供给过度,则存有不确定性,因为主要取决于美联储的信贷紧缩尺度。当财政用于支出时,则美联储的财政金库存款会减少,商业银行账户上居民和企业存款相应增加,商业银行就可能以此扩大贷款规模,增加货币供给。

其二是财政向私人投资者兜售债券。而通过这种方式,一般说只是购买力的转移或替代,不产生增加货币供给的效应。居民或企业购买公债有两种不同情况:一是用现钞和活期存款购买;另一种情况是用储蓄或定期存款购买。这主要面向的是机构投资者和私人投资者,但是这种行为是一种简单的借贷信用行为,有借有还、有经济补偿。总体而言,这种政府借私人资金进行运行的行为相对来说问题少一些。

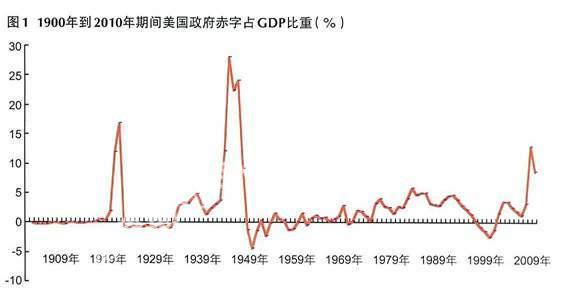

发行国债是世界各国弥补财政赤字的普遍做法而且被认为是一种最可靠的弥补途径。但是,债务作为弥补财政赤字的作法并非是免费的午餐,需要还本付息,这会形成恶性的循环。白宫早前曾估计美国预算赤字在今年9月30日本财年结束时,达到184亿美元,比今年2月的预估增长了5%。但是,到目前为止,美国政府外债累计已经达到了GDP比重的80%(见图1)。

据美国财政部公布的数据,2008年底,美国外债总额高达13.6万亿美元。而去年美国GDP总额为14.3万亿美元,外债约占美国GDP总额的95%。目前,中国和日本成为美国债的半壁江山。尤其是2007年7月,在美国敦促中国人民币升值的背景下,中国学者提出以抛售中国持有的1.3万亿美元国债,以应对美施压促人民币升值。但是,这也引发了美国朝野的震动,英国《每日电讯》报一篇名为《抛售美国国债—中国的新核武器》一文的话来说,美国前总统布什被惊得“跳了起来”。尽管事实证明,中国学者的言论被断章取义了,毕竟中美之间是利益攸关方,中国不会抛售美债。毕竟中国也将会面临更为严重的伤害。2007年美联储前主席格林斯潘用更明白的话解释了中国左右为难的困境:在投资者对美国债市战战兢兢时,中国难以找到接手的下家。这位被称为美国“经济沙皇”的老人斩钉截铁地说:不担心中国抛售美国政府债券。

尽管美国很多国会议员担忧目前这种赤字状况,尤其是外债较大的情况会影响到美国外交政策的独立性等问题。但是,有研究表明美国并没有为外国债权国家偿付过高额的债务利息。美国纽约联储前副主席马修·赫金斯(Mathew Higgins)等人2005年研究发现,美国从上世纪80年代到2004年期间,凭借手握大量外国资产赚到的钱大于美国为债务所支付的利息。而之所以能够在对外负债持续增加的情况下依然稳赚不赔,最主要的原因是美国对外资产的收益率一直高于对外负债的利息率。上世纪80年代初到2004年,美国所持有外国资产的收益率为4.5%,外国所持美国资产的收益率为3.2%。实际上,如果资产负债表上的资产方收益率高于负债的收益率,那么美国政府采取高杠杆的套利策略无疑是上策中的上策(见图2)。

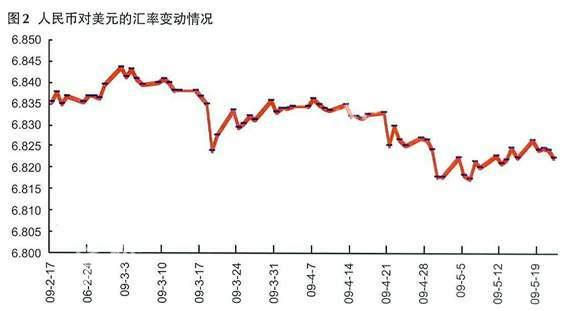

除此之外,推动美国政府高杠杆的策略,还是美国掌握着美元的发钞权,可以收取相当的铸币税。而更为重要的是,由于作为国际储备货币的美元仍旧绕不开特立芬之谜,要求美国保持巨额的贸易赤字,并保持着贬值的态势。因此,对于持有美元债务的债权国,在美元持续贬值的态势下,美元债权的价值自然也是不断蒸发。根据赫金斯的研究,从2000年到2004年,美元实际汇率贬值了20%,这自动抵消了很大一部分美元债务。而作为债权国的人民币而言,2000年1月3日到2009年5月22日跌幅超过了17.598%(见图1)。

美国的杠杆化运营,并非一朝一夕。1985年底美国成为净债务国,并维持至今,且愈发债台高筑。如此高负债的国家竟然在这么多年里安然运转,这与美国掌握世界流通货币的发钞权不能说不无关系。

世界上没有其他国家能够采取这种高杠杆的策略。前车之鉴,俄罗斯负债额为其GDP的44%,但人们对俄罗斯政府的举债行为却如惊惶之鸟,点火就着。当年俄罗斯居民大量减少购买本国国债,使得原来的国债到期无法兑付,这场危机造成卢布汇率大跌、股市暴跌、国债交易市场暂停、国内居民存款损失一半、进口商品价格上涨2~3倍,国内通货膨胀。今年5月25日,《华尔街日报》披露标准(S&P;)普尔警告将会降低英国的债券评级,为此美国政府也将会兔死狐悲,担忧市场将会出现负面反应。美国会不会失去AAA的主权信用评级?媒体最近揶揄美国国债CDS(信贷违约掉期)价格一度超过麦当劳CDS价格。换言之,市场认为山姆大叔偿还不了债务的可能性,比小丑模样的朗奴叔叔更高。红白蓝星条旗的信誉,还不如红底大黄M。尽管5月28日美国10年期国债收益率从3.72%下降至3.61%。但是,山姆大叔不仅有世界第一强国的税收收入,更拥有世界主要储蓄货币的铸币权。美国可以通过自身税收慢慢偿债,也有能力通过印钞和通货膨胀,让自身的债务缩水。麦当劳则只能靠多炸薯条来还钱。然而问题恰恰出在美国政府拥有印钞权这一逃生筏上,这使得他们在发债上毫无节制。在经济危机中,当银行出现危机,消费者收缩开支时,政府投入巨额资金拯救银行、刺激经济,以公共部门的举债来抵销私人部门的减债,以增加公共开支来抵销下降的私人开支,以政府信用来支撑摇摇欲坠的企业信用。

如此作法有利于稳定金融体系,增强市场信心,为经济的最终复苏奠定了基础。但是,其代价是飙升的财政赤字。笔者估计美国财政部今年需要发行2万亿美元的国债,其规模超过2006年至2008年三年期间发债量的总和。这个政府已积累下11万亿美元的债务,还有近5万亿美元的预算外债务承担及或然债务承担。有媒体计算,这是人类史上绝无仅有的债务负担,平均每一个美国人(包括初生的婴儿)负债18万美元。

沉重的债务负担、令人担心的偿还能力,美国国债的利率却不升反降。联储先是将政策利率几乎推低至零,之后又通过数量扩张购入国债,美国10年期国债的收益率一度下降至2.5%,风险与回报根本不成比率。为金融海啸下的资金寻求避险天堂制造出庞大的美国国债泡沫。

有得必有失,美国国债市场的危险,主要不是来自评级被降低,而是可能遭到投资者的抛售。今天的美元、美债已失去了投资者的信任,只是由于没有其他可作替代的投资载体,海外资金仍不得不买入美国国债。一旦有什么风吹草动,国债随时可能遭到抛售,甚至出现争相出逃的局面。美国国债遭抛售,应该是今后几年金融市场的一大潜在危机。美国国债,是一颗不知什么时候会爆炸的定时炸弹。

尽管经济目前仍处在衰退中,过度流动性可能带来的长期通货膨胀苗头已经依稀可见,最近30年国债拍卖困难凸显出投资者的审慎态度,也暗示着国债的潜在风险。这是否意味着美国政府会失去从1917年便拥有的AAA最高主权信用评级?美国政府的债务/国内生产总值比率目前是80%,低于日本和多数欧洲国家(主权评级均为AAA)。

因此,除了上述两种办法之外,正本清源,赤字无疑需要通过未来的税收来得以解决,如果在现行税制的结构下无法弥补赤字,则最终的解决办法就是采取增税手段来解决了。

两难选择

实际上2001年初布什总统上台以后美国的财政盈余随即迅速减少。与2001年的1270亿美元盈余形成鲜明对比。并且在2002财年重现财政赤字,数额高达1570多亿美元,此后便逐年大增。2004财年美国政府的财政赤字额为4130亿美元,大大超过2003财年的3770亿美元。2006财年美国联邦政府财政赤字为2482亿美元,为过去四年来的最低水平。不过2007财年赤字将扩大至3392亿美元;而国会预算办公室的预测值则为2860亿美元。至2006年布什执政五年时,美国国债增加了3万亿美元,其中约30%源自布什推行的减税政策。为了应对这一局面,美国政府被迫于当年要求将国债限额提高到6.4万亿美元。此后一发不可收拾,到了2008年下半年,限额更是扩张到了11.3万亿美元。

实际上,此前国际货币基金组织于2004年1月7日发布报告称,随着财政赤字和巨额外贸逆差的增加,美国的外债已突破纪录并威胁着全球金融稳定。这对美国政府敲响了警钟。并且指出布什政府的减税方案并不明智,而且庞大的财政赤字不仅对美国自身构成威胁,更对全世界造成巨大威胁。报告说,美国欠债总额之巨,对一个主要工业国来说是前所未有的,有可能造成人们对美元价值的恐慌和全球汇率的混乱。2006年接任格林斯潘的伯南克2007年1月曾说过,一个恶性循环可能正在形成,一方面巨额预算赤字导致政府债务和利息支出迅速增长,而这反过来又会加大政府的预算赤字。类似的恶性循环曾在其他国家导致金融危机。伯南克在讲话中说:债务扩张最终将引发财政危机,这一危机只有通过超大幅削减开支或加税或二者双管齐下来克服。

注定腹背受敌的税改

1963年1月24日,在国会陈述税务减免和改革的问题时当时任美国总统的肯尼迪说,“我们的税收体系对私人和企业的购买力产生了很大的虹吸效应,并且降低了企业投资的吸引力,这都将阻止我们经济的复苏和社会财富的增长。”(John F.Kennedy,Jan.24,1963,Message To Congress On Tax Reduction And Reform, House Doc.43,88th Congress, 1st Session)。

1963年4月20日,肯尼迪又在国会上关于税务的演讲中说“美国企业通常将利润留存在比美国税率低国家设立的公司中,但是这个并不适用于仅仅在美国境内开展业务的企业,因此很多企业都充分利用这个海外税收的递延政策。”(John F.Kennedy,Nov.20,1961,Message To Congress On Taxation)

目前的税制,阻碍了经济的活力和资本的积累,增加了经济发展的复杂性和不均衡性,这将破坏纳税人的价值标准,尤其将避税作为投资的首选,而不是市场的因素。(John F.Kennedy,Jan.23,1963,Special Message To Congress On Tax Reduction And Reform,)

痼疾缠身的税务体系和漏洞成了美国历任总统的烫手山芋,税改也大都无疾而终。而现在的奥巴马政府又提出了修改美国税务体系,堵塞漏洞。但是,按照最近美国供应学派经济学之父马丁·弗尔德斯坦(Martin Feldstein)5月14日的分析却认为,税改将会扼杀美国的复苏之梦。其中的理由根本的问题就是奥巴马提出的税务改革思路,是明修栈道,暗渡陈仓,打着减税的旗号,行征税之名。如果是诚如其然,那么面对国会的明争暗斗,结果夭折的可能性大增。连奥巴马也诚然,没有人愿意为国家多缴纳一分钱的税,尤其是在经济危机的时候。

实际上,奥巴马希望通过取消公司海外税收的递延,力争在未来九年内增加2200亿美元。对于这项原本增加美国公司海外竞争力的优惠政策,在奥巴马政府看来,成了避税的灰色地带,并且对其苛以重税,很有可能将会直接减损公司的海外竞争力,因为德国等发达国家也有此类的优惠政策。甚至有可能发生将这些公司卖给国外,那么这些地区将会利用这些公司提供的原料,而不是从美国本土采购。5月25日《华尔街日报》披露,由于存在偷税和逃税的指控,GlaxoSmithKline公司收到了美国国内税务署(IRS)连本带利高达8640万美元的账单,包括税款、利息和罚款。

对此,美国商界人士极度不满。他们认为奥巴马错误地解释了目前实施的公司所得税法,并且以偏概全地认为所有跨国公司都在逃税。奥巴马税收政策的改变将削弱美国跨国公司的竞争力,从而影响美国经济。商会首席经济学家瑞格里亚表示,在目前的税收法律环境下,跨国公司可以延期缴纳针对海外利润的税款,这样能够避免这些公司被美国政府以及外国当地政府双重征税。这些跨国公司雇佣了数以百万计的美国人。如果母公司的利润下降,将导致就业岗位减少。

那么,在这种不景气的状况下,对公司增税无疑会打压公司股价,而对于“全民炒股”的美国而言,股价的降低无疑会直接减少民众的财富,并且直接打击本已脆弱的民众消费能力和信心。同时,股价低迷也会提高权益融资的成本,增加公司的筹资成本,并且降低公司的投资和设备购置的意愿。那么,在这种局面下,增税未必是一个明智之举。

此外,奥巴马提议2011年取消收入在25万美元以下家庭的收益税,这个修改最低收入税的增加可以认为是一种直接的减税措施。但是在此消彼长的过程中,奥巴马却又采取羊毛出在羊身上的做法,将最大的增税税源,也就是二氧化碳的减排增税,强加给普通的公众。而根据国会预算办公室(Congressional Budget Office)的估计,每年拍卖二氧化碳的税收将会达到800亿美元,但是这些税收最终将会直接转嫁给处于弱势地位的消费者。尤其是驾驶私家车、乘坐交通工具以及生活用电等含有二氧化碳的商品中,都会因此提高价格。预算办公室主任Douglas Elmendorf 5月7日在财务委员会(Senate Financial Committee)讨论会上认为,如果每年减少15%的二氧化碳排放的话,那么将会花费美国每个家庭1600美元/年,影响的分布情况为对收入最低1/5人群的影响大约为700美元/年,对收入最高的1/5人群的影响金额将为2200美元/年,实际上这样会增加收入最低的1/5家庭成本的20%左右,主要是燃料和电力。而对最富裕家庭仅仅增加了5%的成本。

此外,奥巴马政府提出对25万美元以下家庭的免税,而对25万美元以上家庭的增税措施,这种杀富济贫的策略当然深受贫民百姓的欢迎,但是这项措施的执行效果如何存在很大的不确定性,尤其是没有充分考虑到25万美元收入家庭利用合理的方式降低纳税收入,例如增加抵扣项目,或者简单的降低收入。总之,美国政府极大地增加税源时,必然会极大地增加百姓的生活成本,它只可能加剧社会矛盾,进一步拉大贫富差距,让百姓过的更艰难,让好不容易才培育的中产阶级更失落。

研究过上世纪30年代的历史学家和经济学家,大都会有一个难得一致的结论,那就是危机时期税收的提高都会延迟经济的复苏和增加失业人口的数量。 1935年美国提高公司所得税(Corporate Earnings)以及1937年引入个人所得税(工资税)都击碎了美国经济的复苏之梦。尤其是日本1997年把消费税的税率由3%提高到5%也对经济带来了很大的负面影响。

如果奥巴马雄心勃勃的增税中途夭折,那么对于高杠杆运营下的美国政府无疑将会留下更少的腾挪转折的空间。因为勒紧裤腰带降低政府开支的做法无疑无法推行政府的援助计划,凯恩斯主义政策的推行将会因为无米下锅而大打折扣。

(作者为清华同方威视技术(香港)有限公司总经理助理兼财务部部长)