新视角审视次贷危机:资产证券化反思

2009-06-20张伟

张 伟

提要20世纪末华尔街最流行的一句名言是“只要有现金流,就将它证券化”。作为20世纪七十年代以来最重大的金融创新之一,资产证券化由于其先进的融资技术和独特的风险分散转移机制,一经产生就显示出强大的生命力,并不断的被推广和深化。但随着2007年末美国次贷危机的爆发及其传导引起的全球性经济大衰退,迫使我们必须对资产证券化进行深刻地反思,分析次贷危机的深层次原因,并结合我国实践进一步探讨资产证券化这一创新型金融工具在我国实施的决策建议。

关键词:资产证券化;风险分散与转移;次贷危机

中图分类号:F83文献标识码:A

一、资产证券化及其作用

资产证券化是指将缺乏流动性的资产经过技术性的加工处理,把它转化为在金融市场上可以销售的证券。一般认为,资产证券化最初出现于20世纪七十年代初的美国住宅抵押贷款市场。住宅抵押贷款证券化是指金融机构把自己所持有的流动性较差但具有未来现金收入流的住房抵押贷款汇聚重组为抵押贷款群组。由证券化机构以现金方式购入,经过担保或信用增级后以证券的形式出售给投资者的融资过程。这一过程将原先不易被出售给投资者的缺乏流动性但能够产生可预见性现金流入的资产,转换成可以在市场上流动的证券。住宅抵押贷款证券化由于其先进的融资技术和独特的风险分散转移机制,一经产生就为银行等债权人所欢迎、接受。继住宅抵押贷款证券化之后,证券化的技术被广泛地运用于汽车贷款、信用卡贷款、应收款等其他银行债权资产,取得了巨大的成功,并形成了一股席卷全球的资产证券化浪潮。资产证券化作为重要的金融创新工具,曾经为金融业和经济的发展做出了重大贡献。鼎盛时期,包括次贷品种在内的资产证券化对美国国民经济的贡献率最高达到了7.5%,其对经济发展所起到的积极作用使其风靡世界上很多国家。对金融机构而言,资产证券化主要具有两大作用:

首先,资产证券化的融资技术操作可以增加资产的流动性,提高资本的使用效率。资产的流动性是指资产的变现能力,我们知道货币是最具流动性的资产,而贷款、应收款等则是流动性较差的资产。如果将贷款、应收款保留在资产负债表中,能够获得的收益是有限的,并且如果因此而放弃了其他投资机会,会形成较大的机会成本。但是,如果能够将贷款等缺乏流动性的资产转换为流动性较高的金融资产,将大大提高资产的变现能力,从而将原来“死”的资产“盘活”。

其次,分散和转移风险,达到风险的较佳配置。资产证券化过程可以将各种风险重新组合,并分配给那些能够并且愿意承担这些风险的投资主体,从而达到风险一收益的帕累托改进。虽然,资产证券化主要是为了转移和分散信用风险,但是对于流动性风险、利率风险、汇率风险、提前还贷风险等也能够通过适当的设计而得到转移和分散。

二、资产证券化的风险分散转移机制及其评价

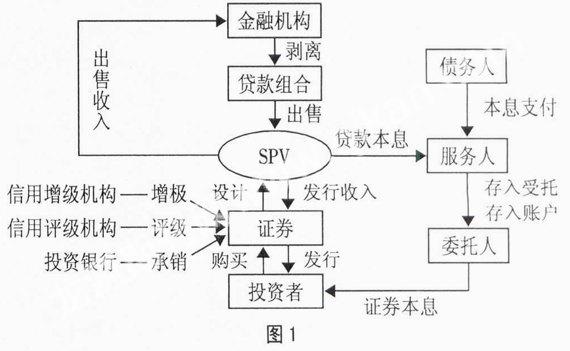

(一)资产证券化的基本原理(以住宅抵押贷款证券化为例)(图1)

1、购房者向商业银行提出贷款申请,由银行审批并发放个人住宅抵押贷款。

2、商业银行将零散的个体住房抵押贷款组合成一个资产组合或资产池,出售或转让给SPV,SPV在接受资产后或证券发行完成后向商业银行支付现金。

3、SPV对购买的资产池进行信用增级或由其他机构提供信用担保后,由信用评级机构进行信用评估。

4、SPV和投资银行进行合作,设计出合理的证券化品种。同时,SPV将该金融资产转交托管机构保管。

5、投资银行负责承销住房贷款抵押支撑证券,向SPV支付证券的发行收入。

6、债务人按期归还贷款本息,商业银行代为收取,并转存入托管人指定账户,由托管人负责向投资者支付投资收益和本金。

(二)资产证券化的风险分散转移机制及其评价

1、对于发起机构,资产证券化起到了分散、转嫁风险的功能。就住宅抵押贷款证券化的操作流程而言,贷款债权机构通过证券化的系列巧妙操作,把原先自己独立承担的债务人违约风险转嫁、分散给了证券化参与各方,如SPV、投资银行、信用增级机构(担保公司)、投资者等。

2、对于投资者,通过投资购买贷款债权衍生产品——各种资产支持证券承担风险,获取较高收益。资产支持证券的信用在证券化的过程中得到了提升,加上贷款库的支持,能够产生稳定的未来本息收入,给投资者提供了一种崭新的投资选择。与传统的证券融资相比,资产支持证券的风险比较小。而且由于法律上设置了“破产隔离”制度,进一步确保了投资者的收益。

3、对于其他证券化的参与者,分享资产证券化带来的各种收益,并承担相应风险。如投资银行可以通过承销贷款债权的衍生证券产品,获得佣金,并承担了由于债务人断供而引发的销售责任;信用增级机构(担保公司、保险公司等),获得担保费用收入,承担担保责任……。

从理论上来讲,对证券化参与各方而言,作为一种债权资产的金融衍生,资产证券化本身具有分散和转移风险的职能。但是,这一职能发挥作用的前提是稳定而良好的金融经济环境条件。一旦金融经济环境突然恶化,它带给证券化参与各方,特别是广大投资者只能是更大程度的风险损失。

(三)资产证券化与次贷危机。从2000年美国经济不景气时起,布什政府用低利率再配合减税措施,鼓励大家购房,从而逐步带动了一波以房价为主的持续上涨的资产市场。2000~2006年全美房价上涨了80%,涨幅为历史之最。但从2006年开始,美国房地产市场逐步出现降温迹象,房屋价格开始持续走低。在房地产价格不断攀升的时候,放贷机构和借款人以为,如果出现还贷困难,借款人只需出售房屋或进行抵押再融资就可以了。但事实上,一旦整个住房市场存在降价预期,借款人很难再将自己的房屋卖出去,房屋价值也可能下跌到不足以偿还剩余贷款的地步。而逾期还款和丧失抵押品赎回权的情况一旦大幅增加,次级抵押贷款市场就可能发生严重震荡,并波及整个房贷市场。

发端于2007年的美国次贷危机(亦称次债危机)的爆发,不仅使美国经济遭受到二战以来最大程度的重创,也使多米诺骨牌的连锁反应效应在全世界爆发。对信用度低的贷款人的住房贷款(既次级别贷款或简称次贷)进行证券化处理被称做次贷资产证券化,次贷资产证券化是资产证券化的主要品种。在美国,被资产证券化处理的次贷占次贷总额的比率达到76%以上,次贷危机主要通过资产证券化方式得以传播,因此次贷危机也被称做资产证券化危机。

从全世界范围来看,银行作为发起人,即银行的资产证券化在整个资产证券化运行中所占的份额最大,银行把信用度

低的房贷借款人的贷款打包出售给投资机构并进行证券化处理也是次贷最主要、最基本的操作方式,如果借款人无法偿还贷款,这种被证券化处理的银行资产证券化产品的现金流就会中断,从而引发次贷危机。

三、对我国实施资产证券化的启示

美国次贷危机主要通过资产证券化方式得以传播,因此次贷危机也被称做资产证券化危机。事实上,仔细分析美国抵押贷款和次级抵押贷款债券市场的问题后就会发现,证券化本身并非“罪魁祸首”,祸根在于在窗体顶端、窗体底端,房地产市场持续繁荣的背景下,放贷机构为了追求高收益向那些风险很高、还款能力比较差的人发放了高利率的“次级抵押贷款”。正如美联储格林斯潘所说:“真正应当怪罪的不是资产证券化本身,而是将大量不良次级贷资产证券化”。

时任美国财政部副部长大卫·麦考密克在上海市“2008首届陆家嘴论坛”中指出:长期良好的信贷环境、非常优惠的信贷条件以及稳定的市场,比较低的利率以及低的通货膨胀利率,鼓励投资者追求更多的回报。为了回应这些需求,金融服务市场创造了各种复杂的新型产品,这些产品分散风险,而且降低了借款成本。这种创新带来了巨大的利益,帮助很多人拥有了自己的房子,同时让那些人可以经营或者扩展自己的企业。此时,人们开始对这种风险放松了警惕,所以就进一步导致信用标准的放松以及对投资者、监管者以及信用评级机构对市场的秩序出现了破坏……,是引发此次次贷危机的主要根源。中国银监会首席顾问、香港证监会前主席沈联涛在论坛演讲中也强调:美国次贷危机是21世纪第一个复杂金融衍生市场的危机、是衍生产品的危机。

从某种程度上看,资产证券化既是一种规避风险的控制机制,同时又是一种风险扩散和深化机制。银行等债权机构在通过资产证券化将风险分散和转嫁给广大投资者的同时,也把风险扩散到整个经济体系当中,并且不断的深化。通过资产证券化过程中的系列“高杠杆化”撬动,使得风险的广度和深度不断加强,这正是此次次贷危机的重要根源之一。对投资者而言,在获取收益的同时必定要承受风险,这是天经地义的事情。但是,对银行来说,尽管可以通过证券化将财务风险分散出去,问题贷款的出现仍会导致其社会风险和名誉风险上升。因此,银行不能光想着将贷款证券化以后就一了百了,仍然要关注贷款的资质和信用风险,这是我们应从美国次贷危机中吸取的一个教训。

经济逆转对任何国家而言,都不可避免,包括中国。因此,当经济强劲时,未雨绸缪就显得非常重要。如果经济降温,这些目前苦苦经营勉强还贷的供房者,那时他们的还贷能力又将会怎样呢?中国贷款业应该从他们的美国同行所犯的错误中吸取教训、思考危机的内涵。

总之,我国实施资产证券化必须关注,并尽可能地创造良好的金融经济环境。