次贷危机传导路径实证研究

2009-02-03汪占熬

中图分类号:F830 文献标识码:A

内容摘要:本文将国内资本波动在价格指数上同整个经济实体联系起来,实证分析了资本波动对中国实体经济的影响,在此基础上阐述了次贷危机在中国的传导路径和影响幅度,并提出了相应对策。

关键词:资本市场 波动 实证分析

目前在世界经济格局中最典型的特点就是全球流动性过剩和全球经济失衡同时出现,两者相互依存,互为因果,使得当前全球经济格局具备一种天生的脆弱性。同时,随着全球流动性过剩衍生出了严重的资本过剩,其中主要的是美国过度消费和逆差发展导致的美元资产流动性的过剩,严重过剩的美元资本要在全球资本市场中尤其是美国国内资本市场上寻找一条出路,在美国新经济泡沫破灭后促成了美国次级住房按揭贷款市场的繁荣而引发了次贷危机。从这种角度来看,可以说次贷危机是对全球信贷扩张的修正,是全球经济失衡和流动性过剩的必然结果。

与此同时,也应该看到,全球经济失衡和流动性过剩的局面并没有从根本上解决,危机过后,资本逐利的本质还是会使得过剩的资本追求高风险投资机会,从这种角度看一定会有着不断的国际资本市场波动出现,并有可能酝酿成新的金融危机,由此该怎样调整这种脆弱的金融体系,资本市场波动乃至金融危机在全球是怎样传导的,等等一系列问题值得我们关注。在此情况下,本文试图通过实证角度探讨国际资本市场波动在中国的传导路径,以期在理论方向为中国金融体系的危机防范提供一些支撑。需要说明的是,由于危机在统计上具有突发性和无规则性,本文实证主要集中在常规的资本波动性影响上,并借此说明次贷危机的影响。

次贷危机在中国的传导机制分析

自2007年4月美国次贷危机爆发以来,由于当前世界经济格局中以美国为中心的国际经济秩序仍然存在,美国次贷危机通过国际金融、贸易和投资渠道迅速扩散到世界各国,演化成全球性金融危机,对各国实体经济产生了巨大冲击,时至今日仍在深化蔓延中,而在经济全球化中参与程度较深的中国不可避免地卷入其中,可以看到,从国际金融、贸易和投资渠道扩散到中国的次贷危机对中国实体经济的影响是多方位的,甚至可能形成从金融领域扩散到实体经济领域,再从实体经济领域返回到金融层面的恶性循环,这些都值得引起关注。

(一)财富效应传导机制

危机爆发首先致使美国乃至资本市场上几乎所有同次贷相关的证劵价格大幅度缩水,中国多家上市银行也因持有相当数额包括房地美和房利美等公司的次贷相关产品面临资产损失,次贷所带来的资产价值缩水也对包括中国在内的各国投资者都造成了一定的损失。其次这种财富的直接缩水进一步使得各种证券持有者降低自身财富杠杆以自保,纷纷抛售各类证券,即去杠杆化过程。开始是美国次贷的低价抛售,难以填满缺口时不得不放弃比较优质的证券,这种相互竞争的资金抽逃和抛售行为迅速蔓延到包括中国在内的各国资本市场。这种情况下,国内投资者财富都大幅缩水,无论是涉及国际证券操作还是没有,直接或间接的财富减少导致居民降低短期边际消费倾向缩减消费,再通过经济增长的乘数效应和供给过剩的打击效应对经济增长形成较大冲击。

(二)信心传导

温家宝总理说过:“在经济困难面前,信心比黄金和货币更重要”。这句话反映出来的信心在次贷危机传导中的重要作用。基本上,次贷危机感能导致各方面经济层面都出现问题,比如由于预期不好个人消费及企业延迟投资导致整体投资不足,银行预期变差很容易导致惜贷,而惜贷就会使得商业银行职能下降,直接导致了各金融机构和企业去杠杆化,从而让危机进一步深化。信心不振会极大的放大危机影响幅度,甚至在长时间会影响实体经济的各个环节,包括投资、就业及增长等各个方面。

(三)利率传导

从以上种种路径分析和现实情况都可以看出,危机爆发后直接导致长期的流动性一夜间变成暂时的流动性短缺,其中金融机构惜贷是主要原因,市场资金不足,实际利率上升,投资受阻;同时为了刺激经济,各国纷纷降低名义利率,两方夹击下,暂时性通货紧缩极有可能出现,进而影响实体经济。当然,这种利率影响能够通过财政及货币手段向市场注入流动性对冲掉。

(四)投资传导

投资包括国际投资和国内投资两个层面。首先,在国际层面上,市场信贷紧缩、信心下降导致跨国公司的国际投资纷纷撤资,有可能使得中国经济增长滞缓。根据中国商务部的统计数据显示,2008 年1—11 月,中国累计实际使用外资金额为864.18 亿美元,较上年同期增长26.29%,增速低于1—10 月的35.06%,而11 月当月实际外商直接投资53.22 亿美元,较上年同期下降36.52%。自2008年7月份以来,中国外商直接投资金额已经连续4个月出现下降,下降幅度远远超出了市场预期。其次,国内层面上,托宾Q效应体现明显,次贷危机造成公司市值大幅下降,Q值显著降低,这削弱了企业新增投资的动力企业投资成本上升,投资不足。另外通过改变储蓄结构,减缓了储蓄向投资的转化速度,扩大经济增长的资金缺口,恶化了资金利用效率,导致中国经济增长放缓。

(五)贸易传导机制

我国作为一个贸易大国,这种贸易传导对于中国经济影响非常明显。首先,金融危机目前已经蔓延到世界各国,发达国家居民消费意愿和消费能力显著下降,直接导致发达国家进口需求下降,同时由于危机产生的就业压力进一步导致贸易保护主义抬头,在这两方面的打击下,全球贸易量萎缩,对中国这样的出口发展型经济冲击是比较大的。根据中国海关总署公布的数据显示,2008年前三季度中国累计实现贸易顺差1809.91亿美元,较2007年同期下降2.6%;2008年11月出口额较上年同期下滑2.2%,为2001年6月以来出口额首次出现下降;与2008年10月份增长19.2%和2007年增长近26%的强劲势头构成了鲜明反差。其次,由于次贷危机的打击美元汇率下跌,间接导致人民币升值,企业利润空间进一步被挤压,贸易顺差进一步缩小,对外加工企业破产加剧,失业增加。最后,国际需求不足及美元贬值导致暂时的原材料及燃料价格下跌,对于进口原料比较多的中国来说是一件好事,这种正的进口效应能够在一定程度上缓冲目前严峻的形势。

(六)流动性传导

从根本上看,国际流动性过剩的局面并没有得到改善,目前由于短期内信心不足等一系列因素导致一夜间流动性短缺,为此,包括中国在内的各国政府不得不对自身市场注入了大量流动性,长期极有可能导致全球流动性进一步过剩,导致长期从原材料和燃料为源头的全球普遍性高通胀,甚至在长期等经济稳定下来后会加剧全球资本的投机,如果没有合适的国际金融监管体系建立的话,再次爆发金融危机也并非不可能。

传导机制的实证分析

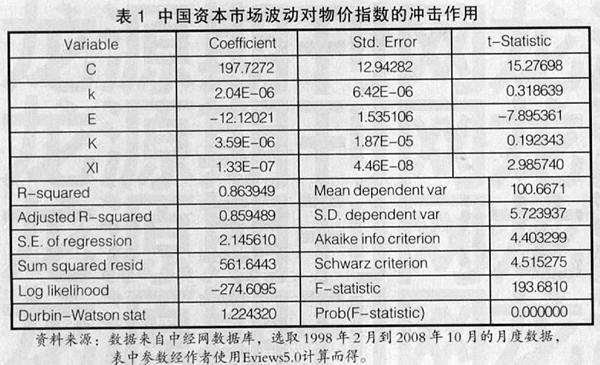

由于国际金融市场一体化的加剧,中国资本市场同国际资本市场之间的联动性不断加强,在这种共识下,可以运用中国资本市场波动指标来代替国际资本市场波动指标进行实证分析,当然实证结果应该进行缩小说明,因为国际资本波动的传导毕竟没有如此直接。由此,建立待估方程如下:

π=C0+C1K+C2E+C3K′+C4XI

此公式中,C0、C1、C2、C3、C4为常数;π为通货膨胀率;K资本总额;E为直接标价法下的美元对人民币汇率;K′为K资本总额的变化率,反映居民信心,并且也能反应实际利率的变化。XI表示为中国对外贸易净出口总额,为待估方程重要的控制变量。

从表1中可以看到,无论是DW值还是R值均比理想,说明模型拟合程度较好,同时C1、C3、C4均大于0,C2小于0,而且所有参数均通过了t检验,表明了上述传导机制基本正确;但同时还应该看到所有系数值均比较小,说明金融资本影响中国实体经济是比较微弱的,可能原因在于:其一,各种机制之间互相抵消作用导致;其二,传导机制在中国遇到的阻力比较大,很可能是由于中国资本市场为非瓦尔拉斯均衡状态,体制不灵敏,核心调节机制如利率、汇率都受到不同程度控制,这种状态下,不仅会让危机冲击幅度减小而且会让危机冲击回归到应有平稳状态的时间缩短。

另外,以上分析均据于历史情况的预测分析,同时必须指出的是目前来看系统重组发生突变的可能性加大,全球金融体系重组呼声强烈。目前以美元为中心的货币体系遭受重挫,危机的进一步传导很有可能导致美元中心地位的动摇,此时拉美国家及亚洲各国去美元化趋势明显;欧洲本来就比较脆弱的货币联盟也遭受很大打击,欧盟各国内部纷争很多,很多国家已经偏离四项趋同标准,欧洲货币体系遇到挑战;而此时中国为代表的亚洲国家凭借得天独厚的经济发展优势可能会有所作为,甚至可能会出现人民币国际化。另外,加上流动性的注入虽然缓解了目前危机压力,但在长期市场回复到高通胀的压力将增加。实证分析不能解决这种突发断点行为,此次危机长期趋势并不明晰,各种情况都可能发生。

相关政策建议

目前,中国失业率上升、沿海企业大量破产、民工提前返乡等一系列经济放缓的副作用都开始显现出来,但也正如上文所述这种冲击的影响幅度相比其他国家要小一些,次贷危机在中国的演变还不是一个自我加速的过程。应对这次危机,我们要做的应该是扩大财政支出、进行自主知识产权积累等一系列措施稳定就业,以农村改革为突破口扩大中国内需加速中国经济均衡性的发展,从消费和投资两个方面稳定中国市场信心,将此次次贷危机对中国的冲击降到最低;同时,在改善国际金融秩序、加大中国在国际事务中的参与权和话语权方面,目前也有着良好的契机,应该善加利用。

参考文献:

1.Zhiguo He“A model of Capital and Crises”,NBER Working Paper,NO.14366, 2008

2.黄晓龙.全球失衡、流动性过剩与货币危机.金融研究,2007.8

3.余永定.美国次贷危机:背景、原因与发展.当代亚太,2008.5

4.张明.次贷危机的传导机制.国际经济评论,2008.4

5.张松涛.世界经济形势变化与应对之策.国际贸易,2008.8

作者简介:

汪占熬(1982-),男,湖北孝感人,武汉大学经济与管理学院2008级博士,孝感学院讲师,主要研究世界经济。