基于短期反转效应和MAX效应的联合交易策略研究

2023-11-17倪一宁

倪一宁

(莫纳什大学 商业与经济学院,墨尔本 VIC 3004)

一、引 言

相关研究显示,股市波动中存在短期反转效应。Jegadeesh[1]基于1934—1987 年美国股市数据,用前一个月收益将股票分为十组研究,发现最低收益组与最高收益组的异常收益率存在显著差异,基于CAPM的异常收益率之差为每月2.49%;Nguyen[2]基于1964年7月至2016年12月美国股市收益数据,用前一个月收益将股票分为五组,发现最低收益组与最高收益组的原始收益率之差为每月1.26%,基于Fama-French三因子模型的异常收益率之差为每月1.05%,显著不为零。中国股市中同样存在显著的短期反转效应[3-4]。朱盈霏和郑旭[5]发现,中国股市中反转交易策略收益经常会出现大额亏损现象,并且多数反转交易策略的最大月度亏损超过20%。

对于短期反转效应存在的成因有多种解释。Lehmann[6]发现,市场中交易摩擦弱化了套利机制,进而产生了短期反转效应;肖峻等[7]发现,反转收益主要来源于对公司特有信息的过度反应;刘博和皮天雷[3]发现,风险补偿理论对中国股市的反转交易策略有一定的解释;王春峰等[4]发现,市场中非知情交易者流动性需求所造成的价格压力导致了投资组合收益率序列出现负相关性;Hameed和Mian[8]基于流动性供给解释了短期反转效应存在的成因。

股市中另外一个非常引人关注的异象是最大日收益效应(简称MAX效应)。Bali等[9]采用组合层面和公司层面的横截面回归考察美国股市1926年1月至2005年12月的表现,发现过去一个月内最大日收益(MAX)与其未来收益之间存在显著的负相关关系,用MAX将股票排序分成十组,最低MAX与最高MAX的等权重组合和市值加权组合的原始收益之差分别为0.65%和1.03%,其经Newey-West调整的t值分别为1.83和2.83;基于Carhart四因子模型的风险调整后的异常收益率之差分别为0.66%和1.18%,其经Newey-West调整的t值分别为2.31和4.71。Bi等[10]基于2003年1月至2020年12月中国A股数据,采用五等分分组,发现最低MAX与最高MAX的等权重组合和市值加权组合的超额收益率之差分别为0.89%和0.41%,其t 值相应为3.84 和1.13;基于Fama-French三因子模型的异常收益率之差分别为0.95%和0.59%,其t值相应为4.78和1.94。

对于MAX效应存在的成因解释,Bali等[9]发现,股市中有很多分散化不足的投资者更加偏好于彩票类股票,高估具有小概率的高收益的股票,进而导致其未来收益不足,这符合累积前景理论;叶建华[11]发现,投资者短期内的“热手效应”及随后的“赌徒谬误”决策偏差可解释极大日收益率异象;董晨昱等[12]发现,在中国股市上流动性冲击对最大日收益率效应有较好的解释作用;朱红兵和张兵[13]发现,在投资者博彩性投机心理作用下短期内MAX异象有惯性传递特征,套利限制对MAX 异象具有正向强化作用;陈文博[14]发现,市场参与者的追涨行为导致MAX 效应,价格水平对MAX效应有反向影响。Mohrschladt和Baars[15]发现,MAX效应产生的短期回报可预测性是由投资者过度反应而非累积前景理论所描述的偏好驱动的。

对比短期反转效应与MAX效应的收益率特征及其成因解释可以发现,第一,短期反转多空组合(做多过去收益最低者、做空过去收益最高者)和MAX多空组合(做多最低MAX股票、做空最高MAX股票)的原始收益或超额收益主要来自于多头组合。Nguyen[2]发现,最低过去收益和最高过去收益的等权重组合的原始收益分别为1.87%和0.61%,这说明短期反转多空组合的原始收益(1.26%)来自于多头组合,空头组合的贡献为负。Bali等[9]发现,最低MAX的等权重组合和市值加权组合的原始收益率分别为1.29%和1.01%,最高MAX的等权重组合和市值加权组合的原始收益率分别为0.64%和-0.02%,这说明MAX多空组合的原始收益(0.65%和1.03%)主要来源于多头组合。Bi 等[10]发现,最低MAX 的等权重组合和市值加权组合的超额收益率分别为1.53%和0.91%,最高MAX 的等权重组合和市值加权组合的超额收益率分别为0.64%和0.50%,这说明MAX多空组合的超额收益(0.89%和0.41%)主要来源于做多最低MAX组合。第二,短期反转多空组合的异常收益既来自于多头组合也来自于空头组合,更多来自于多头组合,而MAX多空组合的异常收益基本来自于空头组合。Nguyen[2]发现,基于Fama-French 三因子模型,最低过去收益和最高过去收益的等权重组合的异常收益率分别为0.56%和-0.49%,这说明短期反转多空组合的异常收益率(1.05%)既有来自做多最低过去收益组合也有来自做空最高过去收益组合,做多最低过去收益组合为短期反转多空组合提供了一多半的异常收益。Bali等[9]发现,基于Carhart四因子模型,最低MAX的等权重组合和市值加权组合的异常收益率分别为0.22%和0.05%,最高MAX的等权重组合和市值加权组合的异常收益率分别为-0.44%和-1.13%,这说明MAX多空组合的异常收益(0.66%和1.18%)主要来源于做空最高MAX组合。Bi等[10]发现,基于Fama-French三因子模型,最低MAX的等权重组合和市值加权组合的异常收益率分别为0.24%和0.07%,最高MAX的等权重组合和市值加权组合的异常收益率分别为-0.71%和-0.52%,这说明MAX多空组合的异常收益(0.95%和0.59%)主要来源于做空最高MAX组合。第三,短期反转效应的成因与MAX效应的成因存在显著的差异。对比前述已有研究关于短期反转效应和MAX效应的解释发现,尽管对公司特有信息的过度反应和套利限制等既是短期反转效应的成因也是MAX效应的成因,但流动性需求和流动性供给只是短期反转效应的成因,而彩票类股票偏好、交易者博彩性投机行为和“赌徒谬误”决策偏差仅是MAX效应的成因[16]。

据此,本文认为,短期反转多空组合和MAX多空组合承担的风险不完全相同,其收益风险机制存在较大差异性,应从收益和风险两个方面考量短期反转多空组合和MAX多空组合的绩效表现。鉴于此,本文拟考察基于短期反转效应和MAX 效应的联合交易策略,根据短期反转多空组合和MAX多空组合在收益风险机制方面存在的差异性,利用其在联合交易策略中的互补性,以期提高交易策略的绩效,避免单一策略出现大额亏损现象。基于2004—2022年中国A股数据,本文采用组合价差法、异常收益率法和FM横截面回归法,考察基于短期反转效应和MAX效应的联合交易策略。研究发现:与短期反转策略和MAX策略相比,联合交易策略有更高的收益率,更高的夏普比率和索提诺比率;联合交易策略在九种因子定价模型下异常收益率全部显著为正;联合交易策略用在小市值、中流动性和高换手率的股票中可以提高其收益率、夏普比率和索提诺比率。

本文可能的学术贡献在于,第一,提出基于短期反转效应和MAX效应的联合交易策略,并使用中国A 股的交易数据,用组合价差法、异常收益率法和FM 横截面回归法做了细致的分析。第二,采用九种因子定价模型分别估计了三种策略的异常收益率,以考察交易策略的风险调整后收益,并比较了三种策略的夏普比率和索提诺比率。第三,较为详细地比较了短期反转效应和MAX效应在中美股市中的差异性,为学界的深入研究和业界的投资实践提供参考价值。

二、数据来源、交易策略与检验模型

(一)数据来源

本文以中国A股市场中沪深两市所有A股作为研究对象,样本区间为2004年1月1日至2022年12月31日,样本区间开始于2004年的原因在于本文所用的部分因子数据截至2004年。

本文使用的中国A股股票数据主要有两类:一是股票交易数据。包括日个股回报Dretwd、日收盘价Clsprc、日个股交易股数Dnshrtrd、日个股流通市值Dsmvosd和日个股交易金额Dnvaltrd,以及月个股回报Mretwd,这些数据来自于国泰安CSMAR数据库。二是股票因子数据。包括资产定价模型、Fama-French 三因子模型、Carhart四因子模型、Fama-French 五因子模型、Novy-Marx四因子模型、Hou-Xue-Zhang 四因子模型、Stambaugh-Yuan 四因子模型、Daniel-Hirshleifer-Sun 三因子模型和BetaPlus混合四因子模型中的所有因子,具体的因子名称参见下文的检验模型,这些因子的月度数据来自BetaPlus小组。另外,日度及月度无风险利率数据来源于锐思(RESSET/DB)金融研究数据库。为避免IPO效应的影响,本文剔除了股票IPO上市后第一年的数据。

(二)交易策略

短期反转交易策略。首先,在每个月月初,对样本内所有股票根据其上个月收益率从小到大进行排序,采用十等分法将所有股票分成十组,第一组为最低过去收益组,第十组为最高过去收益组。本文采用等权重和市值加权两种方法分别构建最低过去收益组合(LR1)和最高过去收益组合(LR10),本文研究的短期反转交易策略为做多LR1、做空LR10,对应的组合本文称之为短期反转多空组合(LR1—10)。其次,计算各组合(包括等权重组合和市值加权组合)在当月的组合收益率,进而计算LR1与LR10的收益率之差LR1—10。滚动至下个月,继续进行排序分组并计算其组合收益率。最后,分别考察各组合收益率序列的收益风险特征及其异常收益率等业绩指标,以评价短期反转交易策略的绩效。

MAX交易策略。首先,在每个月月初,对样本内所有股票根据其上个月最大日收益率MAX从小到大进行排序,采用十等分法将所有股票分成十组,第一组为最小MAX组,第十组为最大MAX组。本文采用等权重和市值加权两种方法分别构建最小MAX 组合(MAX1)和最大MAX 组合(MAX10),本文研究的MAX 效应交易策略为做多MAX1、做空MAX10,对应的组合本文称之为MAX多空组合(MAX1—10)。其次,计算各组合(包括等权重组合和市值加权组合)在当月的组合收益率,进而计算MAX1与MAX10的收益率之差MAX1—10。滚动至下个月,继续进行排序分组并计算其组合收益率。最后,分别考察各组合收益率序列的收益风险特征及其异常收益率等业绩指标,以评价MAX效应交易策略的绩效。

基于短期反转效应和MAX效应的联合交易策略。首先,在每个月月初,对样本内所有股票根据其上个月收益率从小到大进行排序,采用五等分法将所有股票分成五组,再对每个过去收益组根据其上个月最大日收益率MAX从小到大进行排序,采用五等分法将所有股票分成五组,5×5总共25组,第一组为最低过去收益且最小MAX组,第十组为最高过去收益且最大MAX组。本文采用等权重和市值加权两种方法分别构建最低过去收益且最小MAX 组合(LRMAX1)和最高过去收益且最大MAX 组合(LRMAX25),本文研究的联合交易策略为做多LRMAX1、做空LRMAX25,对应的组合本文称之为联合多空组合(LRMAX1—25)。其次,计算各组合(包括等权重组合和市值加权组合)在当月的组合收益率,进而计算LRMAX1 与LRMAX25 的收益率之差LRMAX1—25。滚动至下个月,继续进行排序分组并计算其组合收益率。最后,分别考察各组合收益率序列的收益风险特征及其异常收益率等业绩指标,以评价联合交易策略的绩效。

(三)检验模型

本文采用以下九个因子定价模型估计所有组合的异常收益率,分别是资本资产定价模型(CAPM)、Fama-French三因子模型、Carhart四因子模型、Fama-French五因子模型、Novy-Marx四因子模型、q因子模型、Stambaugh-Yuan四因子模型、Daniel-Hirshleifer-Sun三因子模型和混合四因子模型。本文将上述九种因子定价模型分别记为CAPM、FF3、C、FF5、NM、HXZ、SY、DHS和BP。为深入研究过去收益率和过去最大日收益率对未来收益率的影响,本文采用FM横截面回归从个股层面考察当月收益率与上月收益率LR和上月MAX之间的关系,所用回归模型设定如下:

其中,Rit表示第i只股票在第t月的收益率,Rft表示第t月的无风险收益率,LRit表示第i只股票在第t月的上月收益率,MAXit表示第i只股票在第t月的上月最大日收益率,LRit×MAXit表示LR和MAX的交乘项,xjit表示第i只股票在第t月的第j个控制变量观测值。

三、短期反转效应和MAX效应的存在性检验及特征分析

(一)基于组合价差法的检验

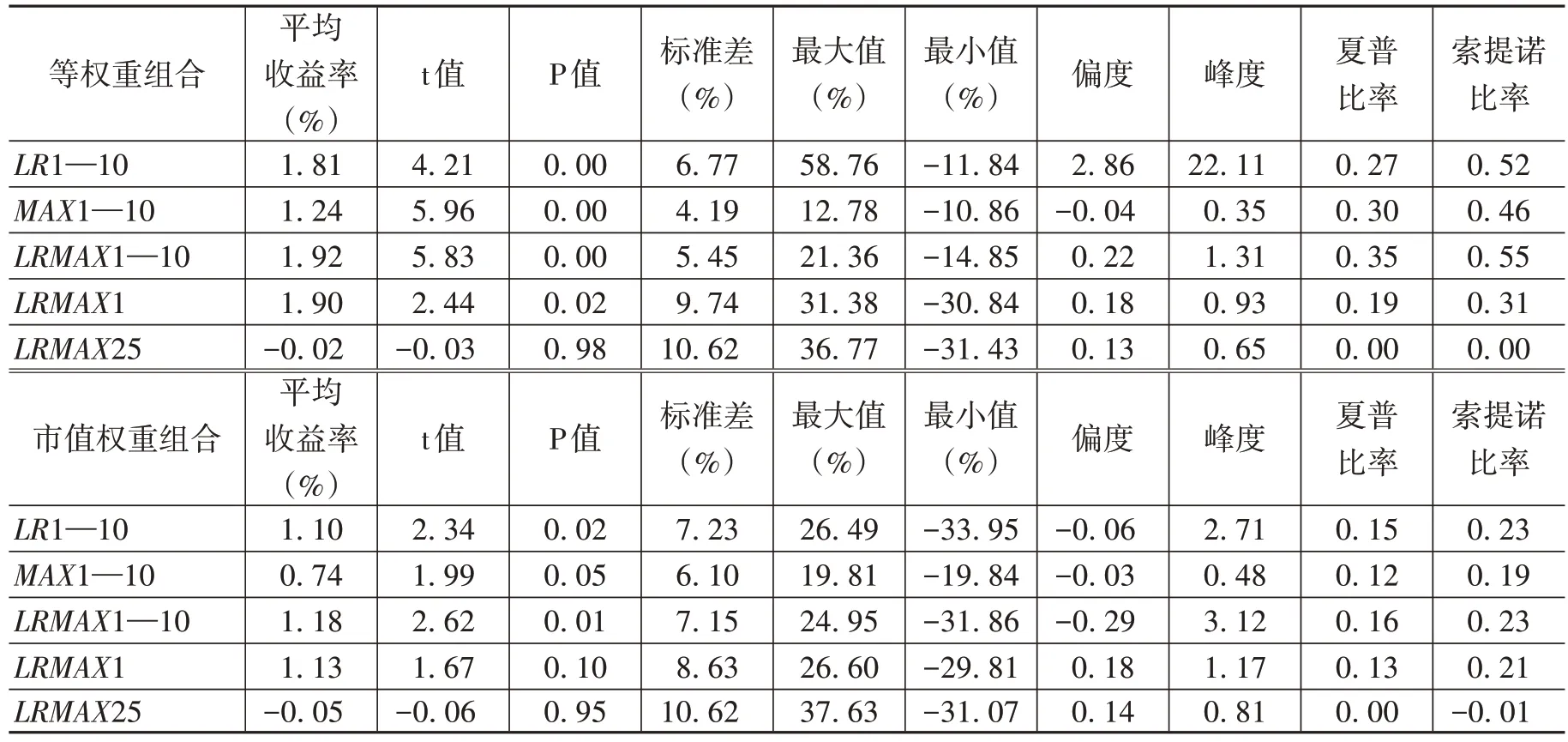

首先,本文采用组合价差法分别检验中国A股市场中是否存在短期反转效应和MAX效应。为了深入细致地分析每种效应的收益风险特征,本文将十等分下的各组合(LR1—LR10、MAX1 至MAX10)及其多空组合(LR1—10 和MAX1—10)中每一组合的描述性统计量以及夏普比率列出。为消除收益序列相关性和异方差对检验结果的影响,本文采用Newey-West调整法计算出各组平均收益假设为零的t值及其P值。为考察市值大小对短期反转效应和MAX效应的影响,本文同时计算出等权重组合和市值加权组合的相关结果,结果如表1所示。

由表1可知,第一,无论是等权重还是市值加权情形,LR组合(MAX组合)收益随LR(MAX)的增大而大体呈下降趋势,LR1(MAX1)组合收益率显著大于LR10(MAX10)组合收益率。估计结果显示,短期反转多空组合(LR1—10)的等权重收益和市值加权收益率分别为1.81%和1.10%,经Newey-West调整的t值分别为4.21和2.34;MAX多空组合(MAX1—10)的等权重收益和市值加权收益率分别为1.24%和0.74%,经Newey-West调整的t值分别为5.96和1.99。检验结果显示,全部拒绝收益率等于零的假设。第二,短期反转多空组合和MAX多空组合的收益均来源于多头组合,其空头组合的收益均不显著,对多空组合的收益没有贡献。事实上,等权重和市值加权情形下的LR9和LR10收益率在10%的显著性水平下均为零,等权重情形下的MAX9和MAX10和市值加权情形下的MAX7、MAX8、MAX9和MAX10收益率在10%的显著性水平下均为零。第三,短期反转和MAX效应的多头组合收益率的波动率和最小值基本上小于空头组合收益率的波动率和最小值。事实上,对于短期反转多空组合,除等权重情形下多头组合收益率的波动率(11.51%)大于空头组合收益率的波动率(10.05%)之外,其余的多头组合收益率的波动率和最小值全部都小于空头组合收益率的波动率和最小值;对于MAX多空组合,其多头组合收益波动率和最小值全部小于空头组合收益率的波动率和最小值。因此,短期反转和MAX效应的多头组合风险小于空头组合风险。第四,短期反转多空组合的偏度和峰度在等权重和市值加权情形下明显不同,而MAX多空组合的偏度和峰度在等权重和市值加权情形下基本一样。市值对短期反转多空组合的偏度和峰度影响较大,对MAX多空组合的偏度和峰度基本没有影响。另外,结果显示,短期反转的多头组合收益具有正偏、空头组合收益具有无偏甚至负偏的特征,而MAX效应的多头组合和空头组合收益率具有基本相同的右偏的特征。第五,短期反转多空组合和MAX多空组合在等权重情形下的夏普比率分别为0.27和0.30,相对于十等分各组合而言有明显提升。但是,在市值加权情形下,短期反转多空组合和MAX多空组合的夏普比率并没有相对于十等分各组合有提高。

(二)基于异常收益率估计

尽管短期反转多空组合和MAX多空组合收益显著大于零,但并不能证明股市中存在显著的短期反转效应和MAX效应,因为这些收益可能是风险收益。因此,本文需要考察其是否存在风险调整后的异常收益。本文基于前述的九种因子定价模型估计短期反转多空组合和MAX多空组合的异常收益率,结果如表2所示。

表2 短期反转效应和MAX效应的异常收益率估计结果

由表2可知,第一,短期反转多空组合和MAX多空组合能够获得显著的正异常收益。实际上,短期反转多空组合和MAX多空组合基于九种因子定价模型的异常收益率基本上全部都显著大于零,仅有市值加权情形下MAX多空组合的基于BP模型的异常收益率在10%的显著性水平下不能拒绝异常收益率等于零的假设。这意味着中国A 股市场中存在显著的短期反转效应和MAX 效应。第二,短期反转多空组合和MAX多空组合的异常收益全部来自于其多头组合,从统计角度看,其空头组合对多空组合的异常收益率没有贡献。

(三)基于个股层面的FM回归

为深入研究过去收益和过去最大日收益对未来收益的影响,本文基于模型(1)采用FM横截面回归从个股层面考察当月收益与上月收益LR和上月MAX之间的关系。模型(10)中的交乘项LR×MAX用来考察上月收益率LR和上月MAX对当月收益率的共同作用,控制变量包括影响收益率的三个重要变量:上月日平均市值MV、上月日平均非流动性ILLIQ和上月日平均换手率TURNOVER。其中,市值MV由日个股流通市值Dsmvosd的平均取对数得到;换手率TURNOVER由日个股交易股数Dnshrtrd除以日个股流通市值Dsmvosd,再乘以日收盘价Clsprc,然后平均得到;非流动性ILLIQ采用Amihud[17]的计算方法,用考虑现金红利再投资的日个股回报Dretwd的绝对值除以日个股交易金额Dnvaltrd,放大1亿倍后再平均得到。个股收益率与其上月收益和上月MAX的FM 横截面回归结果①短期反转效应和MAX效应的异常收益率估计结果未在正文中列示,留存备索。显示,第一,单变量和双变量的FM横截面回归结果均显示,个股上月收益率LR、日收益率最大值MAX与当月收益显著负相关,意味着较低的上月收益率LR、较低的最大日收益率MAX的股票有相对较高的当月收益,较高的上月收益率LR、较高的最大日收益率MAX的股票有相对较低的当月收益率。再一次证明,中国A 股市场中存在显著的短期反转效应和MAX 效应。第二,加入交互项LR×MAX后LR变为不显著,MAX的显著性没有受到影响,而交互项LR×MAX显著,这一估计结果并不受模型中有无控制变量MV、ILLIQ和TURNOVER的影响,尽管控制变量MV和ILLIQ在模型中显著。这意味着,上月收益率LR和上月MAX对当月收益率的共同影响作用可以取代上月收益LR对当月收益的影响作用,这给本文研究基于短期反转效应和MAX效应的联合交易策略提供了有力的支持。第三,所有回归结果都存在显著的正异常收益率,这说明LR、MAX和LR×MAX以及三个控制变量对个股当月收益率的解释能力不足,由于研究内容所限,在此本文暂不探讨这一问题。

四、联合交易策略分析

(一)联合交易策略的组合价差分析

联合交易策略基于上月收益LR和上月MAX两个变量进行双变量排序,将所有股票分成25组,做多最低LR且最小MAX组合、做空最高LR且最大MAX组合构成联合多空组合(LRMAX1—25)。

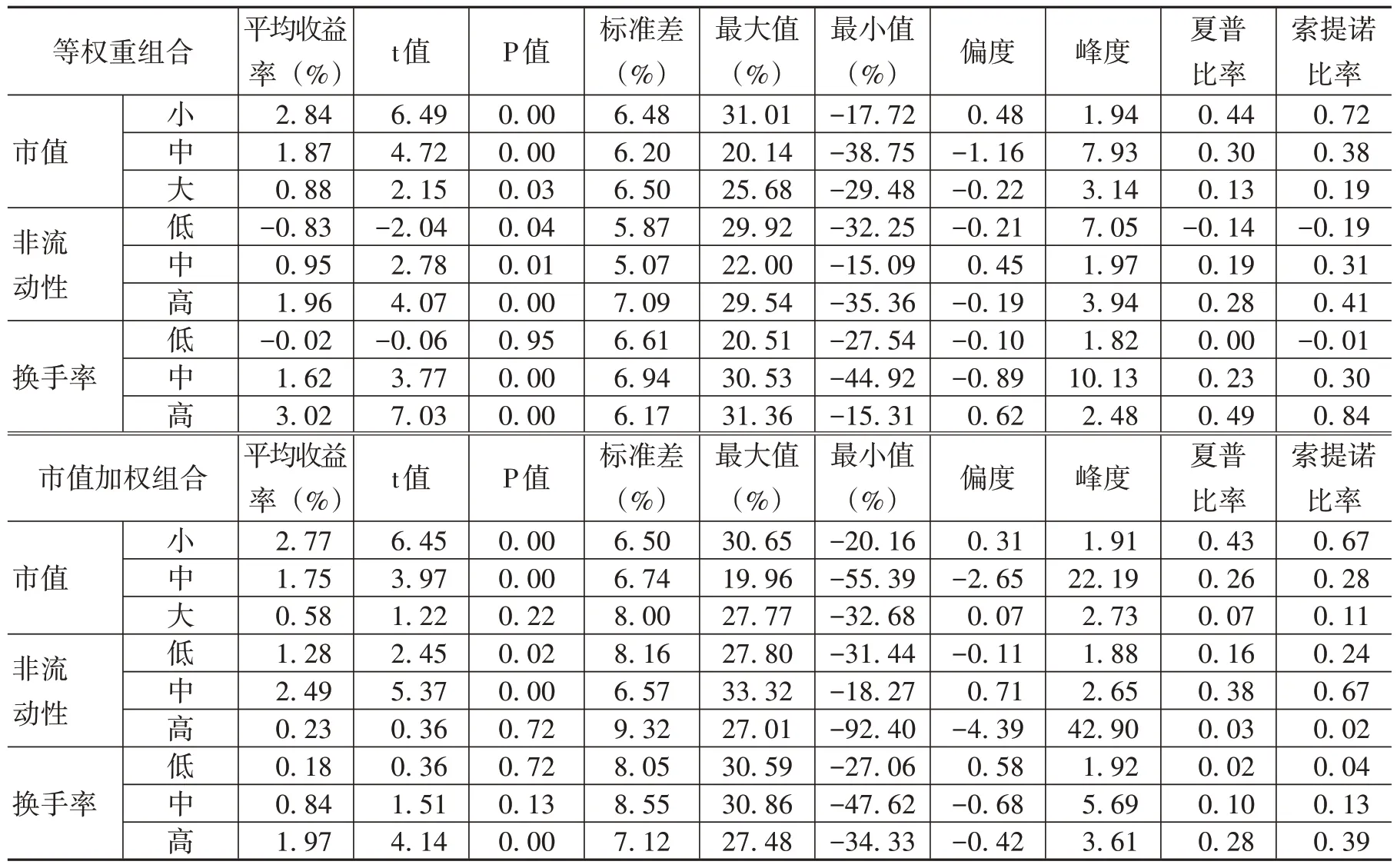

考虑到股票收益率具有尖峰厚尾特性,为了更准确地评价联合交易策略的绩效,本文采用夏普比率和索提诺比率两个绩效指标评价各组合的绩效。索提诺比率用下偏标准差而夏普比率用总标准差,以区别收益率的不利变动和有利变动,索提诺比率越高,表明组合承担相同单位下行风险能获得更高的超额回报率。本文列出了短期反转多空组合、MAX多空组合和联合交易策略的多头组合、空头组合及其多空组合风险特征的统计结果,如表3所示。

表3 三种策略多空组合的收益风险特征的统计结果

由表3可知,第一,与短期反转和MAX多空组合相比,联合多空组合收益率最高,风险适中。等权重情形下,联合多空组合的收益率为1.92%,高于短期反转多空组合的1.81%和MAX多空组合的1.24%,标准差为5.45%,介于短期反转多空组合的6.77%和MAX 多空组合的4.19%之间。在市值加权情形下,联合多空组合的收益率1.18%,高于短期反转多空组合的1.10%和MAX多空组合的0.74%,标准差为7.15%,介于短期反转多空组合的7.23%和MAX 多空组合的6.10%之间。第二,联合多空组合的夏普比率和加索提诺比率最高,明显优于短期反转和MAX 多空组合。等权重情形下,联合多空组合的夏普比率和索提诺比率分别为0.35%和0.55%,高于短期反转多空组合的0.27%和0.52%,也高于MAX多空组合的0.30%和0.46%;在市值加权情形下,联合多空组合的夏普比率和索提诺比率分别为0.16%和0.23%,优于短期反转多空组合的0.15%和0.23%,高于MAX 多空组合的0.12%和0.19%。第三,联合多空组合的收益率来自于多头组合,其空头组合的作用是降低多空组合的风险。在等权重情形下,联合交易策略的多头组合收益率为1.90%,几乎是多空组合收益率1.92%的全部,空头组合收益率为-0.02%,统计上不显著;市值加权情形下,联合交易策略的多头组合收益率为1.13%,几乎是多空组合收益率1.18%的全部,空头组合收益率为-0.05%,统计上不显著。从标准差来看,在等权重情形和市值加权情形下,联合多空组合的标准差分别为5.45%和7.15%,明显小于多头组合的9.74%和8.63%,更小于空头组合的10.62%和10.62%。这说明,空头组合的做空可以显著地降低其多空组合的标准差。空头组合的加入可以降低风险这一结论从其最小值指标上也可以得到佐证。

(二)联合交易策略的异常收益分析

与短期反转效应和MAX效应的存在性检验一样,本文需要基于前述的九种因子定价模型考察联合多空组合及其多头组合、空头组合是否有显著的异常收益率。因此,本文需要考察其是否存在风险调整后的异常收益率。估计如表4所示。

表4 联合多空组合的异常收益率估计结果

由表4可知,第一,联合多空组合的异常收益率。估计结果显示,等权重情形下联合多空组合基于九种因子定价模型的异常收益率在1.78%—2.08%之间,t值均大于5.30,市值加权情形下联合多空组合的异常收益率在1.23%—1.60%之间,t值均大于2.60,两者都在1%的显著性水平下拒绝异常收益率等于零的假设。这表明在中国A股市场中,联合交易策略能够获得显著的正异常收益率。第二,与短期反转多空组合和MAX多空组合相比,联合多空组合的异常收益率明显高于短期反转和MAX多空组合的异常收益率。估计结果显示,除了在BP模型下联合多空组合的异常收益率(等权重和市值加权情形下分别为1.96%和1.42%)略微低于短期反转多空组合的异常收益率(等权重和市值加权情形下分别为2.04%和1.46%),在其他八种因子定价模型下,联合多空组合的异常收益率都高于短期反转多空组合和MAX多空组合的异常收益率。据此,本文认为联合交易策略优于短期反转策略和MAX策略。第三,联合多空组合的异常收益全部来自于其多头组合,从统计上看,其空头组合对联合多空组合的异常收益率没有贡献。估计结果显示,等权重和市值加权情形下,联合交易策略的多头组合在5%水平下全部具有显著的正异常收益率,而其空头组合的异常收益率却在10%水平下全部不显著。

五、联合交易策略的影响因素分析:市值、非流动性和换手率

考虑到股票收益还会受到其它因素的影响,本文通过分组检验的方式考察影响联合多空组合收益率的三个重要变量:市值、非流动性和换手率。具体结果如表5所示。

表5 联合多空组合收益的影响分析结果:市值、非流动性和换手率

由表5可知,第一,联合交易策略在大中小市值股票中都有显著的正收益率,但联合多空组合的收益率、夏普比率和索提诺比率随着股票市值的增加而下降。第二,联合交易策略在中高非流动性股票中有显著的正收益率,在低的非流动性股票中的收益率为负;非流动性越高,联合多空组合的收益率、夏普比率和索提诺比率也越高。第三,联合交易策略在中高换手率股票中有显著的正收益率,在低换手率股票中的收益率不显著;换手率越高,联合多空组合的收益率、夏普比率和索提诺比率也越高。

六、稳健性检验

本文的稳健性检验从以下三个方面进行:改变样本区间、改变分组标准和改变MAX计算方法。对于样本区间,本文将整个区间分为前半部分(2004—2012年)和后半部分(2013—2022年)分别回测;对于分组标准,本文按4×4和6×6方式替换5×5分组方式分别进行回测;对于MAX计算方法,本文分别用上月中最大的三个日收益率的平均值MAX3和最大的五个日收益率的平均值MAX5替换最大日收益率MAX进行回测。结果显示,本文前述的研究结果是稳健的。①稳健性检验结果未在正文中列示,留存备索。

七、结论与讨论

本文采用组合价差法、异常收益率法和FM横截面回归法,基于2004—2022年中国A股的日度数据和月度数据,详细地考察了基于短期反转效应和MAX效应的联合交易策略多空组合的绩效及其影响。研究发现,联合交易策略的绩效优于短期反转策略和MAX策略的绩效,比短期反转策略和MAX策略有更高的收益率和异常收益率,以及更高的夏普比率和索提诺比率;联合交易策略用在小市值、中流动性和高换手率的股票中可以提高其收益率和异常收益率、夏普比率和索提诺比率。基于改变样本区间、改变分组标准和改变MAX计算方法的稳健性检验结果显示,联合交易策略有效的结果具有较高的稳健性。

就短期反转和MAX效应单个策略而言,本文的结果显示,短期反转多空组合和MAX多空组合的收益率和异常收益率均来源于多头组合,其空头组合的收益率和异常收益率均不显著。这与Bi等[10]关于中国股市MAX效应的研究结果有点区别,他们基于Fama-French三因子模型估计出的异常收益率显示,MAX多空组合的异常收益主要来源于做空最高MAX组合。本文认为,其原因可能在于样本数据有差异。

本文的结果与来自美国股市的研究结果也有明显的不同。Bali等[9]和Nguyen[2]的结果显示,短期反转多空组合的异常收益率既来自于多头组合也来自于空头组合,更多来自于多头组合,而MAX多空组合的异常收益率基本来自于空头组合。本文认为,这可能源于中国股市牛短熊长的波动特征与美国股市牛长熊短的波动特征的差异性。