全球大宗商品价格联动网络及其对我国物价的溢出影响研究

2023-05-30郭文伟唐靖罗冰莹

郭文伟 唐靖 罗冰莹

摘 要:双循环背景下防范全球大宗商品价格波动所产生的风险传染和价格传导是维护国内物价稳定的重要环节。本文以国内外大宗商品为研究对象,采用基于广义方差分解的动态溢出指数方法来测度全球大宗商品对我国物价水平(CPI、PPI)的波动(收益)溢出效应。研究结果表明:国内外大宗商品之间均存在时变波动(收益)溢出效应,其主要受到外部波动(收益)的驱动;国内外大宗商品在波动溢出和收益溢出层面上对我国物价(CPI、PPI)产生冲击并形成差异化的连通网络。在波动溢出连通网络上,矿产现货会重点对PPI产生较大的价格波动风险溢入效应;在收益溢出连通网络上,金属期货会重点对PPI产生较大的价格传导效应;国际原油期货均处于全球大宗商品连通网络的中心地位,重点对我国CPI产生较大的正向溢出影响。不同时频下国内外大宗商品对我国物价的溢出效应具有趋同性和持久性。周期频率越长,大宗商品对物价的波动(收益)溢出效应越大。在治理通货膨胀方面,要根据我国CPI、PPI在宏观调控中的不同定位,继续实施稳健货币政策,推动供给侧结构性改革,打造强大的国内统一大市场,畅通国内国际双循环发展格局。

关键词:大宗商品;连通性网络;风险传染;价格传导;物价水平

DOI:10.3969/j.issn.1003-9031.2023.03.001

中图分类号:F832 文献标识码:A 文章编号:1003-9031(2023)03-0003-15

一、引言

2020年全球新冠肺炎疫情以来,国内外大宗商品价格先后出现暴跌暴涨的走势,对国内经济稳定造成了一定的影响。在双循环背景下,国际大宗商品价格波动对于国内商品的价格风险传染效应依然明显。国际货币基金组织2022年4月19日发布了最新一期《世界经济展望报告》,报告认为由于俄乌冲突导致大宗商品价格上涨、价格压力不断扩大,2022年,发达经济体的通胀率预计为5.7%,新兴市场和发展中经济体的通胀率预计为8.7%。世界银行在2022年6月7日最新发布的《全球经济展望》报告中指出,在全球经济遭受新冠肺炎疫情重创的背景下,俄乌危机使形势雪上加霜,加剧了全球经济增速放缓。全球经济可能将进入“低增长和高通胀”的“滞胀期”。与此同时,根据国家统计局公布的2022年4月份全国CPI和PPI数据,受国内疫情及国际大宗商品价格持续上涨等因素影响,CPI同比上涨2.1%,PPI同比上涨8.0%,PPI与CPI的剪刀差持续扩大,存在PPI向CPI传导的压力。在双循环新发展格局背景下,有必要从理论和实证上分析国内外大宗商品之间的价格联动网络及其对我国物价水平的溢出影响。本文基于波动和收益视角来揭示国内外大宗商品之间的溢出效应,对现有大宗商品风险管理领域的研究内容进行了有益的拓展与补充;通过刻画国内外大宗商品与国内物价水平之间的连通性网络,进一步识别各类大宗商品对我国物价的溢出影响机制,为监管层在制定政策来抑制国内外大宗商品对国内物价的负面冲击影响提供有力的实证支撑,同时也为投资者优化自身投资组合提供有益的启示。

二、文献综述

(一)大宗商品价格波动及其影响因素研究

现有文献表明,大宗商品价格波动主要受市场供求、宏观经济政策、实体经济等因素影响。在市场供求方面:卢锋等(2009)认为,中国对大宗商品需求的大幅增加所派生的供求关系变动,是推动短期大宗商品暴涨的基本原因。Dwyer等(2011)认为,在短期内大宗商品的价格波动明显受到金融投资者的影响,但在长期内其价格波动主要受供需基本面的影响。在宏观经济政策方面:Churchill等(2022)认为,在大宗商品价格波动期间,可能在很长时间内价格不会回到长期趋势,因此要制定长期的政策措施来维持大宗商品价格的平稳。萧义欢(2022)认为,中国对原油的对外依存性需要政策制定者充分重视原油等大宗商品价格冲击及其潜在影响。陈丹妮(2014)认为,货币政策调整带来的货币供应量变动会导致大宗商品价格的波动。Zhang等(2022)通过条件分位数方法研究全球大宗商品价格波动对18个新兴经济体主权风险的动态影响,发现大宗商品价格和主权风险之间存在负相关关系。彭承亮等(2022)通过构建模型分析了美国利率频繁调整、贸易摩擦增加以及新冠肺炎疫情对中国国内大宗商品价格造成的影响。在实体经济因素方面:从长期来看,实体经济因素是驱动大宗商品价格上涨的主要原因(韩立岩和尹力博,2012;张峻晓和谭小芬,2015)。李靓等(2015)利用面板数据向量自回归模型(PVAR)从全球角度对国际大宗商品市场价格波动及其影响因素进行分析,结果表明实体经济对大宗商品价格波动影响具有持续性。

(二)大宗商品价格波动对物价水平的传导效应研究

迄今为止,国内外学者对于大宗商品价格影响物价及输入性通货膨胀压力等方面有了较为深入的研究。Joshi和Acharya(2011)对印度主要商品的国际价格和国内通货膨胀的关系进行了实证研究,发现国际大宗商品价格和通货膨胀之间有较强的协整性。Abbas和Lan(2020)研究发现大宗商品尤其是能源大宗商品推动了发达经济体、新兴经济体以及欧盟国家的通胀水平,通货膨胀对大宗商品价格的响应是不对称的。大多数国家的实证结果表明,能源商品是唯一发现具有统计上显著性传递价格效应的商品。国内学者的研究表明,CRB指数会影响我国居民消费价格指数和生产物价指数及产生通货膨胀(范志勇等,2006;潭晶荣等,2012;张翔等,2017)。学者们一般采用以下两种方法来研究大宗商品的价格传导效应。一是以向量自回归模型(VAR)及其改进模式为主来研究大宗商品价格与物价水平的相互影响关系。Garner(1989)证明了大宗商品价格能够在一定程度上解释短期通货膨胀率。Blomberg和Ethan(1995)发现在加入美元汇率、货币变量等因素后,国际大宗商品价格波动对一国CPI的影响将会减弱。Yalcin和Arikan(2015)使用SVAR模型研究原油价格变动对土耳其经济的不对称影响,发现从长期来说当油价上涨,CPI和RER会增加。肖争艳等(2009)通过建立BVAR模型分析发现国际商品价格会显著影响我国CPI,但传导机制具有一定的滞后性,因而防范通胀比治理更为重要。高东胜(2011)引入SVAR模型研究国际原油价格波动对我国通胀的影響,发现国际石油价格波动对我国CPI具有持续影响。龙少波等(2016)研究发现大宗商品价格波动是影响我国PPI指数的重要原因。吕志平(2017)以货币政策平抑物价水平波动为研究视角,研究开放经济条件下外部市场价格变动对我国货币政策实施效果的影响。二是基于新凯恩斯—菲利普斯曲线框架下的实证研究。Hooker(2002)以菲利普斯曲线为理论框架进行建模分析,研究表明G7国家的石油价格与通货膨胀之间的互动具有明显的非对称性。陈慧(2022)发现国际大宗商品价格波动对我国城镇和农村居民消费具有显著的冲击效应。王继源等(2015)发现原油价格的变动会显著地影响我国物价水平。李洪凯等(2006)、李卓等(2011)认为国际石油价格对我国的通货膨胀影响在短期内明显,但长期影响不显著。

三、溢出指数模型的构建

本文以Diebold 和 Yilmaz(2014)提出的波动溢出指数方法测度国内外大宗商品的风险传染效应和价格传导效应。首先构建一个协方差平稳的N 维 VAR(p)模型:

(1)

(7)

式(5)为总溢出指数,该指数衡量了国内外大宗商品的总体波动(收益)溢出指数。式(6)和式(7)为方向性溢出指数,分别表示大宗商品i受到其他大宗商品波动(收益)的溢入水平和对其他大宗商品的溢出水平,从而全面的刻画出了各大宗商品之间的溢出强度和溢出方向。

四、国内外大宗商品与国内物价的时变联动性和连通性网络分析

(一)数据选取

为了全面反映国内外各类大宗商品期(现)货的价格走势,这里采用由我国商务部发布的中国大宗商品价格指数来衡量国内大宗现货商品,分别是能源类(NYXH)、钢铁类(GTXH)、矿产类(KCXH)、有色金属类(YSXH)、橡胶类(XJXH)、农产品类(NCPXH)、牲畜类(SCXH)、油料油脂类(YZYLXH)、食糖类(STXH),这9类指数共涵盖了26种大宗现货商品,是目前我国最具权威性的大宗现货商品价格指数。与此同时,采用南华商品期货研究所推出的四大类商品期货价格指数来衡量国内大宗期货商品价格,分别是工业品期货(GYPQH)、金属期货(JSQH)、能化期货(NHQH)、农产品期货(NCPQH),这四类商品期货价格指数共涵盖41种商品期货。采用全球具有代表性的CRB现货指数①来衡量国外大宗现货商品市场状况,由于国际原油期货在RJ/CRB指数中占有较大权重,因此本文采用路透杰富瑞商品期货指数(以下简称“RJ/CRB指数”)中的国际原油(WTI)指数来衡量国外大宗商品期货价格状况。研究时期统一为2006年6月至2022年7月(样本数为194)。以上指数均为月度数据,均来自WIND数据库。

(二)国内外大宗商品与国内物价的时变波动率测度结果

由于本文研究的时间序列大多表现为“厚尾”的非正态分布特征,因此,本文采用边缘分布为EGARCH(1,1)的DCC模型进行建模分析,以便更加合理地刻画国内外大宗商品价格的时变波动率特征。在整个样本研究时期内,各大宗商品序列的时变波动率均值最大的前五名依次是国际原油期货(9.34)、矿产现货(6.04)、能源现货(5.94)、能化期货(5.77)、橡胶现货(5.63);而波动率均值最小的是国内农产品期货(1.52)。从国内外大宗商品与国内物价的时变波动率趋势来看,国际原油期货、能源现货、国外食用油现货等多数大宗商品在2009年初期触顶后迅速下跌,其中,国际原油期货和国外食用油现货在2020年5月达到峰值。总体来看,国内外大宗商品均在2009年初和2020年新冠肺炎疫情暴发期间出现较为明显的高波动聚集特征,且波动幅度相对较大。在2008年金融危机期间,大多数国内外大宗商品的波动率出现明显的聚集现象,而在新冠肺炎疫情期间,仅出现小部分大宗商品波动的聚集现象,但是国际原油期货波动率在新冠肺炎疫情期间的峰值大于金融危机期间的峰值,表明2008年金融危机对大宗商品波动的影响范围要明显大于2020年暴发的新冠肺炎疫情对大宗商品的影响范围,但新冠肺炎疫情对国际原油期货的影响程度远大于金融危机对其的影响程度。

(三)國内外大宗商品与国内物价之间的时变联动性

从国内外大宗商品与国内CPI指数和PPI指数之间的时变联动性均值来看,在CPI方面,联动性最大的前五名依次为:牲畜现货—CPI指数(0.365)、国外食用油现货—CPI指数(0.259)、国外工业现货—CPI指数(0.246)、国外纺织现货—CPI指数(0.232)、农产品期货—CPI指数(0.194)。在PPI方面,相关性最大的前五名依次为:钢铁现货—PPI指数(0.546)、工业品期货—PPI指数(0.460)、国外工业现货—PPI指数(0.456)、橡胶现货—PPI指数(0.445)、能源现货—PPI指数(0.434)。由此可见,国内外大宗商品与国内PPI指数之间的联动性要明显大于国内外大宗商品与国内CPI指数的联动性。从各时变联动性的走势来看,在2020年初新冠肺炎疫情暴发的冲击下,国内外大多数大宗商品与国内CPI指数和PPI指数之间的联动性一直呈震荡下降趋势。从CPI指数与PPI指数之间的时变联动性均值(0.303)来看,说明两者之间存在正向弱相关性;从两者之间时变联动性的走势来看,在2010年1月,CPI与PPI之间的联动性达到最高峰(0.479),随后出现持续下跌的走势,直到2017年4月达到谷底(0.134),随后开始在0.134至0.479的区间中上下波动。

(四)国内外大宗商品与国内物价之间的连通网络特征

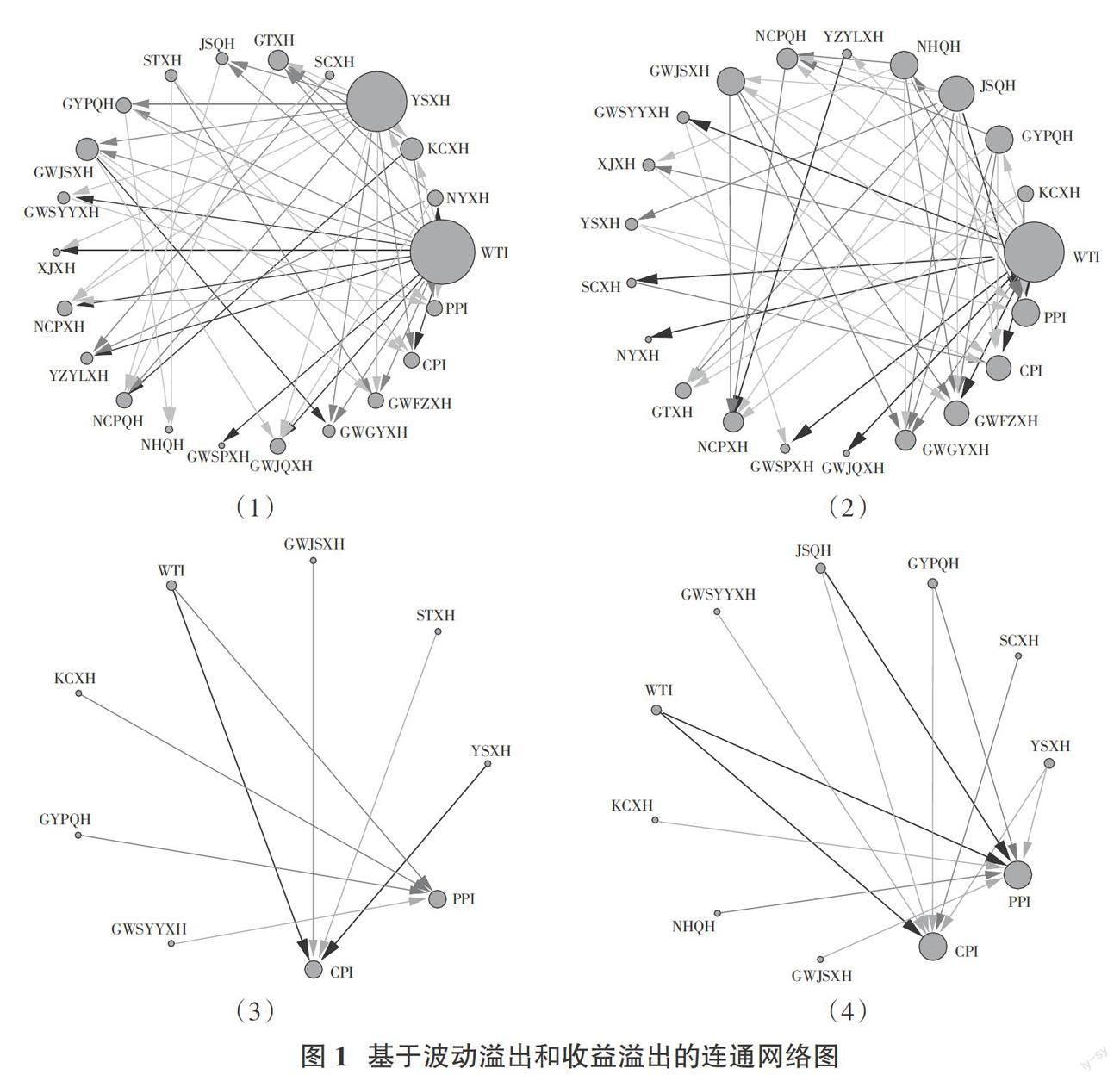

图1是国内外大宗商品与国内物价之间的连通网络,受文章篇幅限制,这里仅给出整个时期的国内外大宗商品与国内物价之间的连通网络。图(1)和图(2)分别是基于整体波动的连通网络和基于整体收益的连通网络,图(3)和图(4)分别是基于大宗商品对国内物价的波动溢出连通网络和收益溢出连通网络。各图中的节点代表大宗商品与国内物价,连接两个节点的有向箭头代表节点之间的连通性方向及强度。连通网络中的节点越大,对外的溢出效应越强。

在基于波动的连通网络方面,从图(1)可以看出,对外连通性最强的三类大宗商品从大到小依次是国际原油期货(连通性指数为394.44%)、有色金属现货(连通性指数为200.57%)、能源现货(连通性指数为134.58%),说明国际原油期货具有最强的对外波动风险溢出效应。其中,在国际原油期货对外连通了17类大宗商品,且其节点最大,说明国际原油期货处于连通网络的中心地位,是国内外大宗商品价格波动风险的传递源。在与国内物价的连通方面(见图(3)),国际原油期货、食糖现货、国外金属现货及有色金属现货连通了CPI指数,国际原油期货、矿产现货、国外食用油现货及工业品期货连通了PPI指数,其中国际原油期货对国内CPI指数的连通性最强(连通性指数为32.52%);对国内PPI指数的连通性最强的是矿产现货(12.2%)。这说明国际原油期货对我国CPI水平存在着明显的价格波动风险传染效应,矿产现货对我国PPI水平具有明显的价格波动风险传染效应。

在基于收益的连通网络方面,从图(2)可以看出,大宗商品中的国际原油期货(连通性指数为282.87%)、金属期货(连通性指数为192.72%)、工业品期货(连通性指数为181.11%)、能化期货(连通性指数为178.08%)对外连通性最明显,这同样说明国际原油期货具有最强的对外价格传导效应。同时,国际原油期货所在的节点最大,是收益连通网络的中心,与上述波动溢出效应的分析结论一致。在国际原油期货对外连通的大宗商品中,共连通了15类大宗商品;从图(4)可以看出,在国内物价的连通方面,国际原油期货、工业品期货、金属期货、国外食用油现货、有色金属现货及牲畜现货连通了CPI指数。其中,国际原油期货重点连通了CPI指数(连通性指数为24.67%)。与之相似,工业品期货、金属期货、能化期货、国外金属现货、有色金属现货、矿产现货、国际原油期货连通了PPI指数,具体而言,PPI指数会重点受到金属期货的收益溢出影响(连通性指数为13.05%)。

综上所述,可以看出国际原油期货作为连通网络的中心,对外连通多类大宗商品,其价格的剧烈波动,会显著增加对其他大宗商品的收益溢出效应(价格传导效应)与波动溢出效应(波动风险传染效应),从而加剧整个大宗商品网络的风险水平。国内PPI指数主要受到矿产现货和金属期货的溢出影响,而国内CPI指数会重点受到国际原油期货市场的溢出影响,整体来看,国内CPI指数和PPI指数均会受到国际原油期货的风险溢入和价格溢入。

五、国内外大宗商品对国内物价的溢出效应分析

(一)国内外大宗商品的总体波动(收益)溢出效应

由于在任何给定的时间点,收益和波动溢出效应可能存在显著差异。因此,在静态全样本分析之后,本文通过采用滚动窗口技术来获得整个时期内国内外大宗商品之间的波动(收益)总溢出指数。滚动窗口长度为48个月,H设为10,最终测度结果如图2所示。从图2可看出,总体波动溢出指数值在整个时期内处于75至95之间波动。在2016年、2019年和2020年达到波动溢出的峰值,其中,在2016年峰值之前,表现出震荡下降趋势。在2019年和2020年峰值前后均表现出横盘震荡趋势。这说明国内外大宗商品在外部环境变化时,会在短期内出现明显波动(收益)溢出效应。同样,总体收益溢出指数走势与总体波动溢出指数基本类似,但其波动幅度未出现明显的峰值,震荡幅度小,走势相对平缓。

(二)国内外大宗商品与国内物价之间的静态溢出效应

本文首先采用基于广义方差分解的溢出指数方法来测度国内外大宗商品在整个研究时期内的波动溢出效应和收益溢出效应①。VAR模型滞后阶数均为2,统一将预测误差方差分解的期数设为10。整个研究时期内国内外大宗商品与国内物价之间波动溢出和收益溢出结果如表1所示。

在整个研究时期内,国内外大宗商品与国内物价之间的总体波动溢出指数和总体收益溢出指数分别为63.01%、77.02%,这表明大宗商品的波动(收益)一半以上源于外部市场的波动冲击,表现出明显的风险传染效应和价格传导效应。

在风险传染方面,对外波动溢出效应最大的前三类大宗商品从大到小依次是工业品期货(6.42%)、金属期货(5.62%),国外工业品现货(4.75%)。在波动溢入方面,各大宗商品面临的外部波动溢入效应最大的前三类商品从大到小分別为:国外家禽现货(3.78%)、工业品期货(3.68%)、金属期货(3.65%)。在国内外大宗商品之间的互动影响方面,能源现货对国际原油期货的波动溢出效应最大(27.24%),而国际原油期货对能源现货的波动溢出效应相对小一点(20.51%)。与之类似,国外工业品现货与国外金属现货之间、工业品期货与金属期货之间的波动溢出效应较为明显,且差异不大。在对国内物价的影响方面,我国CPI指数、PPI指数自身波动的贡献率分别为47.4%、38.37%,而绝大部分波动是来源于全球大宗商品的波动溢入。其中,工业品期货对CPI指数的波动溢出效应最大(5.76%),能化期货对PPI指数的波动溢出效应最大(7.44%)。从CPI与PPI之间的相互影响来看,PPI对CPI的波动溢出效应(2.69%)与CPI对PPI的波动溢出效应(0.18%)存在差异,PPI对CPI的影响更为明显。显然,我国应该重点关注工业品期货、矿产现货、能化期货等大宗商品价格波动的冲击影响,防止大宗商品价格波动对我国物价的传染风险。

在价格传导方面,国内外大宗商品的收益溢出效应从大到小前三类依次为:农产品期货(6.55%)、工业品期货(6.43%)、金属期货(6.00%)。在收益溢入方面,国内外大宗商品面临的收益溢入效应较为接近,均在3%~4%左右。从国内外市场之间的相互影响来看,农产品期货对油脂油料现货和能源现货对国际原油期货的价格传导效应较大,分别为15.27%、14.38%。在对国内物价的价格传导方面,我国CPI指数、PPI指数自身价格变化的贡献分别为38.5%、15.14%,而绝大部分价格变化是来源于国内外大宗商品的收益溢入。牲畜现货对CPI指数的价格传导效应最大(6.16%),工业品期货对PPI指数的价格传导效应最大(8.1%)。从CPI与PPI之间的相互影响来看,PPI对CPI的价格传导效应(5.4%)远大于CPI对PPI的价格传导效应(1.16%),进一步说明了PPI指数涨跌对CPI指数涨跌具有一定的带动作用。总体上,无论是风险传染还是价格传导层面,大部分国内外大宗商品会对我国物价水平产生明显的溢出效应。

(三)不同时频下国内外大宗商品对国内物价的溢出效应

为了更加全面分析不同时频视角下国内外大宗商品对国内物价的动态波动溢出效应及其差异,这里通过划分频率带来研究国内外大宗商品价格在短周期、中周期、长周期上的波动溢出。本文参照 Baruník和K ehlík(2018)的设置,设定[π/2,π]为高频率带,代表周期长度为2个月的短周期波段溢出;设定[π/6,π/2]为中频率带,代表周期长度为6月的中周期波段溢出;设定[0,π/6]为低频率带,代表周期为半年以上的长周期波段溢出。方差分解谱表示法在理论上需要令预测步长H趋于无穷,但在实际计算中只需将 H 设置得足够大即可,本文采用向前100交易日的预测步长。最终不同时频下的国内外大宗商品波动(收益)溢出效应如表2所示。

在波动溢出方面,在短周期频率下(2个月内)国内外大宗商品对国内物价的波动溢出效应均比较小。其中,大宗商品价格波动对PPI指数的波动溢出效应最大的是油脂油料现货(0.63%),对CPI指数的波动溢出效应最大的是工业品期货(0.94%);同时在中周期频率下,钢铁现货对CPI指数的波动溢出效应最大(1.99%),而国外家禽现货价格波动对PPI指数的波动溢出效应最大(2.22%);对比可知,长周期频率下国内外大宗商品对国内物价水平的波动溢出效应比较大。具体而言,大宗商品对CPI指数的波动溢出效应最大的三类从大到小依次是牲畜现货(7.05%)、国外家禽现货(4.04%)、橡胶现货(3.67%),对PPI指数的波动溢出效应最大的三类从大到小依次是矿产现货(4.63%)、能化期货(4.17%)、国外家禽现货(4.11%)。

在收益溢出方面,在短周期频率下,牲畜现货对CPI指数的收益溢出效应最大(2.27%),而其他大宗商品对CPI指数的收益溢出效应较小;同时国内外大宗商品对PPI指数的收益溢出效应较為微弱,其中能化期货对PPI指数的收益溢出效应最大(0.49%)。短期上,PPI指数对CPI指数的收益溢出为0.04%,CPI指数对PPI指数的收益溢出为0.26%。在中周期频率下,牲畜现货对CPI指数的收益溢出效应最大(2.1%),而其他大宗商品对CPI指数的收益溢出效应相对较小。同样,工业品期货对PPI指数的收益溢出效应最大(2.36%),其次是能化期货(2.35%),而其他大宗商品对PPI指数的收益溢出较小;在长周期频率下,国外工业现货对CPI指数的收益溢出效应最大(3.13%),农产品期货对PPI指数的收益溢出效应最大(6.23%)。

总体上,在不同周期频率下,大部分国内外大宗商品对国内物价的波动溢出效应与收益溢出效应均表现为同方向的变动关系。在长周期频率下,国内物价受到国内外大宗商品的波动溢出与收益溢出效应的影响均比较大。具体而言,国内外大宗商品对CPI指数与PPI指数的波动溢出分别为41.92%,42.56%。同样,国内外大宗商品对CPI指数与PPI指数的收益溢出分别为28.82%,60.93%。与之相反,在短周期频率下,与波动溢出效应相比,国内外大宗商品的收益溢出效应对国内物价的影响更明显。换言之,周期频率越长,国内外大宗商品对国内物价的波动风险传染与价格传导效应就越大,表明从更长的时期来看,国内外大宗商品会对我国物价水平产生更为持久的冲击影响。

六、全球大宗商品冲击下对国内物价的影响因素的挖掘

(一)双循环视角下我国物价的影响因素分析

由于影响一国物价水平的因素众多,既有国内因素,也有国际因素,有必要进一步评价全球大宗商品供需、经济政策不确定性、国内货币政策、经济基本面等宏观层面因素对我国物价的影响程度。这里通过采用线性计量模型来进行实证分析,模型的被解释变量分别为国内物价同比增速(CPI、PPI)、国际原油期货对物价的波动溢出效应(WTI-CPI-V、WTI-PPI-V)和收益溢出效应(WTI-CPI-R、WTI-PPI-R)。解释变量分别为我国广义货币增速(M2)和一年期实际贷款利率(LL),控制变量包括经济状况(分别采用克强指数KQZS和企业景气指数QYJQZS衡量我国经济增长与经济景气状况)、全球大宗商品供需情况BCI(BCI指数0为供需平衡点,当BCI为正值时,预示制造业经济呈收缩状态,商品供过于求,当BCI为负值时预示制造业经济呈扩张状态,商品供不应求)、经济政策不确定性(全球经济政策不确定性指数GEPU、中国经济政策不确定性指数EPU)、地缘政治风险(采用全球地缘政治风险指数GPR衡量)、新冠肺炎疫情COVID(采用虚拟变量衡量,2020年之前的数据取0,其余取1)。样本区间为2011年1月—2022年8月的月度数据,共139个样本①。分析结果如表3所示。

在影响国内物价方面,广义货币增速对CPI具有显著的促进作用,而对PPI具有显著的抑制作用。一年期实际贷款利率和中国经济政策不确定性则会显著地抑制物价上涨。全球大宗商品供需失衡对CPI存在显著地抑制作用,而对PPI无明显影响。全球经济政策不确定性的增加会显著抑制PPI的增长,而对CPI没有明显影响。克强指数、景气指数、新冠肺炎疫情对物价的影响显著为正,与CPI相比,其对PPI的正向影响更明显;另外,新冠肺炎疫情的暴发对PPI的影响程度最大。全球地缘政治风险的上升会显著地促进PPI增长。当前,全球能源与粮食价格不断飙升,全球通货膨胀加剧,扰乱了全球供应链,导致大宗商品供应短缺,原材料等价格的上涨,从制造端到消费端,成本推动型和外部输入型的通货膨胀压力在显著促进我国PPI的不断增长。

在国际原油期货对国内物价的影响方面,我国广义货币增速会明显地抑制国际原油期货对PPI的风险传染效应,但促进对CPI的风险传染效应。实际贷款利率会促进国际原油期货对PPI的价格传导效应。横向比较而言,制造业经济的扩张引起的商品供不应求会促进国际原油期货对PPI的风险传染效应及其对CPI的价格传导效应,而对CPI的风险传染效应则具有显著的抑制作用。新冠肺炎疫情的暴发会加剧国际原油期货对国内物价的溢出效应,其中对国内CPI的收益溢出效应最明显。全球地缘政治风险会一定程度的抑制原油期货对CPI的价格传导效应,显著地促进国际原油期货对CPI的风险传染效应。

(二)异质性分析

为进一步分析货币政策对我国不同地区物价的影响程度,本文将物价指数区分为城市CPI同比增速(CPI1)、农村CPI同比增速(CPI2)、生产资料PPI同比增速(PPI1)及生活资料PPI同比增速(PPI2),将划分后的样本进行分组回归(见表4)。

对CPI而言,货币政策对农村CPI的影响比城市CPI更明显,且更明显受到克强指数、国内经济政策不确定性和新冠肺炎疫情的影响。就PPI而言,广义货币增速与全球经济政策不确定性对生产资料PPI具有明显抑制作用,而对生活资料PPI则存在明显促进作用。新冠肺炎疫情暴发对生产资料PPI的正向影响远远大于其对生活资料PPI的正向影响,表明新冠肺炎疫情的暴发加剧了生产资料价格的暴涨。相比之下,全球大宗商品供需指数和国内经济政策不确定性对生活资料PPI具有显著地抑制作用。

七、结论与建议

本文以国内外大宗商品为研究对象,结合各类大宗商品在2006年6月—2022年7月的月度数据,首先采用基于广义方差分解的动态溢出指数方法来测度国内外大宗商品的总体波动溢出效应和收益溢出效应。同时,分析国内外大宗商品对国内物价水平(CPI、PPI)的溢出效应及其传导网络。

第一,国内外大宗商品之间存在时变波动(收益)溢出效应,其中来源于外部市场的冲击是主要的驱动因素。全球重大危机事件会冲击国内外大宗商品,使其出现明显波动(收益)溢出峰值。从影响范围来看,2008年金融危机对大宗商品价格波动的影响范围要明显大于2020年新冠肺炎疫情;就影响程度而言,新冠肺炎疫情对国际原油期货的影响程度远大于金融危机对其的影响程度。在全球大宗商品与国内物价的联动性方面,国内外大宗商品与国内PPI指数之间的相关性要明显大于国内外大宗商品与国内CPI指数的相关性。因此,对于我国监管部门来说,在新冠肺炎疫情与地缘政治风险叠加的背景下,我国经济运行存在部分行业恢复慢、就业压力大等问题,需要警惕来自国外大宗商品特别是国际原油期货市场对我国物价的溢出效应,防止大宗商品价格的大幅上涨向居民消费价格传导,同时扩大有效需求,加强原材料等市场调节,为中下游企业纾困减压。另外,俄乌危机引发的市场紧张情绪、地缘政治前景难以预料,因此,政府及监管部门应在保障我国重要基础原材料的产业链、供应链稳定畅通的情况下,构建国内国际双循环相互促进的大宗商品新发展格局。

第二,国内外大宗商品形成复杂的连通网络并对我国物价产生风险传染效应和价格传导效应,但两者的影响路径存在明显差异。在风险传染网络上,矿产现货会重点对PPI指数产生较大的价格波动风险溢入,而在价格传导网络上,金属期货会重点对PPI指数产生较大的价格传导溢入。从整个时期的连通网络上看,国际原油期货均处于连通网络的中心地位,且重点对CPI指数产生较大的溢出联系,表现出明显的风险传染效应和价格传导效应。与此同时,国际原油期货价格的剧烈波动,會显著增加对其他大宗商品的风险传染效应和价格传导效应,从而加剧全球整个大宗商品市场的风险水平。因此,为了更有效地防范国内外大宗商品的极端溢出风险,监管部门需要重点关注国际原油期货的风险输出,建立针对国际原油期货价格的风险预警机制,从风险传染和价格传导的视角构建大宗商品风险溢出的预警指标进行动态测度和跟踪,有利于政府及时采取相应措施抵御其带来的输入性通货膨胀风险及能源安全风险。

第三,国内外大宗商品对我国物价的风险传染和价格传导具有持久性。我国物价(CPI指数、PPI指数)波动主要来源于以国际原油期货、金属期货、矿产现货为主的大宗商品的波动溢入;在PPI与CPI之间的相互影响方面,PPI对CPI的影响均大于CPI对PPI的影响,进一步说明了PPI指数涨跌对CPI指数涨跌具有一定的带动作用。总体上,在不同周期频率下,大部分国内外大宗商品对国内物价的风险传染和价格传导存在同向变动关系。周期越长,大宗商品市场在复杂经济形势下面临的不确定性也就越大,大宗商品市场波动加剧,从而加剧全球大宗商品对国内物价的风险传染和价格传导效应。鉴于此,我国政府及相关部门在制定物价调控措施时,要充分考虑大宗商品对物价风险传染和价格传导的持久性,重点关注农产品期货、矿产现货、能化期货等大宗商品价格波动对PPI指数的传导,警惕PPI指数的过快上涨进而带来的通胀压力,采取有针对性的结构性货币政策进行防范。

第四,地缘政治风险等外部危机事件会加剧我国面临的输入型通胀压力,需要实施稳健型货币政策予以防控。从国内物价的影响因素来看,广义货币增速显著促进CPI上升,抑制PPI上升。一年期实际贷款利率则会显著的抑制CPI、PPI上涨。这表明控制货币增速,适度提升贷款利率是可以抑制我国物价的过快上涨;与此同时,城乡物价对货币政策的响应也存在差异,货币政策对农村CPI同比增速的影响比城市CPI同比增速更明显。就PPI而言,广义货币增速对生产资料PPI具有抑制作用,而对生活资料PPI则存在促进作用。因此,在我国物价调控中,面对当前复杂的国际形势和全球粮食、能源危机,我国面临的输入性通胀压力明显加大,要重点围绕CPI、PPI在宏观调控中的不同定位,加大稳健货币政策的实施力度,及时对物价可能出现的波动进行动态预警和干预,保持物价水平稳定。同时,继续推动供给侧结构性改革,打造高水平改革开放,依托强大的国内市场,畅通双循环格局,保障供给,稳定物价。

(责任编辑:孟洁)

参考文献:

[1]卢锋,李远芳,刘鎏.国际商品价格波动与中国因素——我国开放经济成长面临新问题[J].金融研究,2009(10):38-56.

[2]Dwyer A,Gardner G,Williams T.Global Commodity Markets-Price Volatility and Financialisation[J].Rba Bulletin,2011,49-58.

[3]Awaworyi C S, Inekwe J,Ivanovski K,Smyth R.Breaks,trends and correlations in commodity prices in the very long-run[J].Energy Economics,2022,108.

[4]肖义欢.原油价格波动对中国经济的影响及对策研究——基于动态随机一般均衡模型的分析[J].海南金融,2022(6):3-12.

[5]陈丹妮.货币政策、通胀压力与农产品价格[J].中国软科学,2014(7):185-92.

[6]Zhengyong Z,Syed S,Shahzad J,Bouri E.Tail risk transmission from commodity prices to sovereign risk of emerging economies[J].Resources Policy,2022,78.

[7]彭承亮,马威,马理.国内大宗商品价格波动与风险防范——基于美国利率调整、贸易摩擦与新冠肺炎疫情影响的视角[J].国际金融研究,2022(3):56-66.

[8]韩立岩,尹力博.投机行为还是实际需求?——国际大宗商品价格影响因素的广义视角分析[J].经济研究,2012,47(12):83-96.

[9]张峻晓,谭小芬.国际大宗商品价格波动:基本面还是投机因素——基于2003~2014年全样本VAR和滚动VAR模型的分析[J]. 金融评论,2015,7(3):59-74+124.

[10]李靓,穆月英.大宗商品国际市场价格波动的影响因素研究——基于分组国家的比较[J].国际金融研究,2015(10):55-63.

[11]Joshi A R, Acharya D.Commodity Prices and Domestic Inflation in India[J].Global Journal of Emerging Market Economies,2011,3(2):223-246.

[12]Abbas S K,Lan H.Commodity price pass-through and inflation regimes[J].Energy Economics,2020,92.

[13]范志勇,向弟海.汇率和国际市场价格冲击对国内价格波动的影响[J].金融研究,2006(2):36-43.

[14]谭晶荣,邓强,王瑞.国际大宗商品期货价格与中国农产品批发市场价格关系研究[J].财贸经济,2012(6):131-137.

[15]张翔,刘璐,李伦一.国际大宗商品金融化与中国宏观经济波动[J].金融研究,2017(1):35-51.

[16]Garner C A.Commodity Prices:Policy Target or Information Variable?[J].Journal of Money, Credit, and Banking,1989,21(4):508-514.

[17]Blomberg B,Harris E.The Commodity-Consumer Price Connection:Fact or Fable?[J].Economic Policy Review,1995,1(3):21-38.

[18]Yalcin Y,Arikan C,Emirmahmutoglu F.Determining the asymmetric effects of oil price changes on macroeconomic variables:a case study of Turkey[J].Empirica, 2015,42(4):737-746.

[19]肖爭艳,安德燕,易娅莉.国际大宗商品价格会影响我国CPI吗——基于BVAR模型的分析[J].经济理论与经济管理,2009(8):17-23.

[20]高东胜.国际石油价格波动对我国通货膨胀的冲击效应[J].上海经济研究,2011(5):52-59.

[21]龙少波,胡国良,王继源.国际大宗商品价格波动、投资驱动、货币供给与PPI低迷——基于TVP-VAR-SV模型的动态分析[J].国际金融研究,2016(5):3-14.

[22]吕志平.国际大宗商品期货价格波动、物价水平与货币政策的影响[J].商业经济研究, 2017(8):166-168.

[23]Hooker M A.Are Oil Shocks Inflationary?Asymmetric and Nonlinear Specifications versus Changes in Regime[J].Journal of Money Credit & Banking,2002,34(2):540-61.

[24]陈慧.国际大宗商品价格波动对我国城乡居民消费的冲击效应——基于不同类别大宗商品价格波动的异质性分析[J].商业经济研究,2022(16):44-48.

[25]王继源,陈璋,陈光.国际石油价格下跌对我国输入性通缩的影响分析——基于投入产出价格影响模型[J].中国物价,2015(7):22-24+43.

[26]李洪凯,张佳菲,罗幼强.石油价格波动对我国物价水平的影响[J].统计与决策,2006(6):81-83.

[27]李卓,邢宏洋.国际石油价格波动对我国通货膨胀的影响——基于新凯恩斯Phillips曲线的研究 [J].国际贸易问题,2011(11):18-30.

[28]Diebold F X,Y?覦lmaz K.On the network topology of variance decompositions: Measuring the connectedness of financial firms[J].Journal of Econometrics,2014,182(1):119-134.

[29]Baruník J,K ehlík T.Measuring the Frequency Dynamics of Financial Connectedness and Systemic Risk*[J].Journal of Financial Econometrics,2018,16(2):271-296.