以降本增效为导向的效益配产案例实践

2022-11-14张莹中海石油中国有限公司海南分公司海南海口570100

张莹(中海石油(中国)有限公司海南分公司,海南 海口 570100)

0 引言

以效益优先为原则的优化配产,是不单一追求规模产量,在低油价时期,坚持产量与效益并重,优先生产给公司创造利润的部分产量并选择性向其倾斜,追求规模产量向价值产量转变,结构性拓宽公司盈利空间,破解低油价公司发展“瓶颈”,助力公司利润提升。本文主要围绕低油价下A石油公司通过基于效益优先原则优化配产,并取得较好成效的案例实践,进行介绍。

1 低油价下以降本增效为导向的效益配产思路

1.1 目标

低油价条件下,原油板块效益受挫,单一追求产量目标,往往无法兼顾经营效益。以降本增效为导向的效益配产,则通过考虑产量“性价比”来制定优化配产策略,利用价值产量结构性抵御油价波动风险,推进公司产量、效益双达标,实现既定的增储上产和降本增效目标。

1.2 思路

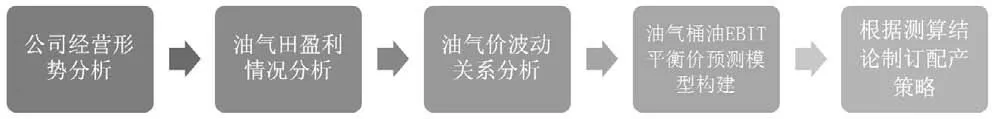

通过变动油价下产量与效益挂钩的盈利衡量指标测算,制定不同油价区间下的优化配产策略,用价值产量来兼顾盈利空间的结构性拓宽和效益产量的增加,以期达到产量与效益的“双赢”。结合公司生产经营实际情况,优化配产整体思路分为下述五步(如图1所示)。

图1 优化配产“五步法”

第一步,公司经营形势分析。全面及时分析公司生产经营情况,诊断现存问题,找出挖潜增效切入点。

第二步,油气田盈利情况分析。详细掌握在生产油气田盈利情况,为优化配产策略提供制定思路和数据支撑。

第三步,油气价波动关系分析。厘清公司油气价格波动的联动关系是变动油价下油气桶油EBIT平衡价测算核心,有助于预测精准度的提高。

第四步,油气桶油EBIT平衡价预测模型构建。若油价持续低位波动,油田和气田的桶油税前盈利终会出现一个黄金交叉点,油气桶油EBIT平衡价的测算则是判断不同油价下贡献价值产量的生产单元核心指标,是优化配产策略的制定基础和核心。

第五步,根据测算结论,制定配产策略。基于不同油价区间下,确定价值产量范围,以此进一步提供提效降本方向和优化配产策略[1]。

2 案例实践

以A石油公司低油价下效益配产提效降本实践为例。

案例背景:受新冠疫情和国际油价暴跌的双重影响,20XX年XX月以来,公司经营效益降幅明显,原油收入大幅缩水,当年的利润指标预测已难以完成。面对产量、成本、利润等多重压力,当务之急要尽快止损,努力寻求稳产量保利润的切入点。

2.1 低油价下公司经营形势分析

20XX年XX月以来的新一轮油价下跌,使得公司原油板块盈利空间被大幅压缩,个别油气田单元受价格影响,已无法实现正向利润。若油价长期低位运行,公司经营形势在短期内无法得到有效改善,则基本无法实现年度产量任务和经营效益双达标。那么是否可以找出可行的方案,使产量与效益在低油价下出现的“矛盾对立”关系达到最大平衡,即在目标产量下,选择性向创造利润高的部分产量倾斜,最大程度同时兼顾产量与效益呢?就A石油公司低油价时期生产经营形势而言,原油板块盈利空间已所剩无几,而天然气板块随着近年多个新气田投产和高价气销路的开拓,气占比和气价都呈上涨趋势,在低油价形势下是否可以以天然气作为切入点。

2.2 公司油气田盈利现状分析

通过对A石油公司业财数据分析发现:

(1)产量方面。随着公司勘探开发形势的不断变化,绿色低碳发展理念的贯彻落实,近几年公司天然气产量有所提高,石油液体的产量趋稳,产量结构中,天然气占比呈增长趋势。

(2)成本方面。油田成本普遍高于气田,高油价时期是油价越高桶油税前完全成本相差越大,而在上一轮油价下跌之后,随着油价的快速下跌,和油价相关的油田税金也随之快速下降,气田与油田之间的桶油成本差距有缩小趋势,但也趋向稳定。

(3)价格方面。油价随着国际原油市场形势变动幅度较大,气价较油价则相对稳定,受油价影响程度也相对较弱,天然气销售价格低于石油液体销售价格。但近年随着高价气市场的开拓,部分销售价格与日本JCC油价挂钩,气价开始呈现上涨的趋势[2]。

(4)盈利方面。油价变动是油田盈利能力变化的最大影响因素,而由于天然气销售价格低于石油液体销售价格,天然气板块盈利能力弱于原油板块。但由于气田具有成本的相对优势、相对稳定的价格和对油价波动较弱的敏感度。且近年来,气田产量和高价气销售占比的提高,天然气量与价双重攀升,气田盈利整体向好,低油价时期抗风险能力反而会优于油田。

2.3 公司油价与天然气价格波动关系分析

A石油公司天然气主要采用两种行业通用的定价模式:低价气主要采用“固定价格+季度调整”的定价结算模式,调整价格与米纳斯、塔皮斯、辛塔和杜里四种国际原油季度平均价格挂钩。但气价偏低,虽与油价挂钩,但现有定价公式决定了其受油价影响程度相对较弱。高价气主要采用与日本JCC原油价格挂钩,价格相对较高,受油价影响程度相对较高。通过上述分析不难发现,要想知道油价下降对天然气价格的影响程度,主要则需理清受油价影响程度较高的高价气挂靠的日本JCC原油价格与油价波动的关系。

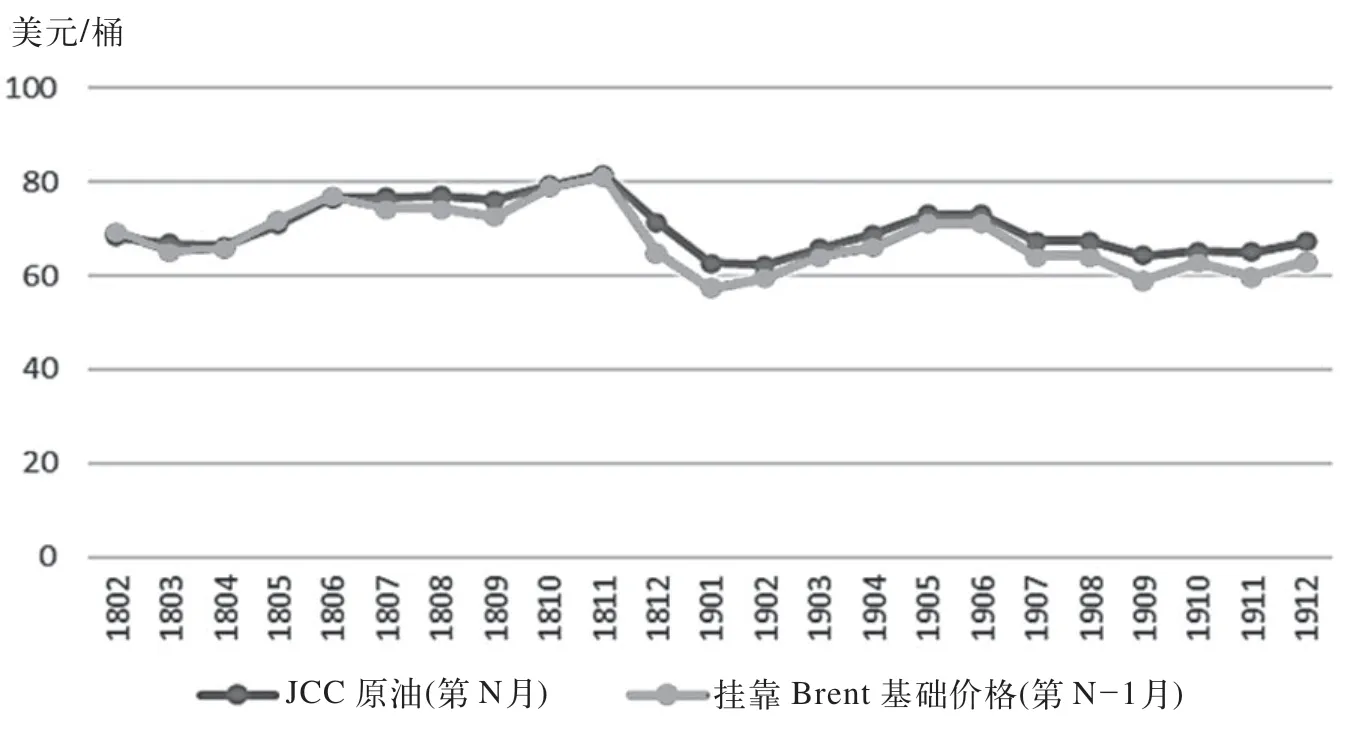

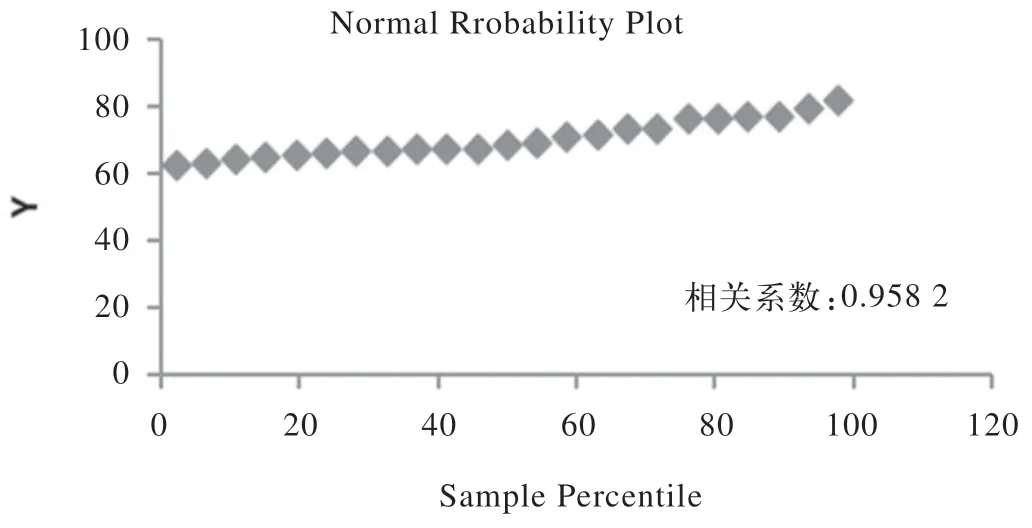

通过观察日本JCC原油价格与挂靠Brent基础价格走势图发现,近两年日本JCC原油价格一般要比挂靠Brent基础价格滞后1~2个月调整。通过线性回归分析发现,当月日本JCC原油价格和1个月前挂靠Brent基础价格相关系数高达0.96,两者高度相关且差值变动范围较小。JCC原油价格(第N月)与挂靠Brent价格(第N-1月)走势图如图2所示,JCC原油价格(第N月)与挂靠Brent价格(第N-1月)相关性分析如图3所示。

图2 JCC原油价格(第N月)与挂靠Brent价格(第N-1月)走势图

图3 JCC原油价格(第N月)与挂靠Brent价格(第N-1月)相关性分析

2.4 搭建油气桶油EBIT平衡价预测模型

损益预测是A石油公司每月进行的常规工作,旨在通过对公司生产经营情况的滚动预测,使管理层基于预测结果对公司生产经营决策做出及时的预判、调整和修正。而油气桶油EBIT平衡价预测模型则以常规损益预测模型为基础,设定油价、成本、储量、产量等为动态可变指标,嵌入上述分析得出的油价与气价的联动公式,结合成本预算、产量预算、上下游排产检修计划以及年度供气计划,模拟预测出不同情况下的桶油EBIT平衡点和相关的财务指标。

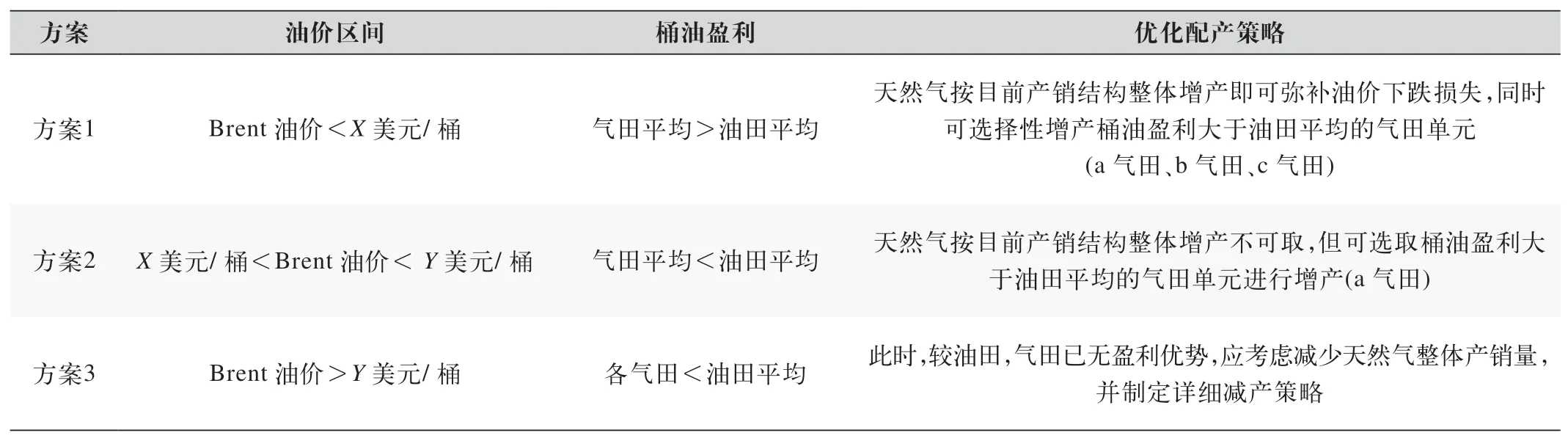

基于上述油气产量、价格、盈利情况等一系列分析可以判断,若油价持续低位波动,油田和气田的桶油税前盈利终会出现一个黄金交叉点,此时的油价即为油气桶油EBIT平衡价。根据A石油公司当年的生产经营实际情况测算,X美元/桶为A石油公司当年现行预测数据下的油气桶油EBIT平衡价,此时油田平均桶油盈利等于气田平均桶油盈利,即每生产销售一桶油和生产销售一桶气的利润一样;当Brent油价为Y美元/桶时,各气田桶油盈利均小于油田平均桶油盈利;当Brent油价介于X和Y之间时,气田平均桶油盈利小于油田平均桶油盈利。

2.5 根据测算结论,制定配产策略

根据上述测算结论,制定了不同油价区间下公司优化配产策略如表1所示。

表1 不同油价区间下公司优化配产策略

参照上述优化配产策略,目前市场油价已低于X美元/桶,满足方案1实施条件,应启动相应的配产策略,实施“以气补油”应对方案。通过与业务部门多轮沟通后,结合天然气排产计划,上下游检修计划等产销实际情况,详细制定以下实施建议:

(1)充分释放a气田、b气田等优质气田产能,结构性调整公司盈利水平。利用优质气田的价格优势和成本优势,加大产能释放力度,结构性拉低公司平均桶油成本,提升平均桶油实现价格。

(2)抓住高气价窗口期,提高高价气外输量。结合前述分析,高价气价格下降较Brent油价下降有近4个月左右的滞后性,而由于季节性变化第四季度高价气客户用气需求会出现下降趋势,因此需抓住4—7月的价格窗口期和销量优势,提高高价气外输量。

(3)不使用第三方临时补供气,内部协调优先保供高价气。20XX年高价气客户需求量较大,A石油公司可能会出现供气不足的情况,但不建议使用第三方临时补供气,内部协调低价气客户,将下游停产检修尽量安排在前三季度,对接用气计划,并动态调整公司配产,以保供高价气为先。

(4)加强与客户的双向沟通,争取拓宽市场。尽量避免高价气客户方出现用气量过低、照付不议的情况,严格充分执行合同相关条款,同时需增强双方互信,争取拓宽更大市场,进一步提高高价气销售比重。

2.6 实施成效

通过实施建议的反馈,生产部门积极采纳并统筹协调,促进落实,期间推进了A气田3口开发井提前投产,加快了A气田B平台压缩机调试并顺利投用,保障优质产能的充分释放;高效开展大气区多气源产供气协调、确保上游平台检修期间仍可持续稳定向下游供气。同时多方努力,促成了高价气客户优先多用A公司气源的承诺。

当年5月,A石油公司天然气净销量环比增长25%,其中高价气外销环比增长87%,天然气收入环比增长54%,气田贡献了公司当月税前利润的79%,为历年气田单月利润、单月贡献最高月份;当月实现纯烃气价为历年实现气价单月最高月份,油气平均实现价格首次反超平均实现油价[3]。得益于优质气田产能的充分释放,高价气销量占比的增加,结构性提升公司整体盈利水平,全年气田桶油完全成本同比下降15%,天然气收入环比增加62%,气田利润贡献增长36%,利润同比增加120%,高于净产量40%的增长率,利润占比从上年的12%涨至近50%以上。公司不仅超额完成全年产量任务,最终提前5个月完成了调整后利润指标,优化配产后,实现了产量和效益双达标,降本增效成果也非常显著,为公司打赢低油价攻坚战贡献力量。

3 结语

通过A石油公司效益配产案例实践,可以发现,低油价时期以效益优先为原则进行优化配产,利用价值产量结构性拓宽盈利空间的思路是可行的,且维持一定产量规模和实现降本增效二者并不相悖。长期来看,若油价持续低位徘徊,石油公司可以以效益配产为抓手,找寻挖潜增效切入点,使其成为平衡油价风险的“稳定器”和“压舱石”。但同时也需意识到,每种方法或思路都有其适用条件和局限性,本案例的介绍希望能对实现石油公司管理提升、打赢低油价下生存发展攻坚战提供借鉴,各个石油公司也应根据自身的实际情况,量身定做自己的增储上产和降本增效方案,以期达到稳定公司产量效益的目标。