高管股权激励与企业双元创新投资:影响与机制

2022-05-30王新红曹帆

王新红 曹帆

【摘要】创新是企业核心竞争的重要来源。 从双元创新视角, 以2014 ~ 2019年A股上市公司为样本, 检验高管股权激励对企业双元创新投资的影响效应和作用机制。 研究发现: 从影响效应来看, 实施股权激励能够提升企业的双元创新投资水平。 但股权激励强度对双元创新投资的影响效应存在差异, 随着股权激励强度的增加, 股权激励与探索式投资呈现显著的倒U型关系, 而与利用式创新投资呈现正向线性关系。 从作用机制来看, 股权激励是通过风险承担效应、“金手铐”效应两个可能的渠道影响企业的探索式创新投资; 股权激励能够通过“金手铐”效应影响企业的利用式创新投资, 但股权激励的风险承担效应对利用式投资的中介作用不显著。

【关键词】股权激励;双元创新;风险承担;高管团队稳定性

【中图分类号】F275.2 【文献标识码】A 【文章编号】1004-0994(2022)22-0038-10

一、引言

习近平总书记在党的十九大报告中指出, 为实现关键核心技术的自主可控, 企业需要充分发挥其在技术创新中的主体作用, 以关键共性技术、前沿引领技术、现代工程技术、颠覆性技术创新为突破口, 把创新主动权、发展主动权牢牢掌握在自己手中。 然而, 创新活动与企业其他战略活动不同, 创新活动周期长、结果不确定性高, 通常面临较高的风险。 在创新投资活动中, 管理层是创新活动的决策者和推动者, 通常掌握着风险性创新项目的投资决定权。 然而, 根据委托代理理论, 管理层很可能出于自身利益最大化的考虑, 倾向于选择一些风险低、收益低的投资项目, 导致企业研发投入不足。 因此, 如何有效激励高管开展对企业发展有益的创新活动引起了学者们的广泛关注。 目前关于股权激励对企业创新的激励效应研究存在不同的观点。 部分学者认为股权激励存在治理作用, 能够制约管理层自利行为, 提升企业创新能力[1] 。 也有学者认为股权激励未能发挥激励效应, 不利于提升企业创新投资水平[2] 。 对于上述分歧, 可能的原因在于学者们将创新视为同质整体, 未考虑到创新活动的异质性。

当前, 学者们多从公司治理层面探讨股权激励对企业创新的影响。 谭洪涛等[3] 认为, 股权激励能够发挥治理效应, 提高企业创新能力。 陈效东等[4] 指出, 股权激励制度存在“福利效应”, 并未在创新活动中发挥激励效应。 也有学者认为股权激励与创新并非是简单的线性关系, 可能存在更为复杂的“N”甚至“W”型关系[5] 。

随着研究的不断深入, 双元创新理论的提出为创新领域提供了新的研究方向, 学者们逐渐将研究视角从创新整体观转向双元创新, 并从融资约束、管理者特征、管理层激励等角度, 对双元创新展开探讨。 根据双元创新理论, 企业的创新活动可以分为探索式创新与利用式创新, 且二者在风险状况、预期收益、利益导向等方面均存在差异[6] 。 唐清泉和肖海莲[7] 认为, 探索式创新投资的现金流敏感性要大于常规式创新投资的现金流敏感性。 Victor Cui等[8] 探讨了薪酬差距对双元创新的影响, 发现在研发人员年龄差异较小的企业中, 横向薪酬差距与探索式创新呈负相关关系, 在研发人员年龄差异较大的企业中, 横向薪酬差距与探索式创新的负相关关系并不显著。 王春燕等[9] 发现, 货币薪酬激励对利用式创新投资具有显著的促进作用, 股权激励与探索式创新投资之间有更加明显的倒U型关系。

综上所述, 现有文献已从多个角度对企业创新的影响因素进行了较为全面的研究, 但仍存在一些有待研究之处: ①在探讨股权激励对企业创新的影响时, 大多数文献都将创新视为同质整体, 仅有少数学者考虑了创新活动的异质性。 ②在探讨股权激励对企业创新的影响时, 研究较多的是股权激励对创新的直接影响, 有关股权激励影响企业双元创新的机理研究相对较少, 缺乏对中间路径的探讨, 未考虑到风险承担、高管团队稳定性对企业创新的重要影响。 基于以上问题, 本文主要从以下两个方面展开研究: ①基于探索式创新和利用式创新的风险与回报差异, 对比分析股权激励对两类不同性质创新活动的影响。 ②引入企业风险承担、高管团队稳定性作为中介变量, 探讨股权激励对探索式创新投资和利用式创新投资的影响机制。

二、理论分析与研究假設

本文将结合利益趋同假说和壕沟效应假说, 首先探讨股权激励对企业双元创新投资的影响效应。 其次, 从风险承担效应和“金手铐”效应两个视角出发, 探讨股权激励对双元创新投资的影响机理。 从风险承担效应来看, 股权激励作为典型的长期激励工具, 能够促使高管与企业共享利润、共担风险, 影响企业的风险承担水平, 并最终影响企业双元创新投资水平。 从“金手铐”效应来看, 股权激励存在激励期限制约, 高管人员如果期望得到股权激励收益, 就必须在等待期内留在企业。 可见, 股权激励会吸引高管留在企业发展, 进而对高管团队稳定性产生影响。 高管团队稳定性的改变可能会影响创新决策效率, 进而对双元创新投资产生影响。

(一)股权激励与双元创新投资

创新是企业核心竞争力的重要来源, 而创新能否成功的关键在于作为企业创新决策主体的高管是否具有创新动力, 这种动力又取决于高管个人目标与股东目标的偏差程度。 根据委托代理理论, 管理者与股东之间存在目标差异, 高管很可能为了维持自身收益最大化, 倾向于选择风险低、收益低的投资项目, 减少对技术创新的投入。 为了鼓励高管进行创新投资, 需采取必要的激励措施, 抑制高管短视行为, 使其注重企业长远发展, 加大创新投入。 因此, 本文认为与未实施股权激励的上市公司相比, 实施股权激励能够提升企业的双元创新投资水平。

根据双元创新理论, 探索式创新和利用式创新在风险状况、预期收益等方面存在差异。 因此, 股权激励对两种创新投资的激励效果可能也存在差异。 探索式创新强调脱离原有技术路径, 利用新知识和新技术, 挖掘新需求、设计新产品、开辟新市场, 具有高风险性和高不确定性[10] 。 结合股权激励研究领域中的利益趋同假说和壕沟效应假说, 股权激励与探索式创新投入之间可能存在一种倒U型关系。 当给予高管股权激励时, 高管便拥有了与企业长期绩效相关的股权收益, 为了实现这部分未来收益, 其有动机开展对企业长远发展有利的创新活动, 提升探索性创新投资水平, 此时利益趋同效应发挥作用。 但当股权激励强度超出一定范围之后, 高管会在继续增加对探索式创新投入与利用当前的控制权及信息优势获取私有收益之间权衡, 相对于不确定性较大的研发收益而言, 高管更倾向于后者所带来的私有收益[11] 。 从风险规避角度来看, 当股权激励超过一定范围之后, 高管私有收益受股价波动影响较大, 在考虑到探索式创新活动的高风险性和高失败成本后, 其风险规避倾向会增强, 从而减少对探索式创新活动的投入。 因此, 本文认为随着股权激励强度的加大, 股权激励与探索式创新投资呈现先增长后下降的非线性趋势。

与探索式创新相比, 利用式创新是以企业既有知识、技术和流程为基础, 对现有的产品或服务进行创新或升级。 利用式创新可以快速完成产品的更新换代, 实现企业当前经济效益的提升[12] 。 随着股权激励强度的增加, 管理者对于企业中短期绩效的重视程度随之增加, 为了快速实现这部分收益, 其也会投入部分资源用于风险较低的利用式创新活动。 当激励条件相同时, 高管为实现与企业长期绩效挂钩的股权收益, 会加大对探索式创新的投入, 但当股权激励强度增加到一定程度时, 其风险规避倾向会增强, 从而减少对探索式创新活动的投入。 但为了继续实现与企业长期绩效挂钩的股权收益, 且缓解探索式创新投资的高风险, 管理者会继续投入部分资源用于风险较低的利用式创新活动。 基于以上分析, 提出以下研究假设:

H1: 与未实施股权激励上市公司相比, 实施股权激励能够提升企业双元创新投资水平。

H2: 随着股权激励强度的增加, 股权激励与探索式创新投资呈现倒U型关系。

H3: 随着股权激励强度的增加, 股权激励与利用式创新投资呈现正向线性关系。

(二)股权激励、风险承担与双元创新

股权激励会影响高管的风险偏好和决策动机, 最终影响企业风险承担水平。 较高的风险承担水平说明企业愿意开展较高风险的投资活动[13] 。 高管作为创新活动的决策者和推动者, 掌握着风险性创新项目的投资决定权。 但在信息不对称背景下, 高管追求私有收益的动机使得其对高风险投资项目持规避态度, 从而不利于企业开展更高风险的投资活动。 股权激励作为缓解利益冲突的激励工具, 能够使高管与企业共享利润、共担风险, 激励高管承担风险, 进而影响企业对风险性投资项目的选择, 促进公司承担风险。 信号传递理论认为, 理性的管理者通常会向外界传递不损害股东利益及不攫取企业资源的信号, 这种声誉效应会对高管自利行为产生监督作用, 激励高管承担风险并做出有利于企业长期发展的风险性投资决策, 促进企业风险承担水平提升。 但是, 随着股权激励强度的加大, 高管人员可变薪酬比重提高, 其私有收益受到外部市场波动的影响增大, 从而会加剧其风险规避倾向, 降低企业风险承担水平[14] 。 当股权激励强度较大时, 壕沟效应可能会促使高管追求更多的私有收益, 而高管追求私有收益的动机及自利行为可能不利于提升企业风险承担水平。 基于上述观点, 本文认为随着股权激励强度的加大, 股权激励与风险承担呈现倒U型关系。

企业的风险承担水平是影响企业创新投资的重要因素。 企业风险承担水平的提升, 表明企业会加大对高风险、高回报创新活动的投入[15] 。 即较高的风险承担水平能够促使企业将资源投入创新活动, 提升企业创新投资水平。 考虑到两种创新活动的风险性特征, 探索式创新相比于利用式创新风险高、回报高, 企业若想获得高额回报, 就必须承担探索式创新投资项目所伴随的高风险。 因此, 本文认为, 适度的股权激励强度能够提升企业风险承担水平, 促使企业加大探索式创新投入。 但当股权激励强度超过一定范围后, 壕沟效应及风险规避效应会降低企业风险承担水平, 进而减少企业的探索式创新投入。 对于利用式创新活动而言, 股权激励的风险承担效应对利用式创新投资水平的提升效果可能并不明显。 其原因主要有以下两点: 第一, 相比于探索式创新投资, 利用式创新是对现有产品进行改进升级, 相比而言表现出低风险、低收益的特征。 由此可知, 其对企业风险承担水平的要求并不高, 导致风险承担在股权激励与利用式创新中的中介传导作用并不明显。 第二, 企业的创新资源有限, 股权激励发挥的风险承担效应可能会使高管投入更多资源用于对企业长远发展有益且风险较高的探索式创新投资活动, 而对风险较低的利用式创新活动投入则不足。 基于此, 提出以下假设:

H4: 风险承担在股权激励与探索式创新投资的倒U型关系中发挥中介作用。 即股权激励通过倒U型曲线效应影响风险承担, 进而影响探索式创新投资, 促成股权激励与探索式创新的倒U型关系。

H5: 风险承担在股权激励与利用式创新投资间的中介效应不显著。

(三)股权激励、高管团队稳定性与双元创新

股权激励有利于高管团队的稳定性。 首先, 股权激励通过授予高管不确定的股票收益权, 将高管的个人利益与企业的长远利益“捆绑”起来, 为了得到这部分激励收益, 其必须在等待期内留在企业。 因此, 股权激励就像一副“金手铐”, 将有能力的激励对象锁定在激励有效期内[16] 。 其次, 股权激励增加了高管离职成本。 对于限制性股票激励而言, 高管需要提前出资购买股份, 在未来期间等待行权; 如果在等待期内离职, 高管不仅无法获得未来的股权收益, 还必须承担其出资购买时付出的成本。 由此可见, 股权激励会吸引高管留在公司发展, 降低高管成员更换频率, 提升管理团队的稳定性。

高管团队的稳定性也是影响企业创新活动的关键因素。 根据理性经济人假说, 在进行创新投资决策时, 高管通常会在付出的私人成本和获得的私有收益之间权衡[17] , 当预期某項目的私有收益高于所付出的私人成本时, 其会选择投资该项目。 企业进行探索式创新活动, 高管付出的私人成本包括花费较长的时间、承担较高的风险等。 同时, 探索式创新活动能够提升企业的长期绩效, 使得高管获得更高报酬、更好的声誉。 当管理者预期进行探索式创新的私有收益高于私人成本时, 便会进行探索式创新投资。 在这个权衡的过程中, 高管团队稳定性越强, 团队成员之间处理业务的熟练度越高, 执行效率也会越高; 而较高的团队凝聚力和执行力在一定程度上会降低高管进行探索式创新活动时付出的私人成本, 提高创新决策效率。 此外, 高管团队的稳定性越强, 高管越能够合理预期投资该项目在未来可以获得的回报, 使得团队成员对探索式创新活动持有一致的行动态度, 激发开展探索式创新活动的动力。 相反, 如果高管团队缺乏稳定性, 团队成员离职率较高, 就会削弱高管对实施该项目能够获得预期收益的信心, 进而缺乏开展创新活动的动力。 因此, 无论是探索式创新活动还是利用式创新活动, 实施股权激励均有利于提高团队的稳定性, 进而增强高管进行创新投资活动的动力。 基于此, 提出以下假设:

H6: 高管团队稳定性在股权激励与探索式创新投资之间发挥部分中介作用。

H7: 高管团队稳定性在股权激励与利用式创新投资之间发挥部分中介作用。

三、研究设计

(一)样本选取与数据来源

本文选取2014 ~ 2019年存在创新投资的A股上市公司为原始样本, 并对样本进行了如下筛选: ①剔除ST、?ST公司; ②剔除金融保险类上市公司; ③剔除数据缺失、异常的样本数据。 样本期间的选取主要基于以下考虑: ①CSMAR数据显示, 我国股权激励发展大致可以分为三个阶段: 2006 ~ 2010年, 年均股权激励计划公告数量有限, 处于发展萌芽期; 2010 ~ 2014年, 股权激励计划公告数量平均增速29%, 处于稳步上升期; 2014年至今, 公告数量平均增增速超过30%, 处于快速发展期。 因此, 本文以2014年为研究起点。 ②股权激励的期限大多为5年, 为确保能够覆盖一个完整的激励周期, 故连续选取6年的數据。 最终得到3088家样本公司、共9953个样本观测值, 其中实施股权激励的样本观测值为1612个, 未实施股权激励的样本观测值为8341个。 本文所用到的相关数据均来源于CSMAR数据库。 为避免极端值的影响, 对所有连续变量进行上下1%的Winsorize缩尾处理。 本文运用STATA 15进行实证分析。

(二)变量选取与定义

1. 解释变量。 参考相关文献, 采用以下两种方法度量股权激励: 一是设置虚拟变量, 若企业实施股权激励, 取值为1, 否则为0[3] ; 二是以股权激励方案中授予高管股权数量占公司股本总额的比例度量[18] 。

2. 被解释变量。 借鉴毕晓方等[10] 的做法, 本文将研究阶段支出视作探索性创新投资, 将开发阶段投资视作利用式创新投资, 并将二者均除以总资产以消除公司规模的影响。

3. 中介变量。

(1)风险承担。 参考余明桂等[19] 的做法, 采用盈利波动性即经行业调整后的公司净资产收益率的标准差作为度量风险承担的指标。 首先, 将每个公司ROA(息税前利润/期末总资产)减去同年同行业ROA均值得到调整后的ROA(AdjROA), 经调整的ROA能减少经济周期性和行业异质性对企业风险承担的影响。 其次, 计算经行业调整后净资产收益率(AdjROA)每三年的滚动标准差, 得到风险承担指标Risk。 其中EBIT为息税前利润, Aesset为总资产, X代表同年度同行业公司数量, m为行业内第m家企业, i代表企业, t代表观测年度, T为观测窗口期。

AdjROAit=[EBITitAessetit-1Xm=1XEBITmtAessetmt]

Riski,t=

(2)团队稳定性。 借鉴Crutchley等[20] 的研究, 使用平稳性指数(SI)度量高管团队稳定性, 其计算公式如下。

SIt-1,t=[Mt-1-# (St-1/St)Mt-1×MtMt-1+Mt+]

[Mt-# (St/St-1)Mt×Mt-1Mt-1+Mt]

其中: SIt-1,t表示在t-1年年末到t年年末内高管团队稳定性, 即第t年的高管团队稳定性, SI取值范围为[0,1], 越接近1, 说明高管团队的稳定性越强; Mt-1、Mt分别代表某公司高管团队在t-1年年末和t年年末的高管人数; #(St-1/St)表示t-1年年末到t年年末的高管离职人数; #(St/St-1)表示t-1年年末到t年年末的高管入职人数。

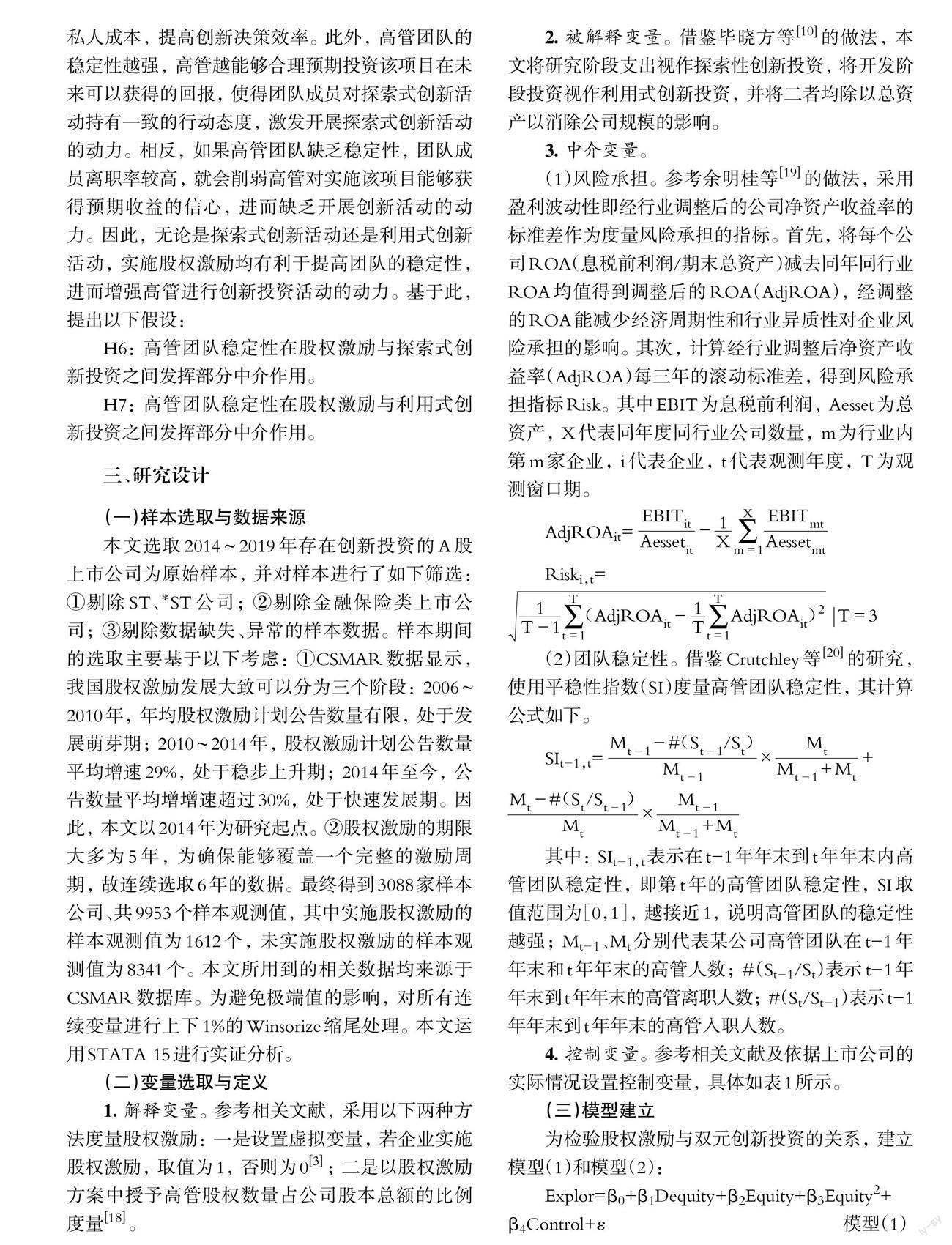

4. 控制变量。 参考相关文献及依据上市公司的实际情况设置控制变量, 具体如表1所示。

(三)模型建立

为检验股权激励与双元创新投资的关系, 建立模型(1)和模型(2):

Explor=β0+β1Dequity+β2Equity+β3Equity2+

β4Control+ε 模型(1)

Exploi=β0+β1Dequity+β2Equity+β3Equity2+

β4Control+ε 模型(2)

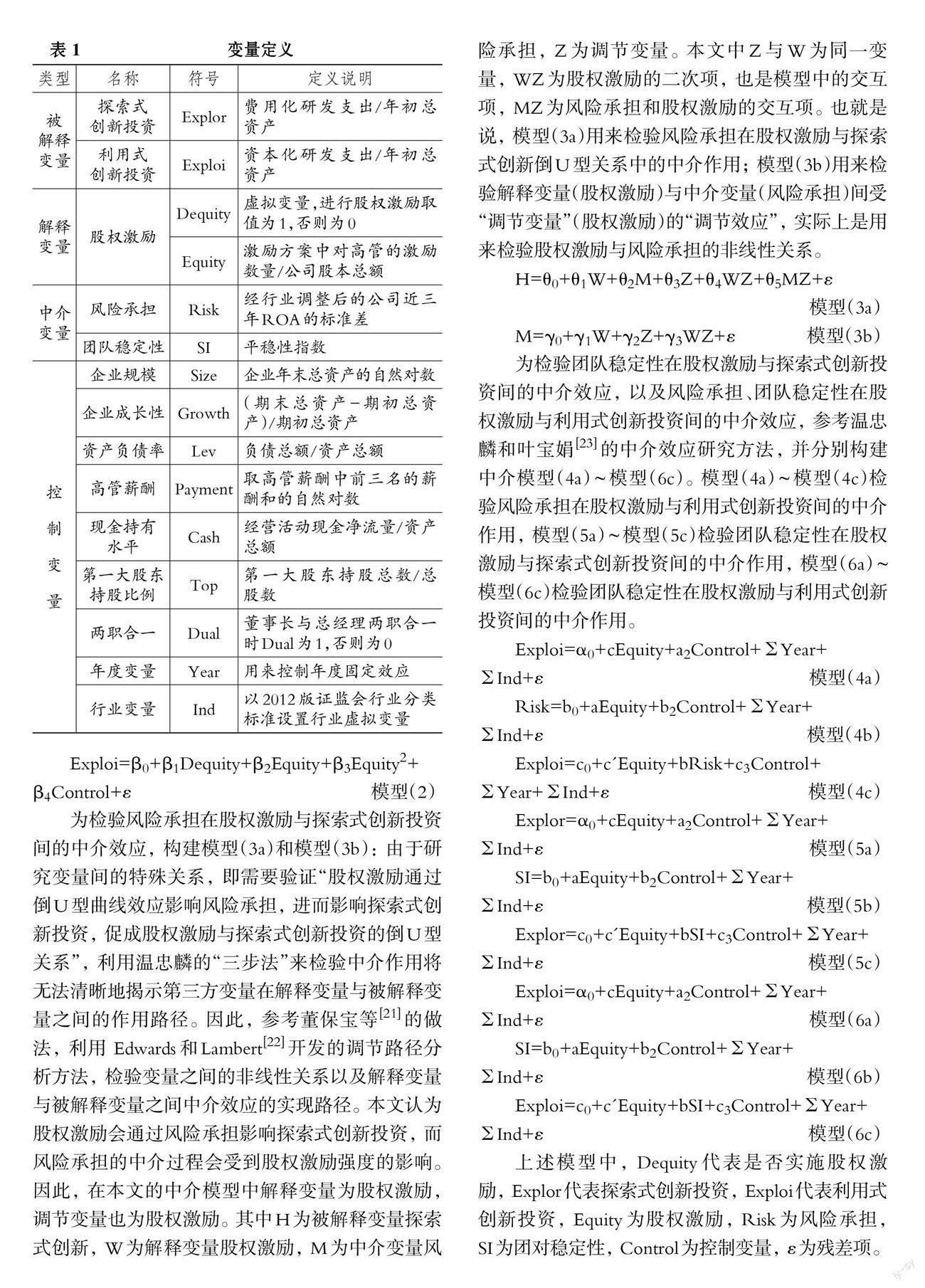

为检验风险承担在股权激励与探索式创新投资间的中介效应, 构建模型(3a)和模型(3b): 由于研究变量间的特殊关系, 即需要验证“股权激励通过倒U型曲线效应影响风险承担, 进而影响探索式创新投资, 促成股权激励与探索式创新投资的倒U型关系”, 利用温忠麟的“三步法”来检验中介作用将无法清晰地揭示第三方变量在解释变量与被解释变量之间的作用路径。 因此, 参考董保宝等[21] 的做法, 利用 Edwards和Lambert[22] 开发的调节路径分析方法, 检验变量之间的非线性关系以及解释变量与被解释变量之间中介效应的实现路径。 本文认为股权激励会通过风险承担影响探索式创新投资, 而风险承担的中介过程会受到股权激励强度的影响。 因此, 在本文的中介模型中解释变量为股权激励, 调节变量也为股权激励。 其中H为被解释变量探索式创新, W为解释变量股权激励, M为中介变量风险承担, Z为调节变量。 本文中Z与W为同一变量, WZ为股权激励的二次项, 也是模型中的交互项, MZ为风险承担和股权激励的交互项。 也就是说, 模型(3a)用来检验风险承担在股权激励与探索式创新倒U型关系中的中介作用; 模型(3b)用来检验解释变量(股权激励)与中介变量(风险承担)间受“调节变量”(股权激励)的“调节效应”, 实际上是用来检验股权激励与风险承担的非线性关系。

H=θ0+θ1W+θ2M+θ3Z+θ4WZ+θ5MZ+ε

模型(3a)

M=γ0+γ1W+γ2Z+γ3WZ+ε 模型(3b)

为检验团队稳定性在股权激励与探索式创新投资间的中介效应, 以及风险承担、团队稳定性在股权激励与利用式创新投资间的中介效应, 参考温忠麟和叶宝娟[23] 的中介效应研究方法, 并分别构建中介模型(4a) ~ 模型(6c)。 模型(4a) ~ 模型(4c)检验风险承担在股权激励与利用式创新投资间的中介作用, 模型(5a) ~ 模型(5c)检验团队稳定性在股权激励与探索式创新投资间的中介作用, 模型(6a) ~ 模型(6c)检验团队稳定性在股权激励与利用式创新投资间的中介作用。

Exploi=α0+cEquity+a2Control+Year+

Ind+ε 模型(4a)

Risk=b0+aEquity+b2Control+Year+

Ind+ε 模型(4b)

Exploi=c0+c'Equity+bRisk+c3Control+

Year+Ind+ε 模型(4c)

Explor=α0+cEquity+a2Control+Year+

Ind+ε 模型(5a)

SI=b0+aEquity+b2Control+Year+

Ind+ε 模型(5b)

Explor=c0+c'Equity+bSI+c3Control+Year+

Ind+ε 模型(5c)

Exploi=α0+cEquity+a2Control+Year+

Ind+ε 模型(6a)

SI=b0+aEquity+b2Control+Year+

Ind+ε 模型(6b)

Exploi=c0+c'Equity+bSI+c3Control+Year+

Ind+ε 模型(6c)

上述模型中, Dequity代表是否实施股权激励, Explor代表探索式创新投资, Exploi代表利用式创新投资, Equity为股权激励, Risk为风险承担, SI为团对稳定性, Control为控制变量, ε为残差项。

(四)基于PSM样本匹配

鉴于实施股权激励和未实施股权激励的企业间可能存在一定的差异, 本文采用傾向性评分匹配方法进行检验, 以消除公司的异质性对本研究产生的影响。 具体做法如下: 首先, 进行Logit回归分析, 得到Pseudo R2为11.31%, 表明模型拟合程度较好, 且各变量均在1%的水平上显著。 其次, PSM模型需满足共同支撑假设并通过平衡性检验。 经检验, PSM模型满足共同支撑假设, 且通过了平衡性检验。 最后, 根据匹配后的样本计算平均处理效应(ATT)。 结果显示, 匹配前和匹配后, 激励组企业的双元创新投资水平都显著高于控制组企业, 但匹配后激励组和控制组在探索式创新投资水平上的差异更为明显。 限于篇幅, 检验结果未予列示。

综上所述, 为缓解股权激励样本选择偏误问题, 本文以9953个样本观测值作为原始样本, 运用倾向得分匹配方法(PSM)进行样本匹配。 经过上述匹配, 有效控制了影响双元创新投资的其他潜在干扰因子, 解决了样本选择偏误问题。 PSM匹配后最终得到2702个样本观测值, 在以下实证分析中将以2702个样本观测值展开分析。

四、实证分析

(一)描述性统计

本文所涉及变量的描述性统计结果如表2所示。 Dequity的均值为51.2%, 由此得出实施股权激励组的样本观测值为1389个, 未实施股权激励组的样本观测值为1313个。 股权激励(Equity)的均值为1.1%, 最大值为5%, 未超过《上市公司股权激励管理办法》最大值10%的规定。 双元创新投资数据显示, 探索性创新投资(Explor)的平均值为2.3%, 高于利用式创新投资(Exploi)的平均值0.2%, 表明随着国家大力推行创新, 越来越多的上市公司开始重视探索式创新投资, 但创新投资水平仍然较低。 风险承担(Risk)的标准差为0.067, 波动性相对较小, 可能是由于该值在度量时经过了行业调整。 团队稳定性(SI)均值为0.484, 最小值为0.182, 表明个别企业高管变更较为频繁, 团队稳定性差。

(二)回归结果分析

1. 高管股权激励与企业双元创新投资。

(1)高管股权激励对探索式创新投资的影响。 模型(1)的实证结果如表3列(1)、(2)所示。 列(1)中, Dequity的回归系数为0.005, 在1%的水平上显著, 表明实施股权激励对探索式创新投资具有积极作用。 列(2)中, 加入股权激励一次项(Equity)后结果显示, 二者之间的回归系数为0.115, 在1%的水平上显著。 在此基础上, 加入股权激励平方项(Equity2), 考察二者之间的非线性关系, 结果显示, 股权激励一次项系数显著为正(r=0.381, P<0.01), 二次项系数显著为负(r=-6.642, P<0.01)。 在上述系数均显著的情况下, 非线性关系的模型拟合度(0.3596)高于线性关系的模型拟合度(0.3544), 表明股权激励与探索式创新投资的非线性关系更加强烈。 即股权激励与探索式创新投资存在倒 U 型关系, 拐点约为2.8%(如图1所示)。 为保证结果的稳健性, 对两者之间的非线性关系进行U-test检验, 检验结果在1%的水平上拒绝原假设(t=3.24, P>|t|= 0.001), 再次印证股权激励与探索式创新投资之间存在倒U型关系。

(2)股权激励对企业利用式创新投资的影响。 模型(2)的实证结果如表3列(3) ~ (5)所示。 列(3)中, Dequity的回归系数为0.001, 在1%的水平上通过显著性检验。 列(4)中, 股权激励一次项(Equity)与利用式创新投资(Exploi)在10%的水平上显著, 但股权激励强度二次项系数(Equity2)不显著。 这表明股权激励与利用式创新投资存在线性关系, 不存在非线性关系。 以上结果表明, 实施股权激励能够在一定程度上提高企业利用式创新投资水平, 且随着股权激励强度的加大, 股权激励与利用式创新投资存在正向线性关系。

综上所述, 当股权激励作为政策措施时, 实施股权激励能够提升企业的双元创新投资水平。 但股权激励对双元创新投资的影响效应存在差异, 股权激励对探索式创新投资存在先促进后抑制的双重影响效应, 对利用式创新投资存在单一的促进效应。 至此, H1 ~ H3得到验证。

2. 风险承担的中介作用。

(1)风险承担在股权激励与探索式创新投资间的中介作用检验。 利用 Edwards和Lambert[22] 开发的调节路径分析方法检验风险承担的中介作用, 结果如表4所示。 其中模型(3a)用来检验风险承担在股权激励与探索式创新投资倒U型关系中是否发挥中介作用。 在模型(3a)中加入风险承担(Risk)以及风险承担与股权激励的交互项(Equity & Risk), 结果显示, 股权激励一次项系数显著为正(r=0.367, P<0.01), 二次项系数显著为负(r=-6.067, P<0.01), 再次验证了股权激励与探索式创新投资存在倒U型关系(如图2所示)。 风险承担与探索式创新投资在1%的水平上显著正相关(r=0.016, P<0.01), 即表明风险承担的中介作用显著。 股权激励与风险承担的交互项(Equity & Risk)对探索式创新投资的作用不显著, 表明股权激励与探索式创新投资的关系不受风险承担的权变影响。 模型(3b)用来检验风险承担的中介过程是否会受到股权激励强度的影响。 在模型(3b)中分别加入股权激励一次项(Equity)与股权激励平方项(Equity2), 结果显示股权激励一次项系数显著为正(r=0.054, P<0.01), 二次项系数显著为负(r=-1.111, P<0.01), 表明随着股权激励强度的加大, 企业风险承担水平呈现先上升后下降的非线性趋势, 拐点约为2.4%(如图3所示)。 为保证结果的稳健性, 对两者之间的非线性关系进行U-test检验, 检验结果在1%水平上拒绝原假设(t=2.61, P>|t|=0.005), 说明股权激励与企业风险承担的确存在倒U型关系。 以上结果表明, 股权激励通过风险承担影响企业探索式创新投资, 而风险承担的中介过程会受到股权激励强度的影响。 当股权激励强度较低时, 有利于企业风险承担水平的提升, 具体表现为加大对探索式创新活动的投入。 但当股权激励强度超过一定范围后, “壕沟效应”及风险规避效应会降低企业风险承担水平, 进而减少探索式创新投资。 即股权激励通过倒U型曲线效应影响企业的风险承担水平, 进而影响探索式创新投资水平, 促成了股权激励与探索式创新投资的倒U型关系, H4得到验证。

(2)风险承担在股权激励与利用式创新投资间的中介作用检验。 借鉴温忠麟和叶宝娟[23] 的中介效应研究方法, 检验风险承担在股权激励与利用式创新投资间的中介作用, 结果如表4所示。 模型(4a)的结果表明, 股权激励与企业利用式创新投资的系数c在1%的水平上显著(c=0.022, P<0.01), 可进行下一步检验; 模型(4b)结果显示, 股权激励与风险承担的回归系数a在1%的水平上显著(a=0.235, P<0.01); 模型(4c)结果显示, 风险承担与利用式创新投资回归系数b不显著, 根据前文中介效应检验步骤, 当a或b至少有一个不显著时, 则需要进行Bootstrap检验, Bootstrap检验结果不显著(P>|z|=0.131), 即表明不具有中介效应。 上述结果说明风险承担在股权激励与利用式创新投资中未起到中介作用, H5得到验证。

3. 团队稳定性的中介作用。

(1)团队稳定性在股权激励与探索式创新投资间的中介作用检验。 由于股权激励与探索式创新投资存在倒U型关系, 因此, 参照学者潘峰[24] 分区间研究的做法, 采用中介效应识别过程, 验证团队稳定性在股权激励和探索式创新投资间的中介作用。 根据股权激励与探索式创新投资倒U型拐点(2.8%)分为两组, 进行分区间检验, 检验结果如表5所示。

当股权激励强度小于2.8%时, 模型(5a)结果显示, 股权激励与探索式创新投资通过了1%水平上的显著性检验(c=0.216, P<0.01), 表明股权激励对企业探索式创新投资的直接影响效应显著; 于是进入第二步检验, 模型(5b)中股权激励与团队稳定性(SI)在1%的水平上显著正相关(a=1.001, P<0.01), 说明股权激励有利于高管团队稳定性的提升; 在模型(5c)中, 同時加入股权激励和团队稳定性变量, 结果显示, 团队稳定性的中介效应显著(b=0.014, P<0.1)。 根据中介效应检验步骤, 在系数a、b、c均显著的情况下, 直接通过系数 c'的显著性判断团队稳定性的中介效应, 模型(5c)中股权激励与探索式创新投资水平显著正相关(c'=0.212, P<0.01), 表明团队稳定性在股权激励与企业探索式创新投资间发挥部分中介作用, 中介效应占比为6.5%(a×b/c)。 上述结果表明当股权激励强度小于2.8%时, 随着股权激励强度的增大, 有利于企业团队稳定性的提升, 进而有利于提高企业探索式创新投资水平。

当股权激励强度大于2.8%时, 模型(5a)的结果显示, 股权激励与探索式创新在10%的水平上显著负相关(c=-0.202, P<0.1), 由此进行第二步检验; 模型(5b)的结果显示, 股权激励有利于团队稳定性的提升(a=1.752, P<0.1); 模型(5c)的结果显示, 团队稳定性的中介效应显著(b=0.013, P<0.1), 股权激励与探索式创新投资的回归系数c'也显著(c'=-0.225, P<0.1)。 根据温忠麟中介效应检验步骤, 接下来需要比较a×b和c'的符号, 如果同号, 属于部分中介效应, 如果异号, 属于遮掩效应。 根据上述结果可知, a×b(1.752×0.013)和c'(-0.225)符合异号, 表明团队稳定性在股权激励与探索式创新投资之间发挥了遮掩效应, 遮掩效应比例为 10.12%(|a×b/c'|), 遮掩效应强调了团队稳定性缓解股权激励对探索式创新投资直接负效应的重要性。

综上所述, 当股权激励强度较低时, 团队稳定性在股权激励与探索式创新投资间发挥部分中介作用。 当股权激励强度较高时, 团队稳定性在股权激励与探索式创新投资间发挥遮掩效应, 团队稳定性的遮掩效应抑制了股权激励对探索式创新投资的负向影响。 总体来说, 股权激励能够发挥出“金手铐”效应, 提升高管团队稳定性, 进而有利于探索式创新投资水平的提升, H6得到验证。

(2)团队稳定性在股权激励与利用式创新投资间的中介作用检验。 表6的结果显示, 模型(6a)中, 股权激励与利用式创新投资通过了1%水平上的显著性检验(c=0.024, P<0.01), 表明股权激励对企业利用式创新投资的总效应显著; 由此进行第二步检验, 模型(6b)中股权激励与团队稳定性在5%的水平上显著(a=0.391, P<0.05); 模型(6c)中, 同时加入股权激励和团队稳定性变量, 结果显示团队稳定性的中介效应显著(b=0.005, P<0.01)。 在上述系数均显著的情况下, 直接通过系数c'的显著性判断团队稳定性的中介效应, 股权激励与利用式创新投资的回归系数c'也在1%的水平上显著(c'=0.022, P<0.01), 表明存在部分中介效应。 中介效应大小用c-c'来刻画, 团队稳定性的中介效应系数值为0.002(0.024-0.022), 部分中介效应占总效应的比例8.15%(a×b/c)。 上述结果说明股权激励能够通过提高团队稳定性进而提高企业利用式创新投资水平, H7得到验证。

(三)稳健性检验

由于已经运用PSM进行了内生性检验, 因此本文再次进行如下稳健性检验, 以保证回归结果的可靠性: ①替换被解释变量, 用营业收入代替总资产重新计算探索式创新投资和利用式创新投资, 再次进行检验。 ②替换中介变量(风险承担)的度量, 用每个公司样本期间最大的与最小的行业调整ROA的差额度量风险承担, 重新代入模型中检验风险承担的中介作用。 上述检验结果与前文一致, 表明实证结果稳健。 限于篇幅, 不再列示显示相应结果。

五、结论与建议

(一)结论

本文以2014 ~ 2019年深沪 A 股上市公司为样本, 运用PSM样本匹配、多元回归等方法, 从双元性创新视角出发, 检验高管股权激励对企业双元创新投资的影响效应和作用机制, 研究结果表明:

1. 影响效应方面。 第一, 与未实施股权激励上市公司相比, 实施股权激励能够提升企业双元创新投资水平。 第二, 股权激励对企业双元创新投资的影响存在差异, 随着股权激励强度的增加, 股权激励与探索式创新投资呈现显著的倒U型关系, 而与利用式创新投资呈现正向线性关系。

2. 作用机制方面。 第一, 股权激励是通过风险承担效应、“金手铐”效应两个可能的渠道影响企业的探索式创新投资。 股权激励通过倒U型曲线效应影响了风险承担, 进而影响了探索式创新投资, 促成了股权激励与探索式创新投资之间的倒U型关系。 此外, 团队稳定性在股权激励与探索式创新投资间起到了部分中介作用。 当股权激励强度较低时, 团队稳定性在股权激励与探索式创新投资间发挥部分中介作用。 当股权激励强度较高时, 团队稳定性的遮掩效应抑制了股权激励对探索式创新投资的负向影响。 总体来说, 股权激励能够发挥出“金手铐”效应, 有利于探索式创新投资水平的提升。 第二, 股权激励能够通过“金手铐”效应影响企业的利用式创新投资, 但股权激励的风险承担效应对利用式创新投资的中介作用不显著。

(二)启示

1. 上市公司应积极实施股权激励计划, 改善公司治理水平。 只有这样, 才能达到提高企业双元创新投资的目的。 此外, 为提高企业的探索式创新投资水平, 上市公司需要对高管进行适度的股权激励, 使之尽量接近股权最优激励强度(2.8%), 以发挥股权激励在企业探索式创新中的长期持续激励效应。

2. 上市公司应重视股权激励方案设计的规范性。 过高的股权激励强度可能会引发壕沟效应, 削弱激励效果。 因此, 针对过高股权激励强度可能带来的壕沟效应, 上市公司应建立有效的约束机制, 警惕股权激励成为高管自谋私利的工具。

3. 上市公司需要加强股权激励机制设计, 激发高管的冒险创新精神。 研究结论支持了作为“金手铐”的股权激励政策的确具有留住高管的效果, 遮掩了股权激励对探索式创新投资的负向影响, 为企业吸引和挽留核心人才提供了有效的保障。

4. 股权激励计划制订应结合创新战略需求。 根据创新特征不同, 区分探索性创新投资和利用式创新投资分别考量, 恰当选择股权激励政策, 以发挥股权激励在企业双元创新投资中的激励效应。 同时, 也要认识到股权激励的风险承担效应对于企业利用式创新投资的作用较弱, 避免盲目利用股权激励政策而导致企业治理成本的增加。

【 主 要 参 考 文 献 】

[1] 宋玉臣,李连伟.股权激励对上市公司治理效率的影响测度[ J].山西财经大学学报,2017(3):85 ~ 96.

[2] 徐长生,孔令文,倪娟.A股上市公司股权激励的创新激励效应研究[ J].科研管理,2018(9):93 ~ 101.

[3] 谭洪涛,袁晓星,杨小娟.股权激励促进了企业创新吗?——来自中国上市公司的经验证据[ J].研究与发展管理,2016(2):1 ~ 11.

[4] 陈效东,周嘉南,黄登仕.高管人员股权激励与公司非效率投资:抑制或者加劇?[ J].会计研究,2016(7):42 ~ 49+96.

[5]Ghosh A., Moon D., Kishore T.. CEO ownership and discretionary investments[ J].Journal of Business Finance & Accounting, 2007(5-6):819 ~ 839.

[6] Yang Z., Zhou X. M., Zhang P. C.. Discipline versus passion: Collectivism, centralization, and ambidextrous innovation[ J].Asia Pacific Journal of Management,2015(3):745 ~ 769.

[7] 唐清泉,肖海蓮.融资约束与企业创新投资—现金流敏感性——基于企业R&D异质性视角[ J].南方经济,2012(11):40 ~ 54.

[8] Victor Cui, Waverly W. Ding, Yoshio Yanadori. Exploration versus exploitation in technology firms: The role of compensation structure for R&D workforce[ J].Research Policy,2019(6): 1534 ~ 1549.

[9] 王春燕,张彤,朱磊,朱哲.市场环境、管理层激励与企业双元创新投资——来自创业板上市公司的经验证据[ J].财务研究,2019(3):95 ~ 104.

[10] 毕晓方,翟淑萍,姜宝强.政府补贴、财务冗余对高新技术企业双元创新的影响[ J].会计研究,2017(1):46 ~ 52+95.

[11] 徐宁,姜楠楠,张晋.股权激励对中小企业双元创新战略的影响研究[ J].科研管理,2019(7):163 ~ 172.

[12] Kammerlander N., Burger D., Fust A., et al.. Exploration and exploitation in established small and medium-sized enterprises: The effect of CEOs' regulatory focus[ J].Journal of Business Venturing,2015(4):582 ~ 602.

[13] Boubakri N., Cosset J. C., Saffar W.. The role of state and foreign nowners in corporate risk-taking: Evidence from privatization[ J].Journal of Financial Economics,2013(3):641 ~ 658.

[14] 苏坤.管理层股权激励、风险承担与资本配置效率[ J].管理科学,2015(3):14 ~ 25.

[15] 喻雨婷,左晶晶.高管激励、风险承担与企业创新——基于中介效应模型的实证研究[ J].科技与管理,2020(5):73 ~ 80.

[16] 宗文龙,王玉涛,魏紫.股权激励能留住高管吗?——基于中国证券市场的经验证据[ J].会计研究,2013(9):58 ~ 63+97.

[17] 张兆国,曹丹婷,张弛.高管团队稳定性会影响企业技术创新绩效吗——基于薪酬激励和社会关系的调节作用研究[ J].会计研究,2018(12):48 ~ 55.

[18] 谢德仁,陈运森.业绩型股权激励、行权业绩条件与股东财富增长[ J].金融研究,2010(12):99 ~ 114.

[19] 余明桂,李文贵,潘红波.管理者过度自信与企业风险承担[ J].金融研究,2013(1):149 ~ 163.

[20] Crutchley E. C., Jacqueline L. G., Beaverly B. M.. An exa-

mination of board stability and the long-term performance of initial public offerings[ J].Financial Management,2002(3):63 ~ 90.

[21] 董保宝,罗均梅,许杭军.新企业创业导向与绩效的倒U形关系——基于资源整合能力的调节效应研究[ J].管理科学学报,2019(5):83 ~ 98.

[22] Edwards J. R., Lambert L. S..Methods for intergating mode-

ration and mediation: A general analytical framework using moderated path analysis[ J].Psychological Methods,2007(1):1 ~ 22.

[23] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[ J].心理科学进展,2014(5):731 ~ 745.

[24] 潘峰.我国上市公司高管股权激励与公司业绩区间效应研究[D].贵阳:贵州财经大学,2014.