反避税立法、税收征管与企业关联交易避税行为

2021-08-09陈斌江碧丹

陈斌 江碧丹

【摘要】国家税务总局颁布的《特别纳税调整实施办法(试行)》标志着我国已经构建起一个比较完备的反避税制度, 其实施能否有效抑制企业的避税行为亟待研究。 以2004 ~ 2013年A股上市公司为样本, 采用多元回归方法来研究反避税立法对企业关联交易避税行为的影响, 结果发现: 该办法的实施有效地抑制了企业关联交易避税行为; 从对不同类型关联交易避税行为的影响来看, 其能有效地抑制商品(劳务)类关联交易和资金类关联交易避税, 但对于抑制在低税率国家(地区)设立受控外国公司避税的效果并不明显。 进一步研究发现, 在税收征管水平较高的地区, 其对抑制关联交易避税的效果更加显著。

【关键词】反避税;税收征管;关联交易;特別纳税调整;关联交易避税

【中图分类号】 F812.42 【文献标识码】A 【文章编号】1004-0994(2021)13-0153-8

一、引言

长期以来, 避税始终是困扰各国税务机关的一道难题, 因为避税不仅侵蚀了国家的税基, 造成税收收入的流失, 而且损害了税收法律法规的立法意图, 使其公平性、公正性和严肃性受到挑战。 为了防止避税行为的发生, 各国加强了反避税立法。 我国的反避税立法开始于20世纪80年代, 起步较晚, 大致可分为三个阶段: 第一个阶段为区域性立法实践, 最早从深圳特区开始试点, 重点落脚在跨国公司关联交易的纳税调整上。 第二个阶段为国内立法实践。 20世纪90年代初期, 在区域试点的基础上, 《外商投资企业和外国企业所得税法》与《税收征收管理法》对关联交易进行了规制。 在这个阶段, 我国的反避税立法实践主要集中在转让定价税制。 第三阶段为全面反避税法律体系的建立阶段, 2008年修订的《企业所得税法》中设置了“特别纳税调整”专章, 确立了反避税的法律基础。 2009年1月8日, 国家税务总局颁布的《特别纳税调整实施办法(试行)》(简称《办法》), 是我国反避税立法上的重大突破, 标志着我国反避税管理工作迈入科学规范、全面提升质量的新阶段。 一方面, 它是对《企业所得税法》及其实施条例中“特别纳税调整”条款的解释和细化, 为税务机关的执法提供了法律依据和操作规范; 另一方面, 它丰富和拓展了《税收征收管理法》中反避税的规定, 增加了成本分摊、预约定价、资本弱化、受控外国公司、一般反避税、提供资料以及反避税法律责任等内容, 构建了一个比较完备的反避税制度体系。

随着经济全球化发展, 关联交易日益频繁, 企业避税手段也日益复杂化和隐蔽化, 面对严峻的企业避税形势, 《办法》的出台能否有效抑制企业的避税行为?这个问题的答案对于进一步完善我国反避税制度体系和维护国家税收利益十分重要。 本文以2004 ~ 2013年间沪、深两市A股上市公司为研究样本, 通过多元回归方法来评估《办法》的实施对企业避税行为的影响。 为了检验《办法》对不同类别关联交易的影响, 本文将关联交易分为商品(劳务)类关联交易、资金类关联交易、投资类关联交易三类, 分别检验《办法》的实施对三类关联交易的影响。 避税与反避税一直是学界研究的热点问题, 从现有文献看, 国外具有权威的经验研究, 已经形成了较成熟的研究理论框架。 而国内的研究还主要以应用研究为主, 且大多数是简单的现状问题描述和逻辑推理, 缺乏经验数据的验证和分析, 因此制约了我国避税与反避税理论和政策的发展。 本文有别于现有文献的主要特点体现在: 一是采用实证研究的方法来验证我国反避税政策对避税行为的影响, 为反避税政策的效应评估和政策完善提供了详实而可靠的依据; 二是区分不同类型的关联交易来探讨反避税政策对避税行为的影响, 克服了现有文献研究层面单一的局限。

二、文献综述与研究假设

(一)反避税立法对企业关联交易避税的影响

《办法》作为规制关联交易税务调整的法规, 适用于税务机关对企业转让定价、成本分摊协议、受控外国企业、资本弱化等特别纳税调整事项的评估和调整。 此外, 一般反避税条款作为兜底的补充性条款, 能够对不具有合理商业目的的安排进行调整。 《办法》在立法上明确了企业避税应承担的法律责任, 提高了企业的避税成本, 包括违反税收法律法规而招致的税务处罚和声誉损害, 因而能够有效地约束企业的避税行为。

国内外学者的研究表明, 反避税法规能够在一定程度上约束企业的避税行为, 避免国家税收收入的流失。 Friedland等[1] 认为与审计相比, 高额罚款是威慑逃税避税行为更有效的手段。 Finke等[2] 讨论了通过限制利息和特许权使用费扣除, 以减少企业避税行为的政策措施效果, 结果发现非主要特许权使用费收入国的国家(如德国)会从这项政策中受益。 Malik等[3] 考察了反避税政策对纳税遵从行为的影响, 研究发现反避税政策能够影响企业避税行为。 刘爱明和刘冬荣[4] 以沪深两市上市公司为样本, 探讨了特别纳税调整措施的反避税效果, 实证结果显示, 特别纳税调整措施对企业的避税现象有一定的限制作用, 尤其是对民营企业和外资企业。 朱凯和孙红[5] 采用事件研究法研究了税收监管对我国上市公司经营性关联交易规模及市场价值的影响, 结果显示, 《办法》的颁布减少了上市公司的关联交易行为。 综上, 本文推论《办法》的实施能够有效地抑制企业避税行为, 由此提出:

H1:《办法》的实施有效地抑制了企业关联交易避税行为。

(二)反避税立法对转让定价避税的影响

转让定价避税是指关联企业之间在销售商品、提供劳务、转让无形资产等交易活动中不依据独立交易原则确定交易价格, 人为抬高或调低价格, 从而将利润从高税负的企业转移至低税负的企业, 以达到降低集团整体税负的目的。 《办法》对企业转让定价调查与调整作出了明确规定, 这意味着企业如果在关联交易中违反独立交易原则, 通过非公允的价格转移利润, 就会受到税务机关的调查或审查, 轻则发生补税或罚款的情形, 重则可能影响到企业声誉, 进而影响企业的生产经营。 因此, 《办法》的实施使企业转让定价的风险加大, 抑制了企业的转让定价避税行为。

国外学者对于转让定价税制的影响研究开始得较早, 学者们普遍认为跨国企业会利用不同地区间的税率差异进行转让定价, 从而获得经济利益, 而政府制定的反转让定价避税政策会使得企业的决策行为发生改变。 Lohse和Riedel[6] 检验了转让定价税制的严格程度对于企业利用关联企业转移利润的影响, 以1999 ~ 2009年欧洲26个国家的跨国公司为样本, 研究发现转让定价税制越严格, 母公司向子公司转移利润的行为越少。 Marques和Pinho[7] 也发现, 越严格的转让定价税制对于抑制企业利用税率差异避税的行为越有效。 国内学者对于转让定价税制的研究起步较晚, 且研究内容主要集中于通过国际比较提出对我国转让定价税制建设的借鉴, 关于反避税法规对转让定价影响的研究并不多。 何杨和夏安[8] 对比了世界主要国家的转让定价税制, 从理论方面解释了转让定价税制的引入和实施为何能够有效地抑制跨国企业转移利润的行为。 白思达和储敏伟[9] 利用我国2000 ~ 2010年的海关出口数据, 运用三重差分方法建立实证模型, 研究发现在对外投资企业的出口商品环节中存在着利用转让定价避税现象, 而双重征税协定作为一项转让定价反避税制度能够显著抑制企业避税现象。 综上, 本文推论《办法》的实施能有效抑制企业商品(劳务)关联交易的转让定价避税行为, 由此提出:

H1a: 企业商品(劳务)类关联交易金额越高, 其避税程度越高, 但是《办法》的实施可以有效地降低企业的避税程度。

(三)反避税立法对资本弱化避税的影响

资本弱化避税是指企业利用债权资本的税盾效应, 在关联融资活动中通过加大债权融资而减少权益融资的方式增加税前扣除, 以降低企业税负的一种行为。 《办法》对关联债资比例进行了限制, 超过规定比例的债权融资(除符合独立交易原则的除外)的利息不得在税前扣除。 由此可见, 资本弱化税制会减小企业使用关联债权融资避税的动机。

国外对于资本弱化税制的研究相对较早, 理论体系较为完善, 实践经验也相对丰富。 Blouin等[10] 利用位于54个国家的美国企业子公司1982 ~ 2004年的数据, 发现资本弱化税制会影响跨国公司的资本结构, 降低子公司的债资比, 说明反避税法规能够减少企业利用利息费用税前扣除避税的行为。 我国直到2008年开始实施的《企业所得税法》才首次将资本弱化相关规定引入税收法律, 因此国内有关资本弱化税制的研究多停留于对其法律规制的研究, 对于税制实施效果的研究相对较少。 汤湘希等[11] 以2005 ~ 2014年沪深两市A股上市公司为样本建立回归模型, 实证结果显示, 《办法》的实施可以有效地抑制上市公司资本弱化性关联交易避税。 综上, 本文推论《办法》的实施能够有效降低企业以关联企业间债权资本融资进行避税的行为, 由此提出:

H1b: 企业资金类关联交易金额越高, 其避税程度越高, 但是《办法》的实施可以有效地降低企业的避税程度。

(四)反避税立法对受控外国公司避税的影响

受控外国公司避税是指企业集团在进行海外投资时, 为了实现全球税负最小化, 通常会在税率较低的国家或地区设立受控外国公司, 通过各项经营活动的安排, 将利润转移到受控外国公司, 并利用居住国推迟纳税的有关规定, 对利润不作分配, 从而延迟或逃避母公司所在国家或地区的纳税义务。 《办法》中的受控外国公司规则要求, 对符合一定条件(由中国居民企业控制、设立在实际税负低于12.5%的国家或地区、不具有合理商业目的)的受控外国公司对利润不作分配或减少分配的, 应将归属于该居民企业的部分计入当期所得。 由此可见, 受控外国公司规则限制了企业利用国际避税地避税的行为。

现有文献主要集中于受控外国公司税制的介绍和修订建议上, 对于政策效应的研究相对较少。 Ruf和Weichenrieder[12] 考察了德国2003年修订的受控外国公司规则的效果, 发现即使在高税率国家, 受控外国公司规则也能显著抑制消极资产向低税率国家(地区)转移。 Egger和Wamser[13] 分析了德国受控外国公司规则对本国跨国公司对外投资的影响, 发现资本成本显著上升, 企业对外投资减少。 综上, 本文推论《办法》的实施能够显著减少企业利用受控外国公司转移利润的避税行为, 由此提出:

H1c: 企业在低税率国家(地区)的投资额越高, 其避税程度越高, 但是《办法》的实施可以有效地降低企业的避税程度。

(五)税收征管对企业关联交易避税的影响

反避税工作的推进, 不仅需要明确的反避税法规, 也需要强有力的税收征管措施。 一般而言, 企业避税的激进程度取决于对避税收益与成本的权衡, 避税成本主要体现为被税务机关查处后所面临的处罚和声誉损失, 税收征管力度越大, 企业避税行为被发现的概率越大, 避税成本越高。 此外, 税收征管力度越大,征管漏洞越小, 企业避税的难度也就越大。

国内外学者普遍认为税收征管有助于提高企业价值, 加强公司治理水平、防范企业避税行为。 Kreutzer和Lee[14] 研究发现, 严格的税收征管和高额的罚金能有效地威慑企业的避税行为。 Desai等[15] 以俄罗斯企业为样本, 研究发现政府加强税收征管的政策有效地提高了企业价值、改善了公司治理状况并打击了企业逃税行为。 国内学者曾亚敏等[16] 、叶康涛等[17] 认为, 加强税收征管能够有效抑制企业的避税行为。 综上, 本文推论《办法》能有效地抑制企業避税行为, 且与税收征管之间具有互补关系, 由此提出:

H2:《办法》的实施能够有效地抑制企业关联交易避税行为, 这种效应在税收征管力度大的地区更为显著。

另外, 根据关联交易避税的不同类型, 本文还提出:

H2a:《办法》的实施能够有效地抑制企业商品(劳务)类关联交易避税行为, 这种效应在税收征管力度大的地区更为显著。

H2b:《办法》的实施能够有效地抑制企业资金类关联交易避税行为, 这种效应在税收征管力度大的地区更为显著。

H2c:《办法》的实施能够有效地抑制企业投资类关联交易避税行为, 这种效应在税收征管力度大的地区更为显著。

三、研究设计

(一)样本选取和数据来源

本文选择2004 ~ 2013年沪深两市A股上市公司作为样本, 选择这个时间段的原因是: 年份虚拟变量是以2009年为界的, 所以为了使2009年前后的样本平衡(如果选择2004 ~ 2019年, 2009年前后的样本量差距太大, 正态分布有偏), 本文以2009年为中间年份, 前后各取5年的样本进行研究。 在此基础上, 按照如下标准筛选数据: ①剔除金融、房地产行业上市公司; ②剔除在样本期间内退市、ST、PT的上市公司; ③剔除主要变量值缺失的上市公司; ④剔除当年存在亏损的上市公司样本。 为排除极端值的影响, 本文对所有连续变量进行了上下1%水平的缩尾处理。 最后, 共得到13789个公司年度观测样本。

关联交易、上市公司财务报表相关数据主要来源于国泰安(CSMAR)数据库, 部分来源于巨潮资讯网上市公司年度报告, 由笔者摘录整理; 税收数据、GDP数据来源于国家统计局官网、《中国税务年鉴》和Wind金融数据库, 由笔者手工收集整理。 文章主要采用Stata 15.0、SPSS 21.0和Excel统计软件进行模型统计检验。

(二)变量定义

1. 被解释变量。 研究避税的大多数文献都是以有效税率作为企业避税程度的代理变量。 有效税率越低, 说明企业纳税筹划的能力越强, 企业避税程度越高。 考虑到2008年企业所得税的基准税率由33%降至25%, 加之低税率优惠政策的实施, 直接使用有效税率并不能很好地衡量企业的避税程度, 因此, 本文借鉴刘行和叶康涛[18] 的做法, 采用名义所得税税率与有效税率的差值作为衡量企业避税程度的指标(TA), 计算方法如下:

有效税率=(所得税费用-递延所得税费用)/税前会计利润

TA=名义所得税税率-有效税率

2. 解释变量。

(1)关联交易(RPT)。 本文借鉴黄蓉等[19] 、汤湘希等[11] 的方法, 以关联交易总额占期末总资产的比重来衡量关联交易。

(2)商品(劳务)类关联交易(RPT_TP)。 衡量企业以转让定价方式避税的规模, 以CSMAR关联交易数据库中关联交易事项分类为01商品交易类、02资产交易类、03提供或接受劳务类、04代理委托类和08托管经营(管理方面)类的关联交易总额表示。

(3)资金类关联交易(RPT_TC)。 衡量企业以资本弱化方式避税的规模, 以CSMAR关联交易数据库中关联交易事项分类为05资金交易类、06担保抵押类、07租赁类和15债券债权类的关联交易总额表示。

(4)在低税率国家(地区)的投资(II_CFC)。 衡量企业以受控外国公司方式避税的规模, 以来自低税率国家(地区)的投资收益表示。

(5)虚拟变量(Dt)。 《办法》实施前年度(2004 ~ 2008年)取值为0, 《办法》实施后年度(2009 ~ 2013年)取值为1。

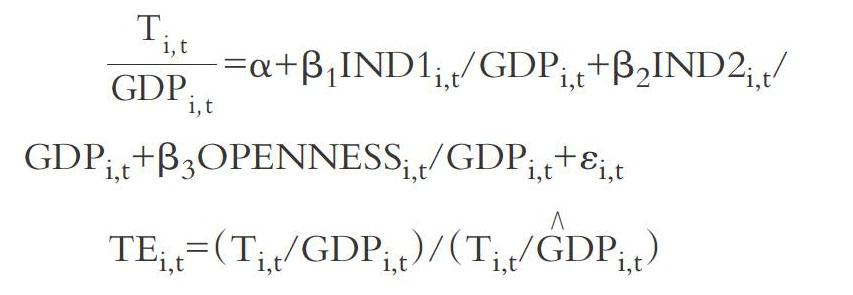

3. 分组变量。 借鉴Mertens[20] 、曾亚敏和张俊生[16] 、叶康涛和刘行[17] 的做法, 用税收努力指标(TE)来衡量某个地区的税收征管力度, 具体计算公式如下:

其中, Ti,t表示i地区在t年度的税收收入, GDPi,t表示i地区在t年度的国内生产总值, IND1i,t和IND2i,t分别表示i地区在t年度第一产业和第二产业占国内生产总值的比重, OPENNESSi,t表示i地区在t年度的进出口总额。 Ti,t/GDPi,t表示i地区在t年度实际的税收收入和国内生产总值的比值, 表示通过模型估计出的i地区在t年度的税收收入和国内生产总值的比值。 税收征管力度为实际税收收入与估计税收收入之比。

此外, 进一步设置虚拟变量DTE, 以TE的样本中位数为界, 当TE大于其样本中位数时取值为1, 当TE小于其样本中位数时取值为0, 以此区别不同地区的税收征管力度大小。

4. 控制变量。 参考以往文献, 本文设置控制变量如下: ①公司规模(SIZE), 以公司期末总资产的自然对数表示。 ②资产负债率(LEV), 以公司的期末总负债和期末总资产的比值表示。 ③盈利能力(ROA), 以公司税前利润与总资产的比值表示。 ④固定资产密度(PPE), 以期末固定资产和总资产的比值表示。 ⑤无形资产密度(INTAN), 以期末无形资产和总资产的比值表示。 ⑥2008年虚拟变量(D_2008), 为剔除2008年《企业所得税法》的实施对企业避税行为的影响, 将2008年度虚拟变量加入模型。 ⑦企业避税程度滞后变量(TAt-1), 考虑到新法规的实施可能存在滞后性, 本文引入被解释变量滞后一期的变量作为控制变量。 最后, 本文还控制了时间固定效应μ和地区固定效应γ。

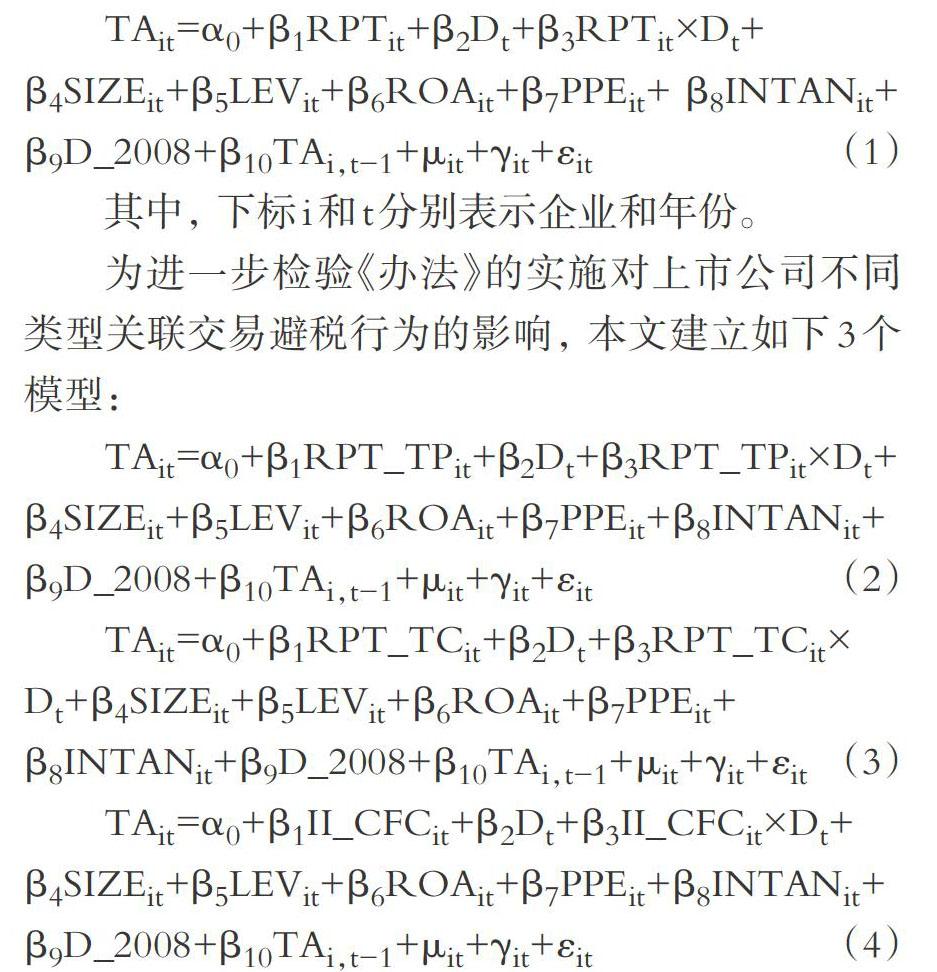

(三)模型设计

为验证《办法》的实施能否有效抑制上市公司关联交易避税行为, 本文建立如下模型:

为避免模型中的交乘项与其低次项之间产生多重共线性问题, 本文对交乘项进行了去中心化处理。 为验证H2、H2a、H2b、H2c, 本文在上述模型的基础上, 按照税收征管强度进行分组回归。

四、实证分析

(一) 描述性统计

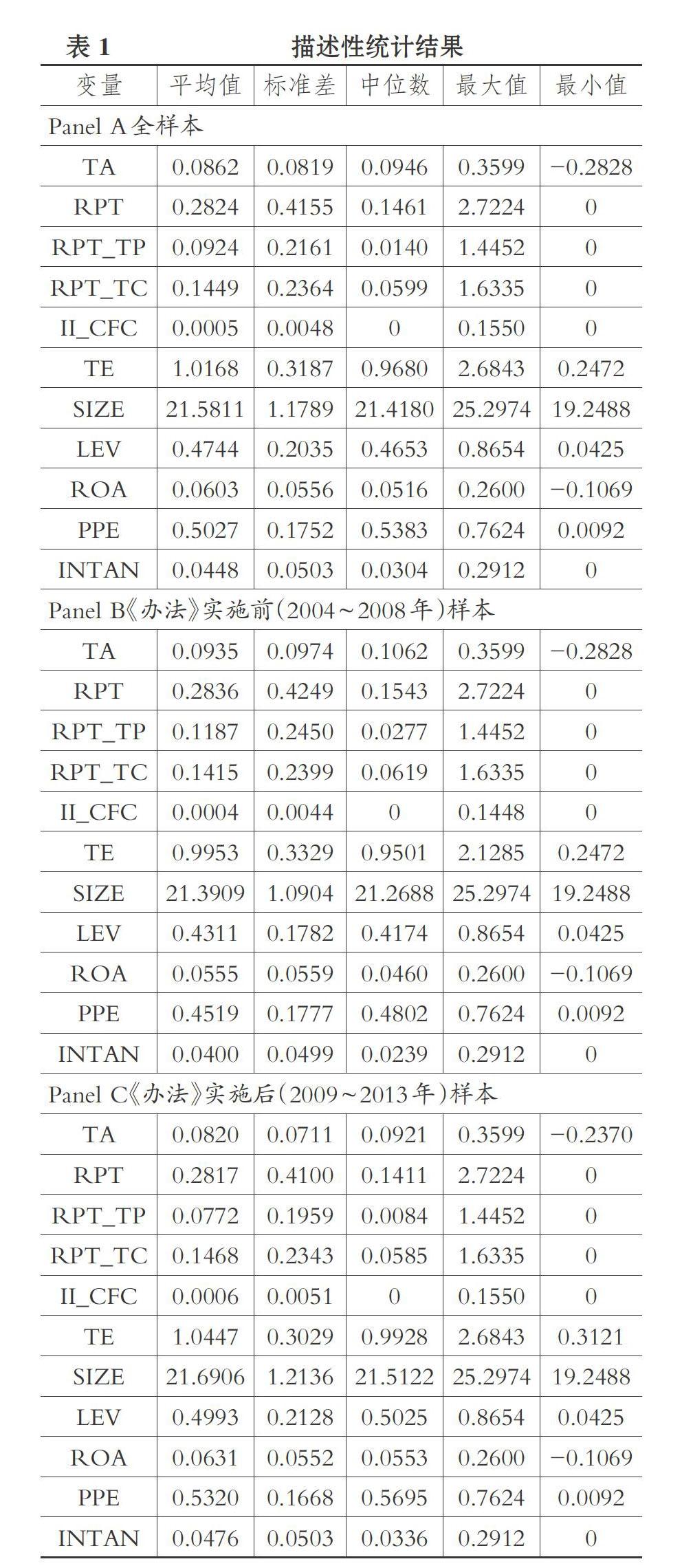

表1中的Panel A列示了全样本描述性统计结果。 企业避税程度(TA)的平均值(中位值)为0.0862(0.0946), 说明大部分上市公司的名义所得税率高于其有效税率, 表明企业的避税现象较为普遍。 从关联交易规模上看, 上市公司關联交易总额占期末总资产的比重(RPT)的平均值(中位值)为0.2824(0.1461), 说明我国上市公司存在大量的关联交易现象。 从关联交易的具体类型来看, 资金类关联交易额(RPT_TC)最高, 来自低税率国家(地区)的投资收益(II_CFC)最低。 从税收征管力度来看, TE的平均值为1.0168, 说明税务机关实际税收收入高于预期税收收入, 中位数为0.968, 说明税收征管水平仍有提升空间。

表1中的Panel B为《办法》实施前(2004 ~ 2008年)的描述性统计结果, Panel C为《办法》实施后(2009 ~ 2013年)的描述性统计结果。 由Panel B与Panel C可知, 在《办法》实施后, TA的平均值和中位数均有一定程度的下降, 说明《办法》对抑制企业避税产生了一定的效果。 从关联交易规模来看, 《办法》实施后, RPT的平均值和中位值均有所减少, 说明上市公司关联交易总规模有一定程度的减小。 从关联交易的类型来看, 《办法》实施后, 商品(劳务)类关联交易金额的平均值(中位值)有所下降, 说明《办法》对规范商品(劳务)类关联交易是有效的; 资金类关联交易和来自低税率国家(地区)投资收益的平均值(中位值)变化不大, 说明《办法》的实施对这两类关联交易的影响不大。 从税收征管力度来看, 《办法》实施后, TE的平均值(中位值)都有所上升, 说明近年来我国的税收征管力度有所加大。

本文选择方差膨胀因子(VIF)作为检验工具, 对自变量(解释变量与控制变量)进行相关性检验。 结果显示, 最大VIF值为3.42, 最小VIF值为1.02, 整体VIF值均未超过5, 说明所有变量间不存在多重共线性问题。

(二)回归结果分析

1. 反避税立法对关联交易避税行为的影响(H1)。 表2分别列示了H1、H1a、H1b、H1c的回归结果。

模型1的结果显示, 企业避税程度(TA)与关联交易规模(RPT)在1%的水平上显著正相关, 说明企业关联交易规模越大, 避税程度越高, 企业通过关联交易可以达到避税目的。 TA与虚拟变量Dt在1%的水平显著负相关, 与RPT和Dt的交乘项在10%的水平上显著负相关, 说明《办法》的实施有效地抑制了企业的关联交易避税行为, 公司避税程度显著下降, H1得到验证。

模型2的结果显示, 企业避税程度(TA)与商品(劳务)类关联交易规模(RPT_TP)在1%的水平上显著正相关, 说明企业商品(劳务)类关联交易规模越大, 通过转让定价方式避税的程度越高。 TA与虚拟变量Dt在1%的水平上显著负相关, 与RPT_TP和Dt的交乘项在10%的水平上显著负相关, 说明《办法》的实施有效抑制了企业商品(劳务)类关联交易的转移定价避税行为, H1a得到验证。

模型3的结果显示, 企业避税程度(TA)与资金类关联交易规模(RPT_TC)在1%的水平上显著正相关, 说明企业资金类关联交易规模越大, 通过资本弱化方式避税的程度越高。 TA与虚拟变量Dt在1%的水平上显著负相关, 与RPT_TC和Dt的交乘项在10%的水平上显著负相关, 说明《办法》的实施有效抑制了企业资金类关联交易的资本弱化避税行为, H1b得到了验证。

模型4的结果显示, 企业避税程度与来自低税率国家(地区)的投资收益II_CFC在1%的水平上显著正相关, 说明企业在低税率国家(地区)的投资规模越大, 通过受控外国公司方式避税的程度越高。 TA与II_CFC和Dt的交乘项之间不存在显著相关关系, 说明《办法》的实施对企业通过受控外国公司方式避税的抑制效果不显著。 原因可能在于: 一方面, 我国引入受控外国公司税制的时间较晚, 相关条款仅是原则性规定, 缺乏规范性、可操作性细则, 在执行时难以把握, 这无疑影响了该项反避税措施的实施效果; 另一方面, 我国税务机关对受控外国公司纳税调整的实践起步较晚, 相关案例并不多见, 管理实践经验的缺乏也导致《办法》对受控外国公司避稅行为的约束力不强。

在控制变量方面, 企业规模(SIZE)、盈利能力(ROA)与企业避税程度(TA)显著负相关, 这表明企业规模越大或盈利能力越强的企业更容易受到税务机关的监管, 从而提高了避税的难度。 资产负债率(LEV)和固定资产密度(PPE)与企业避税程度(TA)显著正相关, 说明利息费用及折旧费用所带来的“税盾”效应可以使企业有更大的避税空间。 无形资产密度(INTAN)对避税程度的影响显著为负, 说明企业无形资产密度越大, 避税程度越低。

2. 反避税立法与税收征管对关联交易避税行为的影响(H2)。 在上述结果的基础上, 本文根据样本所在省份税收征管力度的大小, 以税收征管力度的中位数为界进一步将样本分为两组进行分组回归, 以验证H2、H2a、2b和2c。 由于H1c的回归结果不显著, 因此H2c不予检验。 结果如表3所示。

由表3可知, 在税收征管力度大的地区, RPT×Dt、RPT_TP×Dt、RPT_TC×Dt的系数都显著为负, 表明《办法》的实施显著抑制了该地区关联交易的避税行为。 而在税收征管力度小的地区, 上述交乘项的系数并不显著, 表明《办法》的实施对该地区关联交易的避税行为没有显著影响。 H2、H2a、H2b得到了验证, 即税收征管与反避税制度之间存在互补关系。

(三)稳健性检验

赵国庆[21] 认为会计—税收差异可分为永久性会计—税收差异和暂时性会计—税收差异两类, 暂时性会计—税收差异更多地体现了企业的盈余管理水平, 而永久性会计—税收差异能够体现企业避税程度。 为进一步检验假设的回归分析结果, 本文借鉴赵国庆[21] 的做法, 采用永久性会计—税收差异来衡量企业避税程度。 永久性会计—税收差异的计算公式如下:

稳健性检验结果显示(由于篇幅限制, 表格未予列出), 更换被解释变量后没有影响回归结果。 企业避税程度(TA)分别与RPT×Dt、RPT_TP×Dt、RPT_TC×Dt构成显著负相关关系, 说明《办法》的实施能够有效抑制企业的转让定价和资本弱化避税行为; 企业避税程度(TA)与II_CFC×Dt之间无显著关系, 即《办法》对上市公司通过受控外国公司进行避税的影响不显著; 在税收征管力度大的地区, 企业避税程度(TA)与RPT×Dt、RPT_TP×Dt、RPT_TC×Dt构成显著负相关关系; 而在税收征管力度小的地区, 企业避税程度(TA)与RPT×Dt、RPT_TP×Dt、RPT_TC×Dt没有构成显著相关关系, 说明在税收征管力度大的地区, 反避税制度发挥的作用更显著, 更能有效地抑制企业避税行为。 由此可见, 本文的结论具有一定的稳健性。

五、结论与启示

本文以2004 ~ 2013年间沪、深两市A股上市公司为研究样本, 通过多元回归的方法来探讨2009年《办法》的实施对企业避税行为的影响, 并根据企业关联交易的三大类型[商品(劳务)类关联交易、资金类关联交易、投资类关联交易], 分别检验《办法》的实施对三类关联交易的影响。 实证结果显示: 《办法》的实施能够有效地抑制企业的关联交易避税行为, 从对不同类型关联交易避税行为的影响来看, 其能够有效地抑制商品(劳务)类关联交易的转让定价避税和资金类关联交易的资本弱化避税, 但是对抑制投资类关联交易的受控外国公司避税行为的效果并不明显。 进一步研究发现, 税收征管与反避税法规之间存在互补作用, 在税收征管水平较高的地区, 《办法》对抑制关联交易避税的效果更明显。

本文的结论补充和拓展了避税与反避税问题的研究, 验证了反避税法规对避税行为的抑制效果, 此外, 研究成果对于我国反避税立法和实践具有重要启示。 随着“一带一路”倡议的实施, 我国企业对外投资日益频繁, 我国已经从资本输入国转变为资本输出国, 在此大背景下, 我国税务机关应该从法规和实践两个层面进一步完善受控外国公司管理政策, 加大对“走出去”企业的管理力度。 首先, BEPS第三项行动计划的成果——《强化受控外国公司规则的产出报告》为受控外国公司规则推荐了最佳实践方法, 我国应借鉴该项研究成果, 结合实际情况, 制定最适合的受控外国公司管理规则, 为“走出去”企业创造更加公平的竞争环境。 其次, 反避税工作的成效取决于从立法到征管的全面协调, 因此税务机关在完善反避税立法的同时, 也要依托税收信息化建设, 全面提升反避税监管水平, 从而更好地维护国家税收利益。

【 主 要 参 考 文 献 】

[1] Friedland N. Maital S., Rutenberg A.. A Simulation Study of Income Tax Evasion[ J].Journal of Public Economics,1978(1):107 ~ 116.

[2] Finke K.,Fuest C.,Nusser H.,Spengel C.. Extending Taxation of Interest and Royalty Income at Source——An Option to Limit Base Erosion and Profit Shifting?[Z].SSRN Electronic Journal,2014.

[3] Malik S. Mihm B., Timme F.. An Experimental Analysis of Tax Avoidance Policies[ J].International Tax and Public Finance, 2018(1):200 ~ 239.

[4] 刘爱明,刘冬荣.企业所得税特别纳税调整反避税效应的实证研究[ J].系统工程,2011(11):106 ~ 110.

[5] 朱凯,孙红.税收监管、经营性关联交易与公司价值[ J].财经研究,2014(7):77 ~ 85.

[6] Lohse T., Riedel N.. Do Transfer Pricing Laws Limit International Income Shifting?Evidence from European Multinationals[R].Oxford University Centre for Business Taxation,2013.

[7] Marques M., Pinho C.. Is Transfer Pricing Strictness Deterring Profit Shifting within Multinationals?Empirical Evidence from Europe[ J].Accounting and Business Research,2016(7):703 ~ 730.

[8] 何杨,夏安.转让定价税制对企业利润转移的影响研究[ J].国际税收,2019(7):37 ~ 42.

[9] 白思達,储敏伟.商品贸易中的转让定价与税基侵蚀:来自我国对外投资企业的实证检验[ J].世界经济研究,2017(9):78 ~ 86+136.

[10] Blouin J., Huizinga H., Laeven L., Nicodeme G.. Thin Capitalization Rules and Multinational Firm Capital Structure[Z].SSRN Electronic Journal,2014.

[11] 汤湘希,沈将来等.关联交易、资本弱化与反避税机制[ J].税务研究,2017(4):82 ~ 85.

[12] Ruf M., Weichenrieder A.. The Taxation of Passive Foreign Investment:Lessons from German Experience[ J].Canadian Journal of Economics,2012(4):1504 ~ 1528.

[13] Egger P., Wamser G.. The Impact of Controlled Foreign Company Legislation on Real Investments Abroad: A Multi-dimensional Regression Discontinuity Design[ J].Journal of Public Economics,2015(9):77 ~ 91.

[14] Kreutzer D., Lee D.. Tax Evasion and Monopoly Output Decisions:A Reply[ J].National Tax Journal,1988(4):583 ~ 584.

[15] Desai M., Dyck I., Zingales L.. Theft and Taxes[ J].Journal of Financial Economics,2007(3):591 ~ 623.

[16] 曾亚敏,张俊生.税收征管能够发挥公司治理功用吗?[ J].管理世界,2009(3):143 ~ 151+158.

[17] 叶康涛,刘行.税收征管、所得税成本与盈余管理[ J].管理世界,2011(5):140 ~ 148.

[18] 刘行,叶康涛.企业的避税活动会影响投资效率吗?[ J].会计研究,2013(6):47 ~ 53+96.

[19] 黄蓉,易阳,宋顺林.税率差异、关联交易与企业价值[ J].会计研究,2013(8):47 ~ 53+97.

[20] Mertens J. B.. Measuring Tax Effort in Central and Eastern Europe[ J].Public Finance & Management,2003(4):530 ~ 563.

[21] 赵国庆.税会差异、审计风险与审计收费——基于中国A股制造业上市公司数据的实证研究[ J].财经问题研究,2014(9): 100 ~ 106.