投资视角下的上市公司盈利能力分析

——以东阿阿胶和贵州茅台为例

2021-08-07山东舜盈股权投资基金管理有限公司邵珠超

山东舜盈股权投资基金管理有限公司 邵珠超

1 上市公司再融资新规落地,再融资松绑

2020年2月14日,中国证监会正式发布再融资新规。新规适用于上交所和深交所所属的主板、中小板以及创业板市场。新规从多个方面减少了上市公司再融资的条件并松绑了非公开发行股票定价和锁定机制,让定增市场重焕生机。

在发行价8折、锁定期减半、放宽创业板门槛等利好刺激下,截至2021年年底,多家上市公司已经根据新规发布了定增预案,新规发布前已经发布定增预案的上市公司,也根据新规发布了修订公告。部分公募基金也积极参与,定增市场开始异常活跃。为了更好地参与上市公司定增,分析公司的盈利能力变动将至关重要。

2 企业盈利能力的主要指标分析

反映企业盈利能力的指标比较多,总体上分为数量指标和比率指标。比率指标主要有销售毛利率、销售净利率、净资产收益率(ROE)等。

(1)销售毛利率是主营业务销售毛利占销售净值的百分比,通常称为毛利率。销售毛利率是上市公司的重要经营指标,能反映公司产品的竞争力和获利潜力。它反映了企业产品销售的初始获利能力,是企业净利润的起点。

(2)销售净利率是净利润占销售收入的百分比,是销售毛利扣除为获得销售收入所付出的其他期间费用后的最终剩余占收入的比率。

(3)净资产收益率是公司税后利润除以净资产得到的百分比率,该指标反映股东权益的收益水平,用以衡量公司运用自有资本的效率。

3 上市公司盈利能力分析——以东阿阿胶和贵州茅台为例

东阿阿胶和贵州茅台分别是中国最著名的高端保健品生厂商和高端白酒生产商。通过对两者主要财务数据的比较分析,可以分析出两个企业在盈利能力、营运能力、偿债能力等各个方面的差异。

东阿阿胶和贵州茅台主要财务指标对比,见表1。

表1 主要财务指标

3.1 销售毛利率分析比较

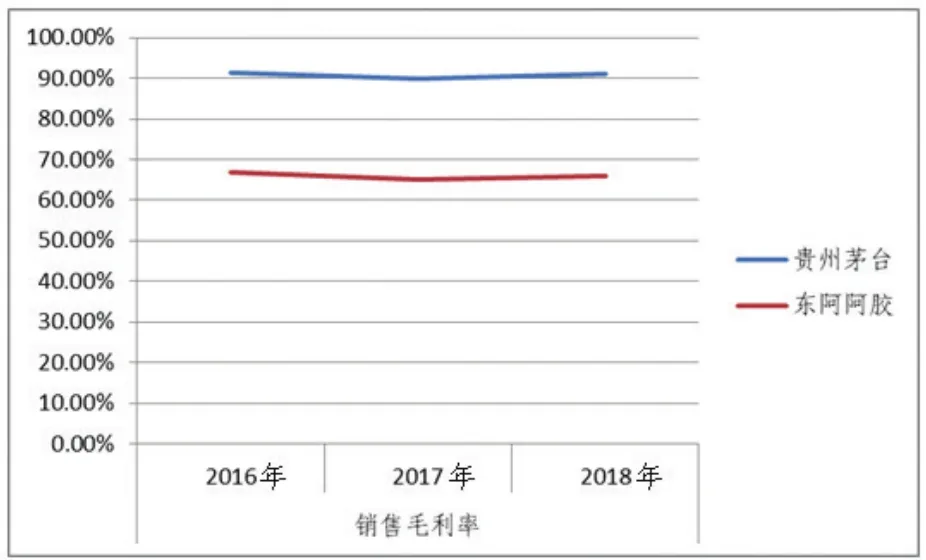

贵州茅台和东阿阿胶销售毛利率,如图1所示。

图1 销售毛利率

从图1可以看出,虽然高端白酒和阿胶都是高毛利的行业,但贵州茅台的毛利率一直明显高于东阿阿胶,造成上述情形的主要原因有以下两个方面。

一是市场端,即销售价格。虽然贵州茅台和东阿阿胶都是各自市场中的翘楚,对市场有很大的话语权,但相对于白酒来说,阿胶的客户群体对于价格变动的敏感度要高于高端白酒,具体表现在:虽然近几年贵州茅台和东阿阿胶均多次上调产品出厂价格,但从公司营收的增长效果看,东阿阿胶明显弱于贵州茅台。出现这种现象的原因主要是在消费者眼中阿胶属于保健食品,市场中可选择的替代产品很多,且保健食品过多的价格上调会损失部分客户,而贵州茅台因为历史文化的沉淀和优质的品质,客户黏性较高,可选择的替代品不多。

二是成本端。贵州茅台虽然售价较高,但是作为白酒,其主要成本无非就是粮食。酿酒的原料来源广泛,价格稳定,所在行业属于充分竞争的行业,所以成本变动不大且价值不高。而对于东阿阿胶来说,其主要原材料是驴皮,因为我国农业的现代化,作为主要畜力的毛驴资源枯竭,且因毛驴的养殖成本较高,导致东阿阿胶的驴皮采购成本大幅增加,以致于通过提高售价来保持公司盈利水平。

以上两个原因综合导致作为高端白酒和高端保健食品的两企业毛利率存在较大的差异。

3.2 销售净利率比较分析

贵州茅台和东阿阿胶销售净利率,如图2所示。

图2 销售净利率

从图2可以看出,相较于毛利率差异,贵州茅台和东阿阿胶的销售净利率差异相对要小,其中一个重要原因是贵州茅台生产的白酒属于消费税的纳税范围,需要缴纳较高的消费税。

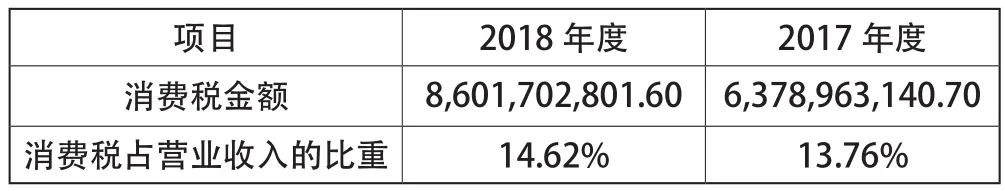

贵州茅台缴纳的消费税占营业收入的比重,如表2所示。

表2 消费税占比

但是2017—2018年度东阿阿胶和贵州茅台销售净利率的差距越来越大,其主要原因是贵州茅台的销售费用没有随着收入的增长而增长。贵州茅台2018年度收入为73,638,872,388.03 元,较2017年度增长26.49%,而2018年同期贵州茅台销售费用为2,572,076,872.16元,反而较2017年度下降13.86%。销售费用下降的主要原因是贵州茅台因业绩的好转减少了广告宣传及市场拓展费用上的投入。而同期东阿阿胶的三项费用占收入的比重变动不大,从而导致东阿阿胶和贵州茅台销售净利率的差距越来越大。

3.3 净资产收益率比较分析

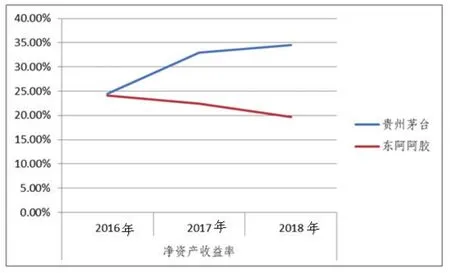

贵州茅台和东阿阿胶净资产收益率,如图3所示。

图3 净资产收益率

从图3可以看出,在2016年度,两公司净资产收益率还保持在同一水平,此后逐渐拉大差距,贵州茅台净资产收益率不断提高,东阿阿胶净资产收益率不断降低。对比双方披露的年报数据,其差异的主要原因有如下两点。

(1)贵州茅台在2017年度、2018年度归属于母公司的净利润增长较快,2017年度、2018年度贵州茅台归属于母公司净利润分别较上期增长61.97%、30.00%,而同期东阿阿胶的增长率分别只有10.36%、1.98%。

(2)贵州茅台一直保持了较高的分红比率,2016年度、2017年度、2018年度,贵州茅台的现金分红占当期归属于上市公司普通股股东净利润的比例分别为51.00%、51.02%、51.88%,而同期东阿阿胶分红比例仅为31.77%、28.79%、31.37%。

贵州茅台盈利能力不断增强,同时持续保持较高的分红比例,而同期东阿阿胶盈利增长缓慢,分红比例较低,总体导致2016—2018年度,东阿阿胶的净资产收益率与贵州茅台的差距越来越大。

综上所述,虽然贵州茅台和东阿阿胶都是各自行业中的头部上市公司,但因行业的不同和品牌黏度的差异,导致两公司最近几年的发展出现了明显的差异,贵州茅台的各项利润指标均出现向好发展态势,但东阿阿胶各项指标比较平稳,增长乏力,特别是净资产收益率出现了明显下降。东阿阿胶未来一段时间将面临市场竞争加剧、成本上升的压力,需要平衡下游客户黏度和终端售价的关系。

4 结语

通过对上市公司盈利能力的分析,横向上可以为投资人寻找竞争力较高的行业和企业,纵向上可以判断出企业的发展阶段和发展潜力,确定投资时机。总体上可以为投资人提供重要的决策依据,使其积极参与到上市公司的融资业务中。