我国化肥出口贸易面临的困境及解决对策

2021-05-31曹娜,夏飞,2

曹 娜,夏 飞,2

(1.郑州商学院,河南 郑州 451200;2.中南财经政法大学,湖北 武汉 430073)

作为粮食的“粮食”,化肥在提升粮食产量、保障粮食安全方面发挥着不可替代的作用[1]。我国作为农业大国,改革开放后大力发展化肥产业,并成为化肥产能大国[2]。我国化肥产能快速增长,而使用量逐渐实现零增长,产能过剩问题凸显。虽然通过供给侧结构性改革淘汰了部分落后产能,一定程度上缓解了产能过剩压力,但是供大于求的格局并没有改变,还需要通过出口消化过剩产量,缓解产能过剩压力。然而,近年来,我国化肥出口愈发困难,出口规模总体不断缩小,由2015年的3 450.90万t下降到2019年的2 740.00万t。基于此,分析我国化肥出口贸易困境所在,并提出有效可行的对策建议,对促进我国化肥出口贸易健康发展,缓解国内产能过剩压力具有现实意义。

1 我国化肥出口贸易发展现状

1.1 出口规模整体上呈缩小走势

近年来,我国化肥出口规模整体上呈缩小走势(见表1)。虽然在2015年以前,我国化肥出口规模整体呈不断扩大态势,特别是2007年我国化肥贸易由逆差转为顺差后,化肥出口量快速增长,到2015年我国化肥出口量和出口额分别达到3 450.90万t和108.60亿美元,均达历史峰值。但是随着2015年9月1日我国恢复征收化肥生产销售增值税,以及2016年4月20日取消化肥优惠电价,我国化肥生产成本上升,国际竞争力减弱,再加上国际需求低迷,国际产能增加等原因,我国化肥出口遭遇困难,出口规模整体不断缩小。2016年,我国化肥出口量下降19.93%,出口额减少39.13%。虽然2017年我国取消了氮肥和磷肥的出口关税,并调低氮磷钾三元复合肥出口关税,但仍未改变化肥出口量和出口额双下滑的局面。2018年,国际化肥价格普涨,虽然我国化肥出口额上涨18.12%,但出口量却减少2.46%。因为全面取消出口关税,2019年我国化肥出口扭转了下滑走势,出口量增加13.50%,但由于国际化肥价格低迷,出口额仅增长了3.27%。然而,2020年受新冠肺炎疫情影响,1—6月我国化肥出口量和出口额同比分别减少3.63%和23.63%。

表1 2015年以来我国化肥出口情况

1.2 氮肥和磷肥一直是出口主体

虽然我国是化肥出口大国,但因为化肥生产高度依赖自然资源,而我国钾盐资源相对稀缺[3],目前钾肥(主要包括氯化钾和硫酸钾)出口量一直较小,而氮肥(主要包括尿素、硫酸铵、硝酸铵、肥料用氯化铵)和磷肥(主要包括磷酸一铵、磷酸二铵、重过磷酸钙、其他过磷酸钙)无论出口量还是出口额占化肥出口的比重一直在90%以上,是我国化肥出口的主体。以2015年为例,我国氮肥和磷肥出口量分别为2 030.60万t和1 264.90万t,共占当年化肥出口总量的95.50%;出口额分别为48.26亿美元和53.21亿美元,共占当年化肥出口总额的93.43%。2015年后,虽然我国化肥出口规模总体不断缩小,但氮肥和磷肥的出口主体地位未变。2018年我国氮肥和磷肥出口量分别为1 177.50万t和1 043.00万t,两者占当年化肥出口总量的91.98%。钾肥出口量一直较少,2019年我国取消了钾肥的出口关税,虽然其出口量增加178.11%,但是仅有55.51万t,占化肥出口总量的2.03%。

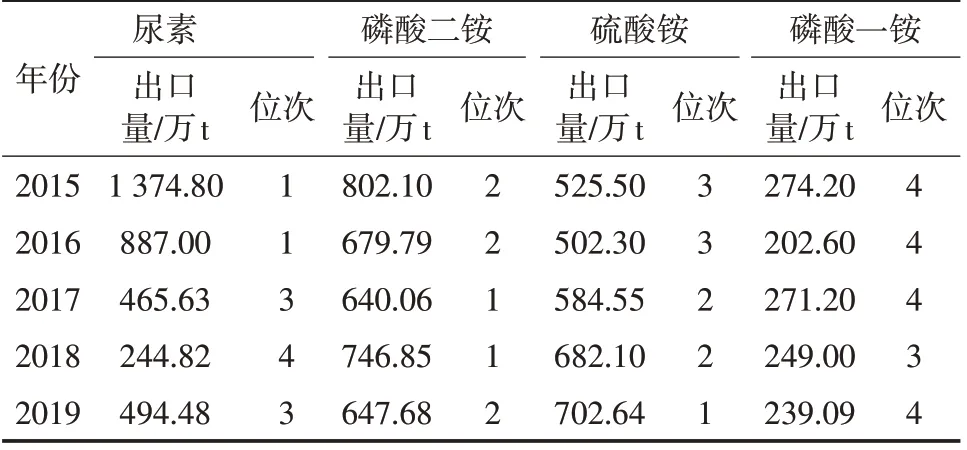

1.3 主要出口品种出口量位次变动大

近年来,我国化肥主要出口品种出口量的位次变动大。2015—2019年我国化肥主要出口品种出口量及位次见表2。2015年,我国尿素出口量为1 374.80万t,占当年化肥出口总量的39.84%,是化肥出口第一大品种。但之后受国际新产能投放、国内尿素生产成本相对较高等因素影响,我国尿素出口量大幅度下降,到2018年仅有244.82万t,位居第4。2019年,随着国际价格相对上升,企业出口积极性提升,我国尿素出口量大幅度反弹,位次提高到第3,但出口量仅相当于2015年的35.97%。相对于尿素出口量大幅度减少,磷酸二铵、硫酸铵和磷酸一铵的出口量相对稳定。到2019年,因国际市场需求疲软,我国磷酸二铵生产成本相对偏高,出口呈颓势,出口量减少13.28%,进而硫酸铵成为出口量最大的化肥品种。

表2 2015—2019年我国化肥主要出口品种出口量、位次

2 我国化肥出口贸易面临的困境

2.1 国际竞争力减弱,化肥出口愈发困难

近年来化肥生产中多项优惠政策的取消,导致化肥生产成本不断上升。同时,化肥生产易对环境造成污染,随着环保政策愈发严格,我国化肥企业因重置环保设备等也引起成本增加。随着国内化肥生产成本上升,以及国际化肥新产能增加,我国化肥产品的国际竞争力减弱,出口愈发困难。一是出口总量总体不断减少。2015—2019年,我国化肥出口量和出口额分别减少了20.60%和33.06%。二是主要出口品种优势减弱甚至消失。例如,曾作为我国第一大化肥出口品种的尿素,因为生产成本上升,国际市场竞争优势不再,出口量整体不断减少。同时,我国尿素在主要出口市场的影响减弱。在我国最大的尿素出口市场印度,我国尿素逐渐被更具价格优势的阿曼和伊朗尿素挤占,2015—2018年,我国货源占印度尿素进口的比重由70.30%下降到8.90%。另外,随着国际新产能增加,我国化肥出口主力磷酸二铵的国际市场竞争优势相对减弱,出口也遭遇困难,2019年出口量减少99.17万t,减幅为13.28%。

2.2 主要出口品种对外依赖性高,受国际市场影响大

首先是我国尿素出口对印度的依赖性较高。目前,我国尿素出口的主要地区是印度[4]。2015年,我国出口印度的尿素量达到595.00万t,占出口总量的43.28%。2019年,我国尿素出口量仅为494.48万t,但出口印度的量为236.31万t,占出口总量的47.79%。印度尿素进口采取招标方式,价格优势是出口国中标的主要原因。然而,2016年,随着国际产能提升,以及国内生产成本增加,我国尿素出口量减少487.80万t,减幅达35.48%,其中,出口印度的量减少382.00万t,对我国尿素出口量减少的贡献达到78.31%。到2019年,随着国内尿素价格走低,出口价格优势显现,我国尿素出口量增长101.98%,增加了249.66万t,其中印度对出口增量的贡献达到68.02%。同时,进口国的进口政策变化对我国尿素市场的影响较大,比如,2020年7月下旬印度尿素进口招标政策的变化引起我国尿素期货跌宕起伏。

其次是我国硫酸铵和磷酸二铵的生产高度依赖出口。近年来,随着我国硫酸铵出口不断增加,出口量占国内产量的比重一直稳定在60%以上;磷酸二铵出口量虽有波动,但其占国内产量的比重也稳定在40%左右。然而,较高的出口依赖使我国硫酸铵和磷酸二铵行业发展受国际市场影响较大。以磷酸二铵为例,2019年,在国际磷酸二铵市场需求疲软、国际价格不断下跌的影响下,不仅我国磷酸二铵出口受到较大影响,出口量和出口额分别下降13.28%和24.86%,而且国内磷酸二铵价格也持续下跌,平均出厂价格由1月的2 700元/t下降到12月的2 200元/t,行业开工率也一直维持低位。

2.3 零关税未能改变我国化肥国际竞争力不足的局面

在国内优惠政策不断减少的背景下,近几年,我国逐渐取消化肥出口关税以降低出口成本、提升国际竞争力。2017年,我国取消氮肥和磷肥的出口关税,并降低三元复合肥出口关税;2018年通过改变计征方式继续降低三元复合肥出口关税;到2019年我国全面取消化肥出口关税。然而,零关税未能改变我国化肥国际竞争力不足的局面。一是2017年取消氮肥、磷肥出口关税后,我国氮肥和磷肥出口量整体未出现增长。2018年,我国氮肥和磷肥共出口2 220.50万t,比2016年减少346.50万t。而其中尿素出口量减幅较大,在2017年和2018年分别同比减少47.51%和47.42%。这主要是因为2017年我国虽然取消尿素80元/t的出口关税,但是仍不能弥补国内外成本差,出口仍是无利润甚至亏损。虽然2019年我国尿素出口量同比大幅增长,但相对于2015年而言,2019我国尿素出口量仍处在低位,国际竞争力远不及以前。二是2019年全面取消化肥出口关税后,我国钾肥出口量虽然大增,但因出口量较小,对我国化肥出口总量影响较小,不能扭转化肥出口总体困难的局面。

3 促进我国化肥出口贸易发展的对策

3.1 降低生产成本,提升国际竞争力

相对上升的生产成本是我国化肥国际竞争力减弱、出口量减少的根本原因,所以,降低生产成本是化解我国化肥出口困境的根本途径。例如,硫酸铵作为环保副产品,其单质氮价格低于尿素,近几年出口一直呈扩大态势,到2019年,硫酸铵成为我国出口量最大的化肥品种。虽然2020年遭遇新冠肺炎疫情,但是硫酸铵凭借其价格优势,1—6月累计出口量增长8.60%,达到358.00万t。

3.1.1加快转型发展,提质降本

随着我国进入高质量发展阶段,国家对化肥行业的环保和资源消耗控制会更加严格,带来成本上升压力[5]。所以,我国化肥生产企业应加快转型发展,增加绿色环保高效化肥产品生产,提质降本,增强国际竞争力。一是研发绿色高效化肥产品,实现从原料、加工、流通到施用的各环节绿色环保,不仅可以满足国际市场对绿色高效化肥的需求,也能缓解我国化肥企业在生产中的资源消耗问题;二是加快“大产能、低成本”技术突破,鼓励化肥龙头企业通过联盟、联营等形式整合资源,实现产业规模化生产,有效降低成本[6]。

3.1.2积极“走出去”,充分利用国外资源,降本增效

化肥生产高度依赖自然资源,但我国存在钾盐相对稀缺、尿素原料以煤炭为主等问题。所以,我国化肥企业应积极“走出去”,充分利用国外生产资源,降低原料等成本,开拓国际市场。一是优化区域布局,选择资源丰富、市场需求增长快的非洲、东南亚、北美和中亚作为重点投资区域,提高对化肥资源的控制力,进而实现原料、仓储、运输等成本的降低[7];二是多样化海外投资方式,通过新建、并购、参股等方式参与目标地区和国家的化肥产业发展,增强国际影响力,提升国际竞争力;三是化肥生产企业“抱团出海”,构建集原料开采、产品研发、生产加工、仓储物流为一体的全产业链体系,提升市场掌控力,促进生产效益提升。

3.2 加强“一带一路”合作,推动出口市场多样化

随着“一带一路”沿线国家农业增加值不断提高,特别是东南亚和非洲国家农业现代化进程的推进,对化肥等农资产品需求量很大。而我国作为化肥生产大国,不仅有先进的生产工艺,且产能过剩,能够满足“一带一路”沿线国家化肥进口的需求。因此,我国化肥生产企业应充分利用“一带一路”倡议契机,强化与沿线国家合作,进一步开拓国际市场,多样化出口市场[8]。一是加强与沿线国家在化肥产品标准方面的交流合作。产品标准是质量监督的依据。我国化肥产业经过多年发展,目前已经形成了较为全面的标准体系,有效保障了我国化肥产品的品质。通过与沿线国家建立稳定的交流合作机制,让其充分了解我国化肥生产中执行的技术标准,增强对我国化肥品质的信心,增加对我国化肥的进口需求。二是积极对接我国“走出去”的农业种植企业,拓展出口市场[9]。随着我国与“一带一路”沿线国家合作深化,农业种植投资成为重要的内容,且投资范围不断扩大。我国农业企业不仅直接投资天然橡胶、棕榈油等进口依存度较高的农产品种植园,也充分利用自身优势,在沿线国家进行水稻等作物的种植合作。海外农业种植需要大量的化肥等投入品,而“走出去”的种植企业对我国化肥了解充分,易成为我国化肥出口的对象。三是加快供给侧结构性改革,精准匹配沿线国家需求。虽然我国化肥生产技术和产品品质都接近国际先进水平,但也存在产品同质化严重、结构性过剩等问题,需加快供给侧结构性改革。进行供给侧结构性改革是为了更好地满足市场需求,化肥行业也未例外。因此,我国化肥出口企业要时刻关注沿线国家化肥需求变化,调整产品结构,开发目标市场专用肥或特种肥,精准匹配市场需求,拓展出口市场。

3.3 完善稳定化肥出口政策,拉动我国化肥出口

我国化肥出口政策一直不稳定,21世纪以来,经历了“鼓励出口-限制出口-鼓励出口”的变动。多变的出口政策不仅加大了我国化肥生产企业制定长期出口规划的难度,也抑制了主要进口国家与我国开展深度合作的意愿。因此,须进一步完善稳定化肥出口政策,有效提升国际竞争力,拉动我国化肥出口[10]。一是稳定现行的出口关税政策。虽然现行的出口零关税政策未能改变我国化肥出口竞争力不足的局面,但为化肥出口企业提供了一个更为公平的竞争环境,并在一定程度上提高了我国化肥出口的竞争力,缓解了化肥出口企业的困境[11]。因此,还须继续现行的全面零关税政策,鼓励化肥出口企业拓展国际市场,扩大出口规模。二是多样化出口鼓励政策。虽然降本提质关键还是要靠生产企业自身努力,但化解我国化肥出口困境,也离不开政府的政策支持。因此,除零关税政策外,我国政府还需要采取更多样的出口鼓励政策,加大对化肥出口企业的支持力度。比如,恢复对化肥的出口退税。目前,我国对多数化肥品种征收9%的增值税,如果能全部或部分恢复出口退税,将对提升我国化肥的国际竞争力,改善出口境况有所帮助。

4 结语

我国作为化肥生产大国,在化肥使用量零增长背景下,发展出口贸易成为消化过剩产量的重要途径。但近年来,我国化肥出口贸易遭遇困境,出口规模总体不断缩小。通过分析我国化肥出口贸易面临的困境,并针对性地提出化解困境的对策,以期促进我国化肥出口贸易更好地发展。