基于羊群行为对股市投资者行为的实证研究

2019-04-15陈晓晨

陈晓晨

摘 要:“羊群行为理论”是当今现代行为金融理论的成果之一,区别于传统金融学的理性人假设和市场有效性假设,倾向于研究投资人的心理因素,从而引起一系列的不成熟的投资行为。本文主要分析羊群行为的相关理论,以及通过研究CSSD、CASD、LSV模型的方法来衡量羊群行为度。

关键词:羊群行为效应;测度模型;行为金融学;股票市场

一、引言

(一)行为金融学的相关理论

行为金融学区别于传统的金融学,在传统金融学的基础上融合了心理学、社会学的有关理论。在行为金融学的发展过程中,主要有以下三种理论作为基础来进行分析:①前景理论。该理论是2002年的诺贝尔得奖者心理学家卡尔曼所提出的,前景理论又被称为“预测理论”,它认为人们的选择是可以预测的。②期望理论。该理论描述了人们在面临亏损时更加厌恶风险,在收益超过一定程度时对于行为人的满足感会越来越低。用公式表示为:M=V×E,V即效用价值,E就是完成可能性期望值,M是行为主体的完成度。V、E越大,完成该项目标的工作能力、工作信心越大,这项任务的完成度越高,任务的激励作用越明显。③羊群行为。羊群行为体现的是一种从众心理,反映的是行为主体忽视自身理性的判断跟随大众采取相似的抉择。行为人出于一是减少不必要的信息成本,二是保证自己的抉择至少与大多数人一致,减少机会成本。

(二)有关羊群行为的理论基础

学术界关于羊群行为的研究自从20世纪70年代开始大量涌现:国内外学者从有关羊群效应的形成机制、对股票市场的影响效应以及各种模型的不断出现以及改进等多角度研究。关于形成机制的部分,主要有支付外部性理论、声誉理论和信息理论。Gurton提出了支付外部性的有关理论。Prendergast和stole认为,基金经理人的声誉与产生的羊群效应成正比。Banerjee提出的序贯决策模型,这类决策的最大特征是由于信息不对称导致其决策的序列性。关于模型方法及实证方面的研究:LSV 方法最早由Kalashnikov、Heifer、Vishnu(简称LSV)于1992 年提出,他们通过构造行为强度的指标考察了一组货币基金经理同时购买或出售某一特定股票的情况。Christie和Huang(1995)提出了基于收益率分散度的衡量羊群行为的方法即横截面标准差模型(CSSD模型)。Sanders 和Irwin(1997)提出用个股收益率对市场整体收益率的横截面绝对偏离度(CSAD)来衡量投资者行为的一致性。孙培源、施东辉(2002)运用ARCH模型对我国股票市场中的羊群行为进行实证分析。张红伟、毛前友(2007)利用基于资本资产定价模型(CAPM模型)考察我国证券基金的羊群效应;张轩旗(2014)基于CSAD法,从单个基金与市场偏离程度的角度分析。王军,吴雨茜,黄华继(2018)通过动态化博弈分析中国证券市场中基金经理人的羊群行为。

二、羊群行为的实证研究

我国学者也是基于各种经典模型结合计量模型研究我国的证券市场行为者的投資行为,本文笔者主要介绍三种使用率较高的模型来对羊群行为进行实证分析。包括横截面收益标准差模型(CSSD)、横截面绝对偏离度(CSAD)模型、LSV法。

(一)横截面收益标准差模型(CSSD)

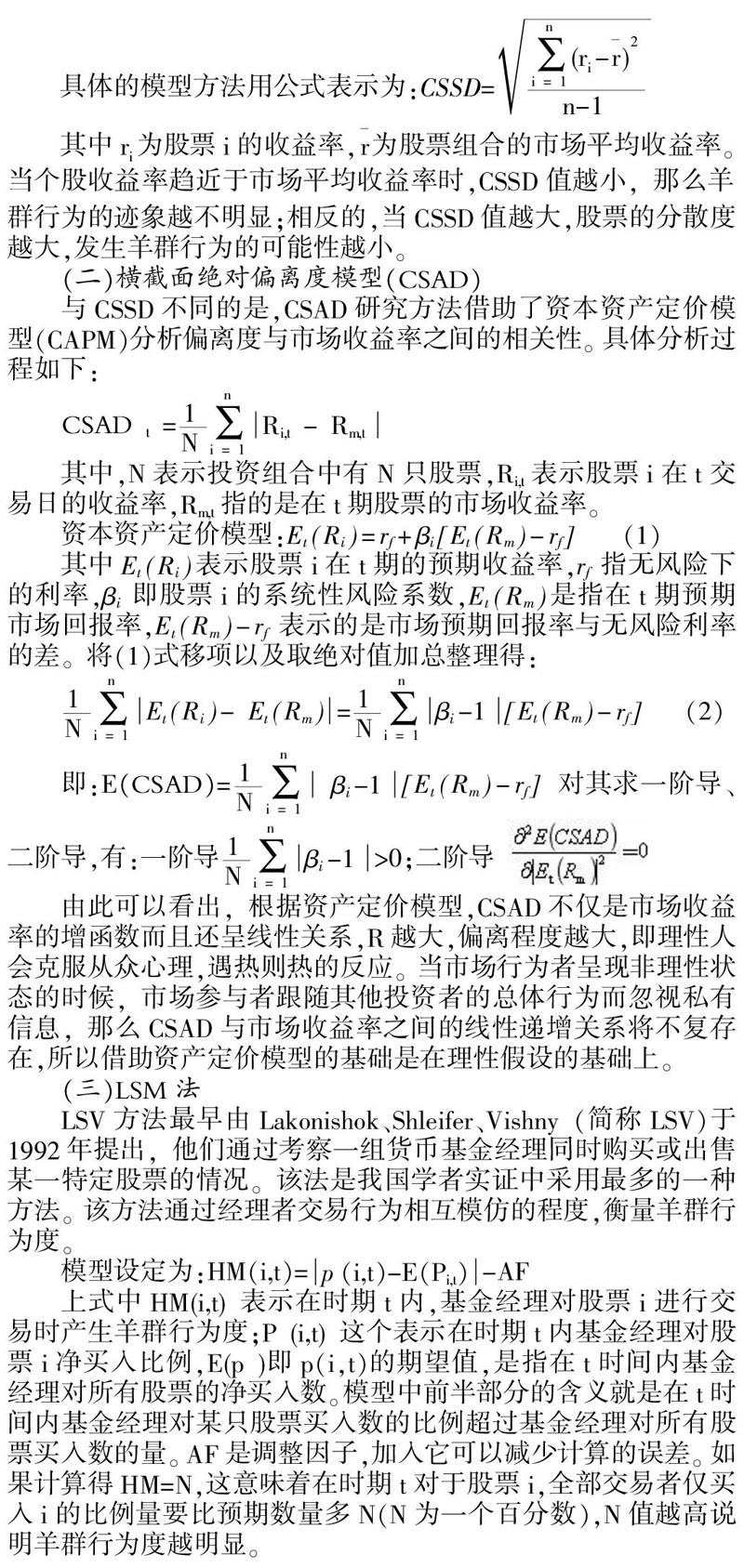

CSSD模型研究市场收益率与个股收益率之间关系的方法。利用收益率的集中度来体现羊群行为发生的可能性。当个股收益率集中在市场平均水平的时候,表明大多数个人选择了相似的策略;反之,波动较大,个人意志表现得较为强烈。

(二)横截面绝对偏离度模型(CSAD)

与CSSD不同的是,CSAD研究方法借助了资本资产定价模型(CAPM)分析偏离度与市场收益率之间的相关性。具体分析过程如下:

其中,N表示投资组合中有N只股票,Ri,t表示股票i在t交易日的收益率,Rm,t指的是在t期股票的市场收益率。

其中Et(Ri)表示股票i在t期的预期收益率,rf指无风险下的利率,βi即股票i的系统性风险系数,Et(Rm)是指在t期预期市场回报率,Et(Rm)-rf表示的是市场预期回报率与无风险利率的差。将(1)式移项以及取绝对值加总整理得:

由此可以看出,根据资产定价模型,CSAD不仅是市场收益率的增函数而且还呈线性关系,R越大,偏离程度越大,即理性人会克服从众心理,遇热则热的反应。当市场行为者呈现非理性状态的时候,市场参与者跟随其他投资者的总体行为而忽视私有信息,那么CSAD与市场收益率之间的线性递增关系将不复存在,所以借助资产定价模型的基础是在理性假设的基础上。

(三)LSM法

LSV方法最早由Lakonishok、Shleifer、Vishny(简称LSV)于1992年提出,他们通过考察一组货币基金经理同时购买或出售某一特定股票的情况。该法是我国学者实证中采用最多的一种方法。该方法通过经理者交易行为相互模仿的程度,衡量羊群行为度。

上式中HM(i,t) 表示在时期t内,基金经理对股票i进行交易时产生羊群行为度;P(i,t) 这个表示在时期t内基金经理对股票i净买入比例,E(p )即p(i,t)的期望值,是指在t时间内基金经理对所有股票的净买入数。模型中前半部分的含义就是在t时间内基金经理对某只股票买入数的比例超过基金经理对所有股票买入数的量。AF是调整因子,加入它可以减少计算的误差。如果计算得HM=N,这意味着在时期t对于股票i,全部交易者仅买入i的比例量要比预期数量多N(N为一个百分数),N值越高说明羊群行为度越明显。

参考文献:

[1] 张轩旗.机构投资者的羊群行为与市场影响——基于CSAD方法的实证研究[J].南方金融,2014(2):65-70.

[2] 吴华霞,张 华.“羊群效应”在我国股市的表现影响及对策探讨[J].特区经济, 2014(2):75-76.

[3] 戴淑庚,陆 彬.基于CSAD模型的股票市场羊群效应的实证分析[J].广义虚拟经济研究,2016,7(1):77-89.

[4] 郑海闻.试析行业金融学视角下的中国股市异象及相关投资建议[J].江苏商论, 2016(27):109-110.