失业家庭如何规划财务

2019-03-26文熙

文熙

V女士,31岁,坐标新疆,爱人33岁。有一男宝11个月。V女士目前在国企单位上班,年收入10万元左右;爱人年前遭遇公司裁员被迫失业,收入暂无。

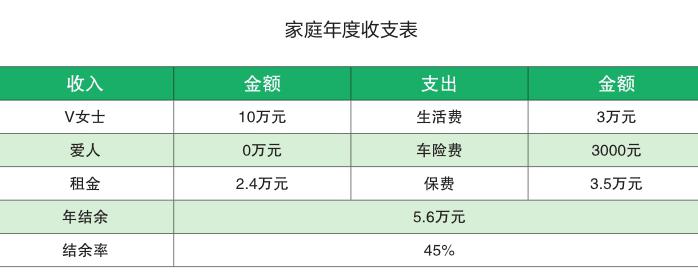

家庭支出方面,每月生活费约2500元,每年还有固定的3000元车险和家庭成员的保险费3.5万元。

资产方面,他们在西安有一套住房,价值180万元,目前出租月收入有2000元,未来用于自住。另有现金1万元,基金3.2万元,股票4万元,网贷3500元,还有15万元入股了一家火锅店。家庭无任何负债。

保障方面,V女士和她爱人各自配有40万元的重疾险和几十万元的意外险,重疾险年缴保费2万元,意外险5000元,男宝有份70万元的重疾险,年缴保费1万元。

一、家庭备用金规划

V女士的宝宝还很小,家庭开支结构变化,生活支出增加,而且V女士的爱人目前处于失业状态,应该准备足够的紧急备用金,来应对日常家庭开销和不时之需。正常家庭备用金一般需满足家庭3-6个月生活开支,故应为1.125万元。该笔资金必须流动性充足,可投资于灵活、风险较低的货币型基金。同时,建议V女士办理信用卡,信用卡可透支的信用额度可以增加V女士的紧急备用金,让其生活更有保障。

二、资产配置结构规划

首先,V女士爱人的工作是当务之急,尽快找到工作,增加家庭工作收入,对家庭财富积累举足轻重。其次,该家庭目前的投资方式集中在权益类投资和实体投资,建议适当增加固收类资产配置。每年的收入结余可适当配置短期理财、中长期产品。今年以来央行已两次降准,理财收益率属于下行通道,预计理财收益率将会持续降低,建议V女士以配置中长期产品为主(大额存单、银保产品、债券类产品),锁定稳稳中长期收益。

三、强制储蓄规划

V女士每月的租金收入2000元,金额不多,但可以通过强制储蓄的方式积累。比较常见的强制储蓄方式有零存整取、基金定投等。在目前权益类市场具备配置投资价值的点位,建议V女士以基金定投的方式进行强制储蓄,将每月的租金收入通过定期定额购买开放式基金的方式,参与股票市场投资。这也是一种懒人投资方式,可降低V女士的基金投资风险。

四、风险保障规划

V女士一家的风险意识还是具备的,重疾险和意外险均有配置。但目前V女士和其爱人的40万元的重疾保额是不够的,未能充分覆盖重疾的治疗费用和后期康复费用,建议增加重疾类保障配置,保费要控制在一个合理的水平。根据保险的“双十原则”,一般来说保费支出控制在年收入的10%-15%左右。目前V女士一家的保费年支出占比比较高,建议V女士一家配置性价比较高的医疗险来共同转移重疾风险,医疗险可以覆盖绝大部分的医疗支出。

同时考虑到V女士的孩子只有11个月,未来的教育支出以及可能为其购置房屋、婚嫁等都会增加一笔很大的支出,应当提早做好规划。建议V女士从每年的结余中,为孩子配置教育金计划,专款专用,让孩子的教育成长与家庭的风险相隔离。

另外,V女士和爱人也将逐步进入中年时期,现在可以提早做养老规划,以便拥有一个资金比较充裕的晚年生活。建议每年拿出固定金额投资年金型保险理财、债券型基金、大额存单、国债等低风险的资产,进行养老储备。

教育金计划和养老规划都是中长期的规划,所以要坚持长期投资的理念。除了配置稳健型的资产,考虑到V女士的投资偏好偏向进取型,也可以适当配置权益类的资产,以基金定投的方式进行财富积累。

一、提高收入,增加结余

财富就像一个水池,只有源源不断、适量稳定的水流进来,才能使得水池保持上涨的幅度,始终充盈健康。

目前V女士一家的年结余率为45%,只看比率,在收支上做得还是可圈可点的。按照V女士的理财目标——4年后手里有50万元可支配资产目标来看,假如未来收入不变,也不做任何投资,仅靠每年5.6万元的结余,4年后有22.4万元。哪怕进行年化收益率8%的投资,4年后也只能增值到25.2万元,50万元的目标只能实现50%。

所以,要想努力实现目标,就得提高结余率。而影响结余率的高低,有两个因素:一是收入,二是支出。那么問题就来了,到底是省钱的效果好,还是多挣钱更重要呢?答案肯定是多挣钱对于家庭财富的积累更加重要。

假设A和B在同一座城市,家庭情况也大致相同,结余率也都是45%,但A的年收入只有10万元,而B的年收入有30万元; A一年只能攒4.5万元,而B因为收入高,一年哪怕花掉16.5万元,也能存下13.5万元,如果B再稍微努努力,压缩一下开支,结余提高到至15万元。二人攒钱的效率谁高谁低,就显而易见了。

对V女士一家来说,当前在生活费上的支出,可缩减的空间并不大,要想实现目标,只能通过提高收入来努力了。

假设V女士爱人未来找到工作的月收入能达到5000元,在支出金额不变的情况下,结余率将增至57%,每年结余金额为11.6万元,那么4年后,即便在不投资的情况下,财富也能新增46.4万元。如果按5%的年化收益算,财富将增至52.2万元。轻松实现理财目标。

二、活钱合理储备

我们要清楚的一点是,长期看,货币的购买力必然是越来越低的。而要想尽量避免货币因为通胀而贬值,我们就得充分利用投资产品,使其保值增值。

当然了,并不是说我们每笔结余资金都要拿来进行投资,但适当地留存一笔能应急用的活钱,也是很有必要的。

V女士家每月用在日常生活上的开销为2500元,考虑到家里有位11个月的小男宝,以后花钱的地方只多不少,所以应急用的活钱建议按6倍月支出的金额来储备,即1.5万元。这笔钱不建议全部以现金的形式拿着,可以按70%货币基金+30%银行存款的方式储备。

目前,V女士现金一项有1万元,还有 5000元的缺口,这笔钱可以在下月的结余资金中予以补充。

三、增加稳健类投资配置

从目前V女士家的资产配置来看,刨去用于应急资金使用的现金部分,剩余的22.55万元中,风险较高的权益类基金+股票+火锅店投资合计已经达到了22.2万元,占可支配金融资产的98%,3500元配置了头部平台的网贷服务。虽然投资产品的种类多,但是整体组合的风险较大。

未来理财目标的实现,也是为了长期投资更加稳健,建议减持4万元的股票持仓,调整为稳健类的银行理财配置。

四、保费占比过高,建议考虑重新配置

两个30岁以上人的重疾险,40万元保额,每年保费2万元,意外险每年居然要5000元,未满1岁的孩子保费也要1万元,真的是太贵了!

如果按照家庭年收入12.4万元计算,当前的保费支出已经占收入的28%了,哪怕年收入增长到18.4万元,保费支出也占19%,这一比例也超10%~15%。所以,V女士的保险配置,急需优化。

同样的保额配置,换成消费型或纯保障的产品,保费可以节省2万元。这可不是千把块钱的节省,每年节省2万元,4年后家庭金融资产起码能多10万元,并且优化后,保费支出占比10%以下,不会因为买了保险而导致财务压力。

所以,眼下V女士很可能要面临退保的选择。