企业现金分红与企业价值关系研究

2017-05-30罗秉硕

罗秉硕

摘 要:本文以我国2015年~2017年A股上市公司为样本,对现金分红与企业价值的关系进行了理论和实证分析。本文的研究结果较好地支持了股利有关论,认为现金分红具有一定的信号传递功能,与企业价值呈现出明显的正向关系。依据研究结论本文进一步提出了相应的政策建议。

关键词:现金分红 企业价值 回归分析

中图分类号:F275 文献标识码:A 文章编号:2096-0298(2017)10(c)-087-02

近日,证监会主席刘士余在中国上市公司协会上明确表示,证监会已经关注到有些公司有能力却常年不分红,对此证监会不会放任不管,会有相应的措施。统计数据显示,金杯汽车、紫光学大、中核钛白等35家上市公司上市以来未见实施现金分红,其中金杯汽车1994年上市以来,近22年从来发放现金股利。与此同时,业界亦注意到,以ST神火公司为代表的一类公司,在连年经营不善的情况下依然推出的高分红的股利政策。由此可见,有能力分红而不分红、业绩亏损却依旧高分红的现象在我国资本市场均不罕见,这不由令人疑惑:现金分红与企业价值真的相关吗?

分红是股份公司在盈利中每年按股票份额支付给投资者的红利,将该分红在提取相应的项目后向股东开放,是股东收益的一种方式,也是企业对股东的一种回报。通常而言,企业在具有良好投资机会的时候会减少现金股利的发放,而将资金留存在企业内部继续投资,形成更高的回报。反之,市场投资环境恶劣、企业投资机会不佳的情况下,为避免过度投资而减少股东财富,企业应当更多地向股东进行利润分配。因此,企业的股利政策与企业价值将具有理论上的关联关系。

1 理论基础

1.1 文献综述

长期以来,学术界对于股利政策与企业价值关联的研究方兴未艾,其中有四种具有代表性的理论(其他理论基本在这四种理论基础上派生出来)。

1.1.1 股利无关论

1961年莫迪利安尼与米勒在《股利政策、增长和股票估价》中指出,在完全的资本市场中,企业与投资者总会明白地了解市场上的项目是否具有盈利性,而且投资者会相同地获得市场上的信息。基于上述假设,当一个公司的投资项目能够获取回报时,企业无论何时都能够便捷地从投资者处融到资金,因此企业会将盈余分配给股东还是留存继续投资并不影响企业价值,即公司的价值仅取决于其获利能力和决策能力。股利无关理论具有十分严格的假设,对于现实案例的解释力度有限,但其严谨的论证为以后学者研究这一问题提供了非常有价值的逻辑框架。

1.1.2 “一鸟在手”理论

1963年由林特纳等经济学家对股利无关理论模型进行了修正,最终提出了“一鸟在手”这一著名理论。该理论认为保留盈余再投资获得资本的不确定性会高于股利分配的不确定性,再投资的风险大于保留盈余后的投资风险,因此股票价格与股票支付率成正比,即当公司支付鼓励高,股价上升,公司价值会提升。“一鸟在手”模型从心理层面引入了经济学的经典概念——不确定性,使得模型结果具有更大的适用范围,是对股利无关模型的修正与改良。

1.1.3 信号传递理论

1985年米勒与洛克提出了信号传递理论,这一理论认为在不完全的市场下,公司可以利用高额分红向市场投放关于公司未来获利的信息,有时亏空企业也可以利用高分红吸引大批市场投资者投资,之后再甩卖一部分股票扭转亏空形势。在这一逻辑下,业绩良好的企业会通过高分红传递积极信号,同时部分经营出现问题的企业也可能短期利用高分红,伪装成优质企业,或吸引投资或变卖股票套现。

1.1.4 追随者理论

莫迪利安尼与米勒从税收筹划的视角提出了“追随者理论”,认为不同的投资者税收等级不同,富有的投资者与小型投资者的投资概念不同,从而引发其对股利态度不一样。对于大股东来说,由于其边际税率较高,偏好低股利支付率的股票;而中小投资者则更喜欢高股利的股票。公司会根据其投资者类型与比率相应地调整分红政策,以此符合其投资者的需要来吸引投资。具体而言,低股利的股票将吸引战略投资者,而高股利的股票会吸引中小投资者,“追随者理论”很好地考虑了投资者的感受,是心理因素与市场因素综合考虑的结果。

1.2 理论分析

根据以往研究结果,市场现状、公司自身特征(规模,成长能力等)、竞争企业政策等都会影响公司的股利分红政策(崔锦荣等,2013)。总之,在价值最大化的目标下,企业将会选择最优的股利分配方案。

中国资本市场拥有众多的中小投资者,受到资金、政策的干扰较大,影响上市企业现金股利分配的因素也十分复杂。我国上市企业的壳资源价值十分明显,使得上市企业的投资价值与经营业绩相关性并不强。由于独特的投资者结构和壳资源价值的存在,市场投资者对上市企业的价值判断更为模糊,因而经营良好的企业更需要通过现金股利分配传递积极信号。因此,本文认为现金分红与企业价值应当具有一定的正向联系。国内关于现金股利与企业价值关系的实证研究较少,梁婧等(2015)利用湖电力行业上市公司数据发现现金分红与企业价值在一定程度上呈现正比关系,但该研究利用的样本有限,且仅使用了描述性统计的实证方法,并不能全面回答本文研究的问题。

如前文所述少数上市企业在经营状况不佳的同时仍旧会进行高分红,这与本文对现金分红与企业价值正相关的预期不符。然而,这一现象并非普遍行为,且少数企业在经营现金流不足时仍旧分红,是希望通过传递混淆的信号牟取利益,这本身也是支持信号传递理论在我国资本市场有效的证据。

2 實证分析

2.1 数据来源

本文尝试探索我国上市企业现金分红与企业价值之间的关系。如前文所述,现金充足、经营良好的企业更有可能采用高比例现金分红的政策,已向市场传递经营稳定、盈利良好的积极信号。为论证上述观点,本文选取2015年~2017年区间的A股上市公司进行实证研究。研究中涉及的数据来自于国泰君安CSMAR数据库,在剔除金融行业、ST企业及主要变量缺失值之后,得到样本4893个。

2.2 研究方法

现金股利的分配一方面作为企业经营良好的积极信号,另一方面是对投资者而言是稳定的投资回报。因此上市企业进行稳定的现金分红,将能够吸引更多的投资者,有利于企业的股价上升的价值提升。为了研究现金分红与企业价值的关系,本文分别采用相关性系数分析、回归分析等统计方法进行了实证研究,回归模型如下。

TBQ=α0+α1DIV+α2Controls+ε

企业价值本文主要采用托宾Q值(TBQ)进行衡量,该指标主要反映的是企业市值与资产重置价值之比,DIV为现金股利支付比率。Controls为控制变量,主要包括经总资产标准化的企业经营现金流CFO、营业收入增长率GRO、总资产周转率AT、净资产收益率ROE、每股收益EPS和企业规模size(总资产的自然对数)。

2.3 实证分析结果

(1)相关性系数。

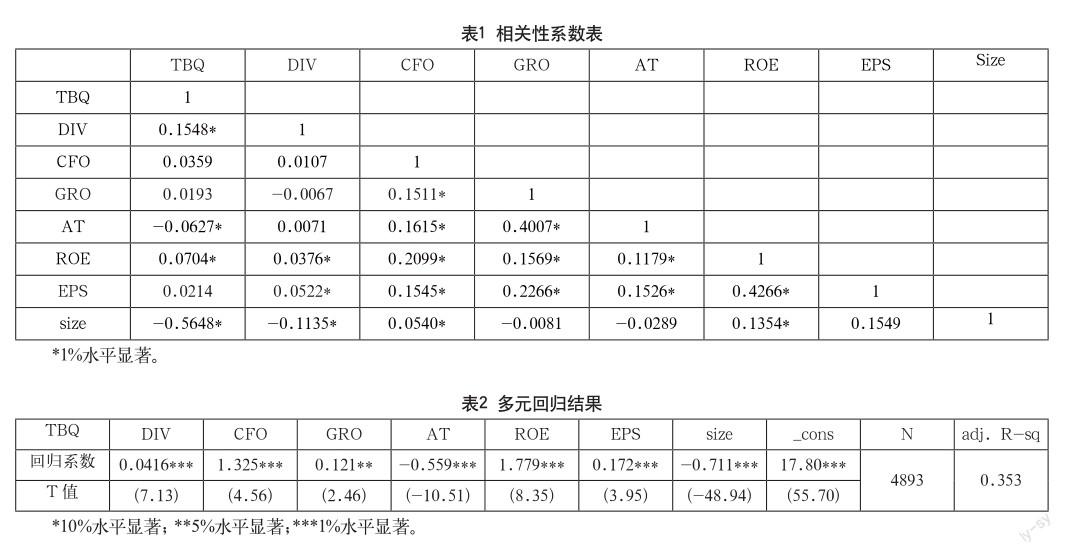

表1给出了现金股利支付率与企业价值之间的相关性系数。由该结果可以看出,现金股利支付率DIV与企业价值TBQ的相关性系数为0.1548,在1%水平下显著,说明企业的股利支付率越高,企业价值越高。

(2)多元回归分析结果。

在单变量相关性分析的基础之上,本文进一步对现金股利支付率与企业价值的关联进行了多元回归分析,相关结果如表2所示。回归结果表明,DIV的回归系数为0.0416,且在1%水平下显著为正,说明现金股利支付率与企业价值之间呈现明显的正相关关系。从其他控制变量的结果来看,CFO、GRO、ROE和EPS的回归系数显著为正,说明企业经营活动现金流越充足、营业收入增长越高、净资产收益率越好、每股收益越高,企业价值就越大;而AT、size显著为负,说明一般而言企业价值与资产周转率、资产规模负相关。

3 结论与建议

本文的研究结果表明:(1)企业现金股利分红与企业价值呈正相关,即现金股利支付率越高,企业的价值越大。该结果表明股利有关论更符合上市企业的一般情形。(2)本文研究成果较好地支持了信号传递理论。根据信号理论和我国资本市场实际,企业若经营状况良好,为了与其他企业形成区别并获得投资者青睐,可以通过稳定或较高的现金分红政策向市场传递积极信号,这就建立了现金分红与企业价值的正向联系。此外,稳定的现金分红作为确定性较高的回报,对于投资者有着较高的吸引力,会促使企业的股票价值进一步提升。(3)经营不善的企业实施高比例現金分红的行为,会干扰现金分红信号传递的功能,降低市场定价的效率,因此企业的持续分红能力比短期的高分红行为更为可靠。

基于本文的研究发现,本文认为股利分红能给市场传递更多的企业信息,应当鼓励经营良好、资金充裕的企业增加现金分红,提升股东回报的确定性,形成投资——回报——再投资的价值良性循环。而对于自身经营不好却依旧高分红的企业,有关部门应当加强监管,防止滥用现金分红进行错误信号传递,从中牟取利益的行为。投资者不能仅凭短期分红行为来判断企业经营状况,应当更加注重企业的长期回报机 制。

参考文献

[1] 崔锦荣,韩立君.关于股利分配政策影响因素的研究综述[J].经济视角,2013(4).

[2] 梁婧,王晓燕.上市公司现金股利政策与企业价值关系研究——以电力行业为例[J].财会通讯,2015(23).