浦发银行汇率风险度量研究

2016-07-06侯玉婷

[摘 要]随着人民币汇率的波动复杂化,汇率风险管理成为商业银行经营外汇等业务面临的重大课题,而风险管理的关键环节在于对风险的度量。浦发银行长期以来风险度量体系落后,目前仍使用的风险敞口、敏感性分析法已经不能适应多变的金融环境。VaR作为金融市场风险测量的主流方法,近年来得到金融界的广泛认可和支持,浦发银行应当借鉴国际和国内的经验引进适合自己的VaR模型,以提高抵御汇率风险的能力。

[关键词]浦发银行;汇率风险;度量;VaR

[DOI]10.13939/j.cnki.zgsc.2016.24.102

1 研究背景

自2005年汇改后我国汇率变动更加富有弹性,人民币总体呈升值趋势,近两年来,人民银行又上调人民币兑美元交易价浮动幅度,短期内人民币汇率波动更加频繁,双向波动趋于常态化。多年来我国的商业银行已习惯固定汇率制度,在复杂化的汇率波动下,汇率风险控制问题变得十分严峻。

2 浦发银行外汇经营现状

浦发银行的全称为上海浦东发展银行股份有限公司。浦发银行的主要外汇业务有外汇存、贷款、汇款、兑换,国际结算,同业外汇拆借,外汇票据的承兑和贴现,外汇借款,外汇担保,结汇、售汇,买卖和代理买卖股票以外的外币有价证券,自营外汇买卖,代客外汇买卖等。2014年公司累计完成离岸、在岸国际结算量3978.19亿美元,比2013年增加34.52%。外汇交易方面,银行间外汇市场自营交易的总交易量约5892亿美元。截至2015年年中,浦发硅谷银行总资产规模达3.16亿美元,营业收入660万美元,净利润64.5万美元;存款余额为14609万美元,较去年年底增长31%;贷款余额达到9553万美元,较去年年底增长17%。2015年浦银国际在香港正式开业,上半年实现业务收入1806.71万港元,实现净利润357.78万港元。由此可见,浦发银行的外汇业务呈上升趋势,并且由以前为主要以美元为主的外汇业务储备向美元为主港元为辅转变,因此面临的外汇风险也不断增加。

据浦发银行2014—2015年上半年的报表数据显示,浦发银行在外汇业务增长的同时,2013年汇兑损益为767万元,而2014年由于汇率波动汇兑损益为-57万元,2015年上半年由于不适应市场汇率的波动,汇兑损失达-466万元。可以看出,在市场汇率波动的强烈的情况下,浦发银行并未能及时控制好风险,伴随而来的是损益的大幅波动。因此对于浦发银行来讲,必须及时加强外汇风险管理,其中风险管理的前提和核心就是汇率风险的度量分析及评估。

3 浦发银行汇率风险度量现状及存在问题

3.1 浦发银行汇率风险度量现状

浦发银行的外币业务主要以美元为主,港币为辅,其他外币占比约只占到0.5%,其汇率风险度量方法主要为风险敞口分析和敏感性分析。

风险敞口分析方法主要包括三种:净汇总敞口(NAP计量方法)、总汇总敞口(GAP计量方法)、汇总短敞口(BAP计量方法)。由于浦发银行的外汇主要种类只有美元和港币,因此只是简单地对单一货币进行敞口计算,银行根据计算所得的外汇风险敞口来对外汇交易种类、交易权限、交易金额以及止损金额等加以限定和控制。表1是以2014年浦发银行的外汇数据进行的风险敞口计算。

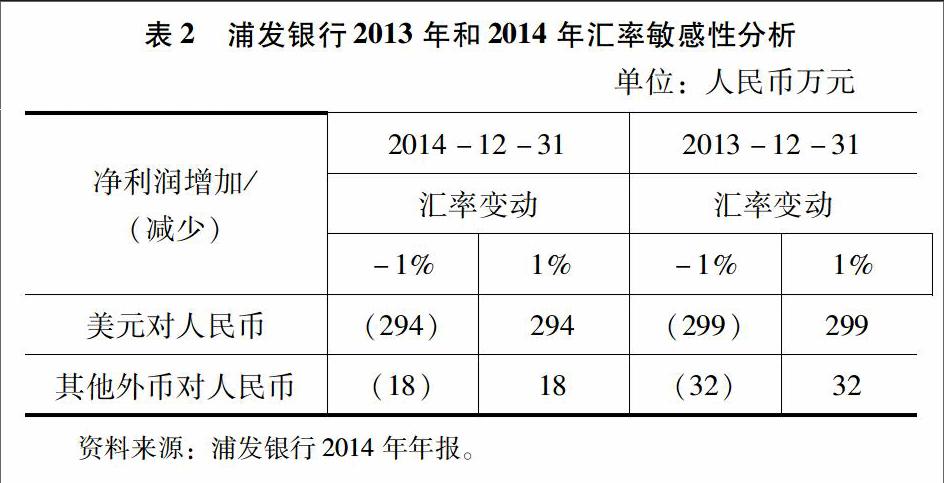

敏感性分析是对汇率风险的线性度量,在保持其他条件不变的情况下,研究单个市场风险因子的变化对外汇证券组合的收益或经济价值产生的影响。浦发银行利用敏感性分析衡量汇率变化对本集团净利润的可能影响,表2是2013年和2014年资产负债表日按当日金融资产和金融负债进行汇率敏感性分析的结果。

以上敏感性分析是基于资产和负债具有静态的汇率风险结构,计算了当其他因素不变时,外币对人民币的合理可能变动对净利润的影响,有关的分析基于以下假设:一是各种汇率敏感度是指各币种对人民币于报告日当天收盘(中间价)汇率绝对值波动1%造成的汇兑损益;二是其他外币汇率变动是指其他外币对人民币汇率同时同向波动;三是计算外汇敞口时,包含了即期外汇敞口和远期外汇敞口。

3.2 浦发银行汇率风险度量方法存在的问题

由表1可以看出,外汇风险敞口分析计算简单且便于理解,可以直接看出外汇储备的头寸短寸,以便直接对外汇交易进行控制,但是也存在着一定的局限性。首先,敞口分析忽视了币种之间汇率变动的相关性,难以解释由各种汇率波动的相关性引起的汇率风险;其次,风险敞口模型是一种静态模型,对于外部市场汇率、银行内部负债结构以及汇率变动与银行股价的关系并没有考虑到;最后,用此分析方法时,要求商业银行具备较高的汇率预测能力,必须很准确地判断汇率变动趋势和汇率变动拐点。否则,很可能会因为敞口和时间选择不当而引起更大的损失。由表2的敏感性分析可以直接看出,汇率每变动1%,银行的利润随之变化多少,但这种分析也是基于资产和负债具有静态的汇率风险结构,利用敏感性分析只是简单设定了交易权限和交易额度,没有一套对外汇风险资产进行风险评估的系统,所得的交易限制额是亏损的最大额,没有考虑到外汇风险的不恒定性。

4 浦发银行引进VaR的可行性

度量风险的方法除了浦发银行应用的风险敞口法、敏感性分析法,还包括情景模拟法、压力测试法、VaR等,其中VaR模型已经成为度量风险的主流方法。

4.1 VaR简介

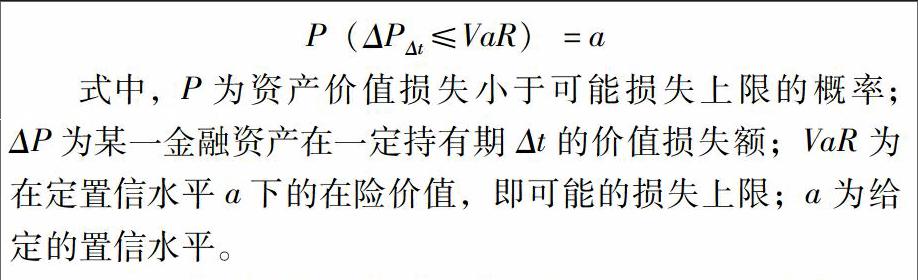

VaR(Value at Risk)按字面解释就是“风险价值”,指在一定概率水平(置信度)下,某一金融资产或证券组合价值在未来特定时期内的最大可能损失。可表示为:

VaR方法最早由JP摩根发明,1995年12月美国的金融机构正式将它作为银行汇率风险计量和管理工具,之后国外的其他商业银行业也纷纷效仿。以美国的菲利普·乔瑞为代表的西方经济学家对VaR方法的理论作了大量的研究,从Risk Metric法到现在的VaR半参数法,已经发展起来的VaR模型种类繁多。同时国外的学者也将VaR模型的各自的特征、适用性、优势以及缺陷做了大量的研究。在实证研究方面,国外的学者也做了大量的研究,将VaR模型运用到各大金融领域,如股票市场、期货期权市场、外汇市场等,验证各VaR模型的度量风险的实用性和精确性。与此同时,国内的众多学者也对VaR模型作了大量的实证研究,主要是集中在我国的股票市场。简而言之,目前应用VaR模型衡量汇率风险的技术已经发展得比较科学、规范和客观,能够比较准确、全面地反映商业银行面临的汇率风险状况,是现今国际银行界汇率风险评估主流方法。

4.2 国内银行应用VaR实例

国内部分银行已经引进了VaR来度量风险。例如,中国银行选取置信水平为99%,持有期为1天的历史模拟法来计算在险价值,并每天进行事后检验。建设银行则利用历史模拟法每周计算在置信水平为99%下,持有期为1天的人民币投资组合的风险价值。工商银行进行风险度量的主要方法是每季度对汇率风险进行敏感性分析和压力测试。从2008年开始,工商银行利用历史模拟法作为汇率风险度量的辅助方法对交易账户计量风险值,选取的置信水平为99%,持有期为1天,历史数据采用250天的。招商银行也是从2008年开始选取置信水平为99%,持有期为10个交易日的历史模拟法计算交易账户的汇率风险值。中信银行在2009年年报中指出外汇风险敞口和敏感性分析是其汇率风险度量的主要工具,VaR作为辅助计量工具,并选取的置信水平为99%,持有期为10个交易日的历史模拟法。

总体来说,我国商业银行的汇率风险度量主要以敞口分析和敏感性分析为主,只是简单地应用了历史模拟法来计量风险值,并没有具体结合我国的汇率变化特征选取更为合适的VaR模型。但相对于过去来讲已经取得了很大的进步,证明了VaR在我国商业银行风险度量上可以采用,只是有待进一步改善。浦发银行可以通过模仿其他大型银行,再结合自己的实际运行情况,选用适合自己的VaR风险度量模型。

5 小 结

随着人民币汇率双向波动常态化,外汇经营将面临更大的风险。浦发银行作为一家向着经营国际化方向发展的上市银行,要想在如此复杂多变的汇率环境中壮大自己的外汇业务,保持利润,就必须有效控制汇率风险。然而控制风险至为关键的一环就是风险度量,浦发银行现采用的风险敞口和敏感性分析度量法虽然简单易用,但已经不能满足浦发银行日益增加的外汇业务及复杂多变的金融环境。目前,金融界主流的风险度量方法是利用VaR模型来计算风险,理论上,对于VaR的各种模型的研究已经比较成熟,探索出了适合不同币种汇率变动规律的不同模型;实际上,国外银行早就率先应用VaR来度量风险,并取得了显著的效果,国内银行虽然引进较晚,应用还不成熟,但也为其他银行应用VaR提供了借鉴意义。因此,浦发银行完全可以借鉴国内外银行引进VaR的经验,结合自己的实际经营状况,选取适合自己的VaR模型,以更加准确地度量外汇风险,预防巨额损失的发生,提高风险监管效率和水平。

参考文献:

[1]周浩.中国商业银行汇率风险研究[D].成都:西南财经大学,2009.

[2]陆红.基于VaR-GARCH族模型的我国商业银行汇率风险度量研究[D].沈阳:东北大学,2010.

[3]曾妮.我国商业银行汇率风险度量及管理[J].科技创新导报,2015(3):179-180.

[作者简介]侯玉婷(1992—),女,汉族,河北张家口人,硕士研究生,河北工业大学经济管理学院,专业:国际商务。研究方向:国际贸易。