挂钩型理财产品的发展趋势

2016-05-14杨小玄刘立新

杨小玄 刘立新

挂钩型理财产品,是商业银行向投资者发行的一种特殊的理财产品,该产品的收益与一些指标相挂购,产品收益由理财期内挂钩标的资产收益率决定。近年来,挂钩型理财产品发展迅猛,仅2016年上半年就有722款挂钩型理财产品发行。挂钩型理财产品的发行主体也逐渐由外资银行向股份制商业银行过渡。与固定收益类产品不同,挂钩型理财产品的收益率为一个“区间”,最终的到期收益率与挂钩标的走势密切相关。挂钩型理财产品投资范围广、设计形式多样,迎合了客户的多样化投资需求,并且通过挂钩股票、外汇、黄金等标的资产,让投资者可以自己预判标的资产的方向,显著提高了投资的收益预期和风险程度。

但是应注意到,挂钩型理财产品的设计较为复杂,挂钩的指标更是五花八门。尽管许多产品为保本型设计,但其风险依然较高。本文对挂钩型理财产品的发展现状、结构问题进行深入分析,并进一步提出完善挂钩型理财产品市场发展的政策建议。

我国挂钩型理财产品发展趋势

总体规模

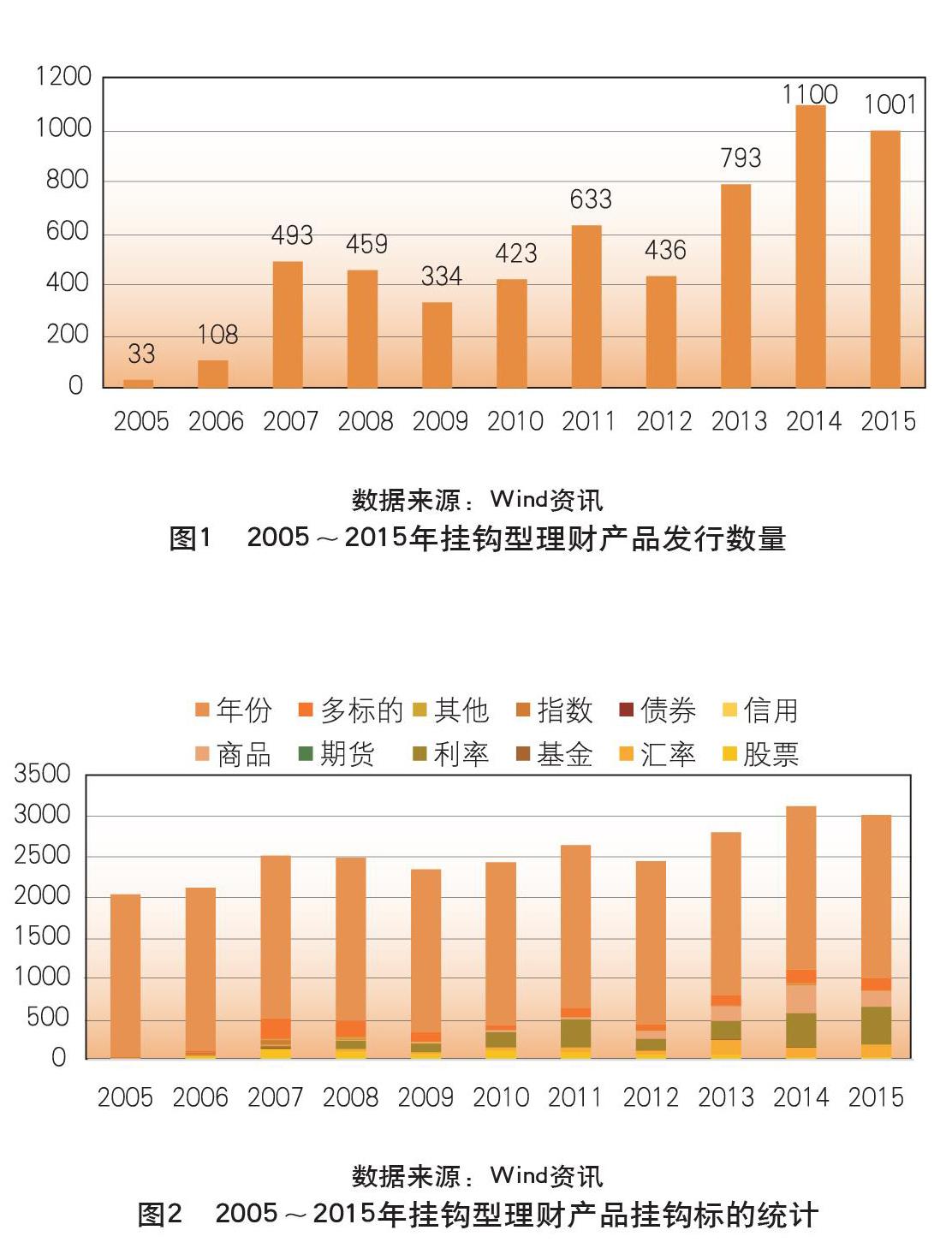

挂钩型理财产品在国外有30年左右的发展历史,但在我国出现较晚。2004年起,各家金融机构开始陆续推出挂钩型理财产品,随后,挂钩型理财产品快速发展。图1展示了2005年至2015年我国商业银行挂钩型理财产品的发行数量。可以看出,我国挂钩型理财产品规模整体呈现上升趋势,2014年起突破1000关口。但在2009年、2012年和2015年有小幅回落。

挂钩标的

挂钩型理财产品的挂钩标的不仅是利率、汇率、股票、基金,还可以是商品价格,甚至天气指标。不少产品的挂钩标的并非单一的,而是与一批指标的组合相挂钩,受到组合中每一单个资产收益的影响。

图2统计了2005~2015年挂钩型理财产品的挂钩标的。可以看出,早期挂钩型理财产品挂钩标的种类主要集中于股票和汇率。随着市场不断发展,挂钩标的也不断多元化,尤其是商品、利率、债券等比重不断上升,组合挂钩产品也占据越来越重要的地位。2015年发行的1001款挂钩型理财产品中,利率挂钩有463款,占比46.25%;商品挂钩有196款,占比19.58%;汇率挂钩有156款,占比15.58%;组合挂钩有151款,占比15.08%;股票34款,占比3.40%。

投资币种

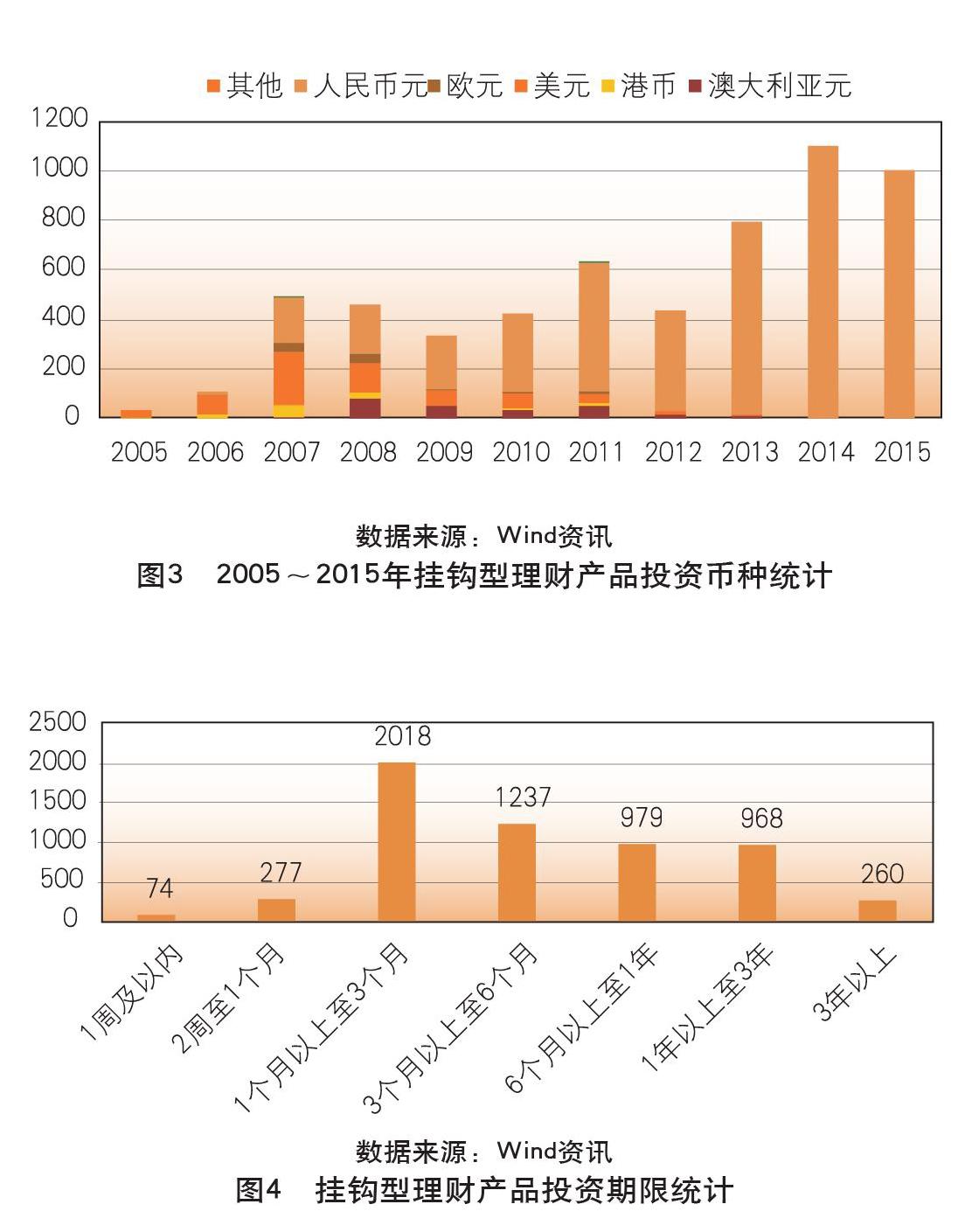

按照投资币种不同,挂钩型理财产品分为人民币产品和外币产品。在挂钩型理财产品的发展初期,商业银行只是用理财资金购买国外银行发行的挂钩产品,投资者只能以外币购买,早期的投资币种以美元和港币为主。后来我国的商业银行逐渐推出了自创的挂钩产品,投资者可直接以人民币购买。2015年,人民币产品在所有挂钩型理财产品中占比达到了99.9%,已成为绝对的主要投资币种。

投资期限

图4统计了2005年至2015年所有挂钩型理财产品的投资期限,从中可以看出,1个月以上至3个月的挂钩型理财产品占比最多,达到34.72%,其次是3个月以上至6个月,占比21.28%。大部分产品的投资期限集中于1个月至6个月,长于3年的长期产品推出很少,这主要是由于挂钩型产品自身的特性决定的,期限越长,挂钩标的资产收益率的分布就越广泛,尾部风险越大,为了降低风险,挂钩型理财产品一般不会过长。

投资收益

实际收益率是衡量挂钩型理财产品优劣的重要标准,然而近年来,与预期高收益率形成鲜明对比的是其实际收益率不断下行。图5统计了2005年至2015年以来的挂钩型理财产品的实际年化收益率。由于数据可得性问题,我们仅获得1923只挂钩型理财产品的实际收益率数据,这些产品平均实际收益率为4.05%,并没有表现出与其风险水平相符合的回报。考虑到幸存者偏差(survival bias),实际平均收益率可能更小。在所有可得数据中,4%~5%为出现最多的收益率,占比26.99%;其次为5%~6%,占比17.78%;再次为3%~4%,占比14.66%。大于8%的高收益很少,与之相对的是一部分产品出现零收益甚至负收益。

挂钩型理财产品结构分析

以某银行在2013年发行的“焦点联动系列之股票指数表现联动”(沪深300期末看涨连续型带触碰条款)保本型产品为例,这是一款典型的多个期权构成的指数挂钩型理财产品,认购起点为5万元,其最高年化收益率可达29.99%,在宣传时就吸引了大量投资者的关注。该款产品的期限为182天,收益结构如下:以2013年9月30日的沪深300指数收盘价为基础,障碍价格为期初价格的115%,在182天后,即2014年3月27日,(1)若股票指数价格在观察期内曾经达到障碍价格,则理财收益率为4.00%(年化),(2)若股票指数价格在观察期内未曾达到障碍价格,则到期理财收益率为:理财收益率(实际)= 系数×min(15%,max(0,(“沪深300”期末价格 / “沪深300”期初价格)×100% -1))。

收益结构看起来复杂,但是若将其结构分解,可以将其视为债券和期权组合的结构化产品。以认购起点5万元投资额为例,期限为半年,其期末收益分为以下两部分。

1.有债券性质的固定支付部分,为本金5万元。

2.奇异期权部分,可被视为欧式看涨障碍期权和二元期权的结合。障碍期权的标的资产为沪深300指数,敲出条件满足后,收益为0,该期权执行价为当前价格,敲出价格为当前价格的1.15倍。二元期权考察基础资产的期末价格是否达到某一水平,若为价内则支付一笔固定收入。在期限为半年,本金为5万元的条件下,这比固定收入为50000×4%×182/365=997.26元。

初步考察该理财产品的收益情况。从产品的结构和“保本型”产品的定义中都可不难发现,在最差情况下,投资者也可以收回投资本金,但是这并不代表投资者没有任何损失,投资者会损失投资于其他渠道获得收益的机会成本,这里以投资于无风险资产的收益来衡量投资者损失的资金时间价值。该理财产品的设计是否公平,需要以资产定价的视角来解决。

我们分别使用了三种期权定价方法:二叉树模型、有限差分算法和Heston随机波动率模型。计算了该理财产品的合理价值。

如表1所示,总价值指奇异期权价值与债券部分价值之和,即整个理财产品的公平价值;折价比率为公平价值与投资者实际付出的价值的比率。在公平的前提下,折价比率应为100%。

定价结果显示,折价水平均低于100%,说明该理财产品合约对投资者略微不利。以上定价基于投资者为风险中性的假设,在现实中,大多数投资者都为风险厌恶投资者,投资者必要的收益率中还需要加入风险溢价部分,这种情况下,定价结果可能更为不利于投资者。

完善和发展挂钩型理财产品市场的政策建议

挂钩型理财产品的发展进一步满足了投资者的风险收益需求,对资金配置起到了一定的作用。但注意到,我国的挂钩型理财产品和发达国家成熟市场相比,在产品的设计和风控等方面还存在着一定的问题。基于以上分析,对完善和发展挂钩型理财产品市场提出如下建议。

第一,提高挂钩型理财产品设计的创新性。与国外成熟市场相比,无论是挂钩标的,还是收益条款收益,国内产品的种类都过于单一,容易受到宏观经济波动的冲击而导致系统性风险。另外,也可以从产品的期限、挂钩方式、收益条款的设计等方面入手,不断开发新的挂钩型理财产品,满足不同投资者的偏好,加快国内挂钩型理财产品市场的发展。

第二,提高结构化理财产品的定价效率,挂钩指标对应的收益应当公平合理。目前的挂钩型理财产品市场上,部分产品的挂钩方式艰涩难懂,产品说明书中充斥大量专业术语,非专业投资者极易产生误解。并且,相对于常见的市场风险信用风险和流动性风险,模型风险容易被忽视。而只有公平合理的定价才能促进挂钩型理财产品市场健康、长久地发展。这就需要金融机构加快培养和引进专业人才,以适应未来商业银行理财产品的设计和定价需要。

第三,提高监管力度,例如加强复杂理财产品的信息披露力度、对复杂理财产品市场设置准入规则。对于挂钩型理财产品来说,其结构常常是多个衍生产品的组合,购买理财产品的大多数并非专业投资者,对衍生品的交易与定价并不熟悉,银行作为卖方,掌握着产品设计的主动权,对理财产品进行宣传时,会出现 “避重就轻”,更多地向投资者展示出现较好情况下的投资收益,受到行为金融学中“锚定效应”、“过度自信”等现象的影响,普通投资者难以对各种情形的发生概率进行合理的预判,从而高估所买入的理财产品的实际价值。监管部门要防范机构等专业投资者利用信息不对称的优势,对非专业投资者进行误导性宣传,通过监管规则的设置保护非专业投资者的利益。

第四,加强投资者教育。商业银行要对客户普及理财政策法规,揭示理财风险,帮助投资者树立科学的理财观。培养投资者对挂钩型理财产品合约风险的重视,更多地掌握金融产品定价相关知识,购买产品前充分了解产品结构设计、收益设计条款等,慎重进行投资决策,维护市场稳定。

(作者单位:对外经济贸易大学)