银行资本充足率影响因素分析

2009-03-12韩吉茂

韩吉茂

提要资本充足率是衡量一家银行抗风险能力的重要指标,我国银行资本监管遵循《巴塞尔协议》资本充足率不低于8%的标准。与国外银行相比,我国银行的资本充足率水平仍显不足。本文结合资本充足率计算办法,分析影响资本充足率的因素。

关键词:资本充足率;影响因素

中图分类号:F83 文献标识码:A

一、有关资本充足率的标准

资本充足率指银行自身资本和加权风险资产的比率。自由资本是银行稳健经营、抵御风险的保障,当银行发生风险时,首先用自由资本冲销。因此,资本充足率是衡量银行资本是否充足、抗风险能力大小的重要指标,是银行信誉的基本保证。在各国的银行监管实践中,资本充足率也是一个重要的监管指标。关于资本充足率,各国主要遵循《巴塞尔协议》规定的主要原则。

《巴塞尔协议》最初制定于1988年,首次提出商业银行应当具备的资本充足率不得低于8%(总资本与风险加权资产的比率,核心资本充足率即核心资本与风险加权资产的比率不得低于4%),为银行稳健经营、减少风险提出了标准。

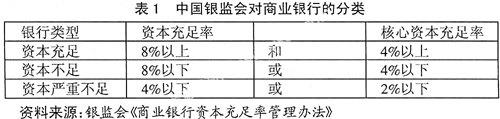

我国银行的资本监管借鉴了巴塞尔资本协议的框架,同时也借鉴了发达国家的监管经验。2006年通过了《关于修改〈中华人民共和国商业银行法〉的决定》,2007年实施了《商业银行资本充足率管理办法》,加强了资本监管的约束力度。(表1)

《商业银行资本充足率管理办法》中关于商业银行资本充足率的计算公式:

资本充足率=(资本-扣除项)/(风险加权资产+12.5倍的市场风险资本)

其中,资本包括核心资本和附属资本。核心资本包括实收资本或普通股、资本公积、盈余公积、未分配利润和少数股权。附属资本包括重估储备、一般准备、优先股、可转换债券和长期次级债务。

核心资本充足率=(核心资本-核心资本扣除项)/(风险加权资产+12.5倍的市场风险资本)

二、资本充足率影响因素分析

资本充足率是自有资本与风险资产的比率,因此要分析资本充足率的影响因素,就要从自有资本和风险资产分别着手。自有资本是资本充足率的分子项,因此对资本充足率起到正向影响作用,而作为资本充足率分母项的风险资产则起到负向作用。

(一)分子项的影响。资本充足率的分子项是银行的自有资本,由核心资本和附属资本构成。分子项对资本充足率起到正向作用。银行能有效获得资本,就可提高资本充足率。

获得自有资本最好的方法无疑是上市筹资,这在发达国家也是普遍现象。通过上市筹资,上市银行可以获得大量资本,改善资产质量,提高资本充足率。当然,上市筹资并非是获得资金的唯一渠道。上市银行也可以通过其他方式获得资金,像发行可转债、次级债券等。招商银行2005年通过IPO融资110亿元,资本充足率由2004年的10.26%上升至2005年的12.57%;2007年招商银行通过发行可转债和次级债分别融资65亿元、35亿元,资本充足率较上年增长0.06个百分点。浦发银行2006年通过增发融资25亿元,同年资本充足率较上年增长0.1个百分点。民生银行2006年发行可转债40亿元,资本充足率较上年增长0.4个百分点。华夏银行2006年通过IPO融资56亿元,2006年的资本充足率由2005年的8.5%增长到10.32%。

影响银行资本充足率的不仅仅是资本,因此不能仅凭资本增加与否来判断资本充足率的增长。如,浦发银行2007年发行次级债融资58亿元,但2007年的资本充足率为8.03%,较2006年的8.64%有所下降;同样,华夏银行2007年发行次级债获得资金42.5亿元,资本充足率却由2006年的10.32%降至8.61%。

深发展近年来的经营状况一直不好,各项指标均为五家上市银行中的倒数第一。2007年深发展通过配股融资,至年底配股计划仍未完成,2007年的资本充足率也仅为2.3%。

(二)分母项的影响。要提高资本充足率,除了要提高自有资本外,还要减少加权风险资产,即减少分母项。我国《商业银行资本充足率管理办法》中详细规定了加权风险资产的计算方法,即根据相应的评级确定风险权重,加总计算。因此,要提高资本充足率,要多开展风险权重较低的业务、加快处理不良资产。这里对风险权重低的银行业务不多论述,主要考虑银行的不良资产。

五家上市银行从2003~2006年不良贷款比率都呈现出下降趋势。但2007年与2006年相比,招商银行和华夏银行有小幅下降,其他银行不良贷款比率都有所上升,尤以深发展最为明显。比较五家上市银行各年的资本充足率可知,2007年招商银行的资本充足率上升了0.06个百分点,同年招商银行还通过发行次级债和可转债共获得资金100亿元。除招商银行外,其他四家银行的资本充足率都有所下降,深发展更是降到了2.3%。这与商业银行近年来的贷款高速扩张不无关系,高速扩张的贷款规模在宏观调控下呈现出不良贷款余额上升的结果。2007年末,五家上市银行的不良贷款余额总计437亿元,比上年增加70亿元,同比增长19.20%;各家上市银行的不良贷款余额都明显上升,其中,民生银行的不良贷款余额上涨速度最快,达45.19%,净增11亿元;深发展的不良贷款净增额最大,达到30亿元。2007年的逾期贷款余额较2006年也有明显上升。

可见,不良贷款的增加导致各家上市银行的资本充足率有不同程度的下降。

(三)盈利能力的影响。盈利能力是指银行获取利润的能力,盈利能力强可以使银行的内部融资能力强,可以使银行通过内部积累提高资本充足率。但我国银行的盈利来源单一,盈利能力较国际大银行较弱,差距较大。我国五家上市银行通过内部积累提高资本充足率的能力还较弱。通过表1中数据可以看出,我国上市银行与国际大银行相比,资本收益率和资产收益率都差距明显,对于利用内部积累提高资本充足率的能力大为减弱。

(作者单位:山东新华制药股份有限公司)