二孩生育行为对家庭金融资产配置的影响研究

2023-07-07周弘傅文娟

周弘 傅文娟

摘 要:基于2019年中国家庭金融调查(CHFS)数据,以“全面二孩”生育政策为背景,在Probit和Tobit回归模型的基础上,采用倾向得分匹配方法(PSM),实证探究二孩生育行为对居民家庭金融资产配置的影响。结果表明,生育二孩能够显著促进家庭风险资产投资。异质性分析结果可知,二孩生育行为对城乡家庭、高低房产约束家庭以及有无老年人口抚养负担家庭金融资产配置的作用效应不尽相同;进一步细分二孩家庭微观特征发现,房产约束高、有男孩的二孩家庭会降低家庭风险资产投资倾向。最后,验证了人力资本和家庭储蓄是二孩生育影响家庭金融资产配置的作用机制。

关键词:二孩生育;倾向得分匹配方法;家庭金融资产配置;人力资本;储蓄

中图分类号:F832 文献标识码:A DOI:10.7535/j.issn.1671-1653.2023.02.002

Study on the Impact of Second Child Fertility Behavior on Family Finanical Asset Allocation

ZHOU Hong, FU Wenjuan

(School of Economics,Anhui University of Finance and Economics,Bengbu 233030,China)

Abstract:Based on the 2019 China Household Finance Survey(CHFS) data, taking the [DK]"universal two-child" birth policy as the benchmark, and on the basis of the Probit and Tobit regression models, the Propensity Score Matching Method (PSM) was used to empirically explore the effect of second-child birth on household financial assets. The results show that having a second child can significantly promote family risk asset investment. At the same time, the results of heterogeneity analysis indicate that the effect of second-child birth behavior on financial asset allocation varies between urban and rural families, families with high and low real estate constraints, and families with or without the support of the elderly population; Further subdividing the micro characteristics of two-child families, it was found that families with high real estate constraints and boys will reduce the family's propensity to invest in risky assets. Finally, through the discussion of the influence mechanism, it is verified that human capital and household savings are the mechanism by which the second-child birth affects the allocation of household financial assets.

Keywords:the second child bearing; Propensity Score Matching Method; family financial asset allocation; human capital; savings

一、引言

自20世紀70年代以来,我国生育政策开始进入动态调整阶段,计划生育逐渐成为基本国策。自此之后,我国人口结构与规模变化显著,计划生育政策在一定程度上有效控制了人口数量,缓解了资源压力,促使人口质量与数量相匹配[1](P114-125)。但随着人口红利消失,人口负增长、老龄化趋势日益严重对社会经济发展带来的阻碍成为我国亟需解决的现实问题:一方面,微观家庭作为生育政策的直接作用对象,计划生育政策实施明显改变了我国居民家庭结构,一对夫妻养育一个子女的“核心家庭”成为微观家庭主要结构形式

[2](P16-28);与此同时,随着微观家庭子女数量减少,父母在子女身上所投入的人力资本相应降低,基于“多子多福”“养儿防老”的传统观念,计划生育所带来的家庭子女数量降低会增加家庭的预防性储备,提高储蓄[3](P68-80),进而直接降低微观家庭金融资产配置程度;另一方面,生育弱化现象所带来的人口老龄化趋势仍是我国当前所面临的重大挑战,相较于年轻群体,老龄人口投资偏好较为保守,更倾向于持有风险程度较低的金融资产[4](P40-50)[5](P59-68)。综上,在我国金融市场有限参与的现实背景下,生育弱化导致的人口出生率低、人口老龄化趋势严重等一系列问题在一定程度上加重了国民金融资产有效配置不足的现实,最终降低金融市场活力,影响经济社会长期均衡发展[6](P117-127)。据此,促进家庭生育、提升人口出生率、改善“少子化、老龄化”趋势迫在眉睫。

为有效应对“计划生育”给经济社会带来的人口困境,中共中央加快了对生育政策的动态调整:2011年11月,《中华人民共和国人口与计划生育法》正式推行“双独二胎”政策;但随着“计划生育”所带来的人口问题进一步凸显,2013年11月,生育政策进一步调整,明确夫妻双方一方为独生子女的家庭,允许生育二胎;2016年1月1日,中共中央正式取消对二孩生育的限制,大力鼓励二孩生育;在长达35年的“独生子女”政策影响之下全面放开二孩生育并未取得预期效果,2021年5月,中共中央政治局会议指出要进一步优化生育政策,“三孩政策”正式落地。随着生育政策不断调整,居民家庭生育决策亦会发生改变[2](P16-28),进而通过改变家庭规模与结构影响金融资产配置,微观家庭金融资产配置情况进一步在宏观层面上影响一地区甚至是一国家金融市场活跃程度。家庭规模与结构作为影响居民家庭金融资产配置的重要因素,目前这一学术问题已经引发学术界广泛关注。但现有文献多基于家庭结构、人口抚养等因素对居民家庭金融资产配置情况进行探讨[7](P84-91)[8](P59-72)[9](P1-12),在生育政策实施背景下探讨二孩生育行为对居民家庭金融资产配置影响的研究有待进一步丰富。

自2016年“全面二孩”政策实施至今,已在一定程度上改变了我国居民家庭规模与结构,进而影响家庭金融资产配置。家庭一旦决定生育二胎,人力资本这一非交易性资产将首当其冲受到影响[10](P74-85),并通过与其他金融资产配置之间存在的关联效应显著改变家庭总体金融资产配置状况。基于上述学理逻辑,在我国“全面二孩”政策正式实施的背景下,探讨我国居民二孩生育行为对家庭金融资产配置的作用机制极具现实意义。因此,本文基于2019年中国家庭金融调查(CHFS)数据,探究“全面二孩”政策背景下,居民家庭二孩生育行为与家庭金融资产配置之间的因果效应,以期能够科学地估计二孩政策的微观金融效应,对于接下来如何进一步优化居民家庭金融资产结构、实现金融市场随生育政策的动态调整具有重要的理论指导意义。

二、文献综述与理论假设

(一)文献综述

“家庭金融”这一研究范畴最早由Campbell提出,Campbell J Y[11](P1553-1604)认为家庭金融的核心问题是如何通过合理配置股票、债券、基金、外汇等金融资产实现自身效用最大化,以及客观存在的家庭异质性。此后越来越多的学者围绕家庭金融资产配置展开了研究。

具体到本文的研究主题,从生育决策入手探讨家庭结构以及规模变化影响金融资产配置的学术研究日益增加。生育决策是影响家庭规模和家庭结构的重要因素,主要从改变家庭人力资本和增加家庭人口抚养负担两方面影响家庭金融资产配置决策。一方面,抚育子女改变了家庭人力资本,家庭人力资本持有情况会对家庭金融资产配置決策产生较为复杂的影响[10](P74-85)。蓝嘉俊等[12](P87-96)认为抚养子女对父母而言是一种“投资”,为给子女提供较好的环境,父母更倾向于提高风险资产占比以期提升收益。但也有学者得出相反的结论,刘松涛等[13](P106-113)认为人力资本对家庭风险资产持有存在“挤出效应”。随着子女数量增加,家庭人力资本投入提高了当期及预期财务约束,此时家庭更倾向于减少风险资产持有比例,以求收益的稳定性。另一方面,生育子女所带来的人口抚养负担亦会影响家庭金融资产配置。部分学者认为子女数量增加提高了家庭人口抚养负担,最终挤出家庭金融资产配置资金[8](P69-72)[14](P21-27)。但也有学者认为随着子女数量增加,家庭反而更倾向于通过持有风险资产来提升收益以缓解抚养负担[7](P84-91)[9](P1-12)。

与此同时,随着生育政策不断调整,有学者开始研究政策视角下家庭结构与规模变化对金融资产配置带来的影响。卢亚娟等[15](P3-9)从“全面二孩”政策视角出发,采用倾向得分匹配法探究了结构相似的家庭之间子女数量增加后家庭金融资产的配置情况,发现家庭中每增加一个子女,风险资产占比会下降。贾男等[2](P16-28)基于生育政策的准自然实验,从政策效应出发,采用半连续性双重差分法,得出二孩政策能促进家庭参与金融市场并提升家庭持有风险资产比例。但此类研究多基于生育政策的“数量效应”以及“政策效应”,探究生育行为对家庭金融资产配置的“行为效应”有待进一步丰富。生育行为主要指微观家庭的生育结果,即家庭最终生育子女数量[16](P9-21)。一般而言,家庭收入水平[17](P78-93)、母亲受教育程度[18](P107-116)、父母年龄差距[19](P21-32)等家庭内在因素以及房价[20](P121-129)、社会福利制度[21](P32-47)、文化规范[22](P65-85)等社会外在因素是影响家庭生育行为的重要原因。在“全面二孩”政策背景下,家庭是否生育二孩这一行为特征将直接影响居民家庭规模与家庭结构,并进一步影响家庭金融资产配置。因此,探究二孩生育行为对居民家庭金融资产配置的影响亦具学术价值。

通过对上述文献的梳理总结发现,鲜有文献探究“全面二孩”政策实施后,家庭二孩生育行为对家庭金融资产配置的“行为效应”。现有文献中研究子女结构变化对家庭金融资产配置的实证方法较为单一,所得实证结果可能不够稳健。因此,本文拟从以下几个方面进行拓展研究。第一,从二孩生育的视角研究生育行为对家庭金融资产配置的“行为效应”,以尝试填补该视角下的研究空缺。第二,鉴于生育决策的周期性,本文选择2019年中国家庭金融调查数据作为实证样本。同时以2016年“全面二孩”政策实施后家庭是否生育二孩作为“二孩生育行为”的定义标准,紧密联系了“生育行为”与“全面二孩”生育政策实施背景,提高了政策视角下生育行为影响家庭金融资产配置的准确性。第三,在传统计量回归分析方法基础上进行倾向得分匹配实证研究,由此得到的实证结果不仅能反映二孩生育行为与家庭金融资产配置之间的相关关系,并能反映二孩生育行为对家庭金融资产配置单向因果效应,实证结果更具说服力。

(二)理论假设

综合上述文献分析可知,家庭未成年子女数量增加会从两方面影响居民家庭资产配置:第一,子女作为家庭的一种人力资本,出于对子女“质量”的追求,生育子女会促使家庭提升人力资本投入,在家庭财富有限的前提下,家庭财务压力增加[12](P87-96)[13](P106-113)。第二,随着子女数量增加,家庭需增加日常消费、子女抚育等一系列刚性支出,增加家庭抚养负担[14](P21-27)[23](P80-93)。据此,在家庭选择生育二孩之后,为减轻家庭抚养负担,应对当期及预期支出增加,家庭会探寻更多提高收入的途径。与此同时,随着金融市场不断发展完善以及普惠金融日益推进,参与金融市场进行风险资产配置成为居民家庭提高收入的有效途径[8](P59-72)。据此,提出假设1。

H1:二孩生育行为会促使居民家庭参与金融市场并提升家庭风险资产占比。

随着二孩出生,家庭的人力资本投入会发生相应的变化。一方面,鉴于对子女养育的天性以及责任,父母会更关注于家庭成员的健康,尽量降低可控因素给家庭带来的冲击,因此家庭可能会相应增加医疗保健支出[24](P1-31)。另一方面,在传统儒家思想的影响下,子女作为父母的一种未来保障,如何促进子女的未来发展是家庭的核心[25](P26-32)。当家庭有新增子女时,出于对子女质量的思虑,家庭教育支出相应提高。与此同时,在家庭财富一定的前提下,随着医疗、教育等人力资本投入的提升,家庭所面临的流动资产约束增加,为给子女提供更好的生活条件,家庭更倾向于奋斗与冒险[12](P87-96),最终影响家庭金融资产配置。据此,提出假设2。

H2:二孩生育行为通过家庭人力资本投入机制影响家庭金融资产配置。

此外,子女数量增加会对家庭储蓄产生影响。一方面,随着子女数量增加,在家庭收入不变的前提下,父母投入子女的平均资本会降低。为应对子女抚养支出增加,家庭可能会提升储蓄意识,将更多资金用于储蓄[24](P1-31),进而影响其金融资产配置。另一方面,赵昕东等[26](P102-110)认为随着家庭抚养负担的增加,家庭预期支出明显增大,尽管二孩家庭储蓄意愿较强,但明显增加的支出反而使得其储蓄率更低。因此随着二孩的出生,在较强的储蓄意愿以及较低的储蓄率之下,家庭会更倾向于参与风险性金融市场以及提高风险资产占比,以期获得更大的收益来提高家庭储蓄。据此,提出假设3。

H3:二孩生育行为通过家庭储蓄机制影响家庭金融资产配置。

三、研究设计

(一)数据说明

样本数据源于西南财经大学负责实施的中国家庭金融调查项目,该项目收集了中国居民家庭金融资产等各方面数据,能够全面具体地反映微观家庭金融资产配置情况。

本文选取最新公开的2019年中国家庭金融调查数据,探讨二孩生育行为对我国居民家庭金融资产配置的影响。實验全样本选择自2016年二孩生育政策实施之后生育二孩的二胎家庭以及未生育二孩的一胎家庭。鉴于实验的严谨性,对现有家庭样本数据进行筛选:一是去除数据明显异常或数据缺失的家庭样本;二是去除家庭总收入、家庭总资产小于0的家庭样本;三是去除户主年龄小于20周岁和大于55周岁的家庭样本;共筛选出2019年家庭样本4 505个。

(二)变量选取

1.因变量。

因变量为风险资产持有(Y)及风险资产占比(y)。借鉴贾男等[2](P16-28)的做法,定义风险资产为股票、基金、金融理财产品、企业债券、金融债券、衍生品、非人民币资产、黄金、借出款等收益不确定的金融资产;无风险资产为活期存款、定期存款、现金和国库券等收益性确定的资产。若家庭持有某种风险资产,则认为该家庭参与金融市场,Y赋值为1,否则为0;以家庭持有风险资产占家庭总资产之比衡量家庭风险金融市场参与情况,y取值在[0,1]之间,y越大,表示该家庭参与风险金融市场的程度越高[27](P62-70)。

2.处理变量。

处理变量为生育行为(action)。以2016年二孩生育政策实施之后,居民家庭是否生育二孩区分状态类型。若生育政策实施后,一胎家庭选择生育二孩,则为受处理状态,action=1;否则action=0。

3.控制变量。

控制变量的选取参照蒋耀辉等[28](P66-82)方法,从户主个人特征和家庭整体特征两方面展开。其中,户主个人特征变量选取户主年龄、性别、户口、风险态度、受教育程度以及身体健康状况;家庭整体特征变量选取家庭规模、老年人口数量、收入情况、资产情况、负债情况以及拥有住房数量。具体设定见表1。

(三)描述性统计

表2为各变量的描述性统计分析。由整体样本可以看出,有一孩或二孩家庭是否持有风险资产的均值为0.270,风险资产占比均值为0.018。由此可以看出,样本家庭整体参与金融市场的程度以及风险资产的持有比重都较低,这与我国金融市场“有限参与之谜”相一致。对比生育二孩家庭和未生育二孩家庭的金融市场配置情况发现,有二孩生育行为的家庭参与金融市场的均值以及风险资产占比均值都明显较高。

从控制变量可以看出,大部分户主为男性,全样本中户主平均年龄为43.381周岁,而生育二孩的样本家庭户主平均年龄为39899周岁,未生育二孩样本家庭户主平均年龄为44193周岁,有二孩生育行为的家庭样本户主年龄明显小于无二孩生育行为家庭样本,可见当户主到一定年龄之后,其生育二孩意愿会降低。整体样本中户主受教育年限均值为11127年;家庭老年人口数均值为0248人,其中生育二孩样本家庭老年人口数均值为0231人,未生育二孩样本家庭老年人口数均值为0252人,即老年人口抚养负担较低的家庭更愿意生育二孩。整体来看,户主风险态度均值为3978,因此有子女家庭大多更规避风险,其中未生育二孩家庭比生育二孩家庭的风险规避程度更高。样本家庭中户主大部分身体健康,且家庭拥有房产数量均值为1182套,大多数样本家庭拥有自有住房。全样本中,居民家庭收入对数均值为11039,拥有资产对数均值为13303,负债对数均值为5372,说明样本家庭经济结构较为合理。

(四)计量模型

1.Probit模型和Tobit模型。

利用Probit模型研究居民二孩生育行为对家庭是否持有风险性金融资产的影响。此外,由于风险资产占比的截断特征,选择使用Tobit模型探究二孩生育行为对其持有比例的影响。

2.倾向得分匹配模型。

传统回归模型的实证结果可能会因为存在内生性问题而降低准确性,而倾向得分匹配法(PSM)可以有效解决该问题。为获得二孩生育行为影响金融资产配置的净效应,采用倾向得分匹配法(PSM)[29](P41-55)探究二孩生育对居民家庭金融资产配置的影响。步驟如下:第一,最大程度地将同时影响二孩生育与家庭金融资产配置的变量置入概率预测模型,使用Logit模型计算家庭生育二孩的倾向得分值;第二,选择匹配方法,为确保实证结果的可信度以及稳健性,选择不同的匹配方法进行实证,若结果较为一致则说明实证结果较为可信;第三,共同支撑假设,实验组和处理组匹配之后的值应在一定的范围之内,否则匹配无意义;第四,平衡性检验,检验匹配之后的实验组样本和对照组样本变量是否满足平衡状态,不满足则匹配无意义;第五,计算ATT值。

具体而言,二孩生育政策实施后,设定生育二孩的家庭为受处理状态,即T=1;二孩生育政策实施后,仍保持一孩状态的家庭为受控制状态,即T=0;设定Y1为生育二孩的居民家庭金融资产配置情况,Y0为仍保持一孩状态的居民家庭金融资产配置情况。本文关注的是家庭生育二孩这一自选择行为在金融资产配置中的平均处理效应(ATT),ATT具体表示如下[30](P79-88):

ATT=E(Y1|T=1)-E(Y1|T=0)。(4)

四、实证结果分析

(一)回归结果分析

通过Probit模型和Tobit模型所得出的回归结果见表3。

Probit回归结果显示,二孩生育行为对家庭金融市场参与变量的估计系数为0.192 8,在1%的水平上显著。出于经济学意义考虑,同时计算了变量的平均边际效应,具体结果见表3。该结果表明,家庭若选择生育二孩,其参与金融市场的概率会提升5.78%。同时,Tobit模型回归结果显示,家庭生育二孩行为对风险资产占比的估计系数为0.026 8,在1%的水平上显著。平均处理效应系数表明,如果家庭生育二孩,则家庭持有风险资产比例提升0.63%。综上,家庭二孩生育行为能够明显提升家庭金融资产配置,这与贾男等[2](P16-28)所得结果一致,假设1成立。

控制变量回归结果显示①,户主的部分个人特征变量(性别、年龄、户口以及受教育年限等)对家庭金融资产配置影响效应并不显著,而家庭整体特征变量大部分会对家庭金融资产配置产生显著影响。可能原因是,家庭如何进行资产配置更多是由家庭成员一同决策,因此家庭整体特征变量的影响效果更为明显[31](P87-101)。

与此同时,需明确通过Probit及Tobit模型实证所得结果缺少因果性,无法证明家庭金融资产配置差异是由于家庭的二孩生育行为。可能会因某些遗漏变量的存在对家庭金融市场参与以及风险资产持有带来影响,即所谓的内生性问题[30](P79-88)。为提高实证结果的可信度,进一步采用倾向得分匹配法(PSM) 探讨二孩生育行为对居民家庭金融资产配置的影响。

(二)倾向得分匹配结果分析

1.倾向得分值计算与匹配方法选择。

倾向得分匹配法首先通过计算倾向得分值来匹配特征相似的家庭样本。以家庭是否生育二孩为被解释变量,以前文中的控制变量为解释变量。利用Logit模型计算特征变量参数值,Logit模型设定如下:

Logit(action)=α0+β×controls+μ。(5)

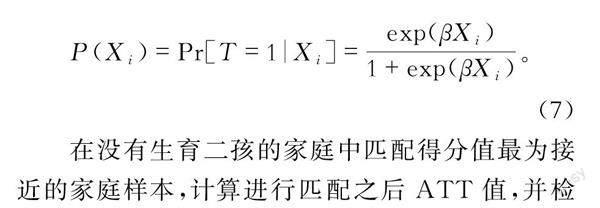

在户主个人特征和家庭整体特征确定的前提下,居民家庭选择生育二孩的条件概率如下:

P(Xi)=Pr[T=1|Xi],(6)

其中,T=1表示家庭生育了二孩,为处理组;T=0表示家庭未生育二孩,为控制组;Xi为前文中的匹配变量。用Logit模型估计Xi的参数值,得到家庭生育二孩的概率,即倾向得分值。

在没有生育二孩的家庭中匹配得分值最为接近的家庭样本,计算进行匹配之后ATT值,并检验不同的匹配方案以及结论。

2.共同支撑假设。

在进行PSM估计前,需对模型进行检验,以判断受处理组和受控制组PS值是否在一定范围之内。采用核密度图进行检验,结果如图1所示。

匹配前后的核密度图对比表明,匹配后的实验组和控制组的得分值大多在共同取值范围内,且趋势较为一致,由此证明倾向得分匹配(PSM)是有效的,共同支撑假设检验通过。

3.平衡性检验。

为判断倾向得分匹配(PSM)结果是否具有可信度,还需对变量进行平衡性检验。检验结果表明②:除户主受教育年限外,匹配后的所有变量的标准化偏差均小于或等于10%,且所有变量之间的差异都有不同程度的降低,t检验结果基本无法拒绝生育二孩家庭和未生育二孩家庭样本匹配变量差异为零的原假设,平衡性检验通过。

4.倾向得分匹配分析。

倾向得分匹配法种类较多,不同的匹配方法各有其优缺点。为保证实验结果的稳健性,分别采用k近邻匹配、卡尺内k近邻匹配、半径(卡尺)匹配和核匹配4种匹配方法,探究二孩生育行为对居民家庭金融资产配置的平均处理效应。实证结果见表4。

不同的匹配方法之下,实证得出的结论基本一致,由此可以证明倾向得分匹配法的实证结果具有稳健性。结果表明,家庭的二孩生育行为能够明显提升家庭参与风险性金融市场的深度与广度,与Probit和Tobit模型的实证检验结果相一致。

五、拓展分析

(一)异质性分析

为判别不同样本之间可能存在的差异,本部分将区分不同类型的家庭样本,以分析不同群体之间的差异。我国作为世界上第一农业大国,农村家庭占比较高,城乡差异明显[32](P32-49),对比城乡家庭的金融资产配置差异具有研究意义。鉴于传统居家观念,房屋对于家庭意义重大,而高昂的房价使得房产占据了家庭财富的绝大部分,因此住房资产能够影响家庭的某些决策[33](P76-87)。鉴于城乡家庭房产实际价值的差异,以家庭房产市值占比家庭总资产来衡量家庭房屋资产,并定义房产占比大于或等于0.5的家庭为高房产约束家庭,小于0.5的家庭为低房产约束家庭。此外,与少儿抚养负担相似,老年人口抚养负担同样是家庭需要面对的问题,家庭是否有老年人口,同样会对家庭金融资产配置产生影响[14](P21-27)。

基于上述分析,将从农村家庭以及城镇家庭、高房产约束家庭以及低房产约束家庭、有老年人口抚养负担家庭以及无老年人口抚养负担家庭3个层面区分家庭二孩生育行为对家庭金融资产配置的异质性。同样,为降低内生性问题给实验结果带来的偏差,仍采用倾向得分匹配法进行分析,实证结果通过卡尺内k近邻匹配法给出,见表5。

通过不同样本之间的实证结果可知:

1.生育二孩能够显著提高城镇家庭风险资产配置,促进农村家庭金融市场参与概率。随着数字普惠金融发展,越来越多的农村家庭开始接触并了解金融市场[34](P93-109),参与金融市场为农村家庭获取收益提供了有效途径。因此,当二孩出生之后,相较于城市家庭,农村家庭会更倾向于参与风险性金融市场,以求获得更高收益以降低抚养负担;但由于农村家庭收入水平的限制性以及获取金融知识的有限性,已参与风险性金融市场的农村居民家庭并不会选择增加风险资产持有比例。相对而言,城镇家庭收入水平、金融素养较高,因此二孩生育行为能够明显提高城镇家庭风险资产配置。

2.生育二孩能够显著提高低房产约束家庭风险资产配置,但对高房产约束家庭并无明显影响。据此说明,住房资产对家庭风险资产存在“挤出效应”。当家庭将大部分财富用于购置房产时,家庭会面临较高的财务约束[35](P106-121)。在此情况下,家庭并无更多资金用于金融市场投资,即使家庭抚养负担增加,也不会对其金融资产配置带来明显影响。相较而言,低房产约束家庭的住房资产占比较低,财务约束程度较低。在子女出生后,家庭会更倾向于将更多的资金投资于风险资产,以期获得更高收益降低二孩生育带来的抚养负担。

3.相较于无老人抚养负担家庭,二孩生育行为对有老年人口抚养负担家庭参与风险性金融市场的广度有明显的正向影响,这与吴卫星等[9](P1-12)所得结论一致。相对而言,有老人家庭所承担的人口抚养负担更大,二孩出生加剧了家庭抚养负担。在风险资产“高风险、高收益”的驱使之下,有老人抚养负担的家庭更愿意持有风险性金融资产,以求获得高收益;但在其抚养负担的限制下,此类家庭并不会将更多的资金投入风险资产之中。而对于无老人抚养负担的家庭而言,二孩生育行为对其金融市场参与情况并无显著影响,但能够明显提升其风险资产持有比例。

(二)进一步分析

通过异质性分析可知,二孩生育行为对不同类型家庭的影响有所差异。其中,高低房产约束家庭之间差距较为明显。为进一步探究住房资产对居民家庭金融资产配置的影响,选取生育二孩的家庭样本进行实证分析,探究房产约束情况对二孩家庭金融资产配置的影响。此外,学者们普遍认为,子女性别会对家庭金融资产配置带来一定影响。在传统观念的影响下,有儿子的家庭可能比仅有女儿的家庭投入更多的资本,进而影响家庭风险资产投资[36](P58-71),因此,将探究家庭中是否有儿子这一变量对二孩家庭金融资产配置的影响。实证结果见表6③。

结果表明,住房资产占比越高的二孩家庭越不倾向于进行风险资产配置,房产确实对家庭风险资产存在“挤出效应”,这与上文异质性分析结论一致。此外,家庭中是否有儿子亦会对家庭金融资产参与情况产生显著影响,而对家庭风险资产占比影响并不明显。对于未参与金融市场的家庭样本而言,家庭中有儿子会使得家庭面临较高的预期支出,因此家庭储蓄意识较强,而投资倾向较低,更不倾向于持有风险资产;而对于已参与金融市场的家庭而言,尽管有儿子会使得家庭预期支出增加,但风险资产投资作为家庭获取收入的有效途径,已持有风险资产的家庭并不倾向于降低风险资产持有比。在预算约束的现实条件下,家庭中有儿子并不会对家庭风险资产占比产生明显影响。

六、影响机制探讨

人力資本主要指居民所拥有知识技能以及健康状况等,作为一种无形资本,主要包括劳动者所拥有的教育资本和健康资本[37](P30-41)。为检验人力资本机制,将检验二孩生育行为对家庭医疗支出以及子女教育支出的影响,其中医疗支出和教育支出为(家庭实际医疗支出/教育支出+1)取对数进行实证。

随着子女数量的增加,家庭储蓄可能产生变化。为验证该机制,将检验二孩生育行为对家庭储蓄率的影响。其中,储蓄率的衡量方式参考曹成龙等[24](P1-31)的方法,以家庭收入除以消费的对数值进行衡量,该衡量方式能够有效降低极端值对实证结果的影响,扰动项也更可能满足正态分布的假设。与此同时,影响机制探讨的实证结果见表7④。

由倾向得分匹配的实证结果可知,家庭二孩生育行为对子女教育并无明显影响。大多数学者认为家庭在教育上的花费与子女是否正在学校接受教育直接相关[24](P1-31)[25](P26-32)[38](P116-129),家庭二孩生育行为对子女教育支出不显著可能是短期内家庭对子女的人力资本投资还未显示在教育上,因此教育支出在未生育二孩家庭和生育二孩家庭之间的差异并不明显。与教育支出不同,生育二孩的家庭医疗支出显著大于未生育二孩家庭,这可能是随着二孩的出生,家庭会选择提升医疗保健支出,尽量降低可控因素给家庭带来的冲击[24](P1-31),因此医疗支出是二孩生育影响家庭金融资产配置的作用机制之一,假设2得到验证。

家庭二孩生育行为对家庭储蓄率的平均处理效应在5%的显著性水平上显著,家庭生育二孩之后,其储蓄率会降低6%左右,由此可见,储蓄率可能是二孩生育对居民家庭金融资产配置的一种作用机制,假设3得以验证。

七、结论与建议

(一)研究结论

以“全面二孩”政策为背景,在Probit和Tobit回归模型的基础上,采用倾向得分匹配法(PSM)探究二孩生育行为对家庭金融资产配置的作用效应及影响机制,最终得出如下结论。

1.家庭二孩生育行为能够明显促进家庭金融资产配置。随着家庭二孩的出生,家庭的当期或者预期支出会增加,可支配收入降低。为减轻家庭抚养负担,提高期望收益,在金融市场“高风险、高收益”的驱使下,家庭更倾向于配置风险性金融资产。

2.二孩生育行为对城乡家庭、高低房产约束家庭以及有无老年人口抚养负担等不同类型家庭金融资产配置的影响不尽相同。生活环境、资产约束及抚养负担皆会影响家庭金融投资决策。

3.房产约束程度高及有男孩的二孩家庭金融资产配置程度更低。住房资产能够明显挤出家庭风险资产投资资金,在传统观念的影响下,有儿子的二孩家庭投资倾向更为保守。

4.人力资本及储蓄是二孩生育行为影响家庭风险资产配置的机制。随着二孩的出生,家庭的人力资本支出会相应增加,家庭储蓄随着抚养负担的提升而减少。为满足流动性需求,家庭会通过参与金融市场以及提高风险资产持有比例获得更高收益。

(二)对策建议

1.加大生育鼓励力度。居民生育行为能够促进家庭金融资产配置,提升金融市场活力。运行良好的金融市场更有助于促进经济发展,提高人民生活水平。因此国家应加大生育鼓励力度,在减缓人口老龄化提高生育率的同时,促进金融市场发展,维持经济稳定,提高人民生活水平。

2.推进农村地区金融普惠化。经济发展等环境限制了农村地区金融发展。农村居民金融素养水平较低,认知能力有限,阻碍了农村家庭进一步进行风险资产配置。国家和政府应当有针对性的加强农村家庭金融教育,大力发展普惠金融,提高农村居民金融素养水平,让金融促进发展。

3.稳房价,促民生。高昂的房价使得住房资产占据了家庭财富的绝大部分,阻碍家庭进行金融资产配置,在一定程度上降低了宏观金融市场活力,不利于金融市场发展。政府相关部门需进一步稳定市场房价,贯彻落实“住房不炒房”;加强住房保障体系建设,大力解决“住房难、买房难”等现实问题。

4.完善生育保障。随着生育理念转变,父母更加关注子女的“质量”。除必要支出外,因追求子女“质量”而增加的人力资本投入加重了家庭经济负担,降低了居民生育意愿。国家和政府应当完善生育保障措施,提高生育保险支付范围,鼓励支持隔代照料并强化养老兜底保障责任,大力发展普惠教育,确保居民生育无后顾之忧。

注释:

①限于篇幅,控制变量回归结果不予汇报,留存备索。

②限于篇幅,平衡性检验结果不予汇报,留存备索。

③本部分同时采用其他匹配方法进行实证,所得结果基本一致,结果留存备索。

④本部分同时采用其他匹配方法进行实证,所得结果基本一致,结果留存备索。

参考文献:

[1]宋书杰,陆旸. 中国人口与宏观经济问题研究综述[J]. 人口研究,2020(6).

[2]贾男,周颖,杨天池. 二孩生育对家庭金融资产配置有何影响——数量效应与政策效应评估[J]. 财经科学,2021(1).

[3]张海峰,梁若冰,林细细. 子女数量对农村家庭经济决策的影响——兼谈对”二孩政策”的启示[J]. 中国经济问题,2019(3).

[4]陈丹妮. 人口老龄化对家庭金融资产配置的影响——基于CHFS家庭调查数据的研究[J]. 中央财经大学学报,2018(7).

[5]康琛宇,胡日东. 人口老龄化与家庭金融资产选择——基于金融素养的调节效应[J]. 金融论坛,2020(12).

[6]刘方,李正彪. 人口出生率、年龄结构与金融发展[J]. 审计与经济研究,2019(3).

[7]史桂芬,沈淘淘. 人口结构、家庭资产配置及空间异质性——基于中国家庭金融调查数据的分析[J]. 社会科学战线,2021(7).

[8]马宇,王文轩. 子女抚养负担对家庭风险金融资产配置的影响——基于中国家庭金融调查数据的实证分析[J]. 云南财经大学学报,2022(1).

[9]吴卫星,谭浩. 夹心层家庭结构和家庭资产选择——基于城镇家庭微观数据的实证研究[J]. 北京工商大学学报(社会科学版),2017(3).

[10]李心丹,肖斌卿,俞红海,等.家庭金融研究综述[J]. 管理科学学报,2011(4).

[11] Campbell J Y.Household Finance[J].Journal of Finance,2006(4).

[12]蓝嘉俊,杜鹏程,吴泓苇. 家庭人口结构与风险资产选择——基于2013年CHFS的实证研究[J]. 国际金融研究,2018(11).

[13]刘松涛,王毅鹏,王林萍. 家庭风险金融资产投资行为及其影响因素分析——基于家庭禀赋视角和CGSS2013数据[J]. 湖南农业大学学报(社会科学版),2017(6).

[14]王子城. 人口撫养负担、金融市场参与和家庭资产配置[J]. 金融与经济,2016(6).

[15]卢亚娟,刘澍. 家庭结构对家庭金融资产配置影响的实证研究——基于“全面二孩”政策的视角[J]. 金融发展研究,2017(9).

[16]张孝栋,张雅璐,贾国平,等. 中国低生育率研究进展——一个文献综述[J]. 人口与发展,2021(6).

[17]王丛雷,罗淳. 收入分配调节、社会保障完善与生育率回升——低生育率阶段的欧盟经验与启示[J]. 西部论坛,2022(2).

[18]刘卓,王学义. 生育变迁:1949—2019年中国生育影响因素研究[J]. 西北人口,2021(1).

[19]阳义南. 初婚年龄推迟、婚龄差对生育意愿的影响[J]. 南方人口,2020(3).

[20]倪云松. 房价、房产与生育行为——基于CHFS数据的分析[J]. 经济问题,2021(11).

[21]梁土坤. 人力资本、社会保险、群体结构与二孩生育意愿——基于2019年中国社会工作动态调查数据的实证分析[J]. 人口与发展,2021(3).

[22]郑真真. 生育转变的多重推动力:从亚洲看中国[J]. 中国社会科学,2021(3).

[23]邓鑫. 子女数量、生育政策与家庭负债:来自CHFS的证据[J]. 中央财经大学学报,2021(5).

[24]曹成龙,王辉. 计划生育政策放松对我国家庭储蓄率的影响——基于”单独二孩政策”的研究[J]. 经济学报,2022(1).

[25]王翌秋,王昊宇. 城乡家庭子女数量与家庭资产组合选择行为研究[J]. 金融与经济,2018(3).

[26]赵昕东,李翔,王宏利. 生育二孩是否影响流动人口家庭储蓄——基于2016年全国流动人口动态监测调查数据[J]. 宏观经济研究,2020(5).

[27]卢亚娟,殷君瑶. 户主风险态度对家庭金融资产配置的影响研究[J]. 现代经济探讨,2021(12).

[28]蒋耀辉,林孔团,刘相龙. 家庭财富、社会资本与民间借贷供给的异质性——基于CHFS2015的实证研究[J]. 金融监管研究,2019(9).

[29] Rosenbaum P,Rubin D.The Central Role of the Propensity Score in Observational Studies for Causal Effects [J]. Biometrika,1983(1).

[30]周弘. 风险态度、消费者金融教育與家庭金融市场参与[J]. 经济科学,2015(1).

[31]王稳,孙晓珂. 医疗保险、健康资本与家庭金融资产配置研究[J]. 保险研究,2020(1).

[32]段军山,邵骄阳. 数字普惠金融发展影响家庭资产配置结构了吗[J]. 南方经济,2022(4).

[33]周雨晴,何广文. 住房对家庭金融资产配置的影响[J]. 中南财经政法大学学报,2019(2).

[34]汪莉,马诗淇,叶欣. 数字普惠金融对我国家庭金融资产配置的影响——基于CHFS数据的实证研究[J]. 会计与经济研究,2021(4).

[35]高玉强,张宇,宋群. 住房资产对家庭风险资产投资的挤出效应[J]. 经济与管理评论,2020(4).

[36]王韧,许豪,张双双. 子女结构会影响家庭金融资产配置吗——来自中国家庭金融调查(CHFS)的证据[J]. 山西财经大学学报,2022(3).

[37]尚昀,臧旭恒. 家庭资产、人力资本与城镇居民消费行为[J]. 东岳论丛,2016(4).

[38]马光荣,周广肃. 新型农村养老保险对家庭储蓄的影响:基于CFPS数据的研究[J]. 经济研究,2014(11).

收稿日期:20220803

基金项目:安徽省高校优秀拔尖人才培育资助重点项目(gxyqZD2020089);安徽财经大学研究生科研创新基金项目(ACYC2021252)

作者简介:周弘(1982-),男,河北张家口人,安徽财经大学金融学院教授,博士,硕士生导师,主要从事家庭金融研究;傅文娟(1999-),女,安徽芜湖人,安徽财经大学金融学院2021级金融学专业硕士研究生。