企业内部控制信息披露偏差理论框架研究

2022-07-05戴文涛

戴文涛

【摘 要】 已有研究基于管家理论或信号传递理论,采用公司披露的内部控制作为公司真实的内部控制替代变量对内部控制及其信息披露经济后果进行了大量探讨,然而不同的文献针对相同的研究问题提供的经验证据并不一致,甚至相互矛盾;另外,近年来,我国的资本市场频频出现上市公司内部控制水平高、财务报告质量低的“异象”,经典的内部控制理论难以对此作出合理解释。文章基于上市公司内部控制信息披露中存在机会主义行为和动机选择,研究企业内部控制信息披露偏差理论基础,探讨其本质、内涵、影响因素和经济后果,构建了企业内部控制信息披露偏差理论框架,拓展了内部控制及其信息披露经济后果理论,对内部控制法规修改、完善具有借鉴价值。

【关键词】 内部控制; 信息披露偏差; 理论框架; 内部控制与财务报告“异象”

【中图分类号】 F275;F239.66 【文献标识码】 A 【文章编号】 1004-5937(2022)14-0002-07

一、问题的提出

内部控制通过严格的控制活动,如授权审批、复核控制、会计系统、预算控制等,可以及时发现公司内部契约各方发生的不具主观故意性的随机错误[ 1 ],也可以通过信息沟通机制减少公司经理人及大股东披露虚假信息、操纵会计信息的机会主义行为,避免公司有意高估或低估应计项目余额,从而对财务报告的可靠性起到保障作用。然而,近年来,我国的资本市场频频出现这样一种“异象”:一方面企业在披露的内部控制报告中自认为内部控制有效,但另一方面公司的财务报告信息却不真实、不可靠。比如康得新公司在2014—2017年间对外披露的内部控制报告中一直将自己的内部控制认定为是有效的,外部审计师也对公司财务报告内部控制出具了标准无保留审计意见,但实际上该公司的财务报告存在严重的造假问题。康得新公司在2015—2018年间,通过虚增营业收入、营业成本、研发费用和销售费用等方式虚增119.21亿元利润,占对外披露利润总额的166.55%。对于中国资本市场的内部控制与财务报告“异象”,经典的内部控制理论以管家理论为基础,难以作出合理解释。

尽管国内外学者对内部控制及其信息披露经济后果进行了大量研究,但是不同文献针对相同的研究问题提供的经验证据并不一致,甚至是相互矛盾的。如宫义飞和谢元芳[ 2 ]发现,高质量的内部控制可以提高盈余的持续性,降低公司的盈余管理水平。但Hoga and Wilkins[ 3 ]发现,内部控制与公司盈余质量之间不存在显著的影响关系,公司内部控制质量提高不一定引起盈余质量的改善。张然等[ 4 ]发现,内部控制缺陷披露向投资者传递了企业风险高、经营不稳定的信号,引起了公司权益资本成本的提高。但Ogneva et al.[ 5 ]在控制了公司特征和分析师预测偏差后,未发现披露内部控制缺陷的公司有较高的权益资本成本。Beneish et al.[ 6 ]分析了302条款、404条款下的内部控制缺陷披露的市场反应,发现上市公司内部控制报告中的缺陷披露会造成权益资本成本的增加,而内部控制鉴证报告中的缺陷披露并没有引起权益资本成本的增加。出现上述结果除了样本选择不同之外(不同的样本选择会由于统计上的差异造成实证结果出现分歧),另一个重要的原因是以往文献基于管家理论或信号传递理论认为,公司的经理层不是完全自利的,为了保护、增加股东财富或者帮助投资者进行正确的决策,他们会披露真实、可靠的内部控制信息,从而假定“存在内部控制缺陷的公司充分披露了内部控制缺陷,没有披露内部控制缺陷的公司不存在内部控制缺陷”,以披露的内部控制缺陷作为公司实际存在的内部控制缺陷替代变量(即将企业披露的内部控制等同于真实的内部控制)。然而Rice et al.[ 7 ]发现,美国资本市场上大量存在内部控制有缺陷但未披露的情形。中国上市公司的管理者会“裁量”内部控制缺陷的认定,尽量避免披露内部控制重大或重要缺陷信息,并且公司管理者拥有的权力越大,越倾向于隐瞒内部控制缺陷信息[ 8 ],或者将重大缺陷归入重要或一般缺陷,以便得出內部控制有效的结论。这表明企业披露的内部控制缺陷与真实的内部控制缺陷并不一致,已有研究采用企业披露的内部控制当作企业真实的内部控制进行研究是存在问题的,样本的自选择问题必然会导致实证结果出现分歧。

信息披露是影响资本市场有效运行的关键因素。为了保护资本市场健康稳定地向前发展,我国修订了《中华人民共和国证券法》,并于2020年3月1日开始实施,未按照规定履行信息披露义务的,披露的信息有虚假记载、误导性陈述或者重大遗漏的情形将被视为违法。此外,该证券法还将股票发行由审核制改为注册制,强调了信息披露是注册制的核心。2020年10月5日,国务院印发《关于进一步提高上市公司质量的意见》,将提升上市公司信息披露质量列为重要举措之一。内部控制信息是企业信息披露的重要内容,企业披露的内部控制与真实内部控制之间的偏差大小决定了内部控制信息披露质量,从而对注册制改革、资本市场的健康运行产生影响。为此,本文研究企业内部控制信息披露偏差理论基础,并结合中国制度环境,阐释其形成路径和作用机理、影响因素及经济后果。

二、企业内部控制信息披露偏差理论基础

(一)委托代理理论

现代公司的重要特征之一是所有权与经营权相互分离。作为委托人的股东,对公司剩余财产拥有索取权,因此,企业管理层工作越努力,付出的代价越大,股东获得的收益就越高;而作为代理人的管理层,工作越努力,其获得的收益可能比公司股东获得的收益小,从而产生委托代理问题。按照委托代理理论,转轨经济国家的公司中主要存在两种类型的代理问题:一类是管理层与股东之间的代理问题(即第一类代理问题)。公司经理层是理性的经济人,为了自身效用的最大化,他们会利用信息优势,通过降低努力程度或其他机会主义行为损害委托人利益。另一类是控股股东或大股东和中小股东之间的代理问题(即第二类代理问题)。拥有公司控制权的大股东为了谋取自身利益的最大化,会通过各种方式转移企业资产,从而使中小股东利益受到侵害。0C8F979E-3E7C-4A25-A472-F0136F5A163D

委托代理问题的实质是委托人需要承担代理人的行为后果,产生的主要原因是信息不对称,因此,构建一个促使代理人按照委托人意志行事的激励和控制制度成为公司治理中的重要内容。已有研究认为,强化公司信息披露是一项重要的制度安排。全面、真实、可靠的公司内部控制信息披露是委托人监督代理人履行契约的一种重要手段或途径,同时也是代理人应尽的责任和义务,在一定程度上反映其受托责任的履行情况。内控信息披露的详细程度、内控缺陷类型、严重程度等均受到管理层控制,而较低的内部控制质量信息可能引起负的市场反应,提高资本成本,甚至使企业面临诉讼,导致股价崩盘、管理层声誉受损等风险。因此,理性的经理人可能利用管理层权力进行内部控制信息披露操纵,隐瞒公司存在的内部控制重大或重要缺陷,从而产生公司内部控制信息披露偏差。

(二)信息不对称理论

现代金融学理论建立的基石之一是有效市场假说。按照该假说,所有投资者都是理性的,可以迅速、无成本地获得当前及未来所有可能的相关信息。然而这种假设只是一种理想状态,资本市场上的交易双方掌握的信息是存在差异的,企业管理者拥有更多、更完全的信息,而投资者、债权人掌握的信息少,企业管理者可能利用自己掌握的信息优势损害投资者的利益。按照信息经济学理论,信息不对称依发生时间分为两种类型:一种是事前信息不对称,另一种是事后信息不对称。前者是指契约签订之前,交易双方掌握的信息不对称会产生逆向选择风险;后者是指契约签订之后,交易双方掌握的信息不对称会产生道德风险。两类信息不对称都会对资本市场的运行效率产生不良影响。信息不对称的产生可能源于交易一方的隐藏行为,如董事会不能完全了解经理人工作是否努力,只能依据公司的产出结果进行判断;也可能源于交易一方的隐藏信息,如公司老板在招聘员工时对员工的工作能力、健康情况等信息并不完全掌握。因此,信息不对称又可以按照内容进行分类。研究不可观测行动的模型被称为隐藏行动模型(hidden action),研究不可观测知识的模型被称为隐藏知识模型(hidden knowledge)或隐藏信息模型(hidden information)。

信息披露是缓解资本市场参与者之间信息不对称、促进资源有效配置的重要手段,而内部控制信息是公司信息披露的重要内容。因此,有效的内部控制信息披露对投资者监督和评价公司管理层行为,降低其道德风险与机会主义行为起着不可忽视的作用。然而,当经理人利用管理层权力粉饰、操纵内部控制信息披露时,企业披露的内部控制就会与真实的内部控制产生偏差,产生另外一种形式的信息不对称。

(三)行为金融学理论

有效市场假说认为,证券投资者是理性的,证券价格在任何给定时间都反映了投资者的知识和判断,都能充分反映当时所得到的一切有关信息,资本市场的投资者不可能持续地获得超常利润。然而,自从Debondt and Thaler[ 9 ]发表《股票市场过度反应了吗?》以来,有关市场异象的一系列成果对有效市场假说理论提出了挑战,其中最具挑战力的理论是行为金融学理论。该理论通过实验手段发现,投资者在决策过程中并非完全理性,他们的决策受到认知、情感的影响,心理因素以及投资决策中存在的各种偏好会产生认知偏差。行为金融学理论揭示了投资者心理因素对市场定价和决策行为的影响,将投资者决策行为的研究由“应该怎么做”转变到“实际怎么做”,因此,更接近实际。

企业内部控制是一个集控制制度、控制程序、控制环境为一体的过程。当企业的控制环境发生变化时,受感知、思维、计算能力等认知方面的限制,或是由于过度自信、过度乐观等心理因素的影响,管理者在实施内部控制(包括内部控制设计、执行和披露)时可能无法做到完全理性,从而使企业披露的内部控制与真实的内部控制之间产生偏差(该偏差是由管理者非动机性认知因素引起的,我们称之为企业的非动机性内部控制信息披露偏差)。另外,较差的内部控制质量信息披露可能产生负的市场反应,提高债务资本成本或权益資本成本,导致股价崩盘、管理层声誉受损等风险。管理者出于维护企业声誉的侥幸心理,或为了避免将来可能的后悔心理,也可能粉饰、操纵内部控制信息披露,从而导致企业披露的内部控制与真实的内部控制之间产生偏差(该偏差是由管理者动机性认知因素引起的,我们称之为企业的动机性内部控制信息披露偏差)。

三、企业内部控制信息披露偏差本质和内涵

企业进行内部控制自我评价、披露内部控制有效性信息是公司承担的一项法定责任,而内部控制缺陷程度对企业内部控制质量的高低起着决定性作用。因此,在企业的内部控制报告中,最重要、最具有实际价值的部分是内部控制缺陷信息,美国公众公司会计监督委员会(PCAOB)和我国的内部控制规范制定部门十分重视内部控制缺陷的识别和认定。按照五部委发布的《企业内部控制审计准则》,企业内部控制出现以下四种迹象之一,应当被认定为存在重大缺陷(即企业内部控制的有效性较低):(1)董事、监事和高级管理人员舞弊;(2)企业更正已经公布的财务报告;(3)当期财务报表存在重大错报,而内部控制在运行过程中未能发现该错报;(4)企业审计委员会和内部审计机构对内部控制的监督无效。因此,公司的内部控制信息披露质量可以通过内部控制重大缺陷迹象与内部控制自评结果的比较进行判断。例如,如果一家公司在披露的内部控制报告中自认为其内部控制是有效的,而该公司内部控制又存在上述重大缺陷迹象,表明该公司的内部控制信息披露存在粉饰、操纵问题,公司披露的内部控制与其真实的内部控制之间存在偏差。

另外,大量已有研究发现,公司特征变量对内部控制重大缺陷有显著的影响,公司是否存在内部控制重大缺陷可以通过公司特征进行识别、认定。因此,一家公司如果具有一个或多个内部控制重大缺陷公司特征,但在披露的内部控制报告中却自认为其内部控制是有效的,表明该公司的内部控制信息披露很可能存在粉饰、操纵问题,公司披露的内部控制与真实的内部控制之间存在偏差。0C8F979E-3E7C-4A25-A472-F0136F5A163D

鉴于内部控制信息披露质量可以通过内部控制重大缺陷迹象和公司特征揭示结果与内部控制自评结果的比较进行识别、度量,公司粉饰、操纵内部控制信息披露的结果是公司披露的内部控制与真实内部控制之间存在偏差,笔者认为,企业内部控制信息披露偏差是企业披露的内部控制与真实内部控制之间存在差异,其本质是一种信息不对称,该偏差越大,意味着内部控制信息在管理者与股东、投资者之间的不对称程度越高。2018年,致同会计师事务所对信威集团(股票代码:600485)的内部控制进行了审计。由于信威集团在大额资产减值计提、存货管理方面存在内部控制重大缺陷,致同会计师事务所出具了否定意见的内部控制审计报告,然而信威集团却在同年的内部控制自我评价报告中自认为其内部控制有效。信威集团的内部控制审计结果与自评结果不一致,表明该公司披露的内部控制与真实内部控制之间存在偏差,可能存在粉饰、操纵内部控制信息披露的问题。

四、企业内部控制信息披露偏差影响因素和经济后果

任何公司的生产经营总是在一定的制度环境下进行的。在世界各国相继推出一系列内部控制法规的背景下,企业内部控制建设力度及其信息披露行为必然受到所在国制度环境的影响。已有研究发现,制度环境(尤其是法律环境)对内部控制及其信息披露产生重要影响,有效的公司治理能够实现管理层、股东、债权人等相关者的利益协同,降低管理层的内部控制信息披露操纵动机及其可能性。因此,本文从法律环境、公司内部治理分析企业内部控制信息披露偏差影响因素。

(一)企业内部控制信息披露偏差影响因素

1.制度环境

自Porta et al.[ 10 ]的《法律与金融》一文发表以来,一系列的研究成果表明,制度环境对公司财务和公司治理具有重要影响。企业内部控制建设作为世界各国强力推行的一项制度安排,必然对公司内部控制的执行及信息披露产生影响。Zhang[ 11 ]比较了美国上市公司与不在美国上市的外国公司在SOX法案出台后的累计超額报酬率,研究发现,不在美国上市的外国公司的累计超额报酬率明显高于美国上市公司。这表明SOX法案增加了美国上市公司的成本,制度环境对内部控制产生显著影响。Piotroski and Srinivasan[ 12 ]检验了SOX法案的内部控制条款实施前后美国资本市场的竞争力情况,研究发现SOX法案的内部控制条款实施后,在美上市的小公司数量减少较多,而大公司没有发生显著变化。Lang[ 13 ]认为,Piotroski and Srinivasan[ 12 ]没有很好地把SOX法案对跨境上市的影响与其他因素(比如AIM建立、网络交易以及全球化等)的影响区分开来,得出SOX法案对美国资本市场竞争力的影响结论并不稳定。Rothenberg[ 14 ]运用代理理论和信号传递理论,解释了存在内部控制问题的公司可能选择少披露或不披露的原因,他认为,SEC(即美国证券交易委员会)的监管越严格,上市公司越可能披露内部控制缺陷信息。刘启亮等[ 15 ]发现,上市公司所在地区的市场化程度越高,政府对经济的干预程度越低,企业内部控制有效性越强。Gong et al.[ 16 ]发现,主要业务处在投资者保护较弱地区的集团公司,其内部控制报告的问题较为明显,而处在投资者保护较好地区的公司内部控制报告则没有这种倾向。企业内部控制信息披露偏差是公司内部控制的真实质量与披露质量之间的差异,而企业内部控制质量及信息披露受制度环境的影响,因此,制度环境对企业内部控制信息披露偏差产生影响。

2.公司内部治理

公司治理机制是降低公司委托代理和信息不对称问题的重要机制。公司治理机制越健全,内部控制缺陷存在的可能性越小,内部控制质量越高。Doyle et al.[ 1 ]采用有关公司治理指数发现,内部控制的健全与管理层、大股东有直接关系,公司治理机制对内部控制产生了重要的影响。Bardhan et al.[ 17 ]发现,相对于非家族企业,双层股权结构的家族企业报告了更多数量的内部控制重大缺陷。李颖琦和俞俊利[ 18 ]发现,当公司类型为国有企业时,引入非国有公司能够使企业内部控制达到较优状态。Krishnan[ 19 ]发现,公司更换审计师时的内部控制问题与审计委员会的独立性、审计委员会中是否有财务专家呈显著的正相关关系。他认为,审计委员会在内部控制建设中承担着重要职能,审计委员会越勤勉尽责,企业内部控制缺陷存在的可能性越小。Goh[ 20 ]以SOX法案302条款下至少披露一项内部控制重大缺陷的208家公司为样本,研究发现内部控制缺陷矫正与审计委员会的规模、董事会的独立性呈显著的正相关关系。他认为,审计委员会和董事会在监督内部控制质量方面发挥着重要作用。Naiker and Sharma[ 21 ]发现,与外部审计师有关联、无关联的前任审计合伙人任职于审计委员会,能够对企业的内部控制进行有效监督,公司内部控制缺陷程度并不严重。Johnstone et al.[ 22 ]发现,SOX法案404条款下的内部控制缺陷矫正(即内部控制质量改善)通常与审计委员会、董事会和高管等治理机制的改善有关。Dhaliwal et al.[ 23 ]发现,会计或财务专家任职于审计委员会,能够弥补其他专家的相关知识欠缺,从而对内部控制和财务报告质量产生积极作用。Balsam et

al.[ 24 ]发现,薪酬激励能够调动管理者的积极性,促使其帮助公司建立与完善内部控制。企业内部控制信息披露偏差大小取决于公司内部控制的真实质量与披露质量之间的差异程度,而内部控制质量及其信息披露受到公司内部治理的影响,因此,公司内部治理对企业内部控制信息披露偏差产生影响。

(二)企业内部控制信息披露偏差经济后果

资本市场上的参与者按照与上市公司的投资关系分为两类:一类是直接参与者,主要有投资者、债权人;另一类是间接参与者,主要有政府监管部门、中介机构等。相对于政府监管部门、中介机构,投资者、债权人进行正确的投资和贷款决策更需要公司披露充分、完全、真实的信息,而企业内部控制信息披露偏差是由企业粉饰、操纵内部控制信息披露导致的,因此,他们受企业内部控制信息披露偏差的影响相对较大。信息经济学理论认为,市场信息的不完全性和非对称性使得信息具有了价值,并能够作为一种特殊商品对接收者当前或潜在的行动或决策产生影响。内部控制信息披露偏差本质上是一种信息不对称,会对投资者、债权人等外部信息接收者的决策产生影响,从而影响企业资本成本和企业价值。0C8F979E-3E7C-4A25-A472-F0136F5A163D

1.企业内部控制信息披露偏差与资本成本

作为现代企业的一项极为重要的内部治理机制,内部控制通过两条路径影响上市公司的权益资本:一是高质量的内部控制可以提高财务报告质量(或盈余质量),降低投资者的信息使用风险,从而降低公司的权益资本成本和债务资本成本[ 5-6 ]。二是高质量的内部控制能够减少管理者侵占和大股东掏空等机会主义行为,增加归属于广大股东的现金流,降低企业风险,从而降低公司的权益资本成本和债务资本成本。

企业内部控制信息披露偏差是公司内部控制的真实质量与披露质量之间的差异,该差异越大,意味着财务报告的可靠性越低,而内部控制对企业财务报告的可靠性起着保证作用。当公司的内部控制信息披露出现偏差时,意味着企业财务报告的可靠性不能得到合理保证,同时意味着企业内部控制信息披露中可能存在管理者机会主义行为。因此,内部控制信息披露偏差也会通过两条路径对公司权益资本成本和债务资本成本产生影响:一是内部控制信息披露偏差提高财务报告信息使用风险。所有权和控制权的分离导致的信息不对称会加剧管理层道德风险和逆向选择风险,投资者在缺乏信息透明度的情况下会要求对代理成本进行补偿,追求更高的投资回报,从而提高了公司的权益成本。Stiglitz and Weiss[ 25 ]发现,信息不对称不但引起银行对企业的融资额度进行限制,而且会造成公司外部融资成本较高。企业内部控制信息披露偏差本质上是一种信息不对称,它的产生使得财务报告信息使用风险增加,为了弥补可能的损失,投资者、债权人会提高投资回报水平和贷款利率,从而引起公司权益资本成本提高,债务资本成本增加。二是内部控制信息披露偏差提高企业经营风险。已有研究发现,当会计信息质量较高,经理层可以操控的利润较少,由信息不对称导致企业投资面临融资约束时,会高度依赖内部产生的现金流。内部控制信息披露偏差是由管理者或大股东粉饰、操纵内部控制信息披露导致的,這种特殊形式的信息不对称不仅会增加大股东的利益侵占、掏空行为,而且会减少归属于股东的未来现金流,增加企业风险,使得公司以较高的权益资本成本和债务资本成本才能获得所需要的资金(内部控制信息披露偏差影响权益资本成本、债务资本成本的路径见图1)。张瑶等[ 26 ]研究了2010—2012年间中国上市公司内部控制信息披露与资本成本的关系,研究发现,那些倾向于隐瞒内部控制重大缺陷(即存在内部控制信息披露偏差)的公司,其权益资本成本和债务资本较高。

2.企业内部控制信息披露偏差与企业价值

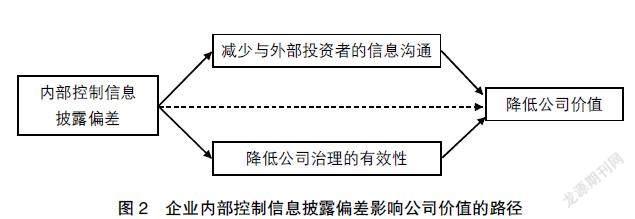

已有研究发现,高质量的信息披露减少了投资者与经理层之间的信息不对称,提升了公司的信息透明度。信息披露程度高的上市公司容易得到外部投资者的认可,从而避免公司价值被低估的问题。内部控制信息披露偏差是企业披露的内部控制与真实内部控制之间的差异,当公司出现该差异时,将会减少企业与外部投资者的信息沟通,导致业绩优良的上市公司价值可能被低估。另外,公司治理机制是降低管理层和股东、大股东和中小股东之间代理问题的重要机制,而信息披露是一个完整的公司治理结构框架的有机组成部分,良好的内部信息披露对提高公司治理的有效性、激励经理层提高公司绩效具有不可忽视的重要作用。当披露的内部控制与真实内部控制之间出现差异时,意味着公司可能存在操纵、隐瞒内部控制重大或重要缺陷信息行为,公司治理的有效性越低,而较低的公司治理将会降低企业价值(企业内部控制信息披露偏差影响企业价值的路径见图2)。例如,被广州市中院判决赔偿5万余名投资者24.59亿元的康美公司,在2014—2017年间一直对外宣称其内部控制是有效的,承担该公司审计业务的广东正中珠江会计师事务所也对公司财务报告及其内部控制出具了标准无保留意见,但公司此间的财务报告却存在着严重舞弊和违规问题。按照证监会的认定,康美公司在2016年、2017年年报和2018年半年报中虚增营业收入分别为89.99亿元、100.32亿元、84.84亿元,虚增营业利润分别为6.56亿元、12.51亿元、20.29亿元,虚增货币资金分别为225.8亿元、299.4亿元、361.9亿元,未按规定披露的控股股东及其关联方非经营性占用116.19亿元。在历经证监会立案调查、公司因造假行为遭受处罚、主动申请公司股票由“康美药业”变为“ST康美”、公司实际控制人马兴田被公安机关采取强制措施等一系列事件之后,康美公司的股价遭到了断崖式下跌,截止到2020年7月9日,公司总市值仅为124亿元,与此前高位时的公司价值相比已经蒸发了超千亿元。

五、结语

作为上市公司信息披露的重要内容之一,良好的内部控制信息披露不仅能够削弱企业与投资者之间的信息不对称,促进证券的合理定价,而且能够为股东监督和评价公司管理层提供依据,保护投资者利益,因而对促进资本市场的有效运转起到至关重要的作用。但资本市场却频频出现内部控制与财务报告“异象”,经典的内部控制理论以管家理论为基础难以对此作出合理解释。本文基于上市公司内部控制信息披露实践中存在行为选择和机会主义行为这一客观现实,研究企业内部控制信息披露偏差的理论基础、本质和内涵、影响因素和经济后果,构建起企业内部控制信息披露偏差理论框架。

本文构建的企业内部控制信息披露偏差理论框架的价值主要体现在以下几个方面:(1)以委托代理理论、信息不对称理论、行为金融学理论为基础,拓展了内部控制及其信息披露研究的理论范畴,补充和发展了内部控制理论;(2)深化了内部控制及其信息披露影响因素、经济后果实证研究,对投资者、监管机构、分析师、审计师等资本市场的参与者识别企业内部控制信息虚假披露具有参考意义和实践价值,有利于其作出更加科学合理的决策;(3)有利于资本市场监管部门进一步完善内部控制法规,提高企业内部控制信息披露质量,促进资本市场的有效运作。

需要说明的是,受篇幅限制,本文构建的企业内部控制信息披露偏差理论框架并不全面,对企业内部控制信息披露偏差分类、评测模型和方法等基础理论没有进行研究,有待进一步补充和完善。但不可否认的是,随着“注册制”在我国资本市场的全面实施,企业信息披露内容及其质量将成为监管的重点(注册制的核心和关键是信息披露),内部控制信息披露偏差将成为研究重点和关注热点。0C8F979E-3E7C-4A25-A472-F0136F5A163D

【参考文献】

[1] DOYLE J T,GE W,MCVAY S.Accruals quality and internal control over financial reporting[J].The Accounting Review,2007,82(5):1141-1170.

[2] 宫义飞,谢元芳.内部控制缺陷及整改对盈余持续性的影响研究:来自A股上市公司的经验证据[J].会计研究,2018(5):75-82.

[3] HOGA C,WILKINS M.Internal control weaknesses and earnings management[R].Working Paper,Southern Methodist University and Texas A & M University,2005.

[4] 张然,王会娟,许超.披露内部控制自我评价与鉴证报告会降低资本成本吗?——来自中国A股上市公司的经验证据[J].审计研究,2012(1):96-102.

[5] OGNEVA M,RAGHUNANDAN K,SUBRAMANYAM K R.Internal control weakness and cost of equity:evidence from SOX section 404 disclosures[J].The Accounting Review,2007,82(5):1255-1297.

[6] BENEISH M D,BILLINGS M B,HODDER L D.Internal control weaknesses and information uncertainty[J].The Accounting Review,2008,83(3):665-703.

[7] RICE S C,WEBER D P,WU B.Does SOX 404 have teeth?Consequences of the failure to report existing internal control weaknesses[J].Accounting Review,2015,90(3):1169-1200.

[8] 赵息,许宁宁.管理层权力、机会主义动机与内部控制缺陷信息披露[J].审计研究,2013(4):101-109.

[9] DEBONDT W,THALER R.Does the stock market overreact?[J].The Journal of Finance,1985,40(3):793-808.

[10] PORTA R L,SILANES F L D,SHLEIFER A,et al.Law and finance[J].Journal of Political Economy,1998,106(6):1113-1155.

[11] ZHANG I X.Economic consequences of the sarbanes-oxley act of 2002[J].Journal of Accounting and Economics,2007,44(3):74-115.

[12] PIOTROSKI J,SRINIVASAN S.Regulation and bonding:the sarbanes-oxley act and the flow of international listings[J].Journal of Accounting Research,2008,46(2):427-433.

[13] LANG M H.The effect of sarbanes oxley on cross listing:a discussion of piotroski and srinivasan[J].SSRN Electronic Journal,2008.

[14] ROTHENBERG N R.The interaction among disclosures,competition,and an internal control problem[J].Management Accounting Research,2009,20(4):225- 238.

[15] 劉启亮,罗乐,何威风,等.产权性质、制度环境与内部控制[J].会计研究,2012(3):52-61.

[16] GONG G J,KE B,YU Y.Home country investor protection,ownership structure and cross-listed firms' compliance with sox-mandated internal control deficiency disclosures[J].Contemporary Accounting Research,2013,30(4):1490-1523.

[17] BARDHAN I,LIN S,WU S.The quality of internal control over financial reporting in family firms[J].Accounting Horizons,2015,29(1):41-60.

[18] 李颖琦,俞俊利.股权制衡与内部控制有效性:基于2008—2010年酿酒类上市公司的案例分析[J].会计研究,2012(2):50-56.

[19] KRISHNAN J.Audit committee quality and internal control:an empirical analysis[J]. Accounting Review,2005,80(2):649-675.0C8F979E-3E7C-4A25-A472-F0136F5A163D

[20] GOH B W.Audit committees,boards of directors,and remediation of material weaknesses in internal control[J].Contemporary Accounting Research,2009,26(2):549-579.

[21] NAIKER V,SHARMA D S.Former audit partners on the audit committee and internal control deficiencies[J].Accounting Review,2009,84(2):559-587.

[22] JOHNSTONE K,CHAN L,RUPLEY K H.Changes in corporate governance associated with the revelation of internal control material weaknesses and their subsequent remediation[J].Contemporary Accounting Research,2011,28(1):331-383.

[23] DHALIWAL D S,NAIKER V,NAVISSI F.The association between accruals quality and the characteristics of accounting experts and mix of expertise on audit committees[J].Contemporary Accounting Research,2010,27(3):787-827.

[24] BALSAM S,JIANG W,LU B.Equity incentives and internal control weaknesses[J].Contemporary Accounting Research,2014,31(1):178-201.

[25] STIGLITZ J,WEISS A.Credit rationing in markets with imperfect information[J].The American Economic Review,1981,71(3):393-410.

[26] 張瑶,郭雪萌,肖序.内控缺陷信息披露、动机选择与经济后果[J].经济问题,2016(5):118-123.0C8F979E-3E7C-4A25-A472-F0136F5A163D