透视21家“信托系”公募基金!嘉实平安大成3家管理费超10亿,华宸益民2家垫底

2022-05-30生一

生一

长久以来,“信托系”基金都是公募基金行业中的一股重要力量。在业务领域,信托与公募基金有着一定程度的协同,尤其是在资管新规大背景下,各大信托系股东通过基金子公司不仅可以拓宽业务领域,还可以享受股权价值增长所带来的的利润,可谓一举两得。

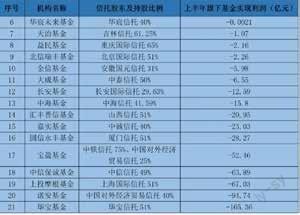

据统计,目前“信托系”基金队伍中共有21家成员,基金管理规模合计已达29202.9亿元。

按照“信托系”基金成员的管理规模,嘉实基金以超7000亿的水平占据榜单首位,其次为平安基金;华宝基金、大成基金、国投瑞银基金、上投摩根基金、诺安基金、中融基金、中信保诚基金管理规模介于1000亿至5000亿之间;宝盈基金、汇丰晋信基金、圆信永丰基金等12家机构低于1000亿。

信托公司热衷于控股基金公司,大多看中基金公司的灵活性可以有助于自身开拓更大的业务空间。据了解,目前信托公司与参股、控股基金子公司之间的合作,主要是将信托公司占用资本金较大,且利润率较低的通道类业务转移到没有净资本要求的基金子公司。此外,一些信托系基金子公司成立一只FOT资管产品,专门用来对接投资某只集合信托计划,其实质则是将信托的大份额通过子公司资管产品进行拆分销售。

事实上,从上半年的發展情况来看,“信托系”基金旗下的产品大部分处于亏损状态,抛开行业表现低迷,其股东的发展也在不同程度上影响着基金子公司的发展,有信托公司因自身发展问题而不得不加紧转让旗下公募基金的股权。

嘉实平安大成3家管理费超10亿,华宸益民2家垫底

具体来看,得益于近8000亿的管理规模,再加上股东的实力,上半年嘉实基金获得了31.03亿的管理费收入,在整个“信托系”基金榜单中遥遥领先。

成立于1999年3月的嘉实基金在行业内颇具实力,是业内最早成立独立指数投资部门的基金公司之一,排在整个行业第十二位。其第一大股东为中诚信托,持股比例为40%。中诚信托颇具实力,实控人为中国人民保险集团,属央企老牌信托公司,目前已实现连续25年盈利。

管理规模和管理费收入排在第二位的平安基金是平安集团投资板块的重要成员之一,第一大股东为平安信托,持股比例高达68.19%。背靠平安集团,平安信托的实力毋庸置疑,其综合实力同样排在行业前列。

从上半年管理费来看,平安基金取得13.6亿的收入,与嘉实基金相比有一定差距。这或与平安基金旗下产品类型有关,其基金份额主要来自于货币基金和债券基金,其中货币基金份额占比就超半数,相比之下权益类基金份额则占比不足十分之一。

上半年管理费超10亿的还有大成基金。大成基金的控股股东是中泰信托,持股比例为50%。中泰信托上半年业绩一般,净利润不足1亿,同时旗下产品还因连年踩雷而屡遭行政处罚,公司也多次被列为被执行人。相比股东,大成基金上半年实现管理费收入10.33亿元,净利润2.71亿元,同比增幅高达53.55%。

由华宝信托控股的华宝基金管理规模虽然高于大成基金,但其上半年的管理费用却仅有2.8亿元,其中原因或与其产品持续亏损有关。据了解,华宝信托具有央企背景,证券业务一直是其“重头戏”,经营表现相对稳健,而且目前正在引战增资。

上投摩根基金、国投瑞银基金等8家机构上半年管理费收入介于1亿元到7亿元之间。

低于1亿元的共有8家。其中,其中华宸未来基金垫底,上半年仅收入60万管理费;益民基金上半年管理费收入600万,同样不足千万。以华宸未来基金为例,其大股东为华宸信托,持有41%股权。华宸信托公司营收和净利润在行业排名持续靠后。截至2021年末,华宸信托资产规模合计7.84亿元,较年初下降0.22亿元,在62家信托公司中排名“倒数第一”。

5家旗下基金实现正收益,中融平安利润超7亿

从旗下基金盈利状况来看,2022年上半年“信托系”基金仅有5家实现正收益。

具体来看,中融基金旗下基金最赚钱,2022年上半年共实现利润8.47亿元。中融基金的控股股东为中融国际信托,中融国际信托位列行业前十,上半年实现净利润8.62亿元,是头部信托中唯一一家增速超过20%的信托机构,其实力可见一斑。

平安基金表现相对稳定,旗下基金利润同样排在第二位,共实现利润7.02亿元。

嘉合基金、国投瑞银基金、华润元大基金旗下基金上半年分别实现3.93亿元、0.88亿元和0.59亿元的利润。其中,嘉合基金和华润元大基金的控股股东分别为中航信托和华润信托,二者均属信托行业内的佼佼者,尤其是华润信托,不仅净资产规模位列行业第二,其投资收益更是雄踞榜首;国投瑞银基金的股东国投泰康信托在上半年同样取得了不错的成绩,实现营收10.13亿元,同比增长4.00%;实现净利6.63亿元,同比上升1.69%。

16家基金利润为负,华宝亏损超百亿

受今年上半年的震荡行情影响,“信托系”基金的绝大多数企业处于亏损状态,在权益类基金跌幅较大的情况下,部分基金被投资者赎回,造成规模缩水,这也直接影响了基金公司的整体收益,尤其是中小基金公司。

在16家基金产品亏损的机构中,以华宝基金亏损最为严重,上半年已达105.36亿元。其次为诺安基金,亏损94.74亿。

值得注意的是,据wind数据显示,在近期披露的前三季度基金成绩单中,共有14只基金亏损超过40%,其中“信托系”基金第二梯队华宝基金和诺安基金的两只产品位居亏损榜前列,亏损均超45%。具体来看,华宝科技先锋C以-46.91%的成绩位居亏损榜首。紧随其后的是网红基金经理蔡嵩松管理的基金诺安创新,以45.54%的亏损位居第二。

上投摩根基金和中信保诚基金亏损也均超60亿,其大股东分别是上海国际信托和中信信托。

宝盈基金亏损超50亿。值得注意的是,宝盈基金两大股东均为信托公司,中铁信托和中国对外经济贸易信托分别持股75%、25%,其中中铁信托也是“信托系”基金中持股比例最高的股东。

基金亏损超20亿的则有3家,包括圆信永丰基金、嘉实基金和汇丰晋信基金,分别亏损28.27亿元、23.03亿元和20.95亿元。与其它几家基金公司不同,嘉实基金尽管亏损严重,但仍取得了超30亿的管理费收入,将“基民亏钱,基金赚钱”再一次体现的淋漓尽致。

中融基金股权转让或将落定,华宝宝盈等4家现高管变动

值得注意的是,在“信托系”基金股东行列中,中融国际信托在6月份拟以不低于15.04亿元的评估价格公开挂牌转让所持中融基金全部51%的股权。目前信息披露期满日期已过,但受让方至今还未公开,但据知情人士透露,接盘方已基本确定,或是一家券商。

至于为何要转让所有股权,中融信托有关相关负责人彼时在接受媒体采访时曾表示,本次转让是为了落实回归本源、突出主业的监管要求,转让中融基金股权主要是为了促进业务回归信托本源,削减非信托主业投资,凸显信托主业定位,符合战略发展规划和长远利益。

而面对基金行业业绩的整体下滑,“信托系”基金高管变动也显得比较频繁。华润元大基金、圆信永丰基金、华宝基金、宝盈基金4家机构于年内先后换帅,其中,圆信永丰基金新代任董事长郑华和宝盈基金新任公司董事长严震分别来自厦门信托和中铁信托,均系大股东人才“输血”;华宝基金新任总经理向辉和华润元大基金新任总经理江先达则都是基金行业内的老将。

亏损严重的诺安基金近期更是风波不断,先是知名基金经理因亏损严重蔡嵩松身陷“失联”传闻,紧接着原总经理奥成文因涉嫌严重违纪违法刚刚被查。

《金融理财》還注意到,除上述21家外,昔日的泰信基金也曾是“信托系”基金中的一员,由山东国际信托持股45%。不过2021年9月2日山东国际信托将其持有的全部股权转让给了山东省鲁信投资控股集团有限公司。若中融信托转让旗下中融基金所有股权的事宜最终落定,“信托系”基金或将再少一家。