基于VAR模型的融资融券交易对中国股市波动性的影响研究

2021-04-27林涛

林 涛

(1.贵州财经大学 大数据应用与经济学院,贵州 贵阳 550025;2.贵州财经大学 中国西部减贫与发展协同创新中心,贵州 贵阳 550025)

0 引言

2010年3月31日,上交所和深交所开始实施融资融券(以下简称“两融”)业务试点,将90只股票作为两融标的股票.自此,两融业务成为中国股市的重要组成部分.相比美国等发达国家和地区起步早、发展成熟的两融业务而言,中国股市两融业务起步较晚,但发展迅速.如图1和图2所示,自2014年11月起,伴随两融标的股票不断扩容,两融余额进入迅速增长阶段,2015年4月1日两融余额突破15 000亿元.与此同时,中国A股牛市兴起,上证指数由2 500点上升至3 500点.2015年6月11日两融余额突破22 000亿元,其中融资余额占99.58%,此时,上证指数接近最高点,已突破5 100点.自2015年6月15日股市开始下跌,市场形成恐慌情绪,尽管国家出台一系列利好政策,也未能改变下跌趋势.至2016年1月,上证指数跌至2 700点,两融余额降至8 000多亿元.从2016年1月开始,A股进入缓慢增长阶段,至2018年1月28日,A股达到3 500点,两融余额升至10 000亿元.此后A股进入熊市,至2018年12月,A股开始出现小幅上涨,两融余额跟随A股走势进入小幅波动阶段.截至2019年11月底,两融余额为9 650亿元,其中融资余额占98.65%.从A股进入牛市开始至今,两融余额与上证指数走势基本一致,这是否与两融业务引入中国股市的初衷相违背?两融业务引入股市的目的是有效增加股市流动性,减小股市波动性,为投资者提供更为有效的避险方式.相对于其他发达国家和地区的股市而言,中国股市在市场结构、交易体系和上市公司质量等方面还需进一步完善与提高.在这种股市环境中,两融余额变动与股市波动是否相互影响?两融业务的引入能否平抑股市波动性?国内学者并未达成一致结论.基于此,选取两融业务实施以来沪深300指数和两融余额的完整数据,研究两融交易对中国股市波动性的动态影响,以期为两融业务更好地开展和降低股市波动性提供相应的依据.

图1 沪深两市融资融券截止日余额

图2 上证指数与融资融券余额走势

1 文献综述

国内外学者就两融交易对股市波动性影响进行了大量研究,但未得出一致结论,主要有三种观点:

第一,两融交易加剧了股市波动性.Olan T.Henry等[1]选取1994—2001年香港股市的日度交易数据,就两融交易对香港股市波动性进行研究,实证结果表明两融交易在一定程度上会加剧股市波动性,且会使投资者对于股市中利好利空消息做出过激的反应;Alessandro Beber[2]、Chip Wade[3]对限制卖空与股市崩盘风险之间的关系进行研究,结果表明限制卖空交易会降低股价对市场信息的反应速度,进而降低股市流动性,加剧股市波动性,增加了股市崩盘风险;张红伟[4]和胡忆文[5]分别构建 TGARCH模型就两融交易对中国股市波动性的影响进行研究,结果表明两融交易加剧了股市价格波动,没有达到抑制股市剧烈波动的预期.

第二,两融交易抑制了股市波动性.Eric C.Chang等[6]采用事件研究法对香港股市限制卖空交易前后的股市波动性进行研究,结果表明限制卖空有助于股价上涨;Ekkehart Boehmer等[7]认为2008年金融危机期间美国股市卖空限制政策不能平抑股价暴跌,降低了股市信息传递的有效性;林炳华[8]、安辉[9]选取中国A股两融余额和沪深300指数的日度数据进行实证分析,结果表明两融交易在总体上平抑了股市波动性;郝永敬和呼晓英[10]运用断点回归模型评估证券交易所调整两融保证金对股市波动性的影响,认为在股市剧烈波动期间提高两融交易的保证金能平抑股市波动.

第三,两融交易对股市波动性的影响不明确.Pedro A.C.Saffi等[11]对26个国家的两融交易和股市波动数据进行研究,结果表明卖空机制对股市的影响存在很多不确定性因素;Mikhail Anufriev等[12]研究发现融券交易对股市波动不会产生直接的影响,两融交易在一定条件下才会对股市波动产生影响;郑晓亚等[13]将两融业务作为虚拟变量引入GARCH和EGARCH模型进行实证检验,结果表明两融交易对中国股市长期波动性影响并不显著;刘烨等[14]认为两融交易引入前后的信息冲击未对股市波动产生显著影响;徐雪和马润平[15]则从微观层面研究两融交易对股市波动性的影响,运用双重差分法检验出两融交易未对家电和房地产行业股价产生显著的影响.

通过对已有文献分析可知,研究两融交易对股市波动性的动态影响多以美国等发达国家和地区的股市为研究对象.中国自2010年3月31日引入两融业务以来,两融余额规模发展迅速,但以往学者选取的数据期限较短,且多数学者分阶段研究两融交易对中国股市波动性的影响,缺乏整体性,结果没有得出一致的结论.基于此,选取2010年4月1日—2019年11月29日的融资余额、融券余额和沪深300指数波动的日度交易数据,通过Granger因果关系检验,分析出两融交易与中国股市波动性的双向影响,并构建VAR模型分别研究融资余额和融券余额变动对中国股市波动性的动态影响.

2 两融交易对股市波动性影响的实证分析

2.1 变量选取与处理

1)融资余额(RZY).选取融资余额指标作为刻画股市融资交易的变量.融资余额即融资买入股票的金额与卖出股票偿还融资金额的差值,反映出投资者对于股市行情的预期.当融资余额增加,即融资买入股票的金额大于卖出股票偿还融资的金额时,表明投资者对未来行情的预期较好,买方势力较强;反之,投资者对未来的预期较差.

2)融券余额(RQY).与融资余额同理,选取融券余额指标作为刻画融券交易的变量.当融券余额增加,即融券卖出股票金额大于融券偿还额时,表明投资者对未来股市行情的预期较差,卖方势力较强.

3)股市波动率(VOL).选取沪深300指数的波动率作为中国股市波动的代理指标.主要原因有两点:第一,沪深300指数选取沪市和深市规模大、流动性好的300只股票作为成分股,规避由于人为操纵股价等因素造成的非正常性波动的影响;第二,沪深300指数横跨沪市和深市,并且其成分股的行业占比与A股的行业占比相近,能较好地反映出中国股票市场的发展状况.参考王旻等[16]对股市波动率的计算方法,公式如下:

(1)

2.2 数据来源与描述性统计

选取了2010年4月1日—2019年11月29日共2 351个交易日的沪深300指数、融资余额和融券余额数据.此样本区间包含了自两融业务实施以来沪深300指数和两融余额的数据,样本区间完整.并且,在此区间A股经历了几次牛市和熊市转换,样本区间较为合理.使用的数据均来源于RESSET金融研究数据库,各变量的描述性统计结果如表1所示.

表1 各变量的描述性统计结果

2.3 模型构建

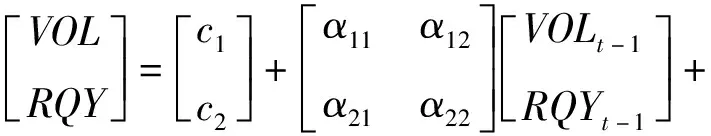

为了反映股票市场融资交易和融券交易对股市波动率的冲击,建立融资余额与股市波动率、融券余额与股市波动率的两变量向量自回归模型,如公式(2)和(3)所示.

(2)

(3)

式中:VOL表示股市波动率;RZY表示融资余额;RQY表示融券余额;π,θ,φ,α,β和γ表示待估参数,μ和η表示误差项.

2.3.1 单位根检验

由于对非平稳的时间序列进行VAR建模可能会出现“伪回归”现象,因此,在建模前需要对VOL、RZY和RQY序列进行平稳性检验.采用ADF检验方法对三组时间序列数据进行单位根检验,检验结果如表2所示.股市波动率的t统计量在1%的显著性水平下是显著的,因此,VOL序列是平稳的.融资余额和融券余额的t统计量在1%的显著性水平下是不显著的,接受原假设,即RZY和RQY序列均存在单位根,是不平稳的.对RZY和RQY序列进行一阶差分后得到DRZY和DRQY序列,差分后的序列在1%的显著性水平下均拒绝原假设,即均不存在单位根.进行差分后的RZY和RQY具有明确的经济含义,为本交易日的两融余额分别与上一交易日的两融余额相减,即本交易日融资净买额与融券净卖额.通过单位根检验,可以对DRZY与VOL,DRQY与VOL进行VAR建模.

表2 单位根检验结果

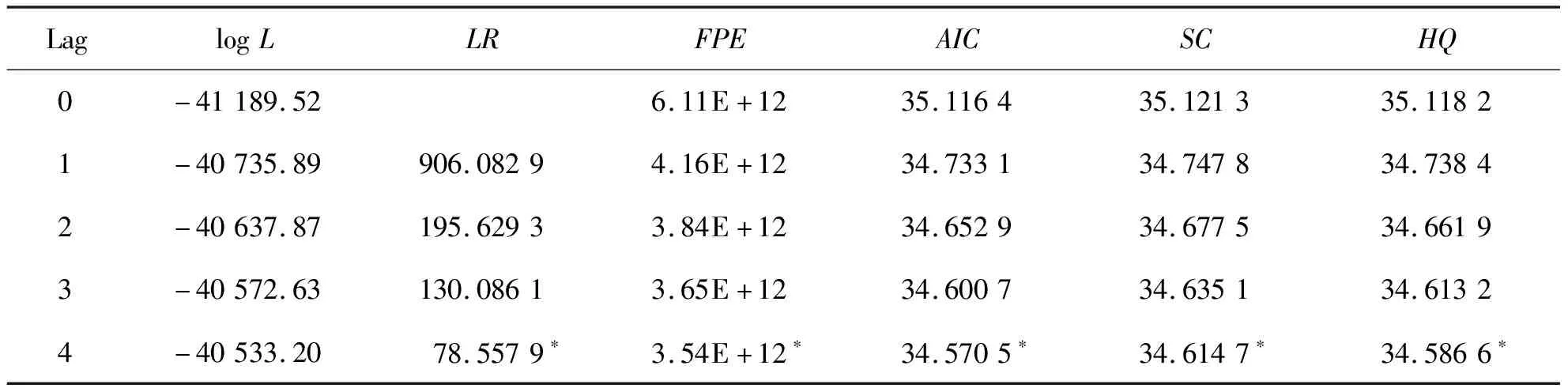

2.3.2 滞后阶数的确定

在构建VAR模型之前,需要确定模型的最优滞后阶数.对DRZY与VOL、DRQY与VOL的VAR模型最优滞后阶数的检验结果如表3和表4所示.

表3 DRZY和股市波动率的VAR模型LLC检验

表4 DZQY和股市波动率的VAR模型LLC检验

由表3和表4的检验结果可知,结合各统计量的数值,两个VAR模型的最优滞后阶数均为4期.因此构建的融资余额对股市波动率冲击、融券余额对股市波动率冲击的VAR模型分别为:

(4)

(5)

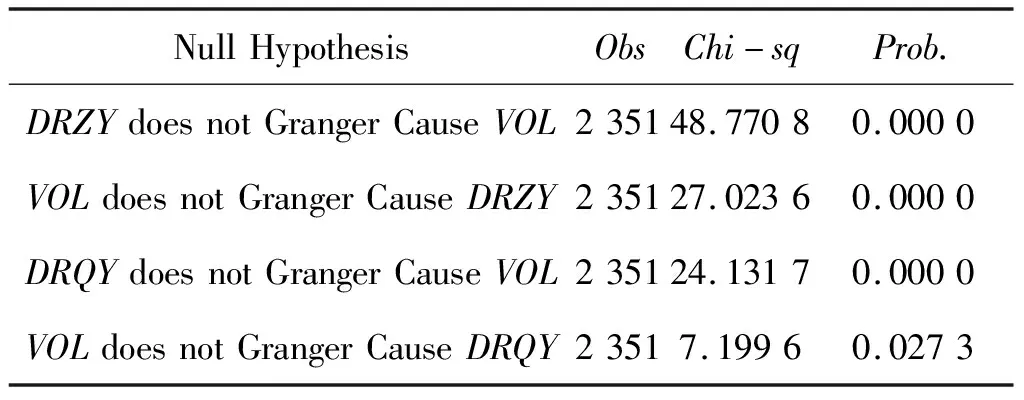

2.3.3 Granger因果关系检验

采用Granger因果关系检验对融资余额与股市波动率、融券余额与股市波动率的双向因果关系进行检验,检验结果如表5所示.Granger因果关系检验实质上是检验一个变量的滞后项能否引入其他变量的方程中,如果一个变量的滞后项对其他变量产生影响,则称它们存在Granger因果关系.由表5的检验结果可以看出,DRZY与VOL、DRQY与VOL之间存在双向的Granger因果关系.

表5 融资余额与股市波动率的Granger因果关系检验结果

2.3.4 模型建立及AR根检验

采用Eviews 10.0对融资交易与股市波动(模型4)、融券交易与股市波动(模型5)的VAR模型进行估计,融资交易与股市波动的VAR(4)估计结果如公式(6)所示:

VOL=0.296 4VOL(-1)+0.152 9VOL(-2)+

0.147 9VOL(-3)+0.172 2VOL(-4)-

(1.39E-13)DRZY(-1)-(2.99E-14)×

DRZY(-2)+(8.88E-14)DRZY(-3)-

(1.69E-15)DRZY(-4)+0.004 0.

(6)

模型(6)的R2=0.424 8,调整后的R2=0.422 8,模型拟合效果一般,融资交易对股市波动影响显著,但是影响幅度较小,说明股市波动受自身因素及外部因素冲击的影响更多.净融资余额滞后一期、二期和四期对股市波动具有显著的负效应,说明融资交易对股市波动具有抑制效应.融券交易与股市波动的VAR(4)估计结果如公式(7)所示:

VOL=0.299 2VOL(-1)+0.158 0VOL(-2)+

0.159 9VOL(-3)+0.174 5VOL(-4)-

(4.28E-12)DRQY(-1)-(1.52E-12)×

DRQY(-2)+(1.64E-12)DRQY(-3)+

(6.34E-13)DRQY(-4)+0.003 6.

(7)

模型(7)的R2=0.422 9,调整后的R2=0.420 9,模型效果拟合一般,融券交易对股市波动影响显著,但是影响幅度较小.净融券余额滞后一期和二期对股市波动具有显著的负效应,净融券余额滞后三期和四期对股市波动具有显著的正效应.

融资交易与股市波动、融券交易与股市波动的VAR(4)模型的AR根的倒数全部位于单位圆内(如图3和图4所示),这表明所建立的VAR(4)模型是稳定的.也就是说,当模型中某个变量发生变化时(即生成一个冲击),会使其他变量发生变化,但随着时间的推移,这种影响会逐渐地消失.因此,可以得出这样一个结论:尽管影响股市波动率的因素复杂多变,整体来看,由融资交易与股市波动率组成的VAR(4)系统和融券交易与股市波动率组成的VAR(4)系统均是稳定的.因此,可以对模型(6)和模型(7)进行脉冲响应函数分析.

图3 模型(6)的AR根检验图

图4 模型(7)的AR根检验图

2.3.5 脉冲响应函数分析

为了更直观地刻画两融交易及股市波动滞后期对股市波动当期的动态冲击过程,在VAR(4)模型估计结果的基础上,构建脉冲响应函数.脉冲响应函数图如图5、图6和图7所示.图中的实线为脉冲响应函数,虚线为正负两倍标准差偏离带.

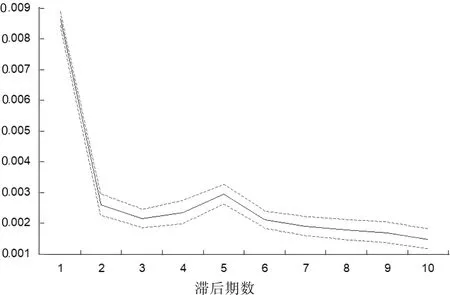

图5直观地刻画出股市波动滞后期对股市波动当期的动态冲击过程.股市波动滞后期对当期的冲击逐渐减小,在第一期达到最大值,在第二期迅速减小然后呈缓慢减小趋势.根据检验结果,股市波动滞后期对股市波动当期存在显著的正向影响,股市波动滞后期对股市波动的影响是动态变化的.

图5 股市波动率对自身冲击的脉冲响应

图6反映了融资交易对股市波动的动态冲击过程.融资交易对股市波动的冲击呈现负向影响且影响程度先增大后逐渐减小,在第一期没有产生影响,在第二期迅速增大,在第三期达到最大值,在第四期开始逐渐减小.根据检验结果,融资交易对股市波动存在显著的负向影响,且其影响是动态变化的.

图6 股市波动率对融资交易冲击的响应

图7反映了融券交易对股市波动的动态冲击过程.融券交易对股市的冲击呈现负向影响且影响程度先增大后波动减小,在第一期没有产生影响,在第二期达到最大值,在第三期开始迅速减小,在第四期趋于0,之后影响有小幅增加,在第六期开始波动减小且趋于平稳.

图7 股市波动率对融券交易冲击的响应

根据检验结果,融券交易对股市波动存在显著的负向影响,且其影响是动态变化的.

2.3.6 方差分解

为了研究两融交易结构冲击对股市波动方差的贡献度,构建了DRZY、DRQY和VOL三个变量的VAR(4)模型,模型的方差分解结果如表6所示.中国股市波动的方差主要是由其自身解释的,但这一比例在不断下降,伴随期数增加,下降幅度不断放缓.融券交易对股市波动方差的贡献度在第3期达到最大值0.770 511%,从第四期开始,其贡献度缓慢减小.融资交易对股市波动的贡献度伴随期数增加而增大,在第十期达到2.576 547%.总体来看,两融交易对股市波动方差的贡献度较小.与融资交易相比,融券交易对股市波动方差的贡献度较小.

表6 股市波动VOL的方差分解

3 结论

选取2010年4月1日—2019年11月29日的融资余额、融券余额和沪深300指数波动数据,采用ADF检验、Granger因果关系检验和VAR模型,实证分析了两融交易对股市波动的动态影响.研究结果表明:1)两融余额变动与股市波动具有双向Granger因果关系,即中国A股两融交易与股市价格波动互相影响.2)两融交易对股市波动具有显著的负向冲击,即对股市波动具有抑制作用,但其冲击具有滞后性,且影响程度较小.其中,融资交易对股市波动的冲击在第二期开始显现,在第三期达到最大值,从第四期开始冲击逐渐波动减小.融券交易对股市波动的冲击在第二期开始显现并达到最大值,从第三期开始迅速减小并趋于平稳.A股市场两融标的股票范围较小,标的股票数量仅占股票总数的34.78%,两融交易难以较大程度发挥其对股市波动的抑制作用.由于中国股市在市场结构、交易体系和信息披露等方面存在不足,市场信息传递具有一定的滞后性,从而导致两融交易对股市波动的冲击具有一定的滞后性.3)两融交易对股市波动方差的贡献度较小,股市波动方差更多是由其自身因素或外部因素解释,且融券交易对股市波动方差的贡献度小于融资交易.与发达国家股市相比,中国股市在市场结构、交易体系和上市公司质量等方面还需进一步加强与完善,中国股市价格不仅受上市公司业绩和国内经济基本面等因素的影响,还会受到外部冲击的影响.因此,两融交易对中国股市波动方差贡献度较低.融券余额占两融余额总量的比重不到5%,相比融资交易,融券交易未形成规模,所以对股市波动方差的贡献度小于融资交易.