3月信贷结构持续向好

2021-04-19方斐

方斐

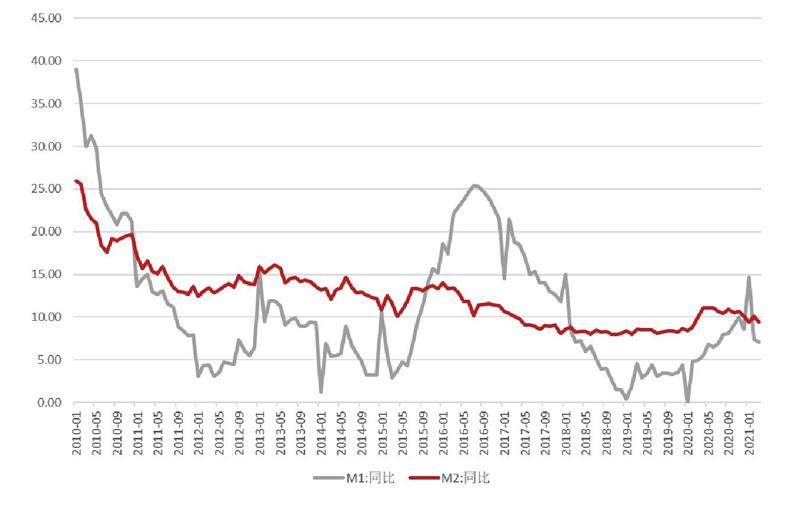

4月12日,央行公布了3月的金融统计数据:M2同比增长9.4%,增速较2月回落0.7个百分点;M1同比增长7.1%,增速较2月回落0.3个百分点;新增人民币贷款2.73万亿元,同比少增1200亿元;人民币贷款余额同比增加12.6%,增速环比下降 0.3个百分点;社会融资规模新增3.34万亿元,同比少增1.84万亿元,社融增速回落至12.3%;社会融资规模存量为294.55万亿元,同比增长12.3%。

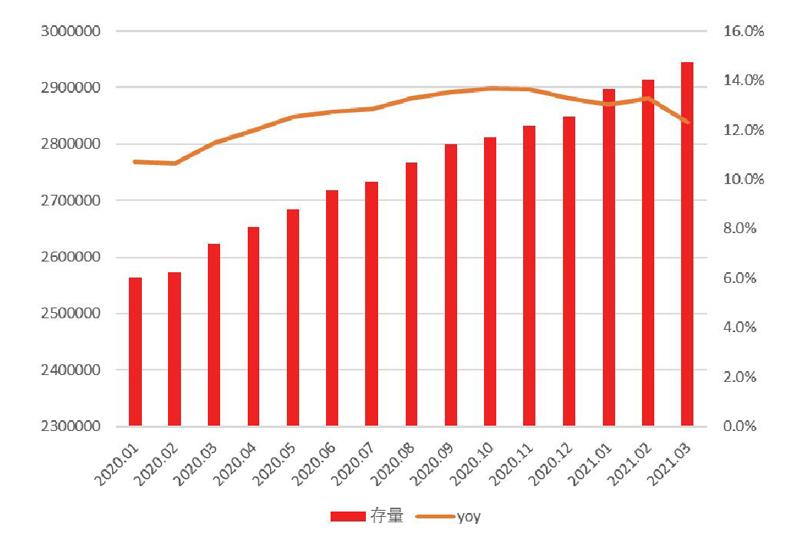

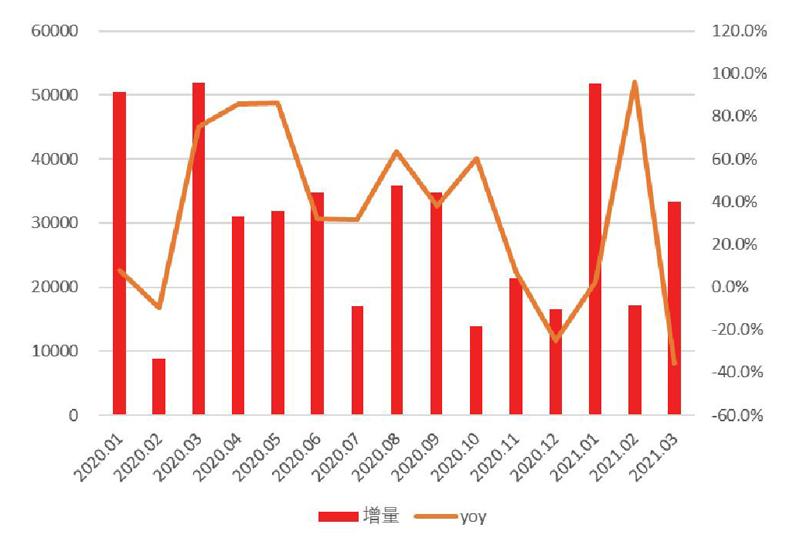

3月新增贷款规模超市场预期,对公中长期贷款一如既往保持高景气度。3月新增信贷2.73万亿元,同比少增1200亿元,一季度新增信贷7.67万亿元,同比多增5741亿元。总体来看,3月新增信贷同比减弱符合市场预期,但2.73万亿元的绝对值水平超市场预期,信贷需求比较强劲。3月社融增量3.34万亿元,同比少增1.84万亿元;社融存量同比增加12.3%,增速环比下降1个百分点。

2020年,为支持抗疫和企业复工复产,央行在加大窗口指导的同时,先后推出了近1.8万亿元的再贷款、再贴现定向支持工具,引导金融机构加大信贷投放力度,使得2020年3月新增信贷高达2.85万亿元,远超历史同期水平。因此,2021年3月新增信贷的同比减弱,具有较强的季节性效应和基数效应,并非意味着信贷需求减弱。事实上,3月信贷投放仍呈现“供需两旺”的状态,尽管同比减弱,但仍明显好于2019年同期1.69万亿元的水平。

社融增速维持高位

截至3月末,社會融资规模存量为294.55万亿元,同比增长12.3%,环比下降1%;社融规模增量为3.34万亿元,比2020年同期少增1.84万亿元。表外融资降幅较大,其中,信托贷款同比减少1770亿元,资管新规下压降速度加快;未贴现的银行承兑汇票同比大幅下降5115亿元,主要原因为2020年3月大量发行的票据到期。

3月企业债融资3535亿元,同比少增6396亿元,2020年3月,低利率环境下企业发债规模大幅提升,2021年利率上升导致企业发债成本增加,发债意愿下降;另一方面,2021年,部分企业发债评级和资产质量下降,导致发债难度上升,两项叠加导致企业发债规模大幅下降;政府债券净融资3130亿元,同比少增3214亿元。企业和政府发债规模少增叠加表外票据的大幅下降拉低了社融整体增速。

3月新增人民币贷款2.73万亿元,好于Wind一致预期的2.50万亿元,比2020年3月高基数的2.85万亿元同比少增1200亿元,比2019年同期的1.69万亿元多增1.04万亿元,由此可见,信贷需求依然旺盛,结构保持以个人和企业中长期贷款为主,但整体增速有所下滑。

3月新增居民贷款1.15万亿元,同比多增1614亿元,其中新增短期和中长期贷款分别为5242亿元和6239亿元,主要为个人中长期贷款同比多增1501亿元,个人中长期贷款需求增加可能与房地产按揭贷款以及汽车消费需求上升有关,后续房地产政策趋严下,个人中长期贷款增速可能出现持续放慢趋势;新增企(事)业单位贷款1.6万亿元,同比少增4500亿元;新增短期和中长期贷款分别为3748亿元和1.33万亿元,短期贷款同比少增5004亿元,中长期贷款同比多增3657亿元,企业经营性需求贷款保持增加,未来在金融服务实体经济力度加大下,企业中长期贷款规模会继续往上走,但贷款监管较为审慎。票据融资规模减少1525亿元,保持压降。

3月新增人民币存款3.63万亿元,同比少增5300亿元;其中,居民新增存款1.94万亿元,非金融企业新增存款为1.73万亿元,同比分别少增4100亿元和1.46万亿元。财政性存款减少4854亿元,同比少减2499亿元,非银行业金融机构存款减少3280亿元,同比少减1.11万亿元。

图1:社会融资规模存量及同比(亿元,%)

资料来源:Wind,东莞证券研究所

图2:社会融资规模增量及同比(亿元,%)

资料来源:Wind,东莞证券研究所

M1、M2处于下行通道,M1-M2剪刀差小幅收窄。3月M2同比增速为9.4%,比2月下降0.7个百分点;3月M1同比增速为7.1%,比2月下降0.3个百分点;M1-M2增速剪刀差收缩至2.3个百分点,比2月收窄0.4个百分点,企业经营情况有所好转。后续在“紧信用、稳货币”的环境下,M1、M2增速可能会出现小幅走低。

尽管增速有所放缓,但3月社融存量和增量维持高位,增速主要由个人与企业中长期贷款同比多增贡献,信贷结构优化有利于银行基本面改善,在社融规模维持不变的情况下,利率走高有望推动银行业绩持续向好。

信贷投放高景气度

狭义信贷额度管控仍在发挥作用,预计中小银行增长偏快。1-2月,新增信贷4.94万亿元,同比多增约7000亿元,投放略偏多,央行在3月对狭义信贷额度的管控有所加强,新增信贷投放的总体目标是“不多不少”。从实际情况看,3月国有大行和全国性股份制银行信贷投放均受到控制,预计城商行、农商行等中小银行信贷投放可能仍然不低。1-2月新增信贷中,信贷多增的贡献主要由城商行和农商行完成。

表外信用风险偏好结构性下降,需要表内信用进行承接。可以看到,3月非标融资延续负增长态势,委托贷款、信托贷款新增-1832亿元,同比降幅超过1200亿元。在监管对影子银行管控力度加大的情况下,信用违约风险有所上升,表外影子银行体系风险偏好下降,部分弱资质信用主体开始寻求表内信用的支持。且2021年为“资管新规”过渡期最后一年,部分难以通过市场化方式处理的资产也存在回表诉求,这在推高信贷投放的同时,也使得银行风险资产扩张速度加快,未来资本补充压力进一步加大。

根据光大证券的分析,从信贷结构看,3月信贷投放主要呈现如下特点:对公中长期贷款一如既往保持高景气度。3月对公中长期贷款新增1.33万亿元,创历史同期新高,同比多增3567亿元,占当月新增贷款的48.7%,同比提升近15个百分点。从行业投向上看,传统的第一、第二产业信贷投放景气度持续回暖。随着经济复苏向好和PPI走高,企业资产负债表逐步修复,1-2月工业企业利润总额同比增长1.79倍。受益于此,传统的第一、第二产业(主要为农林渔牧、采矿业、制造业、建筑业)信贷投放规模仍保持了稳步向好态势,显示出顺周期行情下银行资产配置风险偏好的回暖。

2021年,交运、仓储和邮政业、水利、环境和公共设施管理业等行业,信贷投放增量占比稳定,在公司金融领域依然处于领先地位。二是零售按揭贷款供需双稳定。3月居民中长期贷款新增6239亿元,同比多增1501亿元,显示出零售按揭贷款仍维持较高的景气度。

尽管2021年年初出台了关于房地产贷款集中度管理政策,但根据最新的形势,政策在过渡期安排、地方法人银行增量占比调增以及RMBS备案与注册发行等方面均有灵活调整。另一方面,按揭贷款作为现阶段最优质信贷资产,银行在年初时点存在“早投放、早受益”的意愿。展望未来,由于部分城市房地产价格出现明显上涨,表内按揭贷款需求持续旺盛,下一阶段,对于经营性贷款违规进入房地产市场、证券化产品RMBS调节考核指标等方面,政策可能趋严,用以控制房地产市场的信用总增量。

从零售短贷来看,3月新增5242亿元,同比基本持平。从结构上看,短期消费贷、个人经营贷料增长较好,但不排除部分资金流入楼市现象。场景类信贷如信用卡增速可能相对较慢,可能与2020年疫情造成信用卡不良率攀升有关。数据显示,截至2020年年末,信用卡不良率为2.1%左右,比2019年提升0.3-0.4个百分点,资产质量压力的加大使得银行适度加强了对信用卡额度的管控。

图3:M1、M2同比增速(%)

资料来源:Wind,东莞证券研究所

3月票据利率逆季节性走低主要与票据集中到期有关。3月票据贷款新增-1525亿元,同比多减3600亿元。由于3月票据利率逆季节性走低,使得市场一度担忧3月信贷需求放缓,银行是否重新开启票据冲量。但从实际情况看,3月票据贷款增量弱于2020年同期,信贷结构依然较为“扎实”,票据利率逆季节性走低,主要与票据集中到期,以及企业开票需求集中在月末造成一级市场票源供给减少有关。数据显示,2020年3月可能存在的套利现象导致承兑发生额高达2.47万亿元,票据签发量较大,导致大量票据在3月集中到期。

3月流动性环境较为友好,市场利率逐步下行,企業开票意愿推迟,导致一级市场票源供给不足,多数机构配置规模逐步空出,贴现承兑比上行至67%,比2月上行近17个百分点,是3月票据利率下行的主要原因。

3月非银贷款新增-270亿元,同比少减1678亿元,延续了负增长态势。2021年以来,一般存款与同业负债存在“跷跷板效应”,非银机构流动性较为充裕,即便在一季度末时点,市场资金面也并未因季节性因素而趋紧,非银机构融资需求并不大,非银存贷款减少主要因一般性存款的季节性效应所致。

信用微收需求旺盛

浙商证券认为,3月金融数据再次印证信用微收、需求旺盛,银行股催化剂落地。“宽”货币,货币不松不紧,银行负债成本可控;“稳”信用,信贷资源稀缺,银行资产收益可观。

3月信贷新增2.73万亿元,同比少增1200亿元,信用微收和需求旺盛双双得到印证。而且,信贷结构仍在改善。首先看企业贷款,企业长贷同比多增3657亿元,企业短贷和票据融资同比少增5000亿元、3600亿元,表外未贴现票据同比多减5115亿元,银行压票据、投贷款,显示出信贷需求旺盛。其次看居民贷款,居民贷款同比多增1614亿元,判断归因居民消费继续修复、经营贷需求旺盛、房地产销售持续火爆。

2月企业贷款利率为4.56%,比2020年12月企业贷款利率略降5BP。推测一方面是重定价仍有余波,另一方面是在一季度抢投放的情况下,资产收益率回升动力不明显。展望未来,信贷额度有限而需求旺盛,银行议价能力有望提升,新发放贷款利率上行,从而实现“以价补量”。

值得注意的是,银行资产质量改善幅度超市场预期,尤其是逾期指标改善超市场预期。根据央行披露的信息,2020年下半年以来,单位贷款的逾期金额和逾期率实现双降,2021年2月末,单位贷款的逾期金额比2020年8月末下降1.8%,逾期率下降25BP。2021年,资产质量改善和信用成本的下降将成为银行利润增长主要动力。