透视正荣地产的降杠杆“魔术”

2020-11-25王志雷玄

王志 雷玄

千亿之后,正荣地产规模增速在放缓。

“本集团将2020年合约销售目标定为1400亿元”正荣地产在2019年财报中如是表示,这意味着今年其增速仅为7.11%。

事实上,放缓并非没有迹象。将时间推至2019年,正荣地产实现合约销售金额1307.08亿元,按年增长21.01%。较之上两年,动辄78.54%和53.97%的增速,已是大幅下降。

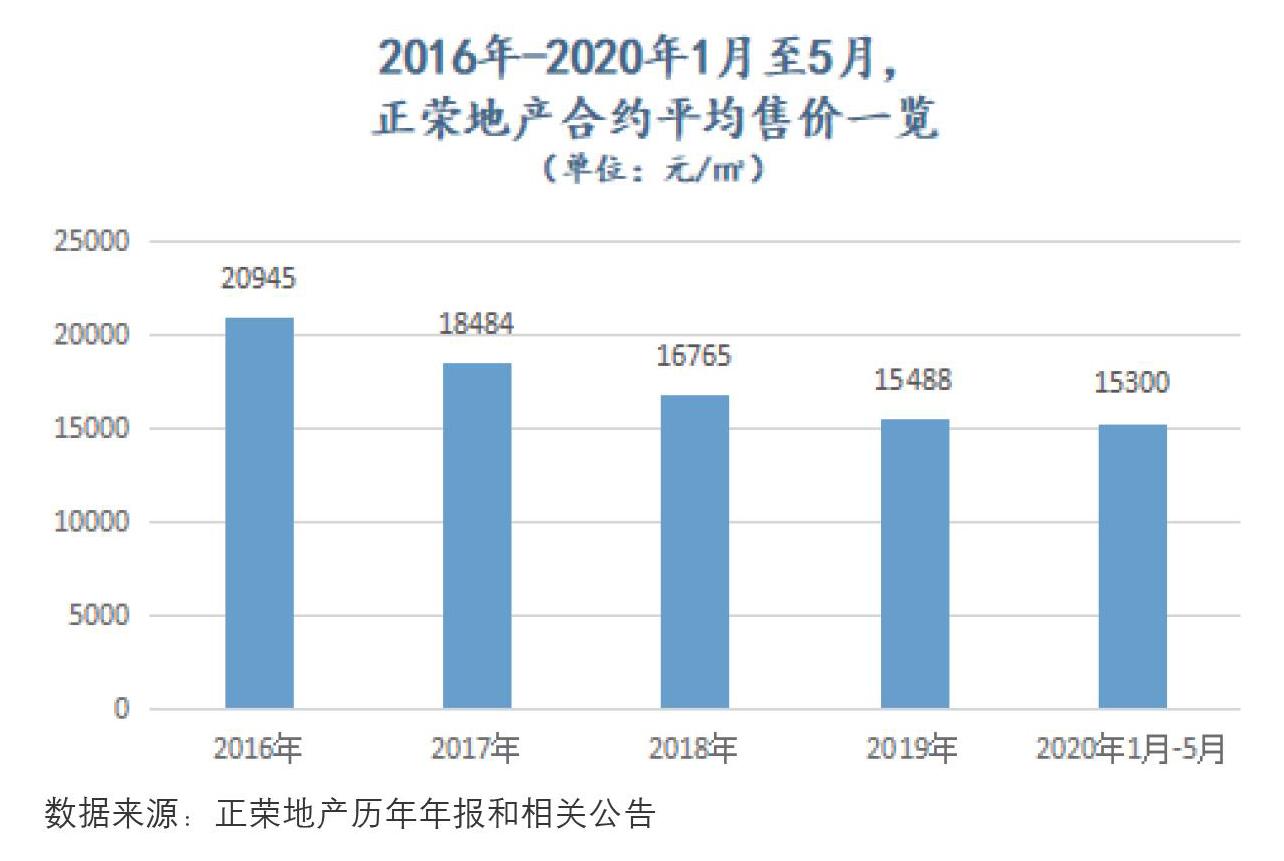

吊诡的是,规模不断增长之际,上市公司合约平均售价却在逐年下滑,由2016年20945元/m2降至2019年的15488元/m2。

“销售价格持续下降较为反常,因为房价绝对均价是以上涨为主要特征。”知名地产分析师严跃进如是告诉《中国质量万里行》,“当然,这里面也有些原因,诸如正荣为了做大规模,不断去一些中小城市拿地。或是正荣为了上市(融资),进行降价促销,目的就是为了回笼资金,加快销售业绩的成长。”

中国企业资本联盟副理事长柏文喜也表示,正荣地产销售均价逐年下降说明其进入销售期的项目中,二、三线以下低单价城市的项目占比在增加,亦或是上市公司采取了以价换量的措施所致。

意识到问题的严重性,正荣地产在2018年开始重仓一、二线城市。

“本集团看好一、二线城市发展潜力及房地产市场的前景,约超过70%的土地储备位于一、二线城市。”其在2018年财报中表示。

截至2019年12月31日,正荣地产拥有建筑面积2615万m2的土地储备。其中,74%位于一、二线城市。

只是,回归一、二线似乎还没有奏效。

据其于6月上旬发布的《2020年5月未经审核经营数据》,今年1月-5月,正荣地产累计实现合约销售金额408.84亿元,合约平均售价约为15300元/m2。不难看到,合约均价下滑在继续。

高溢价拿地

“今年,我们会比较保守一点,拿地预算大概在260亿元。”正荣地产执行副总裁兼财务总监陈伟健在今年3月底业绩会上如是表示。

但,这并不妨碍上市公司在土拍市场上的“阔绰”出手。

时间拉至5月28日,经过164轮竞价,正荣地产以13.06亿元斩获江苏宿迁2020(经)A开发区02地块,溢价率43.7%。而在这之前的4月下旬,正荣地产就以71.42%的溢价率拿下福建莆田PS拍-2020-06号地块。该地块是一宗商住地,起拍价2.8亿元,正荣地产拿地代价为4.8亿元。

上述地块并非上市公司最高溢价拿地。早于3月5日,正荣地产曾力战166轮,以5.7亿元代价竞得江苏徐州XT2020-1地块,溢价率更是高达107.35%。

“高溢价拿地,说明正荣还是有很强迫切去做大规模。”严跃进表示。

“大方向还是规模,不一定走太快。”正荣地产董事会主席兼行政总裁黄仙枝也曾公开表示,“我们要适度的规模增长,没有规模就没有规模效益,规模是江湖地位的关键表现。”

据严跃进分析,今年很多房企都在二季度密集拿地,尤其是一季度拿地计划受干扰的情况下更是如此。客观上,这也确实会推高溢价率。

不过,他也坦言,溢价率太高多少会有后遗症。因为若后续市场调整,叠加这几年各大城市规模较大的二手房供应,都会对部分高价地块的入市产生压力。

充裕的“手头现金”从何而来?

溢价拿地之时,正荣地产也在接连发债。

6月15日,正荣地产以“再次拨付现有债项”为由,发行了一笔于2023年到期金额为2亿美元的优先票据,利率为8.3%。25天前,上市公司就以相同理由发行了同等金额的此类债券。只不过为期更长,于2024年到期,利率也稍高至8.35%。

《中国质量万里行》梳理发现,上述债券较之疫情前夕于今年1月发行的2.9亿美元优先票据,利率均高出0.4个百分点以上。就更不用说,相较3月发行的此类债券的利率了。

在柏文喜看来,1月14日,疫情尚未大面积爆发,企业尚处正常状态。而5月、6月,疫情已对房企的施工、销售和正常融资都造成重大负面影响。行业和企业未来走势不甚明朗,市场信心大受影响,故发债票息在上升。

经《中国质量万里行》统计,截至今年6月下旬,正荣地产共计发行了8.9亿元优先票据,用以偿旧。

借新偿旧之余,正荣地产账面资金也在不断增加,这也是其引以为傲的地方。“目前,我们手头现金超过350亿元,在一个比较健康的水平。”陈伟健在业绩会上说道。

据其2019年财报披露,过去1年,正荣地产现金及现金等价物、受限制存款及现金之和为353.07亿元。相较2018年,增加了69.38亿元。只是,资金却不是自己赚来的。

其财报显示,2019年,正荣地产经营活动产生的现金为-87.81亿元,而2018年这一数值为21.01亿元,这也导致了其经营活动产生的现金流量净额进一步“为负”。截至2019年,正荣地产经营性现金流量金额为-140.64亿元。要知道,2018年,该数值仅为-26.64亿元。

情况恶化之快,可见一斑。

这也意味着正荣地产不能依靠自身的经营活动产生正向现金流。那么,其现金状况又是如何改善的?

事实上,2019年,正荣地产融资活动产生的现金流量净额为219.73亿元,而上年同期仅为141.02亿元。不能再明显了,正荣地产所谓的“手头现金”大多为借来的。当然,这其中也有永续债的一份功劳。

“隐藏”真实杠杆

永續债之于房企,如若运用得好的话,会是扩张利器。

尝到甜头的正荣地产,正“上瘾”永续债。

2019年,偿还完30亿元永续债后,正荣地产又发行了2亿美元永续债。其中,前者举债于2017年;据其财报,后者兑换成人民币的规模达14.4亿元。

实际上,也正是在2017年,正荣地产规模由2016年392.92亿元增至701.53亿元,按年增长78.54%。2018年,正荣地产突破千亿销售,实现销售金额1080.17亿元,同比增长53.97%。

不难看到,规模由不到400亿元增长至千亿,正荣地产前后用了不过两年,足见扩张之“快”。

正如柏文喜所分析认为,“正荣频繁使用永续债是为了更好地运用财务杠杆来推动规模增长,同时又不想触发永续债利率跳涨机制引发财务成本的大幅上涨。因此,采取了清偿旧债又发新债这种频繁运用永续债的模式。”

对于现存有的永续债,正荣地产是否有具体的清偿计划?《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

此外,正荣地产的快速扩张,也借助了非控股权益的大量运用。

据choice数据,2017年-2019年,正荣地产非控股权益在权益总额中占比分别为8.76%、32.44%和42.58%。增长之快,怎一个“迅猛”了得。

“正荣规模迅速增长之时,非控股权益占比也在迅速增长,说明了其大量运用了合作方资源,以联合开发、联营等方式来推动规模成长。这样也可以不将大量项目公司的负债合并报表,从而避免表观负债率大幅上升和负债规模的快速增长。”柏文喜告诉《中国质量万里行》,“另外,这种大量运用非控股权益的方式,也存在着运用‘明股实债的嫌疑。”

汇生国际融资总裁黄立冲也表示,无论是永续债、一般的企业债,还是小股操盘,亦或是非控制性股东权益,对于正荣来说,都是一种杠杆。

事实也是如此。《中国质量万里行》运用“(借款总额一现金及银行结余)/权益总额”计算出过去3年上市公司的净负债率分别为183.22%、74.04%和75.2%。若是将永续债也计人负债的话,2017年-2019年,正荣地产的净负债率将相应增至274.29%、98.42%和83.72%。

不难发现,单是永续债,就将正荣地产的真实杠杆进行了部分“隐藏”。