贸易战背景下中美两国农产品期货价格与波动传导机制研究

2020-08-02郁纪树刘禹彤

郁纪树 刘禹彤

摘要: 本文立足于中美贸易战这一背景,采用VAR模型与BEKK-GARCH模型,对贸易战前与贸易战开始后两个阶段内,中国与美国玉米、大豆期货间的价格与波动传导机制进行了实证分析。结果表明:中美玉米、大豆期货均在短期内具有一定的相互影响关系。玉米期货在贸易战开始后由中国市场占据了优势地位,而波动溢出效应则有所减弱;大豆期货始终由美国市场占据主导地位,且贸易战开始后波动溢出效应显著增强。

关键词: 传导机制 溢出效应 VAR模型 BEKK-GARCH模型

一、引言

2018年3月22日,美国宣布计划对中国600亿美元的商品征收关税,中美贸易战打响。在后续一年半时间里,中美双方又展开了多轮制裁与谈判,这一事件对两国各类商品的交易都造成了冲击。其中,农产品贸易作为中美贸易结构的重要组成部分,必将受到贸易战期间各项政策的影响。

玉米与大豆是全球农产品市场中的两种代表性商品,但在中美双方的农产品贸易中,两者则具有截然相反的特性:我国大豆存在明显的供求失衡问题,需要大量依赖进口,贸易战前,美国每年向我国进口3000余万吨大豆,在2018年才有所降低;我国玉米产量较高,对进口依赖性较弱。2018年,我国玉米总产量为2.57亿吨,向美国进口玉米仅76万吨。

据此现状,本文将以玉米和大豆代表两类不同特征的农产品,对比分析这两类农产品中美期货的价格与波动,在贸易战背景下的传导机制有何异同,以揭示我国农产品市场在诸如贸易战等突发事件中的可能风险。

二、数据选取

本文选取美国芝加哥期货交易所(CBOT)、大连期货交易所(DCE)的玉米、小麦活跃期货合约每日收盘价,并对中美期货交易日不匹配的观测值予以删除,同时用对数收益率法()计算得到收益率时间序列。

考虑到本轮中美贸易战开始时间为2018年3月23日,为保证贸易战前与贸易战时观测值数量尽可能相等,本文选取了2016年7月至2019年11月的数据,并以2018年3月23日作为阶段划分点。

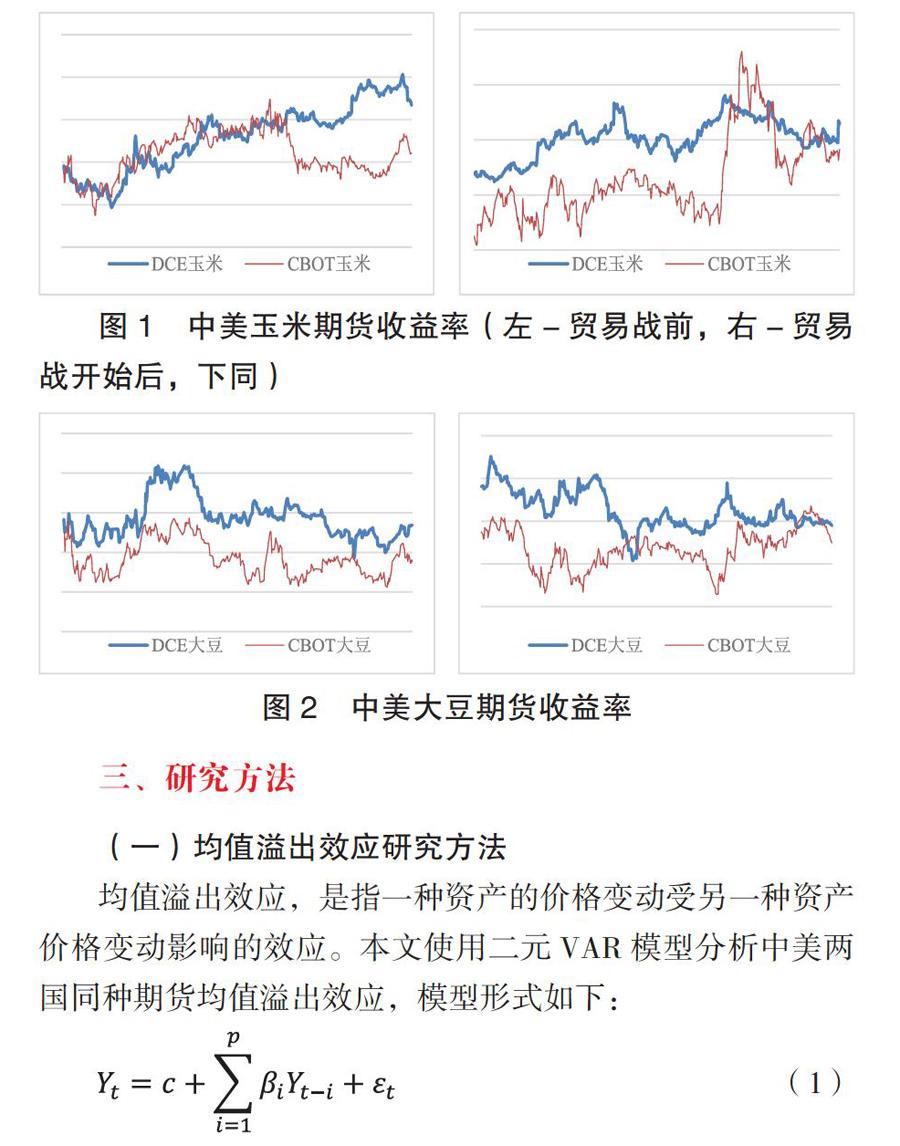

为保持计价单位一致,本文统一将芝加哥期货报价折算成按人民币/吨报价,其中1吨为36.9蒲式耳,美元兑人民币汇率采用国际汇率市场每日收盘价。两国玉米期货在收益情况如图1所示,大豆期货如图2所示。

三、研究方法

(一)均值溢出效應研究方法

均值溢出效应,是指一种资产的价格变动受另一种资产价格变动影响的效应。本文使用二元VAR模型分析中美两国同种期货均值溢出效应,模型形式如下:

(1)

其中,为二维内生变量向量,p为滞后阶数,为第i阶系数,c为常数向量,为残差向量。

(二)波动溢出效应研究方法

波动溢出效应,是指一种资产的价格波动对另一种资产价格造成冲击的延迟效应,该效应通常使用GARCH模型进行估计。该模型扩展至多元时,有多种方法对条件方差-协方差矩阵进行构造,其中BEKK方法具有在弱条件下保证矩阵正定性的优点,且需估计的参数个数较少。本文将使用二元BEKK-GARCH(1,1)模型对中美两国同种期货波动溢出效应进行分析,其形式如下:

(2)

式(2)矩阵形式为:

(3)

其中,为2×2阶对称矩阵,A和B分别为波动溢出效应系数矩阵,C为常数矩阵,为残差矩阵。

式(2)中系数矩阵和的对角线元素,表示了资产自身前期波动带来的影响,非对角线元素则表示了两资产间的波动溢出效应,其中与表示美国期货对中国期货的波动溢出效应,而与则表示中国期货对美国期货的波动溢出效应。因此,为检验两国期货间的波动溢出效应,本文设定了以下三个原假设:

原假设1:美国期货对中国期货无波动溢出,。

原假设2:中国期货对美国期货无波动溢出,。

原假设3:中美期货无双向波动溢出,。

四、实证研究及结果

(一)统计特征与平稳性检验

表1给出了中美玉米、大豆期货两阶段收益率序列的基本统计特征。可以看出,各序列均表现出有偏、尖峰的特征,且J-B检验原假设全部被拒绝,说明所有序列都不服从正态分布。

另外,本文使用ADF单位根法,对各序列进行了平稳性检验。结果显示,中美两国玉米、大豆期货在两阶段的收益率序列均在1%显著性水平下平稳。

(二)VAR模型

本文使用SIC信息准则得到模型最优滞后阶数为1阶。表2列出了VAR模型的估计结果,具体结论如下:

首先,从自身滞后回归项来看,只有第一阶段美国玉米期货,滞后1期的价格对其当期价格在5%的水平下显著,这说明该序列自相关性较强,而其他序列的自相关性则不显著。

第二,从交叉滞后回归项来看,中美两国玉米期货价格在第一阶段不存在显著均值溢出,而第二阶段,美国玉米期货价格受滞后1期中国玉米期货价格的正向均值溢出,该效应在10%的水平下显著。

第三,第一阶段中国大豆期货价格受滞后1期美国大豆期货价格的正向均值溢出,该效应在1%的水平下显著。而第二阶段,这一效应有所减小,显著性也有所降低。

(三)BEKK-GARCH模型

本文使用极大似然法对二元BEKK-GARCH(1,1)模型的参数进行估计,并对原假设进行Wald检验,全部计算在Winrats软件中完成。表3中列出了估计与检验结果。具体结论如下:

第一,美国期货对中国期货存在更显著的单向波动溢出。表3第二列在1%显著性水平下拒绝原假设1,第三、五列在5%显著性水平下拒绝原假设1,而所有原假设2均被接受,这表明美国大豆期货与第一阶段玉米期货对中国对应期货始终存在单向波动溢出,但中国期货则无显著的单向波动溢出。

第二,两国玉米期货价格的双向波动溢出在第二阶段显著性减弱。表3第二列在1%显著性水平下拒绝原假设3,但第四列则接受原假设3。这表明第一阶段两国玉米期货具有显著的双向波动溢出,但第二阶段并不显著。

第三,两国大豆期货的双向波动溢出在第二阶段显著性增强。表4第三列在5%显著性水平下拒绝原假设3,但第五列则在1%显著性水平下拒绝原假设3。这表明两国大豆期货在两个阶段均具有一定的双向波动溢出,而第二阶段的效应显著性更强。

假设检验结果为Wald值,括号中为P值。

五、结论

本文使用VAR模型与BEKK-GARCH模型,对比分析了中美贸易战前后,两国的玉米、大豆期货间的价格与波动溢出效应,得到如下结论:

第一,中美农产品期货在短期内具有一定的相互影响关系,其中两者对对方的均值溢出效应与因果性关系均在特定阶段有所体现,而波动溢出效应则是美国农产品期货对中国农产品期货的影响更强。

第二,中美两国玉米期货在贸易战开始后的均值溢出效应有所增强,突出表现为中国玉米期货对美国玉米期货的正向溢出,相反,两者的波动溢出效应则是在贸易战前更为显著。

第三,中美两国大豆期货在贸易战前均有一定的均值溢出效应,主要体现为美国大豆期货对中国大豆期货的溢出,且该效应在贸易战开始后有所减弱,但波动溢出效应则在贸易战开始后显著增强。

参考文献:

[1]华仁海,陈百助.国内、国际期货市场期货价格之间的关联研究[J].经济学(季刊),2004(02): 727-742.

[2]肖小勇,李崇光,李剑.国际粮食价格对中国粮食价格的溢出效应分析[J].中国农村经济,2014(02):42-55.

[3]Hamao Y,Masulis R W,Ng V.Correlations in Price Changes and Volatility across International Stock Markets[J].Social Science Electronic Publishing,1990(3).

作者单位:西南财经大学证券与期货学院