从法律视角认识家族信托

2020-06-24赵廉慧

赵廉慧

中国信托登记有限责任公司的信托登记系统新增数据显示,截至2020年一季度末,家族信托存续规模已突破1000亿元大关,成为信托行业第四大特色业务。家族信托方兴未艾,但我们对家族信托该适用什么样的法律规范、如何对其进行监管等基础性问题,仍然没有透彻的认识。本文通过对相关法律法规和理论的梳理,尝试澄清几个对家族信托的认识误区,以供业界参考。

在信托分类坐标下的家族信托

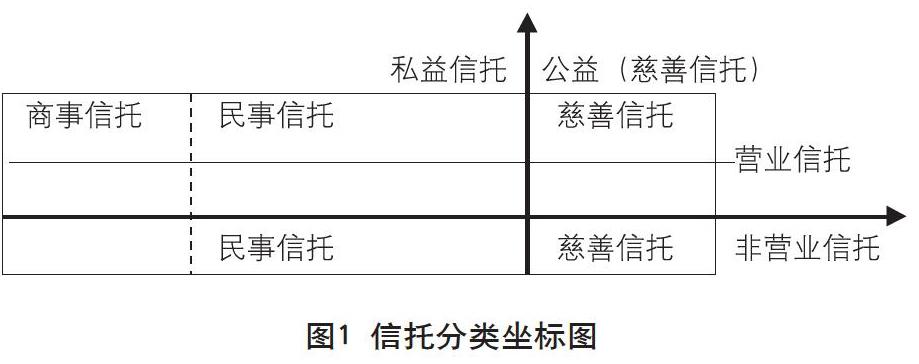

家族信托的概念并不是一个规范的法律概念。一种普遍的误解是家族信托只能由营业性的信托机构——信托公司担任受托人,该误解产生于《信托法》上民事、营业和公益慈善信托的三分法。严格说来,民事、营业和公益慈善信托这三个概念并不在一个维度上,并不是按照一个统一的标准做出的划分。妥当的做法是,首先按照营业和非营业信托进行第一个维度的分类——凡是以营业性信托机构作为受托人的为营业信托,反之为非营业信托;然后,对营业信托和非营业信托再从第二个维度上进行划分——在营业信托中,信托机构作为受托人可以从事民事信托、商事信托和慈善信托;而非信托机构(如基金会)和自然人只能从事民事信托和慈善信托,不能从事商事信托(金融信托)(见图1)。

按照这种划分,家族信托具有综合性,但主要属于民事信托(family trust),信托公司等营业性信托机构和其他主体都可以成为其受托人。也就是说,家族信托既可以由信托机构依营业方式为之,也可以由非信托机构按照非营业信托的方式为之。

被用来论证信托公司从事家族信托业务垄断地位的是《信托公司管理办法》第七条之规定,即“未经中国银行业监督管理委员会批准,任何单位和个人不得经营信托业务”,但该条并不能将非信托机构排除在家族信托的受托人之外。该办法是对作为金融机构的信托公司进行监管的规范,其规范的“经营信托业务”行为主要是指反复地、以营利为目的从事投融资性质的商事信托活动,而不包括所有的信托活动。民事信托(家族信托)并不必然构成经营信托业务:委托人的亲友、专业人士(如律师)等不管是否收取信托报酬,以受托人身份承担家庭财产事务管理职责,并不构成这里的“经营信托业务”。可以说,信托公司以外的其他主体,成为家族(家庭)信托(family trust)的受托人并不必然构成违法“经营信托业务”。应清除只有信托公司才能做信托的观念,如此才能促进民事信托作为一种有生命力的民事制度的普及。

强调其民事信托属性有利于家族信托的发展

民事信托在现实中有着其他财产法制度(合同、代理、公司等)所不能替代的、重要的财产管理功能。除了被财富人士用于财产的传承和增值保值之外,民事信托也可以为普通人安排家庭事务的管理提供工具。比如,为了老人的财产管理而设置信托,以及父母以精神障碍的子女作为受益人而设置的信托。我国社会也面临老龄化、家庭结构原子化的急速发展,社会保障制度还远远不能满足人们的需要,信托在老年人和残疾人等的财产管理方面具有的重要作用值得关注。

从信托财产的类型看,民事信托财产除了存款、债权、证券之外,还有自有房屋、房屋的出租权益、停车位的出租权益等财产。这些财产具有很强的个性,很难进行定型化、集约化的处理,有时还会兼具一定的社会保障的性质。这都和传统的投融资信托(商事信托)相距甚远。

目前,包括信托公司在内的财富管理机构开始重视家族信托的发展,也有不少的家族信托落地。不过,要激活民事信托制度的应用,不能完全靠财富管理机构从事以超高净值客户为服务对象的“家族信托”。随着经济的发展,普通民众通过信托机制对自己的财产进行规划的需求在逐渐增加。民事信托是家族信托的蓄水池。在笔者看来,把民事信托从高高在上、高不可攀的“家族信托”中解放出来,是促进信托法发展的重要方式。

民事信托允许更多的主体成为信托受托人。委托人信任的自然人和其他机构都可以是受托人。委托人的亲友,律师等专业人士都可以成为受托人。而且,认清家族信托的民事信托本质之后,家庭成员或者律师可以加入到高端的家族信托之中成为共同受托人;家族成员自身和律师等专业人士可以组成家族办公室成为家族信托的受托人。如此,信托法原本的灵活性才能得以体现。“信托机构以外的主体从事家族信托受托是违法的”观念纯粹属于自我设限。

让信任自发生成,而不是依靠法律构成要件的约束。信托从产生之日起,就在不断探寻自由行为的边界。信托所涉事务基本上属于私人事务,除了家庭成员之外,很少存在法律意义上的善意第三人。信托结构中的各方主体只要诚信行事,信托即被自我执行(self-enforced),法律配套制度的不完备(如信托登记)也不妨碍信托的有效成立。民事信托存在极大的发展空间。盯准高端民事信托——家族信托发展的信托机构也要宣传民事信托观念,共同促进信托市场的发育,倒逼制度革新。

运用民事信托制度满足人们多层次、多类型的财富传承需求。信托公司作为专业的金融机构,作为“信托综合店”,当然是家族信托最合适的主体,但是,如果只把家族信托限定在营业信托的范围内,将不利于信托制度的普及。

正是在这一意义上,笔者认为,“细则”的定义中明确规定“家族信托不能低于1000万元”可能是存在问题的。首先,这打压了实践中的信托公司的探索。例如,之前有一些信托公司有低于1000万元的“Mini家族信托”,不能全部都认为属于“以家族信托为名行资管信托之实”,更何况家族信托中也可以包含资产管理的内容。其次,一些家族信托可能是分批注入信托财产,首期注入的金额如果低于1000万元,或者委托人以非资金装入信托,如不认定其为家族信托,可能是荒谬的。而且,这样做更强化了家族信托只是营业信托的印象,非营业的家族信托可能会受到其消极影响。

民事信托是以家庭财产的管理、分配和传承为目的。家族信托的信托事务管理内容只因部分涉及投融资行为从而需要金融监管机构监管,其最终目的仍然是对财产的安全高效传承。判断是否是家族信托的标准是信托目的,而不管信托财产价值几何;家族信托财产的门槛,应该由信托公司自己确定,而不是監管者越俎代庖。

监管机关应直面家族信托的综合性制订监管规则

从功能上看,信托有财产转移和财产管理两大功能。以集合资金信托计划为典型的商事(金融)信托主要是承担财产管理功能,而家族信托主要的功能是财产转移、传承,但也并非没有财产管理功能,财产管理功能在家族信托中也非常重要。

从信托分类上看,民事信托和商事信托以及慈善信托之间的边界并非截然分开。如前所述,以信托公司作为受托人的家族信托也经常会包括商事信托(投融资)和公益慈善信托的内容。“信托细则”中的定义只是从消极方面澄清真正家族信托不属于资管业务,不能适用《信托公司集合资金信托计划管理办法》等监管投融资信托的规范,只是对家族信托和资管业务之间进行抽象的定性划分,对具有综合属性的家族信托该如何归类、如何监管并没有做出规定。

从信托财产的类型上看,家族信托不仅是资金信托,而且是一种包括资金和财产权作为信托财产的综合型信托。对于非资金的部分,当然不适用资管新规;对于资金的部分,却不能完全排除资管新规的适用。例如,一个大的家族信托(比如20亿元)的部分信托财产(10亿元)进行资产管理,很难说不适用“资管新规”。

目前银保监部门针对信托公司制定的监管规范全部是针对其商事(金融)信托的,银保监部门在“细则”中给出的定义也并非家族信托的完整定义,只是对营业信托中的家族信托业务进行了界定,甚至可以说,银保监部门作为金融监管部门实际上是无权给家族信托下一个全面定义的。银保监会在2020年5月8日开始征求意见的《信托公司资金信托管理暂行办法(征求意见稿)》,也仅仅是把家族信托放在了服务信托的大筐之中,重申了信托公司从事的家族信托业务并非投融资信托的基本立场。对于如何监管营业性的家族信托,目前监管规则仍然阙如,需要银保监部门在尊重家族信托作为民事信托之性质的基础上,经过慎重研究之后有针对性地出台新的监管规则。

(作者系中国政法大学信托法研究中心主任、新财道财富管理股份有限公司特约研究员)