基于SEM模型的科技企业控制权配置对企业成长性影响的路径分析

2019-12-18宋丽平相郁

宋丽平 相郁

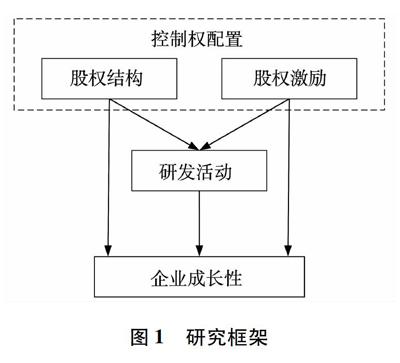

摘 要:以两权分离环境为背景,依据科技企业特征,采取2018年创业板中科技企业数据为样本,构建了分析控制权配置对企业成长性影响路径的SEM模型,通过验证性因子分析对观测变量与潜变量之间的关系进行验证,并对研发活动在路径中的中介作用提出假设和研究。实证结果表明:股权结构对企业成长性具有正向影响;股权激励对企业成长性具有正向影响;研发活动在控制权配置与成长性关系中具有中介作用。

关 键 词:科技企业;成长性;影响路径;SEM模型

DOI:10.16315/j.stm.2019.06.003

中图分类号: F 276.6

文献标志码: A

Research on influence paths of control right allocation listed growth

of companies on structural equation model

SONG Li-ping, XIANG Yu

(School of Economics and Management,Harbin University of Science

and Technology,Harbin 150000,China)

Abstract:Taking the separation environment of the two rights as the background, according to the characteristics of the science and technology enterprises, and taking the 2018 gem science and technology enterprise data as the sample, the structural equation model is constructed to analyze the influence of the allocation of control rights on the growth of the enterprise. The relationship between observation variables and latent variables is verified by confirmatory factor analysis, and the intermediary role of R&D activities in the path is studied in the model. The empirical results show that: ownership structure has a positive impact on the growth of enterprises; equity incentive has a positive impact on the growth of enterprises; R&D activities play an intermediary role in the relationship between the allocation of control rights and growth.

Keywords:science and technology enterprises; growth of companies; influence paths; structural equation model

目前,我國以企业为创新发展主体,为改善科技企业融资约束已经开始推行科创板与注册制,从改革机制建设为技术进步与研发创新提供良好生态环境。然而,与市场环境升级并进的是资本市场上企业控制权与所有权的深度分离,对于科技企业成长情况的评估和分析从对企业市场价值的衡量逐渐转移到更能体现企业未来发展的方向。

科技产业的高速发展同时意味着我国科技企业面临着更为激烈和苛刻的市场竞争环境。重压之下,中国科技企业需要确定企业发展战略,在发展过程中保持战略定力,通过优化结构和提高效率来推动建设企业的核心竞争力,实现质量与数量齐头并进的成长态势。然而,在企业内部中因两权分离而产生的控制权争夺问题逐渐成为企业成长的阻碍,控制权收益即是导致控制权争夺现象发生的最大动因,也是优化控制权配置的出发点。同时,在不同股权结构中,企业股东与企业管理者皆具有道德风险,通过利用自身信息和权利优势对企业利益进行侵占。这些情形一方面影响企业决策制定和执行效率,从而导致企业错失发展机遇;另一方面,因短期利益或局部利益牺牲全局利益而造成企业发展偏离战略路线。为了解决控制权配置造成的企业成长危机还需从控制权配置对企业成长性的影响路径进行分析,进而找出解决问题的要点。

1 文献综述

两权分离被视为现代公司制企业的典型特征,在已有研究领域中主要依据Penrose[1]的企业成长性理论、Grossman等[2]企业契约理论和Porter[3]的竞争理论分析企业控制权配置对成长性的影响机理,并分别从企业成长的生命周期[4]、契约关系[5-6]、核心竞争力-绩效评估模型[7]以及管理创新决策的层面[8-9]等角度进行了广泛研究。企业的股权结构决定了控制权的配置,在股权结构较为分散的企业中,管理者会利用松散的监督体制和信息不对称产生道德风险和逆向行为的动机[10],由此形成了一类代理问题;而在股权结构过于集中的企业中,一个或几个大股东具有合谋侵占小股东利益的便利环境,进而形成了二类代理问题。国内学者以2011—2014年创业板上市公司为研究对象,用现金流特征对企业生命周期进行划分,得出股权结构与企业绩效在不同生命阶段中具有不同的关系类型。段伟宇等[11]依据体现股权结构的集中和制衡的量化指标,分别对创新型企业的成长性影响情况进行了分析。此外,朱祺等[12]依据企业环境的内生性对股权激励对管理层风险承担行为的影响进行分析,得出股权激励对管理层行为的推动作用。

从资源配置的角度分析,研发活动的最终目的的是实现研发成果的转化,与研发相关的物质资本与非物质资本分配得充分与否构成了转化结果的关键要素。在活动事前,物质资本可以通过合理与标准化的计算模型进行分析和预算,而对非物质资本的分配则更具有风险性和不可预测性。控制权配置涵盖了企业内部资源由谁进行分配的内容,据此将控制权配置与如何提高企业研发能力进而提高研发活动的效果进行关联。由于研发活动的效果是企业内部各类资源综合运用的结果,其中企业物质资本构成了研发活动开展的前提,非物质资本是研发活动的重要依仗,所以在具有较高监督和激励作用的控制权配置机制下,非物质资本能够发挥最大效用,进而形成研发活动成果的最优转化率。

因此,提出如下假设:

H2:研发活动在控制权配置在企业成长性关系中的中介作用。

3 研究设计

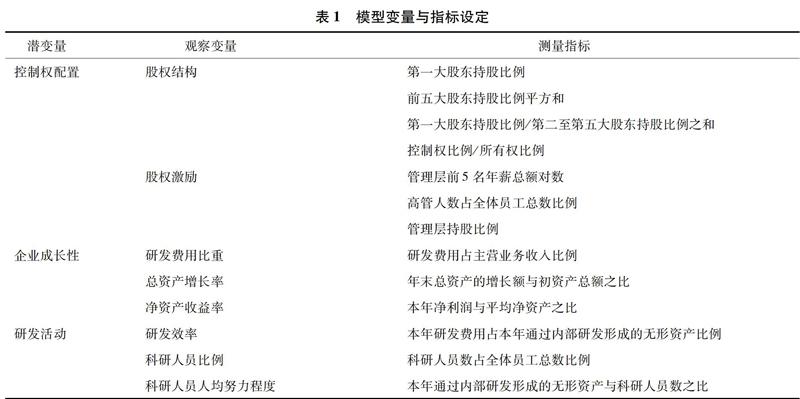

3.1 变量设定

1)控制权配置指标。本文分别通过第一大股东持股比例、前五大股东持股比例平方和、股权制衡程度和两权分离程度四个指标对股权结构进行衡量。通过管理层持股比例、管理层前5名年薪总额对数,以及管理层人数比例指标对股权激励情况进行衡量。

2)企业成长性指标。科技企业的成长性应是同时具备成长的“质”与“量”,即具有高成长性的科技企业应该体现出企业具有强高竞争力、高成长速度以及高成长质量。结合以前学者的研究成果,通过研发投入指标衡量企业的竞争力,通过总资产增长速度来衡量企业成长的“量”,通过股东权益的收益水平来衡量企业成长的“质”是最为广大学者所认同。

3)研发活动指标。为验证研发活动在控制权配置对企业成长性影响路径中的中介作用,本文利用研发效率指标、研发人员努力程度指标和研发人员占比对企业的研发活动进行衡量。研发效率指标是用以评价理想的研发活动应是以最小的资源投入获得最大的产出;研发人员努力程度指标是指与研发活动相关的人员愿意尽最大的努力完成研发任务达到研发绩效,该指标用以测度研发人员对企业监督和激励措施的反应情况;研发人员占比指标既能体现了企业人力资本投入同时也能反映企业的激励效果。

模型变量与指标设定,如表1所示。

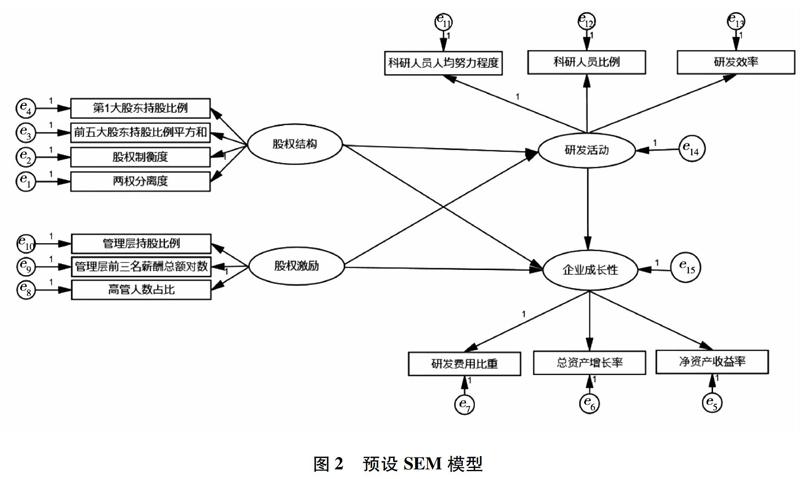

3.2 模型构建

结构方程模型是由2个模型组成的,如图2所示。

测量模型(measurement model)是描述潜变量与指标之间的关系,其基本目的是描述观察表示变量是否适合作为潜变量或因子的测量手段。

x=^_x ξ+δ;

y=^_y η+ε。

其中:x表示外生变量;y表示内生变量;δ、ε表示误差项。

结构模型(structural model)是描述潜变量之间的关系,但当结构模型中的变量都是可观测变量时,模型就会变成可观察变量之间的传统路径分析或是联立方程;

η=Bη+Γξ+ζ。

其中:B是内生潜变量之间关系的系数矩阵,Γ是外生潜变量与内生潜变量的关系的系数矩阵。

3.3 样本选择及数据处理

本文以2018年创业板上市的科技企业作为样本。需要强调的是,SEM模型对样本容量有特殊要求,一般情况下认为样本量越大,模型有更高的的精确性;因此,利用Wind数据库、巨潮信息网,选取其中企业的相应数据。同时为保证数据质量,对样本数据要求如下:为保证论证的合理性剔除了上市时间在3年以下企业;剔除了ST、*ST企业;3、剔除了没有进行股权激励或股权激励披露不清晰的企业;为保证数据有效性剔除了缺失或极端样本。

由于本文将在实证检验中应用验证性因子分析(CFA)以验证是否符合预设的观测变量与潜变量的关系,并且在CFA分析过程中经常采用了极大似然估计(ML)方法对模型参数进行估计,因此要求样本数据具有连续性且服从正态分布。应用SPSS21对样式数据进行描述性统计分析的结果,如表2所示,峰度和偏度是用来测量指标的正态性。此外,在SEM模型中一个潜变量由多个变量指标进行观测并且变量之间关系复杂,为了便于系数大小的解释,进而应用SPSS21软件对样本数据进行标准化处理。

通过描述性统计分析对数据进行描述得出:在评价企业控制权配置的指标中,股权制衡程度极大与极小值的值差为14.062%;两权分离度最低小于0.001%,最高29.317%,平均值为8.131%;在高管持股的情况中,最高持股比例为0.633%,与最低持股比例差距较大,从收集到的全部数据分布情况发现,我国科技企业中确实存在一定的两权分离的情况,并且股权制衡意识不强,企业管理层同时具有高股权与高控制权的情况相对具有普遍性。在与研发活动相关的指标中,研发效率和研发人员人均努力程度数据的变化有一定的同步性,即研发人员的努力工作能够提高研发效率;并且在我国创业板上市的科技企业中,科研人员的流动性不高。在成长性指标中,创业板中的各科技企业间研发费用比重相差较大,企业的总资产增长率与净资产收益率显示出一定的同步性,即可能意味着企业规模与股东利润呈一种同向变动的状态。

4 实证研究

4.1 理论变量的测量

验证性因子分析(CFA)是对观察变量与所对应的潜变量之间的关系进行测度以测试是否符合理论关系。通过应用AMOSS21构建模型1:股权结构、股权激励;模型2:股权结构、股权激励和研发活动及模型3股权结构、股权激励、研发活动和企业成长性的3个CFA模型;然后分别验证预设模型中观测变量与潜变量的对应关系和潜变量之间的关系是否与实际数据情况一致;最后根据修正指数MI,对模型进行修正。

3個模型的拟合结果,依据拟合结果可以证实模型1至模型3模型设立是合理的,并且模型的检验结果均在合理的范围内,预设模型中选择的观测变量能够对潜变量进行合理的解释说明,为进行下一步的SEM模型验证提供了重要依据,如表3所示。

模型3的标准化结果,如表4所示。在CFA模型中,CR绝对值应大于1.96(P<0. 05),且当观测值与因子间的路径系数小于一般标准0.4时应考虑观测值是否符合实际理论,适当情况下可以放宽到0.35的基本标准,如果既不符合学科理论也低于基本标准说明观测标量对因子的影响是不显著的,应予以剔除。

根据表4可以发现,用于评价成长性的3个测量变量对企业成长性的影响路径系数分别表现出较高的正向相关性,分别为0.599、0.494和0.992(P<0. 05)。在对控制权配置进行观测的模型中,用于测度股权集中情况、股权制衡情况的指标与股权结构的路径系数均大于0.4(P<0. 05),表明股权集中、股权制衡与股权结构存在高度且正向相关性;两权分离的因子载荷系数较低,绝对值小于一般标准0.4,最低标准0.35,但由于两权分离在本研究中对股权结构的分析具有重要作用,且具有现实意义,并结合模型拟合结果可以保留该项指标;用于测度股权激励情况的3个指标在对股权激励的影响路径中也表现出明显的正相关性。在对研发活动的进行观测的3个指标中,科研人员比例与研发效率与研发活动正相关,科研人员人均努力程度对研发活动的影响系数为0.392(P<0. 05),低于一般值0.4但高于基本值0.35且接近0.4,该指标予以保留。根据验证性因子分析模型的拟合结果可以证实所选取的测量变量均能合理且有效的对潜变量进行解释和说明。

4.2 因素模型的验证

在经过理论变量的测量后,基于理论框架进行结构方程模型的实证和拟合,拟合结果,如表5所示。

根据图1中的SEM模型,依据拟合结果显示模型的拟合指数值均高于判断标准的临界值,可知模型拟合结果较好。最终结构方程模型的分析结果,如图3所示。

如图表6所示,根据SEM模型标准化结果:股权结构、股权激励对企业成长性的路径系数分别为0.683(P<0.05)和0.520(P<0.05),支持假设H1a和H1b的推断;股权结构、股权激励对研发活动的路径系数分别为0.434(P<0.05)和0.490(P<0.05),表证明股权结构和股权激励对研发活动具有正向影响,研发活动对企业成长性的路径系数为0.721(P<0.05)证明两者具有积极的正相关性,并通过路径系数的差异可以看出股权结构与股权激励对企业成长性的影响通过研发活动的中介作用得到了分离,即支持假设H2的推断。

5 结论

本研究以2018年创业板上市的608家科技企业为研究样本,从企业股权结构的角度,明确了优化控制权配置对企业发展的必要性,并通过建立对企业成长性影响的结构框架,应用SEM模型对影响路径做出实证;同时,在科技企业经营与成长特征的基础上,在模型中加入研发活动在两者的影响路径中的中介作用,并加以论证,得出以下结论:股权结构对企业成长性具有正向影响, 其中股权偏于集中和制衡的结构对企业成长性具有正向影响,两权分离程度过大对成长性影响具有反向影响;股权激励对企业成长性具有正向影响;研发活动在控制权配置与成长性关系中具有中介作用,即优化控制权配置可以通过推动企业的研发活动进而提高企业的成长性。

综合我国科技企业正面领着机遇与挑战并存的市场局面,依据研究结果可得到以下启示:一方面,由于科技企业优化控制权配置能减少企业内部经营矛盾,防范代理风险的发生,进而以良好的企业治理环境促进企业成长,因此企业在获取融资的同时也要警惕股权结构对企业发展带来的消极影响,避免股权过于分散同时也要避免一股独大的局面;另一方面,由于科技企业主要依仗与创新研发来发展企业的竞争力,因此通过优化控制权配置可以加强对管理层的行为的监督和激励作用,进而提升与研发活动相关的决策质量以及起到对研发活动的过程控制,为提高研发活动效率和效果提供了合理保障,从而利于企业获取新的经济利益流入来源。

本研究通过控制权配置对企业成长性影响的路径进行分析和研究,并依据我国科技企业正面临的市场环境,提出了研发活动在影响路径中的中介作用,为企业治理、研发活动以及企业管理等方面的研究扩宽的研究方向。在未来的研究中,除公司治理问题和控制权结构问题,还可以就实际问题进行更深入探讨,例如引入其他融资方式、考虑研发活动不同时点的绩效情况对企业成长性的影响等。

参考文献:

[1]PENROSE E T,The growth of the firm—a case study: the hercules powder company[J]. Johns Hopkins University,1960(1):23.

[2]GROSSMAN S J, HART O D. The costs and benefits of ownership: a theory of vertical and lateral integration[J].Journal of Political Economy,1986,94(4):691.

[3]MICHAEL E P. Determinants of corporate borrowing[J]. Journal of Financial Economics,1977,5(2):147.

[4]李秉祥,李曼娜,李明敏.從生命周期视角检验创业板上市公司董事会结构与企业绩效的关系[J].财会月刊,2017(6):36.

[5]王红梅.科技型风险企业股权分配研究[J].科学学与科学技术管理,2009(9):179.

[6]桑福德·格罗斯曼,奥利弗·哈特,阮睿.所有权的成本和收益:一个纵向和横向一体化理论[J].经济社会体制比较,2017(1):14.

[7]LIU H X, ZHANG P W. Analysis of the formation mechanism of enterprise performance evaluation from the perspective of core competence[A]//Destech Publications, Inc.DEStech transactions on social science, education and human Science[C].DEStech,2017:1.

[8]李召敏,吕一博.管理创新决策的三层面—三维度关系分析[J].科学学与科学技术管理,2011(3):50.

[9]刘星,高名厚.企业的成长力对其创新溢价的影响:来自创业板上市公司的经验证据[J].价值工程,2017(1):251.

[10]RAVIV A, SISLI C E. Executive compensation, risk taking and the state of the economy[J]. Journal of Financial Stability,2013,9(1):55.

[11]段伟宇,师萍,陶建宏.创新型企业股权结构与成长性的关系研究:基于沪深上市企业的实证检验[J].投资研究,2012(5):79.

[12]朱祺,陈香辉,侯亚.高管股权激励影响公司风险承担行为:上市公司微观数据的证据[J].管理工程学报,2019(3):24.

[13]姜婷,张保帅.研发投入、股权结构与公司成长性:基于新三板挂牌公司的实证研究[J].金融理论与实践,2019(4):102.

[14]李丰团.控制权私利攫取下的企业资本投资及其效率[J]. 财会月刊,2017(14):29.

[15]LIU C. The private benefits of corporate control: evidence from China[J]. Economic and Political Studies,2016(2):44.

[16]宋常,陈杰,赵懿清.终极控制权、资本结构与资本成本的研究述评[J].经济与管理研究,2012(5):60.

[编辑:厉艳飞]

收稿日期: 2019-06-20

基金项目: 黑龙江省自然科学基金项目(G2017003)

作者简介: 宋丽平(1967—),女,教授,硕士生导师;

相 郁(1992—),女,硕士研究生.