基于双因素的三叉树模型在可转债的应用研究*

2019-06-11辛宗宇

周 清 辛宗宇

(北京邮电大学理学院,北京 100876)

0 引 言

可转债是指其持有人能够在条款规定的一段时间里按照约定比例将可转债转换成确定数目的公司股票的混合金融工具.但是由于可转债特性,使得其定价远比普通证券的定价复杂.

Tsiveriotis和Fernandes[1]将可转债分成股权价值和债权价值;马超群和唐耿[2]将信用风险引入二叉树模型中;2010年,孙卿东和朱海洋[3]阐明三叉树模型在可转债定价中的有效性和合理性;李念夷和陈懿冰[4]对三叉树可转债模型做出优化,利用B-S公式测算发行方在单位时间内的违约概率;张红江和杨善朝[5]将回售条款和赎回条款考虑到三叉树模型之中;庄新田和周玲春[6]将连续复利的利率期限结构引入二叉树模型,与此同时还引入了信用风险.

由现有研究的启发,本文将可转债价值分成股权价值和债权价值,利用信用利差的方法将信用风险引入三叉树模型,并且引入连续复利的利率期限结构,建立基于股价和利率的三叉树模型,并对模型进行实证分析.

1 基于双因素引入信用风险的三叉树可转债定价模型

1.1 利率期限结构

利率期限结构(term structure of interest rates)就是指在某一个时间节点上,不同期限债券的到期年收益率关于到期期限的函数关系.

陈雯和陈浪南[7]综合了国内外对利率期限结构模型的研究,结合中国市场的特点,提出了以复利的方式建立我国国债利率期限结构.

根据连续复利理论建立国债利率期限结构模型,如下:

rf=aebT.

(1)

这里的a,b为待定非零常数,T为到期期限为到期年收益率也为市场无风险利率,e为自然对数的底.

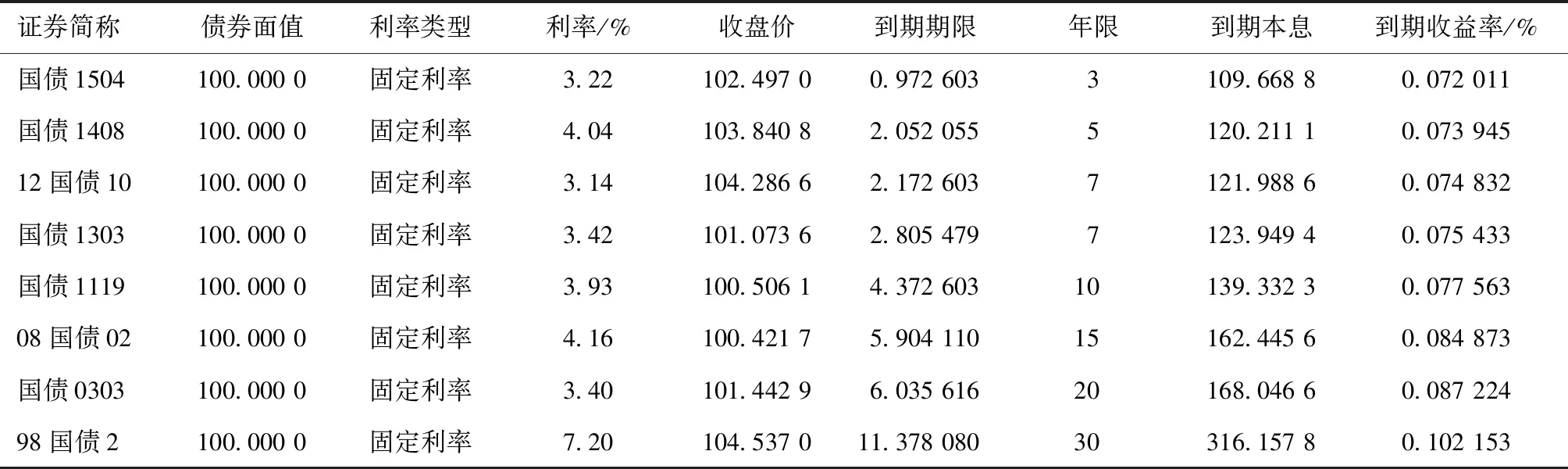

下面为确定式(1)中参数,选取上海证券交易所在市的几只国债,通过每只国债的基本要素,计算出他们的到期期限、到期本息,到期收益率.

用SPSS软件将表1的国债数据代入取对数的式(1)中,利用最小二乘法进行线性回归得到表2.

表1 上海证券交易所上市国债

注:数据来自Wind资讯,到期年收益率等数据通过计算得来

从表2(数据来源:Wind资讯)中的模型汇总看到,本研究的模型决定系数为0.979,这表明到期收益率近98%的变异可以由到期期限T来解释,同时的值还表明了取对数的到期收益率lnrf和到期期限T有很强的线性关系.

还可以看到无论是F检验还是t检验,sig(significance)栏的p值都小于0.001表明了预测变量T对于响应变量lnrf的统计效果极其显著.最后通过表中得到的系数,lna为-2.674,b为0.035,代入后求出取对数前的式(1)得:

rf=0.069e0.035T.

(2)

表2 通过SPSS对国债数据进行分析结果

1.2 引入信用风险的三叉树定价模型.

(1)三叉树定价模型见图1[8].

图1 三叉树示意图

在风险中性的世界中,假定标的股票从t时刻到下一时刻t+Δt,价值变动会出现3种情况,第1是从S上涨为Su;第2是维持不变S;第3是下跌至Sd.这里的u,d是一个有范围的值,0

(3)

从三叉树的各个终点进行逆向倒推,并且在三叉树的每个中间节点都充分的考虑赎回条款和回售条款和持有人的最优转股行为,从而求出该时刻的可转债价值.

(2)模型的约束条件和终值条件,终值条件的分析.

在三叉树模型的终点,即可转债的到期日,可转债持有人将面临选择转换成股票或者领取债券的本息B.以此来确定终值条件:AT=max(nST,B)(4),n是转股比例,B是可转债到期的本息,是到期日T对应的股价,是可转债在T时刻的价值.

约束条件的分析:

由于复杂条款,可转债在到期日前终止,所以本研究在对三叉树模型进行逆向推倒时,对每一个树的中间节点,都进行边界约束条件的检验.在转换期内如果可转债的价值小于转股的价值,会出现套利,故需要约束条件:At≥nSt(5);如果可转债的价值高于赎回条款中设定的赎回价格,同时还高于转股的价值,即At≥max(C,nSt)(6);发行者就会得到套利机会,故给出边界约束:At≥max(C,nSt)(7),C是赎回价格;在可转债的回售期内,可转债的价值大于回售价值,否则存在套利,第三个约束边界条件:At≥P(8),P是回售价格.

运用Tsiveriotis和Fernandes[1]文章中的方法,将可转债的价值分为两个部分,一部分称为股权价值E(Equity), 另一部分称为债权价值D(Debt).其中股权价值是指转股价值和触发赎回条款后的赎回价值;而债权价值包括回售价值和到期不转股所得到还本付息的价值,债权价值需要考验公司发行者现金储备,所以在这一部分考虑信用风险.

债权部分面临着到期无法得到偿还的信用风险,所以贴现率要加入信用利差τC,使用信用利差加上无风险利率对债权部分贴现.

下面用公式说明这个贴现过程,假设在三叉树中间节点N有:

EN=e-TfΔt(puEu+pmEm+pdEd),

(9)

DN=e-(rf+rc)Δt(puDu+pmDm+pdDd),

(10)

AN=EN+DN.

(11)

上面3个等式中,EN是三叉树节点N的股权价值,Eu、Em、Ed是分别指中间节点N经历了Δt后上涨,维持不变,下跌的股权价值;DN是三叉树节点N的债权价值,Du、Dm、Dd分别是指中间节点N经历了Δt后上涨,维持不变,下跌的债权价值,AN是可转债在中间节点N的持有价值,rc是信用价差,rf是指无风险利率.

2 实证分析

挑选市场中的9支可转债作为样本,基本资料列于表3.选取从发行日起到2017年5月12日这段时间为定价区间,从Wind资讯、上交所和深交所上获取这9支可转债的基本资料和深度资料,还有它们在定价区间相应的市场收盘价,以及在定价区间对应的正股价格.

表3 9支可转换债券的基本资料

注:数据来自Wind资讯、上海证券交易所、深圳证券交易所

2.1 模型的参数估计

本文通过计算股票收益率的标准差方式对股价的波动率来进行估量.具体方法为选取t个单位时间的股票收盘价有如下:

(12)

St为基准股票第t个时间间隔末的价格,ut是第t个时间间隔后的连续复利收益,τ是以年数为单位来表示的值.

本文选取可转债发行前1年(250个交易日)的正股价格分别计算出每支可转债的发行前波动率,因为可转债可以转换成股票,一定程度上可以说是发行了“新股”,另一方面可转债的发行吸引了部分投资者,所以会使得正股波动率受到影响,为了考虑这个影响,截取每支正股在其可转债发行后60天的股票价格来可转债发行后的波动率.计算结果如表4所示.

表4 9支可转债的波动率估计

注:数据来自Wind资讯

本研究通过对比发行前波动率和发行后波动率,发现可转债的发行确实会对正股的波动率造成影响,有6支可转债表现为抑制作用,为了减小这一影响并且使得对正股波动率的估计更加有效和精确,本研究用对两组波动率进行作差求平均,得出波动率在可转债发行后有总体有下降趋势,平均下降9.1%,然后对发行前的波动率进行修正,修正后的波动率如上表.其余参数都可以从Wind资讯中查询到的数据中得到.

无风险利率由rf=0.069e0.035T估计;关于信用利差rc,引用郑振龙和林海[9]的结论,取0.98%作为估计.

结合(2)到(12)式,利用Java和Mathematica编程实现上述模型,并代入收集到的数据,计算出了本文模型的理论价值,将实际价格与理论价值作对比,可以计算出可转债每日偏差,进而求出定价区间的平均偏差.除了计算定价区间的平均偏差之外,还利用SPSS计算可转债实际市场价格和理论价格的皮尔逊相关系数.

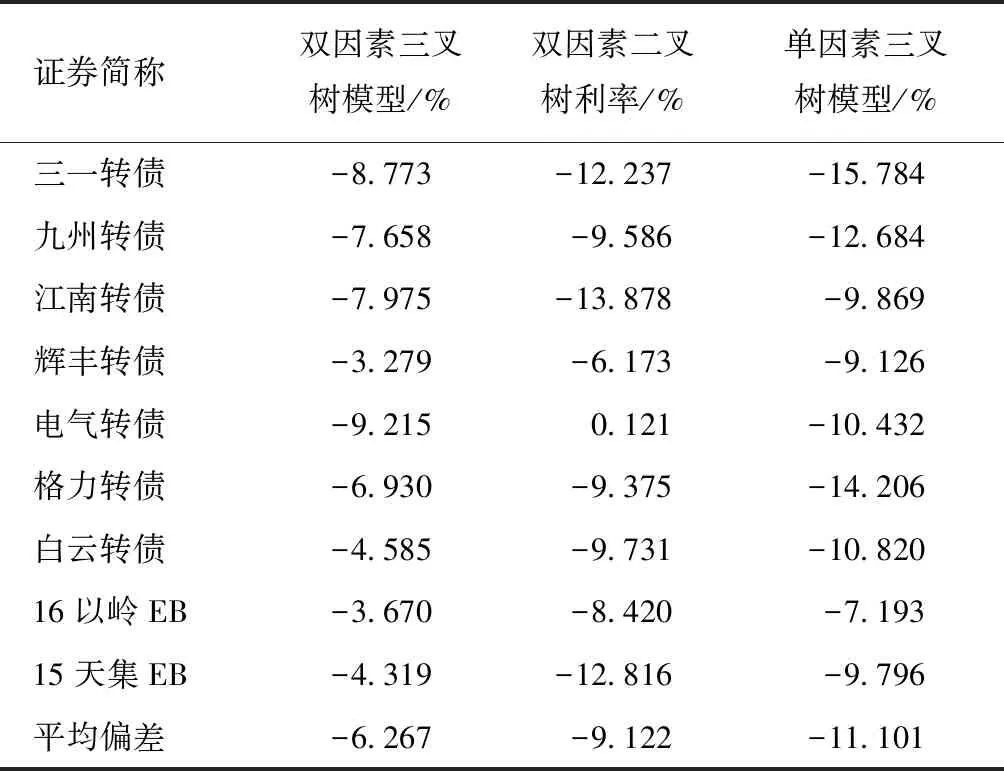

下面计算出本文所选取的9支可转债在基于双因素三叉树模型的理论价格与实际价格的相关系数和在定价区间下的平均偏差(表5),定价平均偏差能够反映出可转债市场价格相对于理论价格的偏离程度.而皮尔逊相关系数能够表现市场价格和理论价格的相关程度,或者说是拟合度,检验模型是否能表现市场走向.

表5 9支可转债的定价区间的平均偏差和价格相关系

由表5的各支可转债定价区间平均偏差和相关系数可以显示出本文模型的有效性和合理性.每支可转债定价区间平均偏差在-10%之内,整体平均偏差为-6.267%,其中偏差最大的为电气转债,偏差为-9.215%,查看电气转债的历史数据从2015年9月30日到2015年12月4日价格一直为131.26元,2016年8月30日到2017年5月5日一直为114元,根据多个财经网查找原因,得知电气转债以及经历了多次长时间停牌,使得定价造成了较大偏差.其中偏差最小的为辉丰转债,仅为-3.279%,体现了很好的定价效果.各支可转债相关系数均在0.97以上,表明了理论价格和实际价格极强的正相关性,进一步体现了本文的模型能够很好的反映市场走向,有较高的拟合度.

以格力转债为例给出可转债的理论价格、市场价格对比,见图2.

图2 格力转债理论价值和市场价值对比图

分别将本模型与固定利率的单因素三叉树模型[5]和双因素二叉树模型[6]的实证分析结果作对比,本文的固定利率取5年期国债利率2.5%,3个模型的偏差对比见表6.

表6 3个模型市场价格与理论价格平均偏差对比

由于市场价格低于理论价值,所以偏差为负值.从表中可以看出,除九州转债的单因素三叉树模型定价偏差小于双因素三叉树模型定价,其余可转债定价偏差均为双因素三叉树模型偏差更小;双因素二叉树模型中电气转债的市场价格高于理论价格,偏差为0.121%,由上文知电气转债停牌导致偏差异常,根据3个模型对9支可转债的平均偏差,可以得出双因素三叉树模型优于单因素三叉树模型与双因素二叉树模型.以格力转债为例模型实证效果对比,见图3和图4.

图3 格力转债二叉树理论价值、三叉树理论价值和市场价值对比图

3 总 结

基于双因素的三叉树可转债定价模型,通过控制变量的方式,与基于二叉树双因素可转债模型、基于单因素的三叉树可转债定价模型相比,具有良好的市场切合度,和更高的市场定价精度.