“相互保”上线9天揽客千万 零费用加入后还须关注什么

2018-10-30潘亦纯

潘亦纯

有观点质疑相互保会否存在“多赚管理费而多赔”的情况。杨帆宣称,这将影响”相互保“的可持续运行,公司从未想过、也绝对不会做出这种“自杀式”行为

互联网速度正在保险圈真实上演着。信美相互联合支付宝自10月16日上线相互保后的第9天,加入相互保的人数已经突破千万。

信美相互相关负责人对《投资者报》记者表示:“这一增速在我们的预料之外,本来的预期是3个月内能达到330万的最低要求。”

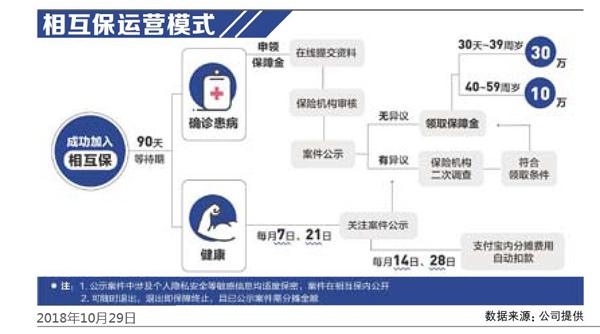

相互保是一年期的重大疾病保险,年龄不超过60岁,并且芝麻分超过650分的蚂蚁会员,无需交费即可加入,并获得包括恶性肿瘤在内的100种大病保障。

加入相互保的成员,只有在其他成员患病时,才会参与分摊理赔费用。这一阶段的支出,类似于传统保险中的“保费”,只是与投保人在投保前便知道自己要交多少保费不同,相互保中每个人分摊的费用并不确定,而是根据理赔情况及成员人数的情况来确定。一般而言,成员越多,每个人分摊的费用就越少。

每年仅分摊一二百元

零费用加入,或许是相互保吸引如此多用户的原因之一。一位已经加入相互保的成员告诉记者:“反正加入也不需要花钱,后面看如果分摊额太高也可以退出。”

“互助共济、利用互联网和科技手段为中低收入家庭提供普惠的保障是相互保设计的初衷,更多的是对现有社保的补充。”信美相互相关负责人对《投资者报》解释称。那么加入相互保每年到底需要分摊多少钱?信美相互方面介绍称,“相互保”的分摊额度与成员的实际重疾发生率高度相关,预计第一年参与的成员每人需分摊的实际金额约需一两百元。

这要比现有的一年期重疾险保费便宜,以一位26岁女性为例,其每年缴费270元才可获得30万元的保额。

按照相互保的分摊机制,当成员超过330万时,单一出险案件每个用户分摊的金额不超过1毛钱。而现如今,加入相互保的成员已经超过了1000万人次,如果能够维持成员人数的持续稳定,且赔付率在精算预计范围之内,那么每位成员每个赔付分摊少于1毛钱或许已是大概率事件。

不过要注意,相互保的保险期间仅为一年,并且超过60岁(含)的消费者不能参与相互保,再加上成员稳定性存在较大不确定等原因,决定了其并不能代替传统的长期重疾险产品,而只能作為长期保险的一个补充。

道德风险如何解决

传统保险产品的保费,一般都按年龄、性别来计算,而相互保的“保费”则是大家一起分摊理赔金额及管理金额,这样年龄大的客户,显然比年龄小的客户有更强烈加入相互保的意愿,毕竟两群体所交保费是一样的。这其中道德选择风险不容小觑,对于年龄小的客户而言,这种交费方式也略失公平。

“为尽可能保证不同年龄群体在相互保中的相对公平,在同样分摊缴费额度下,低年龄成员的保障金额高,高年龄用户的保障金额低。”信美相互负责人解释道。

而针对道德选择风险的问题,信美相互董事长杨帆近日公开回复称,相互保除了沿用条款责任约定、健康告知、90天等待期等通常风控方式,还增加了包括支付宝实名认证保证加入成员真实;芝麻分650分作为加入门槛控制信用风险等措施,以控制逆选择及道德风险。

健康告知更为严格

记者也注意到,相互保的健康告知相对于同类保险更为严格。这里可以对比爆款一年期重疾险——微医保?重疾险。相互保的第一条健康告知“保险情况”,在微医保?重疾险中并没有。

相互保的第二条健康告知——就医行为“被保险人近两年内没有连续服药超过30天或连续住院超过15天的”。对标的微医保?重疾险的健康告知是“被保险人过去1年内没有因疾病住院治疗或手术的。”对比之下,微医保的条款更宽松一些。其余几条疾病方面的健康告知两款产品并无太大差别。

信美相互相关负责人坦言,严格的健康告知主要是为了防止逆选择和道德风险,让真正健康的群体加入到相互保中来,因为每个人的身体状况都和其他人有着密切关系。

因此,消费者在加入相互保时,一定要仔细阅读健康告知,以免出现患病后却不能获得理赔的情况。

1人有异议即进入解决流程

据悉,相互保每个月将理赔案件进行两次公示,并接受异议申诉。信美相互相关负责人告诉《投资者报》记者,有异议的情况可能出现在两方面,一是我们本身做出的理赔决定与成员的诉求有争议,此种情况之后会通过“赔审团”机制解决。二是其他成员对已公示的理赔案件有异议,可向我社提出举报,只要有一个成员对赔案有异议即进入异议解决流程。

由此看来,平台的运营成本是巨大的,目前,信美相互主要通过收取赔付金额的10%作为管理费,以覆盖相互在系统建设、运营服务、风险管理、人力配置等方面的投入。杨帆称,“管理费在一段时间内尚不能覆盖成本,未来随着运营效率的不断提高,相互保逐步进入稳定运营期,期待能够略有盈余,并会通过提供医疗服务、健康管理等多种方式,回馈参保成员。”

不过,也有观点质疑,相互保会否存在“多赚管理费而多赔”的情况,杨帆宣称,如果为了“多赚管理费而多赔”参保成员因为分摊额度过高而流失,也会失去对相互保的信任,这将影响相互保的可持续运行,公司从未想过、也绝对不会做出这种“自杀式”的行为。