2017年中国马铃薯市场形势回顾与2018年市场展望

2018-06-23李辉尚

李辉尚,乐 姣

(中国农业科学院农业信息研究所/中国农业科学院海外农业研究中心,北京 100081)

中国是世界马铃薯第一大生产国,马铃薯产量占世界马铃薯总产量的1/4。马铃薯不仅是粮食作物,还是一种蔬菜,具有丰富的营养,在中国居民饮食生活中扮演着重要角色。自2016年农业部正式发布《关于推进马铃薯产业开发的指导意见》[1]以来,中国马铃薯收获面积稳步增长。目前,中国马铃薯产业已进入了一个从数量扩张向稳定规模、提升质量的繁荣发展阶段[2];但是,马铃薯市场价格起伏难测,缺乏有效的市场营销体系和运行管理模式,产业发展仍然面临着许多困难和挑战。

2017年,马铃薯市场持续低迷,价格持续低位运行,是近年来马铃薯产业遭遇的最大“寒冬”,有人甚至用“冰点”“严冬”等之类的词以表达马铃薯产业遭遇的种种困难。进入2018年以来,马铃薯市场仍然持续低迷,价格一跌再跌,不断突破种植者的价格预期。本研究对系统分析我国马铃薯滞销困局,破解滞销难题,对布局2018年生产具有重要的指导价值,为马铃薯从业者科学合理地安排生产、实现提质增效提供决策依据。

1 2017年我国马铃薯生产及市场形势回顾

1.1 我国马铃薯生产及市场形势回顾

马铃薯因其高产稳产、适应性广,在我国大部分省区都有种植。其主产省份在我国北方延伸至黑龙江,南方延伸至云南,产区沿着黑龙江—云南的狭长斜线纵贯全国南北。

1.1.1 马铃薯生产总体持续稳定发展

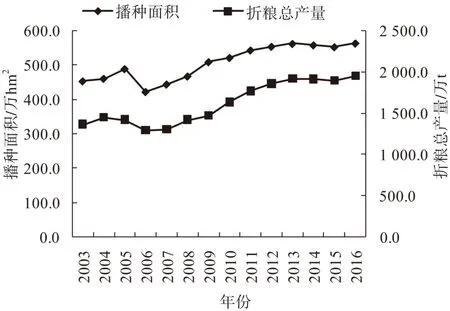

据统计,2003—2016年这14年来马铃薯种植面积和折粮总产量总体呈增长趋势(图1,根据历年中国农业统计资料整理)。2016年全国马铃薯种植总面积为562.7万hm2,折粮总产量达1 947.7万t,同比分别增加1.97%、2.66%。

1.1.2 供给侧调整区域差异凸显

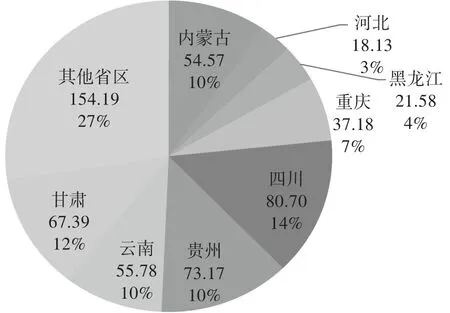

随着我国农业供给侧结构性调整进程的加快,“镰刀弯”地区玉米等粮食作物转产马铃薯现象将继续增加;同时,鉴于我国马铃薯主产区与全国贫困县分布区域高度重叠,在精准扶贫力度持续增加和一二三产业融合发展的背景下,西北、西南等地区的马铃薯种植面积继续增加。据统计,2016年西北的甘肃和西南的四川、重庆马铃薯种植面积快速增加,分别为67.39万、80.70万、37.18万hm2,同比分别增长32.84%、19.14%和16.05%,在全国马铃薯总种植面积中分别占比12%、14%、7%(图2)。黑龙江、内蒙古播种面积分别为21.58万hm2和54.57万hm2,同比分别减少12.83%和6.61%。

图1 2003—2016年马铃薯种植面积和折粮总产量增长趋势

图2 2016年主要省区马铃薯种植面积(万hm2)及占比情况

从产销区流向上看,目前全国商品薯的目的地可以大致分为:山东产区流向上海、福建、浙江、广东等地,河北产区流向京津冀、东三省等地,甘肃产区流向新疆、陕西、山西、贵州、云南等地,内蒙古产区流向东三省、京津冀、湖北、广东等地,黑龙江产区流向东三省、福建等地。

1.2 2017年我国马铃薯价格走势

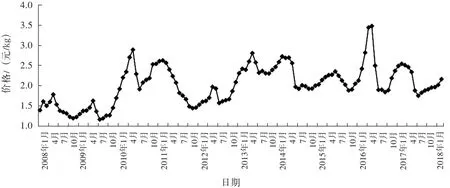

1.2.1 价格呈非典型“勺子型”走势,总体低位运行

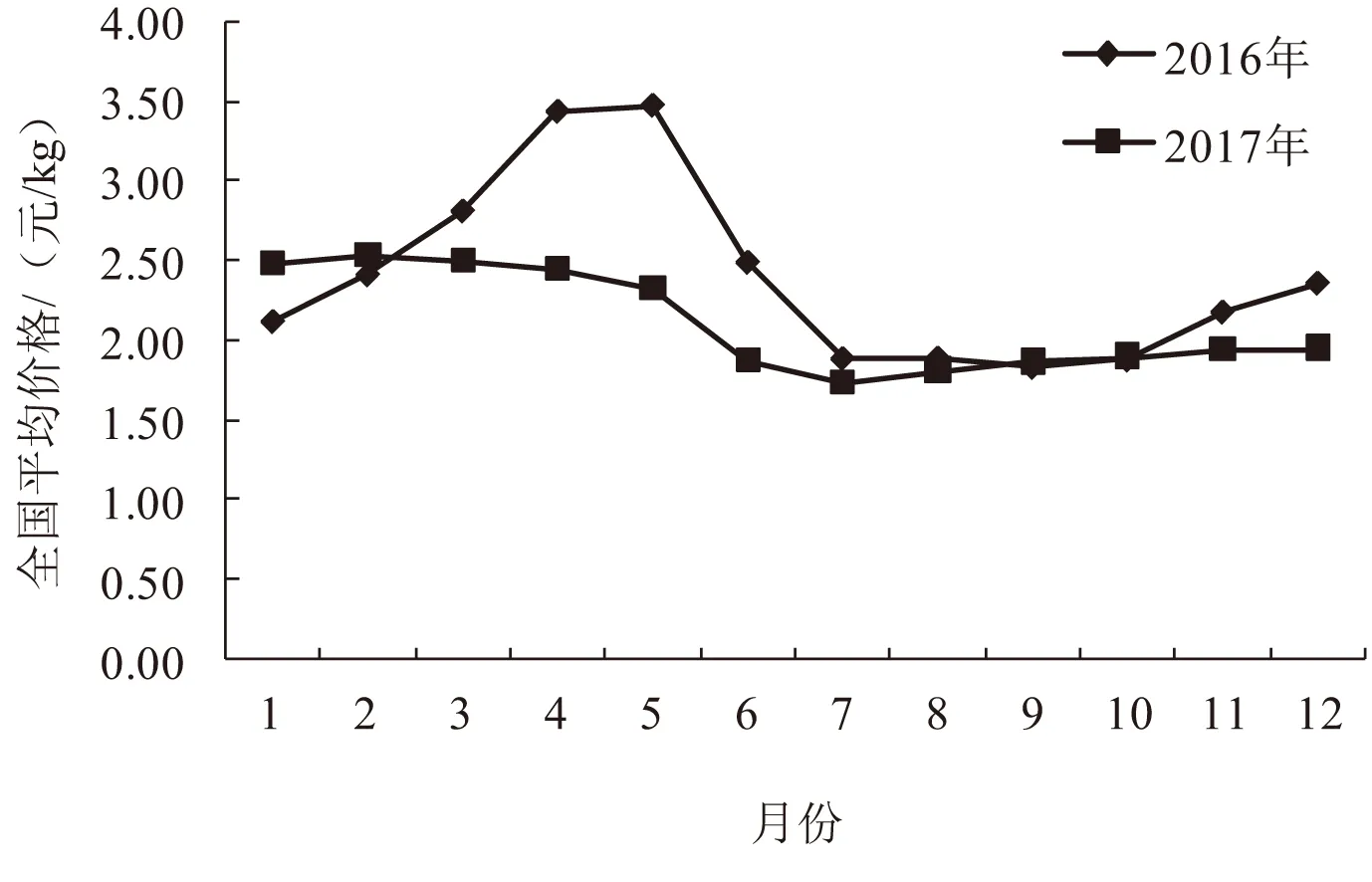

如图3所示,2017年我国马铃薯价格呈先升高后降低、再回升的非典型的“勺子形”走势。据监测,2017年全国农产品批发市场平均价格为2.12元/kg,同比下降11.7%,与2015年水平持平,是近5年的最低水平。从月度变化情况看,2017年2月份平均价格达到全年最高,为2.54元/kg;之后趋于回落,7月份回落至最低价位,仅1.74元/kg;8月份起连续5个月回升,12月平均价格1.96元/kg,同比跌16.9%。

图3 2016年和2017年我国马铃薯价格走势

图4 马铃薯主产区价格走势

2016年春季,全国大范围的“霸王级”倒春寒使得露地蔬菜生产流通受到严重影响,蔬菜价格大幅上涨,马铃薯也不例外,价格保持较高水平运行,同年5月份后才开始回落。而2017年则明显不同:春节后(2月)马铃薯价格即呈现缓慢下降态势,第2季度开始持续低位运行,没有明显的上涨情况,7月份降至年度最低价位,仅1.74元/kg,全年保持整体低位运行态势,且价格高点并不明显。

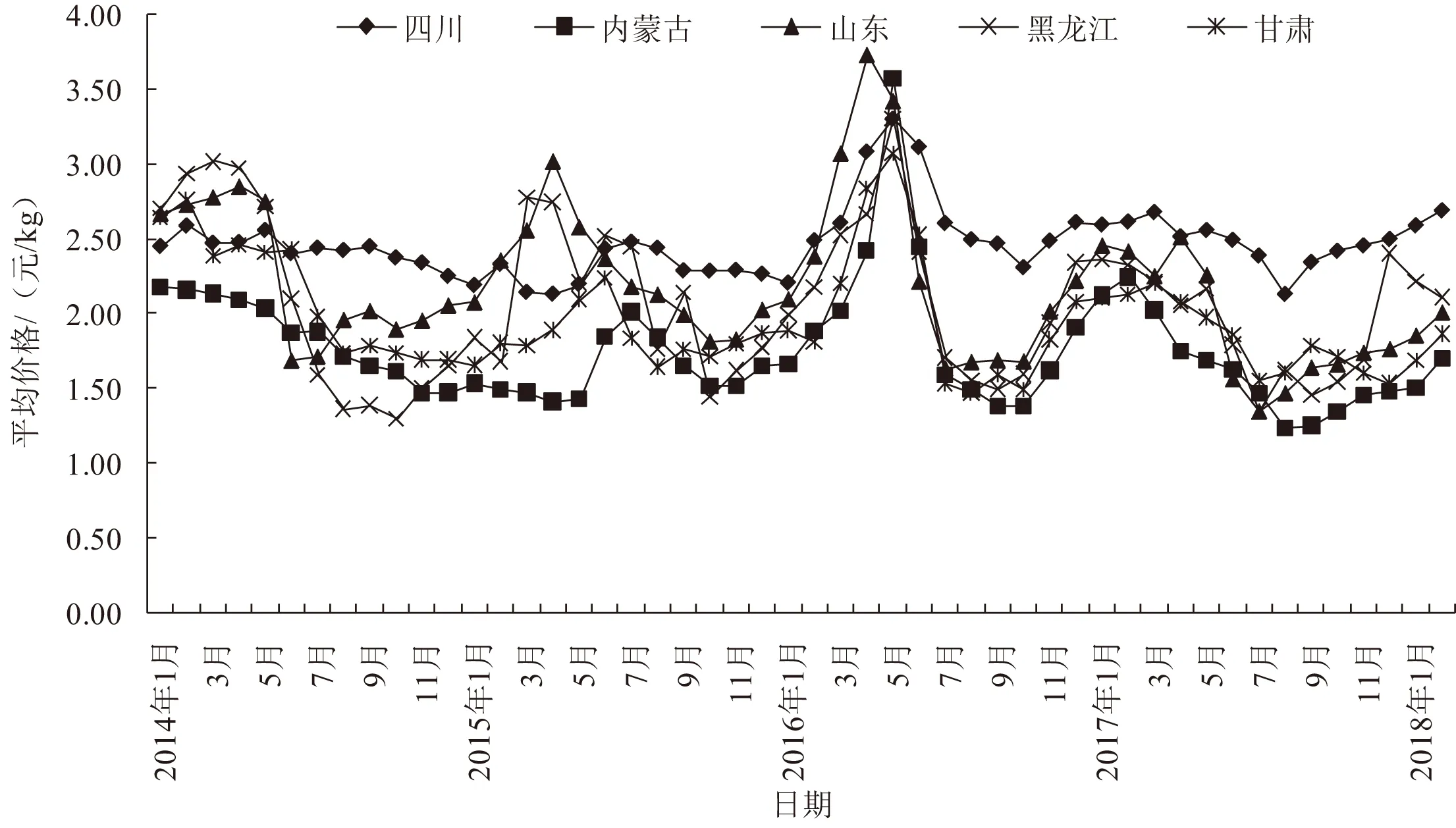

从主产区情况看,2017年四川、内蒙古、甘肃、山东、黑龙江等主产区价格走势大体一致,总体呈现“涨-跌-涨”的走势特征,价格波动幅度也相对较小(图4,数据来源于全国农产品批发价格信息网);但各个产区价格水平和波动幅度存在明显差异,例如四川省的价格总体稳定在近年平均水平,且明显高于其他产区;内蒙古产区价格相对较低,尤其是去年秋季马铃薯上市后,价格连续2个月低位运行;甘肃产区则呈现“W”型的价格走势。与此同时,山东和黑龙江产区价格波动幅度相对较大,年度价格低点均出现在7月份,且二者基本持平。

1.2.2 马铃薯价格波动原因分析

从价格波动的原因看,2017年我国马铃薯价格总体偏低的原因主要包括2个方面:一是市场供给量总体增加,消费需求量增长不明显。据估计,2017年上半年山东、云南、贵州等春季马铃薯主产区的种植面积同比增加5%~10%;河南、安徽、湖北、江苏等非主产区同比增加30%左右。据有关部门调度数据显示,2017年内蒙古马铃薯种植面积同比减少3.4万hm2,甘肃马铃薯种植面积同比减少了0.73万hm2。二是替代消费有所增加,集团消费明显减少。2017年冬季以来,受蔬菜价格偏低等影响,加上花样种类齐全,居民菜用马铃薯消费的替代性选择增加,加上冬季北方主要区域基础设施建设普遍停工至2018年3月底,农民工等集团消费明显减少。与此同时,尽管马铃薯淀粉等加工消费有所增长,但总体占比相对较小且增幅有限,对马铃薯价格的拉动作用也相对有限。

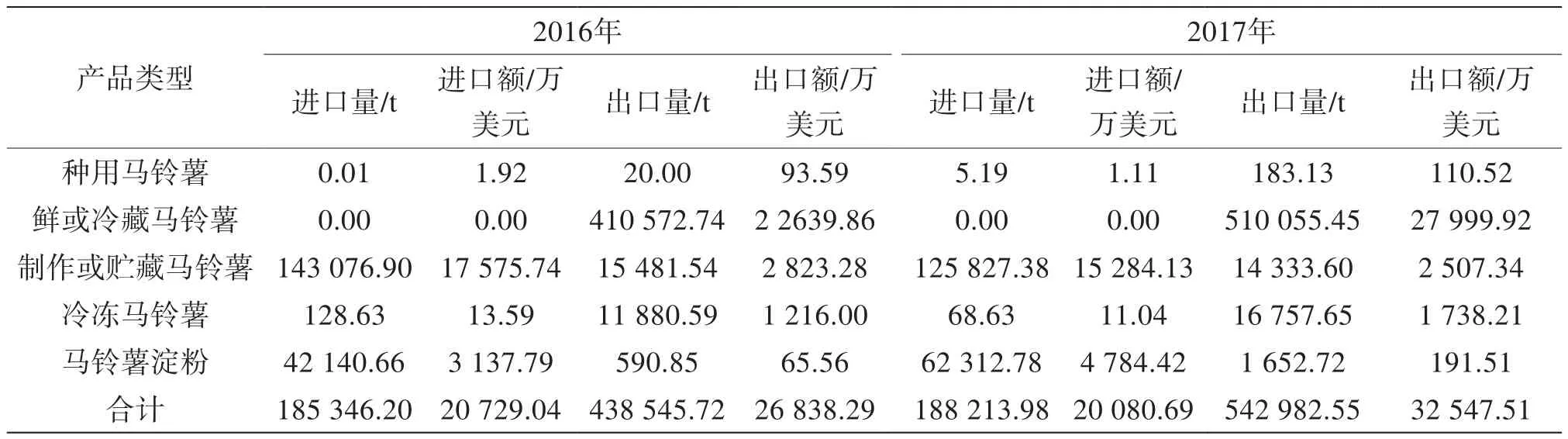

表1 2016年和2017年马铃薯产品进出口量比较

2 马铃薯国际贸易情况

2.1 马铃薯产品国际贸易顺差与逆差同时存在

2017年全国马铃薯产品累计出口量为542 982.55 t,同比增加23.8%,出口额达32 547.51万美元,同比增加21.3%;进口量为188 213.98 t,同比增加1.5%,进口额20 080.69万美元,同比减少3.1%;贸易顺差优势明显。其中,鲜或冷藏马铃薯占比93.9%,出口量为510 055.45 t,同比增加24.23%;虽然种用马铃薯出口量、出口额相对较低,但同比分别增加了8.16倍和18.09%(表1)。而马铃薯淀粉、制作或贮藏马铃薯贸易则表现为逆差,马铃薯淀粉2017年进口62 312.78 t,进口额4 784.42万美元,同比分别增47.87%和52.48%;出口量仅为1 652.72 t、出口额仅191.52万美元,虽然分别大幅增长了1.8倍和1.9倍,但相对进口而言仍较小,全年贸易逆差4 592.9万美元;制作或贮藏马铃薯进口125 827.38 t,进口额15 284.13万美元,同比分别减少12.1%和13.0%;出口量为14 333.60 t、出口额2 507.34万美元,同比分别减少7.4%和11.2%,全年贸易逆差12 776.8万美元。

2.2 国际马铃薯市场供需形势

2.2.1 全球马铃薯生产情况

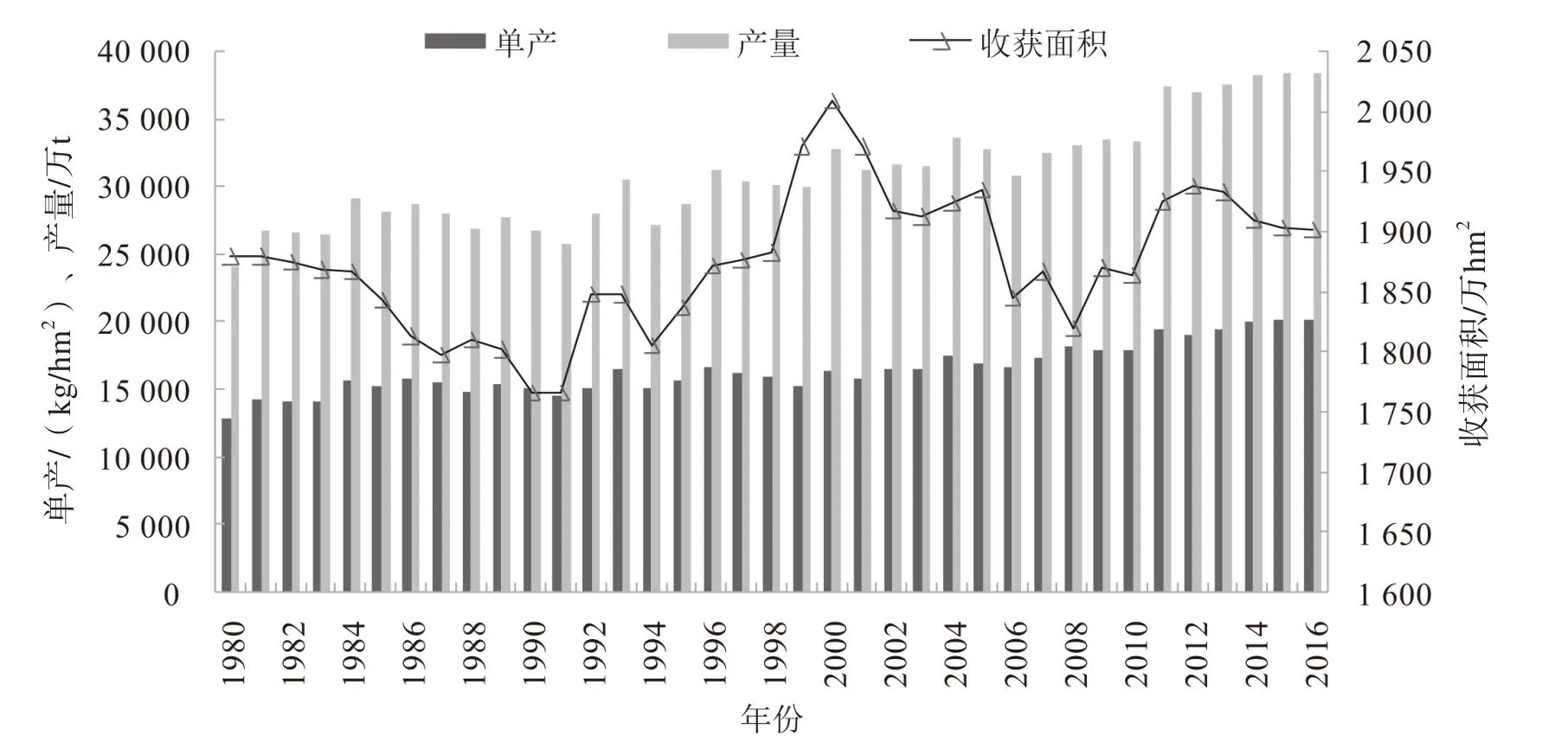

马铃薯具有较为广泛的适应性,从水平高度至海拔4 000 m,从赤道到南北纬40°的地区均有马铃薯种植。目前,全球欧、亚、非、南北美等5大洲160多个国家和地区均有马铃薯生产,全球种植面积达1 909万hm2,年产量超过3.9亿t。从区域分布看,马铃薯主产区相对集中,主要分布在亚洲、欧洲等地区。其中,亚洲的马铃薯种植集中在印度的东北部及中国的中部、北部和东北部地区;欧洲的种植重点在东欧,如波兰、乌克兰、白俄罗斯、俄罗斯等;其他重要的马铃薯产区还有美国的西北部、欧洲的西北部和南美的安第斯山区。中国、印度、俄罗斯和乌克兰4国的产量已占全球马铃薯总产量的50%以上。近40年来(1980—2016年),全球马铃薯生产量呈波动增长趋势(图5)。2016年总收获面积为1 901.23万hm2,年均增长0.03%;单产20 180.59 kg/hm2,年均增长1.27%;总产量38 368.00万t,年均增长1.31%。

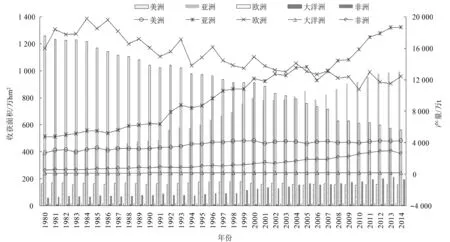

2.2.2 全球生产中心由西向东转移,欧亚产量“一增一减”

20世纪80年代以来,全球马铃薯生产重心呈现出由西向东转移的趋势,主产国由发达国家向发展中国家转移,中印增长势头迅猛。从图6(数据来源于FAO)可以看出:1980年以来欧洲马铃薯收获面积和产量同时呈现递减趋势,而亚洲马铃薯收获面积和产量则逐年递增。其中,中国、印度和孟加拉国产量的排名分别提升到世界第1、第2和第7,且亚洲马铃薯产量增长幅度超过欧洲马铃薯产量下降幅度。数据显示,1980—2014年亚洲马铃薯收获面积由389.48万hm2增长到993.22万hm2,增长了1.55倍,年均增长2.79%,产量由4 741.87万t增长到1.87亿t,增长了2.94倍,年均增长4.12%;欧洲马铃薯收获面积由1 261.33万hm2下降到561.68万hm2,下降了55.47%,年均下降2.35%,产量由1.60亿t下降到1.25亿t,减少了22.20%,年均减少0.74%;美洲、大洋洲马铃薯收获面积和产量相对稳定;非洲马铃薯收获面积和产量呈现递增趋势,从57.47万hm2增至193.32万hm2,增长了2.36倍,年均增长3.63%,同时产量从516.35万t增至2 639.15万t,增长了4.11倍,年均增长4.92%。

图5 1980—2016年全球马铃薯生产情况

图6 1980年以来各洲马铃薯收获面积和产量变化

2.3 国际加工马铃薯市场情况

国外马铃薯加工产品类型主要包括:油炸薯片、薯条、薯泥、马铃薯淀粉、饲料、酒精等,加工业具有以下特点:体系完整,集中度高,品种丰富,生产规模大、自动化水平高,工艺、设备先进,综合利用率高。例如美国,马铃薯加工制品的产量和消费量约占总产量的76%,全国约有300多个企业生产油炸马铃薯片,再加上用来加工成淀粉、饲料和酒精等,加工量已占到马铃薯产量的85%左右。日本用于加工食品和淀粉的马铃薯占总产量的72.4%,加工产品主要有冷冻马铃薯产品,马铃薯条(片)、马铃薯泥、薯泥复合制品、淀粉以及马铃薯全粉等深加工制品,全价饲料等。在欧盟国家瑞典,阿尔法·拉瓦-福特卡联合公司年加工马铃薯量占瑞典全国每年生产马铃薯食品5万t的1/4。冷冻马铃薯出口量前5国依次为:比利时、荷兰、美国、加拿大、法国,马铃薯淀粉出口量前5国依次为:德国、荷兰、美国、比利时、丹麦。

不同国家加工马铃薯占总产量的百分比以美国最高,达到65%,中国占比20%,秘鲁、阿根廷、哥伦比亚、墨西哥分别为15%、15%、12%、10%。全球马铃薯法式薯条产量占比分别为:荷兰15%、加拿大9%、美国48%、其他28%。法式薯条主要出口国家及其占比分别为:荷兰、比利时、卢森堡占比49%,加拿大占比26%,美国占比22%,澳大利亚占比3%。美国的马铃薯制品从2005年至今呈逐步增长态势,其中加工占比56.72%、鲜食占比28.36%、损耗占比5.70%、种薯占比5.49%、其他用途3.07%、饲料占比0.66%。

2.4 国际马铃薯市场形势展望

从国际上看,一方面随着马铃薯脱毒种薯普及率和田间管理水平等的不断提高,马铃薯单产水平稳定提升,加上种植面积的增加,马铃薯产量将不断增加;另一方面,全球人口的刚性增长,居民收入水平持续提高,食物消费需求越来越呈现出多样化趋势,将使马铃薯产品需求量有所增加。据相关国际机构预测,2017—2021年,全球马铃薯加工市场将以年均4.88%的速度增长;全球薯片市场在2016—2021年年均增长4.3%,市场价值将增至36.3亿美元;其中,美国、西欧是最大市场,占全球消费量的近2/3,但增速放缓;印度、中国、俄罗斯等国家则是未来市场的重要增长点。

2.4.1 生产继续发展

未来一段时期,马铃薯仍然作为全球主要粮食作物之一,具有良好的高产特性和适应性广的特点,是全球不发达地区解决食物安全的重要途径。同时,全球马铃薯良种繁育体系不断完善,品种结构持续优化,产量和品质不断提升,预计全球马铃薯种植面积将继续扩大,重点区域分布在亚洲的中国、印度及东南亚地区,欧洲的俄罗斯,非洲等国家和地区。

2.4.2 消费量平稳增长

随着收入的增加,生活水平不断提高,居民消费行为、消费习惯、消费结构都发生了巨大的变化,对加工型食品的需求有所增加。食品加工业和机械装备快速发展,加工效率越来越高,加工产品的种类丰富多样,带动了马铃薯多用途发展。总体上看,鲜食消费量缓慢增长,加工量预计发展速度较快,淀粉需求量稳中有增。

2.4.3 市场前景总体向好

随着全球经济增速放缓,消费拉动缓慢增长,以及市场供给稳定增加,国际品牌全球布局和竞争态势将进一步加剧;发展中国家原料价格优势、成熟加工技术引进的后发优势可能持续显现,这些将给全球马铃薯市场注入新的活力。

3 2018年我国马铃薯市场形势展望

近年来,我国育种科技不断创新,良种繁育体系不断完善,品种结构持续合理,加工工艺日益优化,马铃薯产品丰富多样,给产业发展带来源源不断的动力。预计2018年我国马铃薯生产将继续稳定发展,消费保持平稳增长态势,但市场平稳运行的难度也越来越大,价格波动风险加大,国际贸易的机遇和挑战同在。

3.1 生产继续稳定发展

随着“镰刀弯”地区种植结构调整和精准扶贫攻坚战略实施以及马铃薯加工主食化试点工作的加快推进,预计马铃薯种植面积将继续稳中有增,云南、贵州等西部地区增长预期仍较为明显。

3.2 消费量保持平稳增长

马铃薯鲜食消费占比最大,农民工等集团消费减少明显;主食加工消费缓慢增长,淀粉需求持续低迷;种用消费需求明显,饲用消费有所减少;因此,食用消费缓慢增长,加工消费有望继续保持良好态势,种薯消费将继续保持增加态势,饲用原料薯可能将有所减少。

3.3 价格波动风险加大

据了解,2018年春季以来,主产区种薯销售出现一定程度的困难,市场需求比往年偏少,但总体上看,全国马铃薯市场供给呈增加态势,而消费需求的动力不足,在不发生大的自然灾害的前提下,价格整体符合常年波动规律,短期内将维持震荡运行态势;预计在南方春季、北方秋季马铃薯上市后,马铃薯价格波动的可能性将有所增大。

3.4 国际贸易机遇与挑战同在

随着我国“一带一路”倡议加快推进,马铃薯国际贸易在迎来机遇的同时,也面临着巨大的挑战。值得关注的是,在国际市场上贸易国的货币与贸易政策和人民币汇率的变动等都可能会对国内产业造成冲击。新周期的马铃薯淀粉反补贴反倾销可能会对国内相关产业有一定的保护作用,但东南亚木薯淀粉对国内市场的冲击必须予以重视。此外,预计我国马铃薯种薯的出口优势将进一步显现,加工产品出口将继续保持增加态势,全年出口有望继续保持增长态势。

图7 我国马铃薯价格波动特征

4 风险提示与相关建议

长期以来,马铃薯价格呈现“每3年1个周期”的特征,但近年来波动特点越来越不明显。从往年的市场波动规律看,2010、2013、2016年均出现历史较高水平(图7)。后市波动可能会将延续这一波动规律,需要密切关注市场动态,合理利用存储设施,做到均衡上市,避免价格的大幅度波动。

4.1 国内市场可能存在的风险

(1)短期市场波动。由于库存减少,推动价格上涨,但幅度不会太大;存货随着贮存条件变化,春季销售压力可能增大。(2)长期供需失衡风险。生产供给增长速度较快与消费需求增长缓慢矛盾凸显。(3)国际贸易挑战大于机遇。需重点关注马铃薯生产流通成本持续增加、国际同质产品竞争加剧和外资在国内市场布局加快等方面的影响。

4.2 相关建议

在生产经营上,一是密切关注市场动态,均衡上市、适时售薯,防止大量集中上市引起市场大幅波动和滞销卖难等现象的发生;二是进行农业结构调整,切勿盲目跟风种植,合理推进粮薯轮作,既可促进地力恢复和疫病防控,又能减缓市场波动。

在宏观管理上,一是夯实基础,创新发展,强化专用品种、设备和产品创新,在技术创新、产品创新、市场创新上下功夫;二是立足国内,紧盯国际,把握全球市场发展,重点关注亚太地区的增长;三是借助“一带一路”倡议的契机,加快生产布局、加大技术转移,尤其是具有马铃薯生产基础的南亚、拉丁美洲和非洲及中亚地区。

[1]农业部.农业部关于推进马铃薯产业开发的指导意见(全文)[EB/OL].(2016-02-24)[2018-02-18].http://www.agri.cn/V20/SC/jjps/201602/t20160224_5028533.htm.

[2]杨宗辉,于群,刘合光.近年马铃薯产业形势与2017年展望[J].农业展望,2017,13(9):57-61.蔬