基于Vasicek模型的非风险中性欧式期权定价研究

2018-03-15赵帅

赵帅

[摘要]股票期权定价理论是现代金融经济学理论研究的核心问题之一,股票价格的漂移、波动关系到股票价格的确定及其衍生产品的定价问题,因此对股票价格变动过程展开深入研究具有重要的理论与现实意义。本文在股票价格漂移系数、扩散系数为常数的假设基础上进行修正,假定在特定的时间段内没有发生重大事件的情况下,股票收益率服从Vasicek模型,得出股票收益率的期望、方差,在此基a_h修正了B-S模型关于股票价格期望收益率、股票价格方差收益率恒定不变的假定,将股票价格的期望收益率、方差收益率进行了内生化处理,建立相对应的非风险中性欧式期权,推导出非风险中性期权定价公式。并从实体经济层面对股票及其衍生品在短期、长期两个角度做了进一步深入分析,以便更好地为现实中的股票及其衍生产品投资作参考。

[关键词]非风险中性 均值回复性 欧式期权 稳态

股票期权定价理论是现代金融经济学理论研究的核心问题之一。目前研究期权定价的方式大体可以分为两大部分,其一研究标的资产的波动性;其二期权定价与利率相关性。虽然有大量文献对此研究,但是大多数都是将漂移项、与波动项分开研究,独自的将其扩展,而股票价格的漂移、波动都关系到股票价格的确定及其衍生产品的定价问题。因此,对股票价格变动过程展开深入研究具有重要的理论与现实意义,它将为股票及其衍生产品的投资提供参考依据。

根据资本的流动性原理,利率低的资本向利率高的资本流动,即投资者更关心股票收益率的多少,因为其更能体现资金运行的效率。当市场是完全的,同风险的股票收益率趋同,不同风险的股票收益率不同,即投资者对自己承担的风险要求风险补偿,较高的风险要求较高的回报率,否则存在无风险套利行为。资本流动性原理体现投资者的心理是非风险中性的,(陈万义,2004)在股票期望收益率和股价波动率均为常数的条件下,导出非风险中性意义下的股票欧式期权定价公式,扩展了在风险中性意义下的Black-Scholes期权定价公式。研究股票收益率是股票价格及其期权定价的核心,具有重要的理论意义和现实意义。目前,研究股票收益率文献如下:(狄邦特,泰勒,法玛,弗伦奇)较早发现股票收益率均值回归现象,股票价格总是围绕其价值上下波动,既不会存在永远下跌,也不会有永远上涨。在价格高于内在价值的情形下,股票下跌的概率会逐渐增加;相反,在价格低于内在价值的情形下,股票上涨的概率会逐渐增加,最终的均值回归一定会出现,而均值就是股票的内在价值,它所体现的是市场从长期看具有价格发现的基本功能。(彭方平,2008)运用似无关回归和Bootstrap仿真技术研究发现我国上海股票市场股票价格具有显著的均值回复性。基于股票价格均值回复性,进行价值反转投资策略能获得较高的季度收益率,表明股票收益率具有均值回复性。(张群,2010)采用股市开盘以来lO余年的周、月股价指数序列,采用自相关检验法、单位根检验法、回歸分析法、方差比率分析法进行实证分析,都存在均值回复的特性。(孙江洁,杜雪樵,2009)假定利率服从在Vasicek利率模型下,通过等价测度变换及鞅的方法,利用广义维纳过程的Ito引理,将利率与标的资产的价格相联系,并作出内生化处理,得出在Vasicek利率模型下,标的资产价格波动与利率波动相互独立情形下欧式期权买权的定价公式显示解,但是未给出理论解释。(孙江洁,刘国旗,2011)在上篇的基础上,扩展为在标的资产价格波动与利率波动相互相关情形下欧式期权买权的定价公式显式解,同样未给出理论解释。Vasicek模型是一个具有均值回复特性的单因子模型,最重要的性质是利率表现出了均值回复性,表明当利率围绕均值上下波动。在现实中,股票价格具有上下频繁波动的现象,即股票收益率短期内的均值回复效应较强,该模型恰好刻画了这一现象。另外,在现实中由于重大事件的发生是具有偶然性、突发性。且频率较低,周期较长,因此在特定时间段内,可以将其忽略,即去除具有异常值数据,为了保证其满足Vasicek利率模型。

目前大部分文献主要集中在虚拟经济层面研究股票价格及其衍生品定价问题,从实体经济层面研究股票价格及其衍生品仍然较少。因此,从实体经济层面对股票价格及其衍生品做进一步深入研究就具有重要的理论和现实意义。本文尝试着在股票价格漂移系数、扩散系数为常数的假设基础上进行修正,力图使股票价格变动具有更完整的理论基础。上述的文献均表明股票的收益率存在均值回复性,表明股票收益率具有纠正时点定价偏差的自调节功能和实现价格发现的功能,并且表明投资者的心理是非风险中性的。因此本文假定在特定的时间段内没有发生重大事件的情况下,股票收益率服从Vasicek模型,得出股票收益率的期望、方差,在此基础上修正了B-S模型关于股票价格期望收益率、股票价格方差收益率恒定不变的假定,将股票价格的期望收益率、方差收益率进行了内生化处理,建立相对应的非风险中性欧式期权,并推导了非风险中性期权定价公式,且从实体经济的角度对模型做出理论的解释,以便更好地为现实中的股票及其衍生产品投资作参考。

一、建立模型及理论解释

(一)Vasicek模型

Gilliland(2000)对18个具有代表性欧美发达国家股票市场1969~1996年高频数据进行实证研究,结果表明股价收益率长期呈均值回复的。Jeffrey Gropp(2004)对美国证券交易所、纽约证券交易所和纳斯达克的高频股票收益率进行实证分析,结果同样表明有明显的均值回复证据。Vasicek模型是一个具有均值回复特性的单因子模型,最重要的性质是利率表现出了均值回复性,表明当利率围绕均值上下波动。当利率大于均值时,系数使得漂移项为负,所以利率会受到向下的拉力,使之趋于均值;同理,当利率小于均值时,系数使得漂移项为正,所以利率会受到向上的推力,使之趋于均值。在现实中股票价格具有上下频繁波动的现象,表明股票收益率具有均值回复效应,该模型恰好刻画了这一现象。因此本文假设股票的瞬时收益率的动态变化服从以下的随机微分方程:

用rt表示股票的瞬时收益率即在区间[t,dt]的收益率,说明rt在t时不可测,在t之前可测。e代表的是长期均衡收益率水平,b为刻画回归速度的参数,6为收益率的波动率,w为标准布朗运动。

根据上述随机微分方程解得:

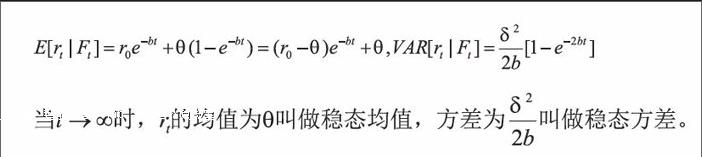

瞬时股票收益率的期望和方差为:

在模型可以拟合现实中股票收益率动态变化的情况下,则可以将rt看作股票市场收益率,其期望看作真实收益率。从短期看,各个投资者对风险的承受能力以及对信息优势程度的不同,造成市场短期内供求关系的调整。根据价值理论,价格围绕价值上下波动,则股票市场收益率围绕真实收益率上下波动,即rt围绕其期望上下波动。从长期来看,当初始收益率ro高于稳态均值时,本公司或其他公司会扩大经营,或其他公司进入市场,从而市场供给量增加,市场价格下降,形成新的供求均衡,公司获得均衡收益率,即收益率rt不断下降,最终趋于稳态均值e。相反,当初始收益率低于稳态收益率时,本公司或其他公司会降低经营规模,或其他公司退出市场,从而市场供给量减少,市场价格上升,形成新的供求均衡,公司获得均衡收益率,即收益率rt不断上升,最终趋于稳态均值θ,因此将均衡收益率叫做稳态收益率。上述表明从长期看本公司不断调整内部结构或其他公司进入、退出市场的选择以适应市场的变动,市场收益率相应的围绕稳态收益率上下波动,当市场收益率偏离其稳态收益率,市场会自发的将市场收益率拉向稳态收益率。

由此得出短期内公司按照现有规模经营,市场收益率围绕真实收益率波动。但长期内无论市场收益率是否大于真实收益率,只要当市场收益率不等于稳态收益率时,公司为了适应市场的变动将会调整规模,股票收益率将会相应的发生变动。且变动的幅度其取决于市场收益率与稳态收益率的差。通过选取各只股票短期的收益率的序列,了解各支股票市场收益率的走势,并进行与真实收益率、稳态收益率大小比较,来判断各支股票将来的走势,进而确定股票种类的选取。

(二)修正的股票价格随机方程

长期以来,我们研究股票价格总是从经典的假设开始,即股票价格以恒定的期望收益率增长且以恒定的方差波动,这一假设存在局限性,因为股票价格由股票的内在价值决定。当公司根据市场的供求进行内部结构调整时,股票价格将以具有均值回复性特征的Vasicek模型的期望收益率增长,方差收益率发生波动。在此基础上假定股票价格满足如下微分方程:

由上述微分方程得:

上述过程是将股票价格的变动过程做内生化处理,得到修正的股票价格随机过程。以下得出股票价格的解析式:

股票价格的期望和方差:

从上文可以得知股票的收益率与股票价格一一对应,将期望收益率、方差收益率做内生化处理,可以将模型的股票价格看作股票的短期市场价格,其期望相对应的看作股票的内在价值且将非风险中性意义下的B-S模型的股票价格看作股票的长期市场价格,其期望相应的看作股票的稳态內在价值即均衡时股票的内在价值。因此,从短期看股票的市场价格围绕股票的内在价值波动;从长期看公司在不断不规则的循环重复地扩大或缩小经营规模,表面上为股票价格的均值回复性,实质上为公司的周期性。

(三)非风险中性期权定价

虽然B-S模型具有很多优点,但是其在苛刻的假设条件下,使得其在实际中运用大受限制。(陈万义,2004)将B-S模型扩展为非风险中性意义下的Black-Scholes期权定价,将投资者的心理改为非风险中性的,具有重要的实际意义。在此基础上本文修正B-S模型的漂移系数、扩散系数,即对股票价格变动过程做了内生化处理,并采用非风险中性欧式期权定价,为了使期权具有更完整的的理论意义和实际意义。假定股票满足没有交易费用或税收,在期权到期之前股票无红利支付,股票交易是连续进行的,且无卖空限制。并且假定股价价格服从如上几何Brown运动。期权的执行价为K,当前时刻为t,期权到期时刻为T,股票当前价为St,T时刻价格为ST的股票欧式看涨期权:

假定市场上投资者是理性的且投资期权主要的目的是保值,因此将执行价格看作预期的股票内在价值,当股票市场价格ST大于执行价格K时,即投资者高估了股票的内在价值,导致股票的需求量上升,市场价格上升,但是股票价格及其期权具有向下的拉力。当股票市场价格ST小于执行价格K时,即投资者低估了股票的内在价值,导致股票的需求量下降,市场价格下降,但是股票市场价格及其期权具有向上的推力;上述表明期权描述了股票短期市场价格相对于预期股票内在价值的走势图,反映了市场投资者对这只股票的预测偏差。因此通过期权价值的正负性、波动性预测股票及其期权的短期走势,同理通过非风险中性意义下B-S模型预测股票价格的长期走势,从而使股票及其衍生品投资有了参考依据。

二、结论

本文尝试着在股票价格漂移系数、扩散系数为常数的假设基础上进行修正,力图使股票价格变动具有更完整的理论基础。假定在特定的时间段内没有发生重大事件的情况下,股票收益率服从Va-sicek模型,得出股票收益率的期望、方差,在此基础上修正了B-S模型关于股票价格期望收益率、股票价格方差收益率恒定不变的假定,将股票价格的期望收益率、方差收益率进行了内生化处理,建立相对应的非风险中性欧式期权,并推导了非风险中性期权定价公式。当时间t→∞,rt的均值为θ即为稳态均值,方差为σ2/2b为稳态方差,此时的漂移项、波动项系数为常数,即符合非风险中性意义下的B-S模型,表明其是基于Vasicek模型的非风险中性欧式期权的特殊形式,即在Vasicek模型稳态的情形下的非风险中性欧式期权是非风险中性意义下的B-S模型。

本文从实体经济层面对股票价格及其衍生品做进一步深入研究。结果表明:市场短期收益率围绕真实收益率上下波动,股票的短期市场价格围绕股票的内在价值上下波动;市场长期收益率围绕稳态收益率上下波动,股票的长期市场价格围绕股票的稳态内在价值上下波动;通过判断股票价格的走向、波动幅度且相对应通过期权的正负性来判断股票及其衍生品的短期、长期走势,为股票及其衍生品投资做参考。