机构羊群性投资行为会引起股价崩盘吗

2017-12-12张本照张玺

张本照+张玺

摘要:以2007—2013年A股上市公司为样本,文章以行为金融学为视角,构建了两个测度指标,分别是股价的崩盘风险与机构类投资者的羊群性投资行为,研究表明:机构类投资者的羊群性投资行为增加了股价的崩盘风险;非基金参与持股大大减弱了机构类投资者的羊群性投资行为与股价崩盘的正相关关系;规模大、信息透明度高的上市公司中,机构类投资者的羊群性投资行为对股价的崩盘风险影响更为显著。基于此,文章提出应积极发展机构类投资者、促进机构类投資者协调发展和优化投资者投资信息环境等相关政策建议。

关键词:机构类投资者;羊群性投资行为;股价的崩盘风险

中图分类号:F830.91 文献标志码:A 文章编号:1001-862X(2017)06-0029-009

由于某些原因,股票市场上出现大量股票被抛出,导致股价大幅下跌的现象称为股价崩盘。我国股市与英、美、德、日等发达国家相比起步晚,发展较不完善,但依然经历了三次较大的股价崩盘事件。股价崩盘使得投资者的利益受到严重损害,同时上市公司也将面临巨大压力。导致股价崩盘的原因有四:一是一国的宏观经济基本面情况恶化,大部分上市公司面临经营困难等问题;二是直接融资成本低导致 “非效率”的经济发展,催生股价高估泡沫;三是一国股票的上市和交易存在严重的制度缺陷,使得投机者盛行,股市的投资价值和优化资源配置功能大打折扣,甚至完全丧失;四是政治、军事以及自然灾害等因素使得一国的证券市场不被看好,投资者出现心理恐慌导致证券市场无法继续正常运作。本文基于“投资者投机盛行”的视角研究股价的崩盘风险。

二战过后,在资本市场的演进过程中出现了许多显著特征,其中之一就是机构类投资者的诞生和崛起。目前,在大多数发达国家资本市场中,机构类投资者的力量,已经超过市场的半数以上。经过10多年的发展,机构类投资者已然成为我国资本市场中极为重要的力量。从理论上来说,一方面,与个人类投资者相比,机构类投资者在掌握资金和获取有用信息方面存在比较大的优势,且具有明显的理性投资特质[1];另一方面,源于在投资理念、研究方法、信息获取的渠道等方面存在高度一致性,可能造成机构类投资者做出雷同的投资行为,甚至较大程度的羊群性投资行为。在金融市场中,羊群性投资行为是机构类投资者的一种非理性行为,指机构类投资者往往摒弃存在一定价值的私有信息而做出与市场中大多数投资者一致的决策方式。主要表现为在某一时期内出现较大数量的机构类投资者选用相似甚至是相同的投资策略,亦或对某一特定的投资产品产生相同的投资偏好[2][3]。我国机构类投资者存在的羊群性投资行为主要反映在两个方面:行业的集中程度和单个股票的集中程度。首先,从行业的集中程度角度考虑,根据上海证券交易所发布的2013年市场资料,截至2013年12月,基金高配金融业、医药业、房地产业等一些热门行业;其次,从单个股票的集中程度角度考虑,基金机构类投资者前十大重仓股主要集中在行业集中度视角所列的一部分业绩优秀股票上。基金投资者的投资理念基本相同,各基金均围绕价值投资,从不同角度实现投资价值,但内容往往大体一致。投资者羊群性投资行为一般涉及许多不同投资主体之间的相关性投资决策行为,不利于资本市场的效率和稳定。因此,学术界和政府监管部门高度关注投资者羊群性投资行为。

虽然国内外对机构类投资者的羊群性投资行为和股价崩盘作了大量研究,但是对我国资本市场中羊群性投资行为与股价崩盘之间关系提供严谨的理论分析与实证检验的文献很少,并且数据比较陈旧。[4]为此,本文从企业微观层面入手,选取了2007—2013年所有存在机构类投资者持股的A股上市公司为研究样本,运用多元线性回归方法,分别使用股票i经过市场调整后周度收益率的负偏度和股价上升与下降阶段波动性的差异来测度股价的崩盘风险,实证分析机构类投资者的羊群性投资行为与股价崩盘关系。

一、文献回顾与假设提出

(一)机构类投资者的羊群性投资行为与股价的崩盘风险

尽管机构类投资者在占有资金、获取信息和掌握相关专业技能等方面较个人投资者存在一定优势,但已有数量较多的学者研究表明机构类投资者的投资行为并非如预期那样完全的理性,仍然存在较大程度上的行为偏差,例如投资者羊群性投资行为等。Kraus和stoll(1972)[2]首次提出机构类投资者存在羊群性投资行为及其概念,即某一时刻内出现较大数量的机构类投资者同一方向交易相同股票的投资行为。随后,大量学者高度关注并积极研究机构类投资者的羊群性投资行为。然而,对于机构类投资者投资行为中的羊群性行为,学术界至今未有统一定义,主要有以下三种观点:一是指大量机构类投资者在同一时间内以同一方向交易同一支股票的行为[2],二是指同一时间内大量机构类投资者同方向买入或者卖出某支股票的行为[5],三是指机构类投资者发现私有信息与其他机构类投资者作出的决策相悖时,往往跟从其他机构类投资者的决策行为。[6]上述学者对机构类投资者的定义在表述上各有不同,但大多都将机构类投资者的决策受到他人决策或行为的影响从而不去获取信息或者摒弃私有信息而跟从他人决策行为作为羊群性投资行为的重要特征,此谓“真羊群性投资行为”。若大量投资者依据相同的信息做出了类似的决策,此种羊群性投资行为属于“伪羊群性投资行为”[7]。

关于机构类投资者的羊群性投资行为的股价效应,主要的研究结论如下:有证据证明机构类投资者的羊群性投资行为对股价有影响。如Brown et al.(2012)[8]发现机构类投资者存在一定的羊群性投资行为,并且该行为会引起股价的异常反应;许年行等(2013)[9]的研究发现机构类投资者的羊群性投资行为增加了股价的崩盘风险,并且发现当羊群性投资行为划分成“买方”和“卖方”羊群性投资行为二级样本时,在“卖方”二级样本中,上述正向关系更加显著。

基于以上分析,本文作出如下假设。

H1:机构类投资者的羊群性投资行为与股价的崩盘风险正相关,即机构类投资者的羊群性投资行为会增加股价的崩盘风险。endprint

(二)非基金投资者的参与对我国机构类投资者的羊群性投资行为和股价崩盘之间关系的影响

我国证券市场存在以下几类机构类投资者:保险公司、私募基金证券公司、开放型公募基金、封闭型公募基金、大型企业集团财务公司和QFII。本文将私募基金,封闭型公募基金和开放式公募基金统一归为基金类,其余的统一归为非基金类。从理论上而言,发展基金投资者能够有效地优化我国证券市场投资者结构,提高我国证券市场的稳定性。同时,作为证券市场的一种主要金融工具,基金既丰富了证券市场的投资品种,又扩大了市场交易规模。目前,基金已经成为推动我国证券市场发展的重要动力。

国内有关基金持股与股价关系的研究比较丰富,且大多数结论是机构持股加剧了股价波动[10]-[12],但对于非基金持股与股价关系的研究相对有限。伍旭川和何鹏(2005)[13]研究发现开放式基金在中国证券市场上存在明显的羊群性投资行为,这一较强的一致性交易行为对股票价格产生显著影响,同时开放式基金持股比例的变化与股市波动率存在着并不是始终一致的显著单向相关关系,这一结果表明开放式基金的持股比例与股市波动性之间不存在显著相关关系,但是开放式基金持股比例的变化却会影响股市波动,股市波动率的变化也会影响开放式基金的持股比例。许年行等(2013)[9]发现合格境外机构类投资者(QFII)的参与对弱化机构类投资者的羊群性投资行为与股价的崩盘风险之间的正向关系无明显帮助。潘婉彬等(2014)[14]通过季度、年度数据实证发现保险公司不存在显著的羊群效应,并且发现保险公司作为证券市场主要的机构类投资者之一,对股票的流通规模没有显著的偏好效应,且该类机构类投资者的羊群性投资行为与股票规模无显著相关性。基金类机构类投资者在我国机构类投资者中占有主体地位,因此,考察非基金机构类投资者参与持股对机构类投资者的羊群性投资行为与股价崩盘关系的研究更有现实意义,故本文作出如下假设:

H2:非基金机构类投资者参与持股减弱机构类投资者的羊群性投资行为和股价的崩盘风险之间的正向关系。

(三)上市公司规模和信息透明度对机构类投资者的羊群性投资行为与股价崩盘关系的影响

为了更深入地考察研究主题,本文将所有样本公司分别按照规模大小和信息透明度高低分成四个子样本:大规模公司、小规模公司、高信息透明度公司和低信息透明度公司,进一步研究在各类子样本中,机构类投资者的羊群性投资行为与股价的崩盘风险二者关系是否存在不同。Wermers(1999)[5]采用我国机构类投资者持有股票以及交易的季度数据,同时按照交易方向进一步细分羊群性投资行为,对机构类投资者的羊群性投资行为与股价变化率关系进行研究后发现,我国机构类投资者的羊群性交易行为在小规模公司和高信息透明度公司中更明显。Falkenstein(1996)、Gompers & Metrick(1999)[15][16]研究表明,机构类投资者偏好于投资交易量较大、交易量对股价波动影响较弱的上市公司。Healy et al.(1999)[17]研究发现信息透明度越高,股票交易对其股价的影响越小;当上市公司信息透明度低时,上市公司管理层隐藏负面消息不易被市场参与者察觉,使得该类公司管理层更易管理信息,故该类公司股价崩盘的可能性更大。江向才(2004)[18]研究发现,董监事持股比例、投资者关系透明度和上市公司所有权透明度与机构类投资者持股比例显著正相关。程书强(2006)[19]研究发现盈余信息及时性与机构持股比例正相关,公司治理结构合理,盈余信息及时性强,是吸引机构投资的动因。高雷和宋顺林(2007)[20]研究发现上市公司会计信息披露质量越高,机构类投资者对该公司的持股偏好就越强。综上所述,信息透明度低可能是股价崩盘的诱因之一[21][22]。

基于上述分析并结合中国证券市场实际,本文作出如下假设:

H3:小规模上市公司的机构类投资者的羊群性投资行为对股价的崩盘风险的影响更显著;

H4:高信息透明度公司中机构类投资者的羊群性投资行为对股价的崩盘风险的影响更显著。

二、 研究设计

(一)样本选择和数据来源

本文以全部A股上市公司为初始研究对象。WIND数据库中对于机构类投资者持股的系统统计始于2005年,但2007年之前的数据量过少,同时考虑到2008年全球金融危机对我国股市的影响,因此本文将样本期间确定为2007—2013年,并按以下标准进行样本剔除:(1)剔除金融类上市公司,(2)剔除数据不完全和财务数据异常的数据,(3)剔除无机构类投资者持股的公司。每个年度末的每只股票为一个样本观测值,终得有效样本10510个。

本文所用机构类投资者持股数据来源WIND数据库,上市公司股票交易数据和财务数据均来源于CSMAR数据库。由于我国上市公司的季度财务报表和半年度财务报表未经过外部机构审计,故无法保证披露数据的真实、可靠性,因此本文使用上市公司财务报表披露的年度数据进行实证研究。

(二)变量定义和度量

1.被解释变量

本文选择股价的崩盘风险(crashrisk)作为被解释变量,借鉴邹萍(2013)[23]等相关性研究,股价的崩盘风险的计算方法如下:

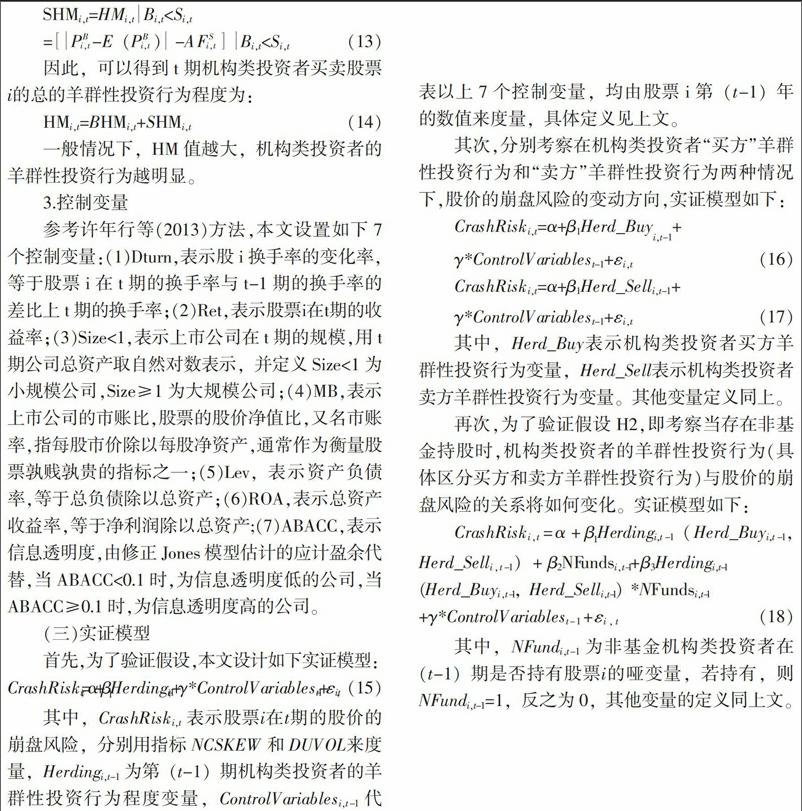

首先,运用i股票的一周收益,依据模型(1)计算回归残差εi,t:

其中ri,t为股票i的一周收益率,rm,t为所有样本股票在第t周经流通市值加权的平均收益率。本文在计算股票经过市场调整后的收益率时引入市场收益的超前项和滞后项,来尽可能消除非同步性交易对股价的影响。[24]利用εi,t计算股票i第t周经过市场调整后的周度收益率Wi,t為:

其次,在前人研究基础上,运用Wi,t构建两个崩盘风险的测度指标:

第一个测度指标是经过证券市场调整之后的股票i一周收益率的负向偏离程度(NCSKEW),简称负偏度。偏度系数是描述分布偏离对称性程度的一个特征数。当分布左右对称时,偏度系数为0。当偏度系数大于0时,即重尾在右侧时,该分布为右偏;当偏度系数小于0时,即重尾在左侧时,该分布左偏,即负偏度系数。利用如下公式计算:endprint

上市公司出现股价崩盘现象的原因,往往是由公司内部管理层有意隐藏不良信息,待不良信息积累到一定程度,公司已无法容纳,最终瞬时暴露的现象所致[25]-[27],可能性等同于处于下降阶段的可能性,Wi,t无偏,即Ru=Rd。但实际情况并非如此,信息往往是不对称的,上市公司管理层存在利己心理,往往会将不良消息隐藏,而对于有利消息管理层则没有隐藏的动机。[27]因此,Wi,t处于上升阶段的概率会大于处于下降阶段的概率,Wi,t下降的幅度将大于上升的幅度(Ru?叟Rd)。因此,指标和能够用来测度股价的崩盘风险。NCSKEW的值越小,表示负偏度系数越大,股价的崩盘风险也就越大,即二者呈反向关系。同理,DUVOL的值越大,代表收益率下降阶段的幅度更大,故股价的崩盘风险越大,即二者呈正向关系。

2.解释变量

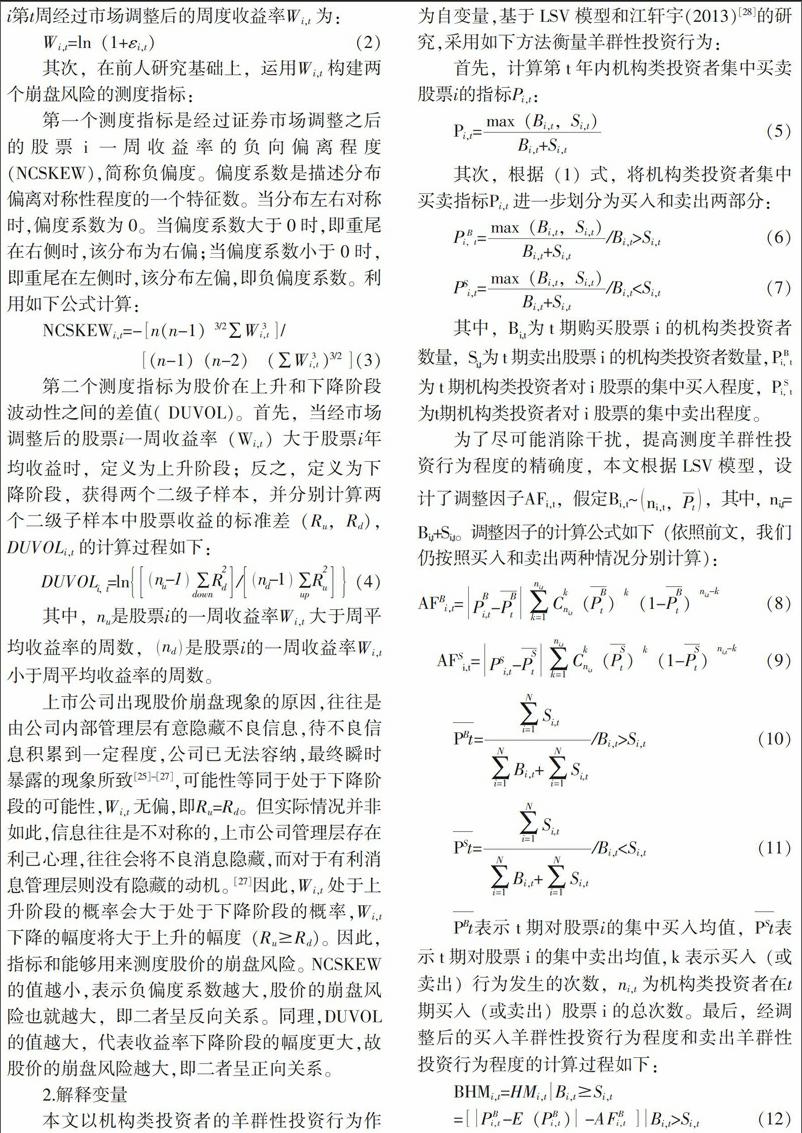

本文以机构类投资者的羊群性投资行为作为自变量,基于LSV模型和江轩宇(2013)[28]的研究,采用如下方法衡量羊群性投资行为:

因此,可以得到t期机构类投资者买卖股票i的总的羊群性投资行为程度为:

一般情况下,HM值越大,机构类投资者的羊群性投资行为越明显。

3.控制变量

参考许年行等(2013)方法,本文设置如下7个控制变量:(1)Dturn,表示股i换手率的变化率,等于股票i在t期的换手率与t-1期的换手率的差比上t期的换手率;(2)Ret,表示股票i在t期的收益率;(3)Size<1,表示上市公司在t期的规模,用t期公司总资产取自然对数表示,并定义Size<1为小规模公司,Size≥1为大规模公司;(4)MB,表示上市公司的市账比,股票的股价净值比,又名市账率,指每股市价除以每股凈资产,通常作为衡量股票孰贱孰贵的指标之一;(5)Lev,表示资产负债率,等于总负债除以总资产;(6)ROA,表示总资产收益率,等于净利润除以总资产;(7)ABACC,表示信息透明度,由修正Jones模型估计的应计盈余代替,当ABACC<0.1时,为信息透明度低的公司,当ABACC≥0.1时,为信息透明度高的公司。

(三)实证模型

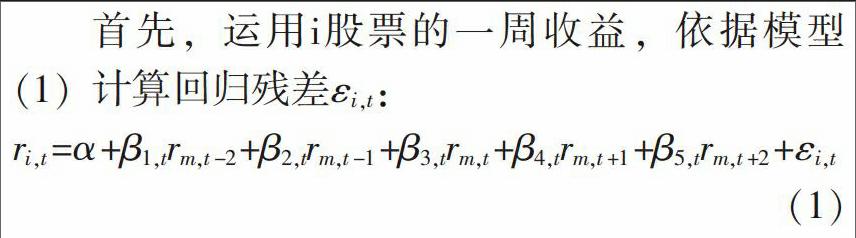

首先,为了验证假设,本文设计如下实证模型:

其中,CrashRiski,t表示股票i在t期的股价的崩盘风险,分别用指标NCSKEW和DUVOL来度量,Herdingi,t-1为第(t-1)期机构类投资者的羊群性投资行为程度变量,ControlVariablesi,t-1代表以上7个控制变量,均由股票i第(t-1)年的数值来度量,具体定义见上文。

其次,分别考察在机构类投资者“买方”羊群性投资行为和“卖方”羊群性投资行为两种情况下,股价的崩盘风险的变动方向,实证模型如下:

其中,Herd_Buy表示机构类投资者买方羊群性投资行为变量,Herd_Sell表示机构类投资者卖方羊群性投资行为变量。其他变量定义同上。

再次,为了验证假设H2,即考察当存在非基金持股时,机构类投资者的羊群性投资行为(具体区分买方和卖方羊群性投资行为)与股价的崩盘风险的关系将如何变化。实证模型如下:

其中,NFundi,t-1为非基金机构类投资者在(t-1)期是否持有股票i的哑变量,若持有,则NFundi,t-1=1,反之为0,其他变量的定义同上文。

三、实证分析

(一)描述性统计

表1报告了基于全样本的描述性统计结果。全样本Herding的均值为0.078,即全样本的机构类投资者的羊群性投资行为均值为正,表明从总体上看机构类投资者存在羊群性投资行为;子样本Herding-Buy的样本容量为8156,几乎占据总样本容量的80%,均值为0.129,而Herding-Sell的样本容量为2354,仅为总样本容量的20%,且均值为-0.041。可见,机构类投资者对股票进行交易时,以买入股票为主,存在“买方羊群”行为,且程度大于“卖方羊群”。股价崩盘指标NCSKEW和DUVOL的均值分别为-0.912和0.647,二者均不为0,二者中较大的标准差为51.475,说明存在股价的崩盘风险,但不同上市公司的股价的崩盘风险大小存在较大差异。由于计算方法不同,且有一些极端值的存在,导致同样是衡量股价的崩盘风险的两个指标NCSKEW和DUVOL的方差差距较大。

(二)机构类投资者的羊群性投资行为与股价的崩盘风险的关系

表2给出了全样本和子样本的实证结果。首先观察全样本的实证结果(1)和(2),由(1)可知,衡量股价的崩盘风险的第一个指标NCSKEW与羊群性投资行为指标Herding的回归系数为-0.105,t值为-3.61,说明NCSKEW与Herding在1%的水平下显著负相关,由于NCSKEW值一般为负,当NCSKEW越小时(即NCSKEW的绝对值越大时),Herding越大,即股价崩盘与羊群性投资行为显著正相关。由(2)可知,衡量股价的崩盘风险的第二个指标DUVOL与羊群性投资行为指标Herding的回归系数为0.024,t值为3.96,说明DUVOL与Herding在1%的水平下显著正相关,由于DUVOL与股价的崩盘风险呈正比关系,所以股价崩盘与羊群性投资行为显著正相关。其次,进一步考察“买方羊群”和“卖方羊群”两个二级样本情况下机构类投资者的羊群性投资行为与股价崩盘的关系。①在“买方羊群”二级样本中,如结果(3)和(4)所示,股价的崩盘风险指标NCSKEW与羊群性投资行为指标Herding在1%的水平下显著为负,DUVOL与羊群性投资行为指标Herding在1%的水平下显著为正。故在“买方羊群”二级样本中,机构类投资者的羊群性投资行为与股价崩盘是显著正相关的。②在“卖方羊群”二级样本中,如结果(5)和(6)所示,股价的崩盘风险指标NCSKEW与羊群性投资行为指标Herding在10%的水平下显著为负。DUVOL与Herding在10%的水平下显著为正。可见,在“卖方羊群”二级样本中,机构类投资者的羊群性投资行为与股价崩盘也是显著正相关的。通过对两个二级样本的考察,再次验证了全样本中机构类投资者的羊群性投资行为与股价的崩盘风险显著正相关的结果。综上可知,机构类投资者的羊群性投资行为与股价的崩盘风险显著正相关,故接受假设1。endprint

出现上述结果的可能原因在于:第一,“一股独大”现象普遍存在于我国的上市公司,发生再融资和发行可转债等决策行为时,与个人投资者相比我国机构类投资者参与度不高,对上市公司决策无法产生决定性影响;第二,我国具有长期投资价值的上市公司数量少,且大多存在重融资、轻回报心里,导致大量机构类投资者难以通过上市公司分红决策获取长期且相对稳定的收益。因此,我国资本市场中的绝大部分机构类投资者存在不愿与上市公司共成长,而更加乐意投资当下即可看到预期收益的上市公司进行短线投资的非理性心理。故我国的机构类投资者行为更可能是忽略私有信息而盲目跟从他人决策的“真羊群性投资行为”。

(三)非基金的参与对机构类投资者的羊群性投资行为与股价的崩盘风险关系的影响

表3为非基金参与持股时机构类投资者的羊群性投资行为与股价的崩盘风险关系的回归结果。如表所示:全样本回归结果中机构类投资者崩盘风险指标NCSKEW和DUVOL与机构类投资者的羊群性投资行为指标的回归系数分别为0.510和-0.08,且分别在1%和10%的水平上显著,说明非基金参与时机构类投资者的羊群性投资行为与股价的崩盘风险负相关,即非基金参与减弱了机构类投资者的羊群性投资行为与股价的崩盘风险的正相关关系。我们注意到,在“买方羊群”二级样本中,非基金参与时机构类投资者买方羊群性投资行为与股价崩盘负相关,但在“卖方羊群”二级样本中,非基金参与时机构类投资者卖方羊群性投资行为与股价崩盘无显著关系。综上可知,非基金参与持股大大减弱了机构类投资者的羊群性投资行为与股价崩盘的正相关关系,尤其体现在“买方羊群”的情况下。故支持假设2。

出现上述结果的可能原因是:首先,我国证券市场尚处于发展时期,对非基金类机构类投资者中QFII的要求十分嚴格,其管理的证券资产均高于100亿美元,证券和保险公司的经营时间均要求30年以上(基金管理机构除外,经营时间是5年)通常都是长时间经营、规范运作、具有丰富资产管理经验的境外机构。这有利于提高国内投资者素质以及稳定市场发展。其次,为了加强对保险类机构投资者股票投资业务的管理,切实保障被保险人的合法利益,制定出相关法律法规——《中华人民共和国保险法》,这使得非基金参与持股时,机构类投资者的羊群性投资行为更可能是“伪羊群性投资行为”。

(四)进一步研究

为了进一步考察机构类投资者的羊群性投资行为与股价崩盘的关系,本文将全样本公司分别按照资产规模、信息透明度划分为大规模公司与小规模公司、高透明度公司与低透明度公司,共两组四个子样本,进行对比分析。

表4列示了两组子样本被解释变量和解释变量的均值差的T检验结果。结果显示:(1)大规模上市公司的羊群性投资行为程度显著高于小规模上市公司,而股价的崩盘风险显著低于小规模上市公司。(2)高信息透明度上市公司的羊群性投资行为程度显著高于低信息透明度上市公司,而股价的崩盘风险显著低于低信息透明度上市。这表明,大规模和高信息透明度的上市公司更容易发生机构类投资者的羊群性投资行为,且大规模上市公司的机构类投资者的羊群性投资行为与股价的崩盘风险正相关,高信息透明度上市公司的机构类投资者的羊群性投资行为与股价的崩盘风险负相关。可见,大规模公司中机构类投资者的羊群性投资行为对股价的崩盘风险的影响比小规模公司更为显著,高信息透明度公司中机构类投资者的羊群性投资行为对股价的崩盘风险的影响比低信息透明度公司更为显著。因此,拒绝假设3,接受假设4。

表5为两组子样本的回归结果。结果显示:(1)大规模上市公司的机构类投资者的羊群性投资行为与股价的崩盘风险显著正相关,小规模上市公司的机构类投资者的羊群性投资行为与股价的崩盘风险无显著关系;(2)高信息透明度上市公司的机构类投资者的羊群性投资行为与股价的崩盘风险显著负相关,低信息透明度上市公司的机构类投资者的羊群性投资行为与股价的崩盘风险无显著关系。这一结果进一步验证了表4的结果,即大规模公司中机构类投资者的羊群性投资行为对股价的崩盘风险的影响更显著,且高信息透明度公司中机构类投资者的羊群性投资行为对股价的崩盘风险的影响更显著,从而进一步支持了以上关于假设3和4的结论。出现这一结果可能是由于大规模和高信息透明度的上市公司更易引起机构类投资者的关注。其差异在于,大规模上市公司中的机构类投资者的羊群性投资行为是“真羊群性投资行为”,而高信息透明度上市公司中的机构类投资者的羊群性投资行为则是“伪羊群性投资行为”。

四、结 论

本文从机构类投资者“羊群性投资行为”的视角,以2007—2013年间所有A股上市公司和机构类投资者持股数据为样本,考察了机构类投资者的羊群性投资行为与股价的崩盘风险的关系,以及当考虑非基金参与持股时二者关系的变化,还进一步研究了资产规模和信息透明度在其中的作用。主要结论是:(1)机构类投资者的羊群性投资行为显著影响股价的崩盘风险,二者呈正相关关系,即机构类投资者的羊群性投资行为程度越高,相应股票价格崩盘的风险越大,反之则反是;(2)非基金参与持股大大减弱了机构类投资者的羊群性投资行为与股价崩盘的正相关关系,尤其体现在“买方羊群”中;(3)与小规模、低信息透明度上市公司相比,大规模、高信息透明度上市公司中机构类投资者的羊群性投资行为对股价的崩盘风险影响更大、更加显著。

综上,本文给出如下几点政策建议:第一,壮大机构类投资者。遵循市场化、法治化和公平化的原则,从制度建设方面入手,致力于优化我国现行的资本市场投资者结构,在不断壮大机构类投资者的规模和数量的同时,更加注重机构类投资者质量的提高,保质保量,有效引导我国机构类投资者稳健高效发展,更好地发挥市场稳定器的作用。第二,积极推动我国机构类投资者稳定协调发展。既要稳步推进证券投资基金的发展,又要高度重视并不断加大企业年金、保险资金以及社保基金等机构类投资者在资本市场投资资产的规模和比例,稳步扩大QFII在我国资本市场的投资规模,积极推动各类机构类投资者的发展壮大,引导机构类投资者通过提高自身专业禀赋来提高竞争力。第三,优化证券市场信息环境。政府部门应加强信息披露制度建设,进一步强化对上市公司披露信息的监管,严肃法纪,严惩违法违纪和内幕交易行为,逐步提高上市公司信息披露质量和信息透明度,避免股价发生人为操纵的暴涨暴跌现象,从而促进我国资本市场的持续健康发展。endprint

参考文献:

[1]何佳,何基报,王霞,翟伟丽.机构类投资者一定能够稳定股市吗?——来自中国的经验证据[J].管理世界,2007,(8):35-42.

[2]Kraus A.and Stoll H.R.Parallel Trading by Institutional Investors[J].Financial and Quantitative Analysis,1972,7:2107-2138.

[3]Bikhchandani S.and Sharma S.. Herd Behavior in Financial Market[J].2001,47:279-310.

[4]許年行,江轩宇,伊志宏,徐信忠.分析师利益冲突、乐观偏差与股价的崩盘风险[J].经济研究,2012,(7):127-140.

[5]Wermers R.Mutual Fund Herding and the Impact on Stock Prices[J].Journal of Finance,1999,54(2):581-622.

[6]Avery C,Zemsky P.Multidimensional Uncertainty and Herd Behavior in Financial Markets[J].American Economic Review,1998,88(4):724-748.

[7]Clarke J.,Ornthanalai C.and Tang Y..Informational Herding: Evidence from Daily Institutional Trades[M].Peking University,2011.

[8]Brown N.C.,Wei K.D.and Wermers R.Analyst Recommendations,Mutual Fund Herding and Overreaction in Stock Prices[M].University of Maryland,2012.

[9]许年行,于上尧,伊志宏.机构类投资者的羊群性投资行为与股价的崩盘风险[J].管理世界,2013,(7):31-43.

[10]胡大春,金赛男.基金持股比例与A股市场收益波动率的实证分析[J].金融研究,2007,(4):129-142.

[11]胡海峰,宋李.证券投资基金是否稳定股价——基于中国股票市场的经验数据[J].财贸经济,2010,(8):13-18.

[12]黄顺武,昌望,郑岚.未预期盈余、资产组合调整与股价波动[J].投资研究,2014,(9):103-116.

[13]伍旭川,何鹏.中国开放式基金羊群性投资行为分析[J].金融研究,2005,(5):60-69.

[14]潘婉彬,廖秋辰,罗丽莎.保险公司存在羊群性投资行为吗[J].财经科学,2014,(1):46-52.

[15]Falkenstein G.,1996,Preferences for Stock Characteristics as Revealed by Mutual Fund,73(1):119-139.

[16]Gompers P.,1999,Metrick A.Institutional Investors and Equity Prices.Quarterly Journal of Economics,2:22-56.

[17]Healy P.,A.Hutton and K.Palepu,1999,Stock Performance and Intermediation Changes Surrounding Sustained Increases in Disclosure[J].Contemporary Accounting Research,16(3):.485-520.

[18]江向才.公司治理与机构投资人持股之研究[J].南开管理评论,2004,(1):34-45.

[19]程书强.机构类投资者持股与上市公司会计盈余信息关系实证研究[J].管理世界,2006,(9):129-136.

[20]高雷,宋顺林.公司治理与公司透明度[J].金融研究,2007,(11):28-44.

[21]Jin L.and Myers S.C..R2 Around the World:New Theory and New Tests[J].Financial Economics,2006,79,:257-292.

[22]Hutton A.P..Marcus A.and Tehranian H.Opaque Financial Reports,R2 and Crash Risk[J].Financial Economics,2009,94:67-86.

[23]邹萍.股价的崩盘风险与资本结构动态调整——来自我国上市公司的经验证据[J].投资研究,2013,(12):19-135.

[24]陈梦根,毛小元.股价信息含量与市场交易活跃程度[J].金融研究,2007,(3):125-139.

[25]毛腊梅,王娟,杨艳文.信任公司成长性与现金持有水平——基于中国A股上市公司面板数据的分析[J].江淮论坛,2015,(3):72-75.

[26]Chen J.,Hong H.and Stein C.J.Forecasting rashes: Trading Volume,Past Returns and Conditional Skewness in Stock Price[J].Journal of Financial Economics,2001,61:345-381.

[27]Kothari S.P.,Shu S.and Wysocki P.D..Do Managers Withhold Bad News?[J].Accounting Research,2008,47:241-276.

[28]江轩宇.税收征管、税收激进与股价的崩盘风险[J].南开管理评论,2013,(5):152-160.

(责任编辑 吴晓妹)endprint