通讯类上市公司资产类指标与营业收入的实证分析及盈余管理的判断

2017-09-13

(兰州城市学院商学院 甘肃兰州730070)

一、引言

企业的营业收入是企业股东及利益相关者密切关注的财务数据,也是企业的主要经营成果,是企业取得利润的重要保障。

根据《企业会计准则——基本准则》对资产的定义,资产是指企业过去的交易或者事项形成的、由企业拥有或者控制的、预期会给企业带来经济利益的资源。因此笔者假设资产与营业总收入或利润之间存在关联性。本文的研究目的就是通过企业财务报表中相关的资产指标,研究资产相关财务指标与营业收入之间的相关性,根据财务指标的内在逻辑关系判断样本企业盈余管理的水平。

本文选取按证监会分类为通信及相关设备业的我国上市公司作为样本,为了剔除不同资产规模对研究的影响,选择的19家样本企业总资产的范围为30亿元—70亿元人民币之间(符合证监会通信及相关设备业分类的企业有40家,资产范围在30亿元—70亿元之间的有26家,随机抽样19家)。因本文亦尝试研究无形资产对营业收入的影响,所以选择了无形资产水平较高的通信及相关设备业的上市公司作为样本。文中的数据来源于样本公司2015年与2016年的企业年报。

二、研究思路及方法

通过所选19家通讯业上市公司2016年的财务数据,找出哪些资产类财务指标与营业收入之间具有相关性,假设企业可通过虚增资产进行盈余管理,总资产增加,但虚增的资产无法创造营业收入,导致总资产周转率下降。对比2015年与2016年19家企业总资产的总量与均值的变化,以及总资产周转率的均值的变化,可以判断企业有无通过虚增资产进行了盈余管理。

三、相关指标及无形资产与营业收入的相关和回归分析

首先,对四个资产类指标(无形资产占比、总资产周转率、总资产净利润率、总资产增长率)以及无形资产和营业总收入作相关性分析(见表1)。从表中可以发现显著相关的系数有两个:一个是总资产周转率与营业总收入,显著系数是0.973;另一个是总资产增长率与营业总收入,显著系数是0.504。未发现无形资产占比与资产类财务指标及营业总收入有显著的相关性。一般认为,总资产周转率反映了企业的营运能力。一般总资产周转率越高,企业的资产利用效率以及销售能力越强。总资产增长率反映了企业的成长能力,一般认为总资产增长率越高,表明企业一定时期内资产经营规模扩张的速度越快。进一步选择总资产周转率与总资产增长率作为自变量,营业收入作为因变量,进行一元线性回归。

表2给出了因子贡献率的结果。其中只有前两个因子的特征值大于1,并且其特征值之和占总特征值的73.936%,因此提取前两个因子作为主因子即可。

表3给出了旋转后的因子载荷值。其中第一个因子与总资产周转率相关性最强,因此将总资产周转率作为对第一个因子的解释,第二个因子与总资产净利润率最为相关,因此将总资产净利润率作为对第二个因子的代表。

表4给出了评价模型的检验统计量。本回归模型调整后的R2是0.865,说明回归的拟合度非常高,并且Durbin-Watson为2.182,说明模型残差不存在自相关,该回归模型非常优良。

表5给出了方差分析的结果。在变异数分析中,F 值为51.068,Sig为0.000,小于显著水平0.05,因此可以判断总资产周转率与总资产净利润率这两个财务指标对通讯及相关设备业上市企业的平均营业收入解释能力非常显著。

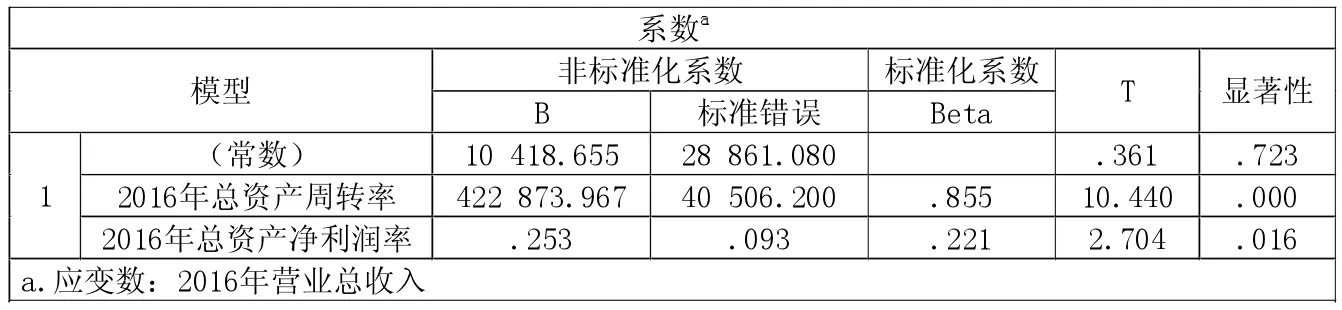

从表6中可以得到线性回归模型中总资产周转率与总资产净利润率的系数分别是422 873.967和 0.253,说明总资产周转率的增加会带动通讯及相关设备业上市公司营业收入近422 874倍的增加,总资产净利润率的增加能带动样本企业营业收入0.253倍的增加,说明并证实了通讯业公司的营业收入与其总资产周转率及总资产净利润率高度相关的现实状况,这也说明了通讯业企业的总资产周转率与总资产净利润率决定了该类企业的收入水平。另外,线性回归模型中的总资产周转率与总资产增长率两个指标的T值分别为10.440与2.704,相应的概率值分别是0.000与0.016,说明总资产周转率及总资产净利润率与营业收入的正相关系数非常显著 (分别是 0.05>0.000与 0.05>0.016),这与上述方差分析的结果不完全一致,表明通讯业上市企业的营业收入受总资产周转率及总资产净利润率的显著影响。

表1 2016年资产类财务指标与营业收入及无形资产之间的相关系数

表2 2016年资产类财务指标的因子贡献率

表3 2016年资产类财务指标的旋转后因子载荷

表4 2016年资产类财务指标评价模型的检验统计量

表5 2016年资产类财务指标的方差分析变异数分析a

表6 回归系数

表7 2016年总资产、总资产周转率及营业收入描述性资料统计

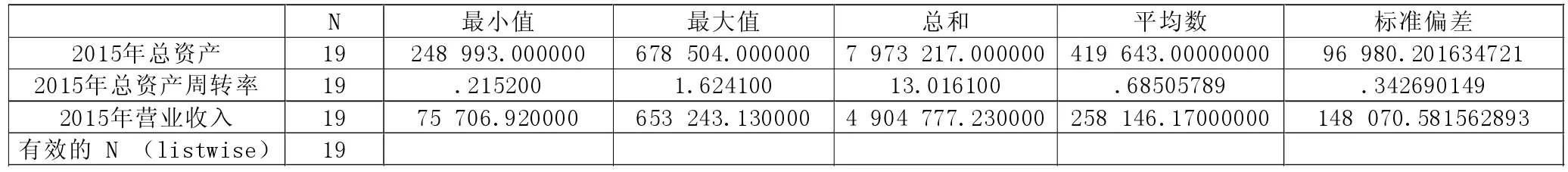

表8 2015年总资产、总资产周转率及营业收入描述性资料统计

研究结论:

2016年总资产周转率及总资产净利润率与营业收入相关性的最终模型表达式为:

R=422 873.967TAsT+0.253TANP+10 418.655

R:Revenue (营业总收入),TasT:Total Assets Turnover Ratio(总资产周转 率 ),TANP:Total Assets Net Profit Ratio(总资产净利润率)。

通讯及相关设备业上市企业的营业总收入与总资产增长率正相关,但不显著;总资产周转率与营业收入正相关,且影响显著。该表达式的系数表明总资产周转率与总资产净利润率的增加会带动通讯类企业营业收入约422 874倍和0.253倍的增加。一般认为,总资产净利润率反映了企业的盈利能力。

四、总资产周转率与总资产的描述性分析

根据营业收入=(营业收入/总资产)×总资产=总资产周转率×总资产,及所有样本总资产的平均数统计,总资产平均数488 602与系数422 874基本相符。

依据表7和表8,对比2015年与2016年19家所选样本企业的总资产及总资产周转率,2016年总资产无论是总和还是均值都有显著增加,总和和均值都增加了16.4%,但是总资产周转率均值下降了34.05%,营业总收入总和增加了15.4%,均值也增加了15.4%。符合之前的假设,有理由怀疑19家上市企业虚增了资产,因为总资产无论是总和还是均值,增加的幅度明显,为16.4%,但虚增的资产创造不了营业收入,所以2016年总资产周转率的均值反而下降了34.05%。

五、结论

首先,本文通过19家通讯类上市公司的四个资产类指标及无形资产与营业收入做实证分析,通过相关分析及因子分析发现2016年总资产周转率及总资产净利润率与营业收入皆有明显的正相关关系。在其他条件不变的情况下,总资产周转率与总资产净利润率增加1单位,营业收入大约能提高422 874倍和0.253倍,其中数值422 874,实际上也反映了19家通讯类上市公司的总资产的平均水平。

其次,假设企业可通过虚增资产进行盈余管理,但虚增的资产产生不了营业收入,故资产周转率会显著下降。通过对比2015年及2016年19家通讯类上市企业的总资产与总资产周转率的财务数据,发现符合假设,有理由怀疑企业通过虚增资产进行了盈余管理。