美国寿险业三大特点及其对中国的启示

2017-08-08郭振华上海对外经贸大学金融学院

郭振华上海对外经贸大学金融学院

美国寿险业三大特点及其对中国的启示

郭振华上海对外经贸大学金融学院

本文受国家自然科学基金面上项目(71173144)的资助。

郭振华,上海对外经贸大学金融学院保险系主任、副教授,兼任中国保险学会理事、上海市保险学会理事。长期讲授《保险学》《保险公司经营管理》等课程,主持完成国家自然科学基金、教育部社科基金、上海社科基金项目各一项。

美国寿险业协会(ACLI∶American CouncilofLifeInsurers)每年都会发布美国寿险业统计报告(LifeInsurersFactBook),介绍美国寿险业的资产、负债、收入、支出等情况。美国寿险业统计报告中的数据代表了280家美国寿险公司的数据,这些数据涵盖了美国寿险业95%的资产、92%的寿险业务保费收入和97%的年金业务收入,以及这些寿险公司的健康险业务。

我国寿险业当前正处于重大转型时期,前些年盛行的短期理财型保险正在受到监管当局的严格限制,整个行业都在向“保险姓保”转型,核心是要求寿险业专营保险业务和长期储蓄业务。在这种形势下,我们根据美国寿险业协会编制的2016美国寿险业统计报告(LifeInsurersFactBookof2016,实际是根据寿险公司会员2016年披露的2015年度经营数据编制的),梳理美国寿险业的收支、资产负债、产品结构、负债结构等数据,总结美国寿险业的三大特点,为我国寿险业转型发展提供可能的方向性参考。

需要注意的是,美国寿险业统计报告(LifeInsurersFactBook)中的健康险业务数据是美国280家寿险公司的数据,并不包括美国健康保险公司的数据。但事实是,美国的健康保险公司或医疗保险公司才是美国健康险业务的主要经营主体,其医疗费用保险业务在美国极其庞大。与美国寿险业统计报告数据对应的是我国保监会统计并公开的人身保险业保费收入和经营数据,鉴于美国寿险业统计报告未包含美国大量健康险公司的数据,因此,在与美国寿险业数据进行比较时,寿险业务和年金业务具有可比性,但健康险业务不具有可比性。

一、2015年度美国寿险业总体经营状况

(一)收入、支出和利润

2015年,美国寿险业的总收入为11000亿美元。其中,寿险业务、年金业务和健康保险业务提供的净保费(等于“直接保费+分入保费-分出保费”)为6487亿美元,占总收入的60.9%;投资收益为2899亿美元(投资收益率为4.81%),占总收入的27.2%;其他收入1261亿美元,包括分出业务的佣金和费用收入、利率维持准备金的摊销(AmortizationofInterestMaintenance Reserve)和其他杂项收入,占总收入的11.9%(如表1所示)。

▶表1 2015年美国寿险业营业收入

2015年,将营业收入扣除公司运营费用、对保单持有人的各种支出以及联邦所得税后,美国寿险业的税后净利润为524亿美元,比2014年增长2.3%。从各类业务的净利润贡献来看,寿险业务贡献净利润89亿美元,年金业务贡献净利润248亿美元,意外和健康险业务贡献净利润94亿美元,其他业务贡献净利润93亿美元(如表2所示)。

▶表2 2015年美国寿险业净利润情况

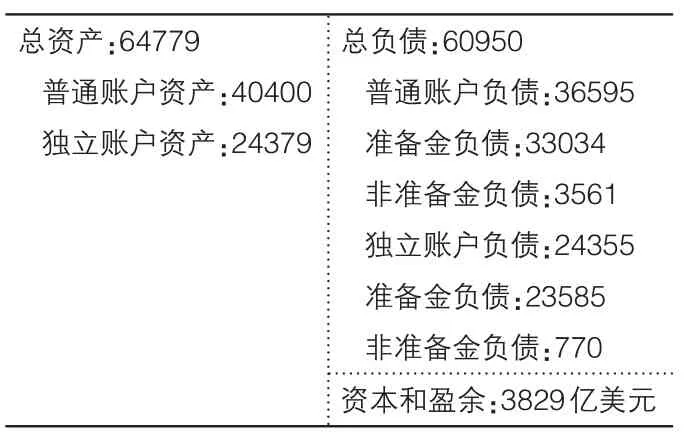

(二)资产、负债和资本

2015年末,美国寿险业总资产64779亿美元,其中普通账户资产40400亿美元,独立账户资产24379亿美元;总负债60950亿美元,其中,普通账户负债36595亿美元,独立账户负债24355亿美元;资本和盈余为3829亿美元。美国寿险业简化资产负债表如表3。

▶表3 美国寿险业的简化资产负债表单位:亿美元

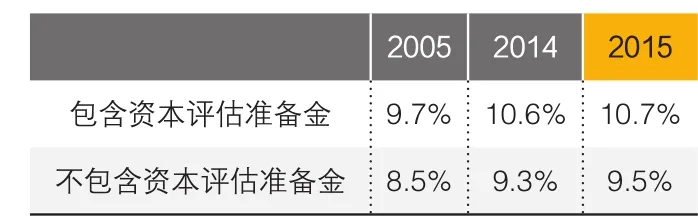

2015年末,美国寿险公司的平均资本比率(CapitalRatio)在10%左右(如表4所示)。资本比率是指“(公司累积盈余+股本+资产评估准备金)/普通账户总资产”,其中,资产评估准备金(AssetValuationReserve)是指用于吸收投资资产信用风险的一种法定准备金,2015年美国寿险业的资产评估准备金规模为495亿美元。需要说明的是,由于独立账户资产的风险完全由客户承担,因此,寿险公司的资本主要用于吸收普通账户资产和普通账户负债的风险。

▶表4 美国寿险业资本比率状况

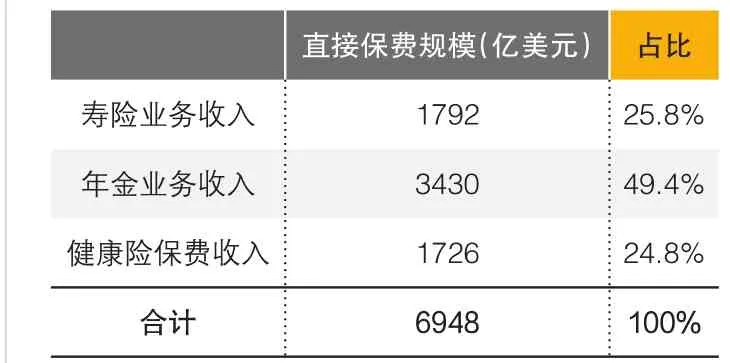

二、美国寿险业特点一:以年金业务为主

从流量也就是保费收入来看,美国寿险业保费收入来自寿险、健康保险及年金的销售额,2015年的直接保费总计6948亿美元。过去几十年,美国寿险业的产品结构发生了重大变化,1986年之前,寿险保费收入高于年金,但从1986开始,年金保费开始超过寿险保费,到了2015年,寿险保费只占总保费收入的四分之一(25.8%),而年金则占到了近一半(49.4%),年金已经成为美国寿险业保费收入的最大业务来源(如表5所示)。

更具体而言,从年金收入的结构来看,2015年,首年期交、趸交和续期业务的占比分别为35.5%、27.2%和37.3%,趸缴业务占比较低,期缴业务占比较高,说明美国寿险业在年金业务上仍具有较高的潜在增长率。

▶表5 2015年美国寿险业保险业务收入情况

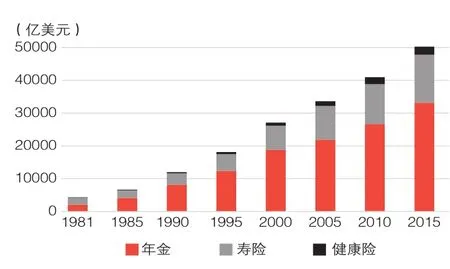

从存量也就是保单准备金结构来看,随着年金业务的快速增长和在总保费中占比的提高,年金业务的准备金也随之同步上涨。从1981年开始,年金业务的准备金规模开始超过寿险业务准备金规模,之后,年金业务准备金的增长速度高于寿险准备金和健康险准备金的增长速度,年金业务准备金在美国寿险业总准备金中的占比逐渐上升(如图所示)。

▶图美国寿险业各类业务准备金变化情况

2015年各类准备金的占比情况如表6所示。可以看出,与年金业务收入占总保费收入的49.4%、年金业务创造的净利润占总利润的47.4%类似,年金业务准备金在保单准备金中的占比也达到了66.1%。

▶表6 2015年美国寿险业保单准备金情况

上述数据充分说明,美国寿险业是一个以年金业务为主、寿险和健康险为辅的行业,而且这种趋势还在强化中。

三、美国寿险业特点二:独立账户负债接近半壁江山

我们知道,投资连结保险保费经分割后的投资部分会进入独立账户,进而形成独立账户负债和独立账户资产,独立账户的投资风险完全由客户承担,所以,独立账户负债基本等于独立账户资产。

美国寿险业的第二大特点是投连险业务在保险业务中占比很大,相应地,独立账户负债在保单总负债中占比也比较大。由于美国寿险业协会未披露投连险业务的保费收入数据(流量数据),这里只能通过存量数据,也就是保单准备金的占比情况来展示这一特点。

表7展示了2015年末美国寿险业的寿险业务、年金业务、健康险业务、总业务中独立账户负债额、普通账户负债额及独立账户负债额在总负债中的占比。可以看出,美国寿险业的独立账户负债占总负债的43.2%,接近半壁江山。其中,年金业务的独立账户负债最多,占年金业务总负债的55.3%。

上述数据充分说明,从存量来看,美国寿险业中的投连险业务或独立账户投资款业务接近半壁江山,而这些投连险业务主要来自变额年金。从行业经营来看,这2.17万亿美元的独立账户负债类似于商业银行的表外业务,并不消耗保险公司的资本。

四、美国寿险业特点三:团险业务占比大

表8展示了2015年美国寿险业三类业务中,个人业务、团体业务、信用险业务的保费收入及占比情况。这里的分类依据是按照投保人种类,投保人为个人的称为个人业务,投保人为团体的为团体业务,信用险是指投保人承担债务时债权人要求其购买的信用寿险和信用健康险。可以看出,2015年,在美国寿险业务、年金业务及健康险业务中,团体业务占比分别为21.2%、37%和63.4%,团体业务占总保费收入的比例为39.4%。

▶表7 2015年底美国寿险业独立账户负债占比

▶表8 2015年美国寿险业个人业务、团体业务和信用业务收入及占比

上述数据说明,美国寿险业的业务收入中,约40%来自团体业务,占比已经很大了。

五、与中国寿险业的对比

如上所述,美国寿险业具有三大特点:一是以年金业务为主,年金业务占总保费收入的49.4%,年金业务净利润占总利润的47.4%,年金业务准备金占总保单准备金的66.1%;二是独立账户业务或表外业务占比很大,接近半壁江山;三是团体业务占比很大,接近40%。

与此相对应的是,我国寿险业以寿险业务为主,投连险业务或独立账户投资业务占比很低,团体业务占比也很低。

第一,保监会公布的保险业经营情况表中,对于人身保险业的保费收入,仅区分和公布寿险、健康险和意外险保费收入,这间接说明,年金业务在我国人身保险业务中的占比还较低,事实也是如此。

第二,从2016年我国人身保险业保费收入来看,独立账户新增缴费只有939亿元,占总规模保费34492亿元的2.7%,独立账户投资业务或者投连险业务几乎可以忽略不计。

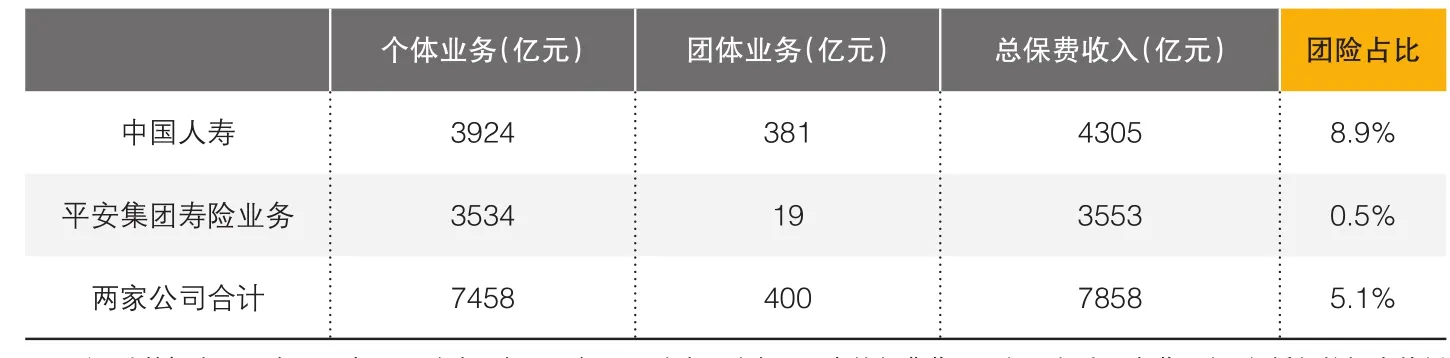

第三,我国寿险业没有公开的个人业务和团体业务的总体数据,仅从上市保险公司数据来看,团体业务占比很低。表9展示了中国人寿和平安保险集团寿险业务中个人业务和团体业务的占比情况,总体来看,两家公司团体业务只占总业务的5.1%,远低于美国同行。团体业务相对于个体业务的优势在于可以节约大量的销售、体检、核保等费用,交易成本低,因此,我国团体业务占比很低,说明我国寿险业相对美国寿险业运营效率要低得多,尤其还需要消耗更多的手续费佣金支出。

六、对中国寿险业的启示

从经营年金业务的基本原理来看,由于年金业务期限最长,要想做大年金业务,保险公司需要具备三种能力:一是需要具备最高的信用等级,以便让客户将钱放心地交到保险公司手上;二是需要通过税收优惠等政策激励客户为遥远的将来马上采取行动;三是需要通过合理的收益水平为客户的延期消费、通货膨胀、承担风险等提供补偿。

而美国寿险业基本满足了这些基础条件:一是历史较长的寿险业已经在美国人心中积累了较高的信用水平;二是已经通过历史较长的可税前支付的公司雇员福利制度、政府提供的税收优惠政策,以及政府实施的基于行为经济学的“助推”政策激励美国人马上采取行动;三是依靠美国比较健康发达的资本市场,通过变额年金业务为客户提供较有吸引力的回报,为客户的延期消费、通货膨胀、承担风险等提供补偿。

因此,从年金业务的发展来看,中国寿险业需要逐渐集聚上述条件,在逐步积累信用的同时,争取税收优惠等政策,并在资产市场寻找可以补偿客户延期消费、通货膨胀、承担风险等成本的投资资产,并以此为基础开发年金保险产品,逐步做大年金业务。

SIM

▶表9 2016年中国人寿、平安集团寿险业务中个人业务和团体业务占比