中小企业信用贷款困难问题分析

2017-06-26张洪铭徐扬

张洪铭+徐扬

【摘 要】中小企业承载着绝大多数的就业人口并贡獻了大部分的税收,中小企业的平稳快速发展意味着国民经济的持续成长。中小企业贷款难问题由来已久,论文对中小企业贷款难的原因进行分析,并构建一个适合于当前经济形势的中小企业贷款担保模型,利用AHP层次分析法对中小企业评级指标所占权重进行估计,利用logistic方法对中小企业违约风险进行初步估计,以此构成一个完整的中小企业贷款担保体系。

【Abstract】The small and medium-sized enterprises offer the majority of people job and make great contribution to tax. The stable growing of the small and medium-sized enterprises means a continuous increasing of national economy. The issue about difficult loans from bank is a long-term problem to those enterprises. This paper analyzes the reasons for the difficulty of small and medium-sized enterprises loans, and construct a small and medium-sized enterprises loan guarantee model which is suitable for the current economic situation, AHP hierarchy analysis method is used to estimate the weight of the small and medium-sized enterprises rating index, and logistic method is used to estimate the default risk of SMEs, to form a complete small and medium-sized enterprises loan guarantee system

【关键词】中小企业;信用贷款;违约风险

【Keywords】small and medium-sized enterprise; credit loan; risk of breaking contract

【中图分类号】F830.5 【文献标志码】A 【文章编号】1673-1069(2017)06-0075-04

1 引言与文献综述

在我国,中小企业已经成为一支不可忽视的力量,在中国经济发展的过程中有着举足轻重的作用。据统计截至2012年,中小企业占全国企业总数的99%,就业占全国人数的85%,对GDP的贡献率达到了70%,上缴利税占全国税收54.3%。以广东省的情况来看,截止2014年9月份,全省现有中小企业102.23万家,其GDP的贡献率超过70%税收占比达78%,提供就业岗位超过80%,已逐步成为大部分在粤居民的主要就业途径和收入来源。

在我国,中小企业的融资地位与其在国民经济中的地位与发挥的作用却很不对称。然而,长期以来政府对国有大型企业的政策倾斜照顾,使中小企业的信贷业务难免受到歧视,广大中小企业的正常资金需求得不到保障。由此,产生中小企业的融资困难,最直接表现就是银行贷款融资渠道不顺畅。想要切实改善中小企业融资困难的问题,必须解决商业银行与中小企业间信息不对称的问题,减弱商业银行过于垄断的贷款话语权,形成一个银行低风险低成本的中小企业信用贷款模型。信用贷款模型中对于中小企业的评级以及对于中小企业的风险评估是最为重要的。因此,制定一套适合我国中小企业的信用评级体系,全面、客观地评价我国中小企业的信用状况,解决中小企业在银行贷款融资过程中遇到的困难。利用一定的分析工具,分析中小企业信用贷款的违约风险,具有重要的理论和现实意义。

综上所述,本文以我国中小企业的特点为着眼点,从当前中国的实际情况出发,分析了金融混业化经营对于信用贷款市场将会产生的影响。在1993年政府信用担保体系的基础上建立了一个以金融混业化经营为载体,市场为基础和导向的中小企业信用贷款担保体系,利用新时期的保险工具以及评级体系使得这个体系能够行之有效的运行。在评级方法上从第三方评级机构的角度出发,在克服传统信用评级方法不足的基础上,建立起一套适用于我国中小企业的信用评级体系,体现出我国中小企业成长性、发展性和创新性的特点,具有其理论意义[1]。在违约风险分析方法上,利用logistic分析法对中小企业违约风险进行量化估计,logistic回归分析是一种非线性分类的统计方法,同时适用于因变量中存在定性指标的问题,而且logistic判别函数的建立方法——极大似然估计法有很好的统计特性。我们尝试用logistic回归模型来研究违约概率,从而为保险机构估量保险风险提供一定的参考。

2 产生中小企业贷款难的原因

2.1 银行风险问题

我国目前尚未建立起一套完整的中小企业信用评级体系,无法有效地对中小企业主的信用状况进行评估。不仅在贷款审核方面,贷后的管理风险同样需要预防。因为中小企业主的流动性比大型企业大,规模较小因此受经济周期的影响也较大,与此同时,中小企业主个人的家庭财产状况还可能会影响其按时偿还银行本息的情况。

2.2 银行成本

对于银行来说,中小企业的贷款的运营成本是较高的。首先,中小企业行业种类繁多、分布地域较广、数量众多、各自情况不同,银行需要耗费大量的人力、物力、财力来对中小企业进行调查。中小企业的一笔贷款多数仅为几万、几十万,数额较低,而商业银行聘请有经验的职员开展小额贷款业务所产生的工资费用与传统贷款相当,这样一来,发放中小贷款的成本效益并不高[2]。在中小企业发放贷款后,银行还要定期对中小企业进行贷后管理,以预防可能出现的风险和损失,这又将会产生一笔贷后管理维护费用。

3 中小企业信用贷款担保体系

3.1 总体框架

首先中小企业向评级公司申请评级,凭借评级的结果向保险公司申请贷款保证保险。与此同时保险公司从政府税务部门获取纳税征信良好的企业名单,综合考虑后选出提供保证保险的企业。中小企业凭借保证保险取得银行贷款,进行生产获得利润后偿还本金以及利息。如果中小企业无力偿还贷款,那么提供保险的保险公司就应该向银行偿还贷款,保险机构承担其本该在金融系统中承担的风险转移功能。在这个过程中,评级公司的评级尤为重要,如果评级以及保证保险与中小企业实际财务状况不符,就会导致保险公司承担重大风险,因此,这一体系也具有自我监督的作用,避免坏账、不良贷款,银行系统的风险被保险机构所对冲,从而达到多个机构之间的共赢,形成一个良好的金融生态圈。

3.2 评级方法

A1:在评估我国中小企业整体素质时,需要考虑中小企业所处区域的经济发展水平与资源状况、所处区域政府的经济发展战略等因素来分析。

A2:在对中小企业的信用评估过程中,科学评定经营者的能力和信用的重要性不亚于分析财务数据。

A3:通过对中小企业现金的获取能力,经营活动、投资活动、筹资活动中现金流动的分析和预测,来反映中小企业的偿债能力和风险。

A4:我们将中小企业的创新能力纳入到指标的构成当中。

A5、A6:根据中小企业的一个显著特点是高成长性,应将企业成长能力以及企业发展前景纳入指标构成中。

A7:企业的财务状况最终反映了其经营成果,是决定企业信用状况的重要因素。因此,对财务状况进行分析并将其纳入评级指标当中是必要的[3]。

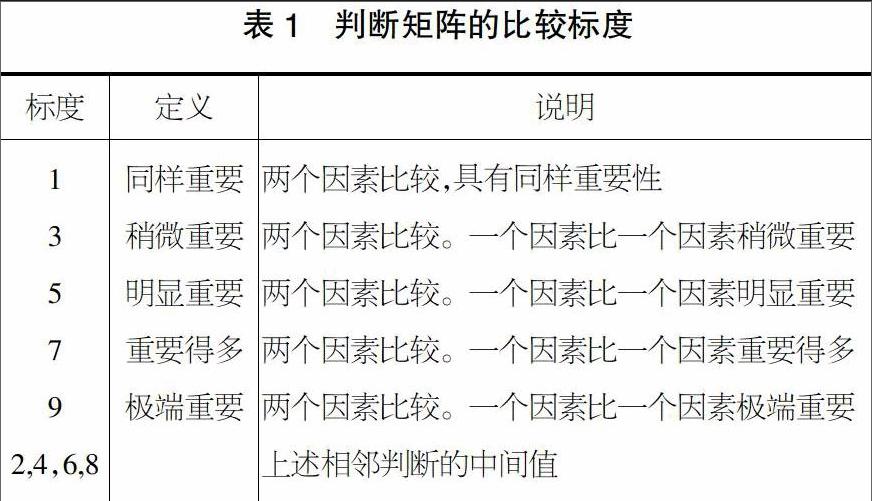

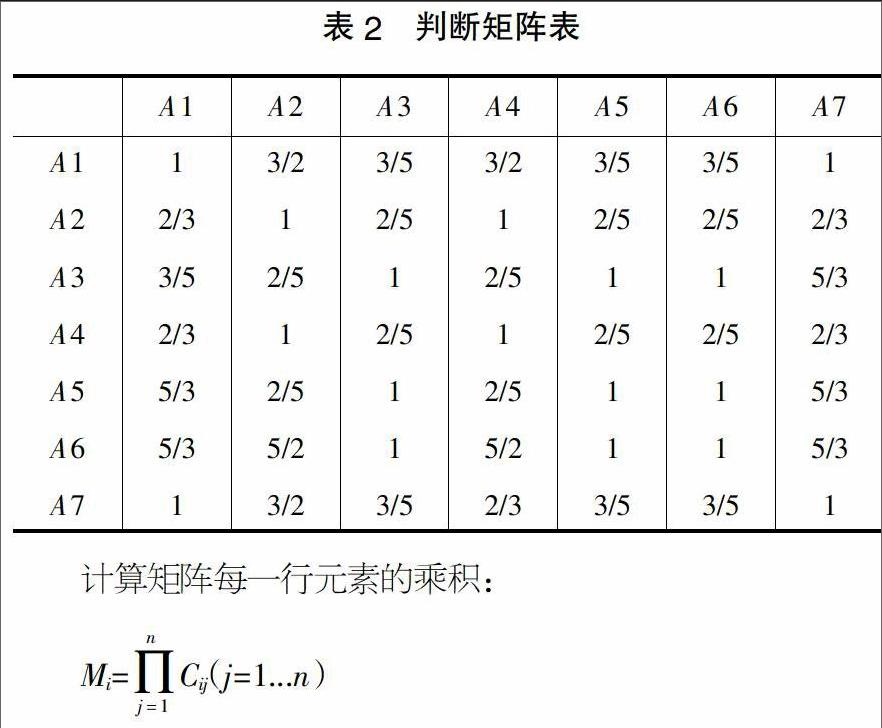

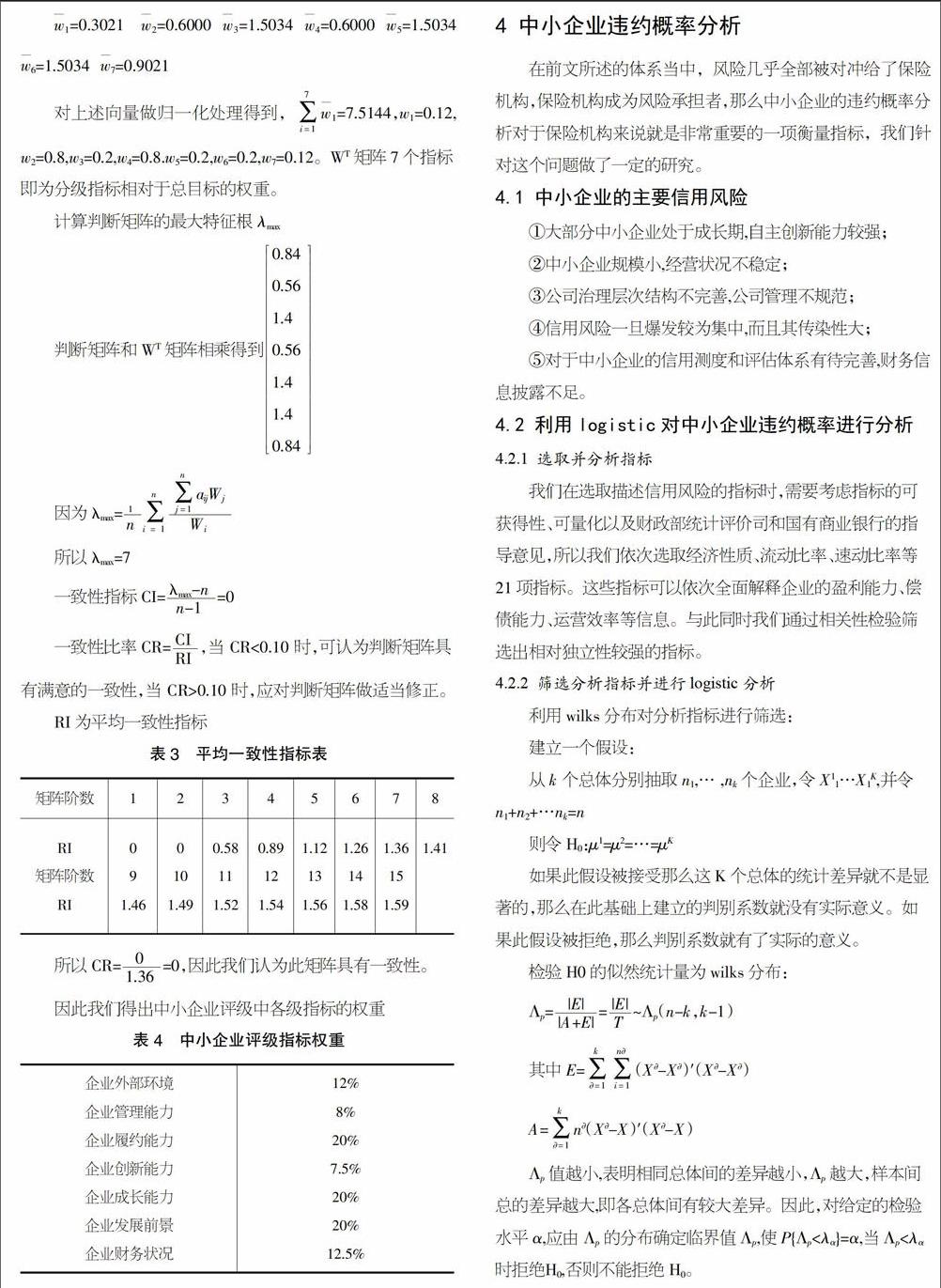

鉴于构成我国中小企业信用评级指标体系的指标数量较多,并且具有递阶层次关系,如何确定各指标的权重具有重要意义,这里我们采用AHP法(层次分析法)。

4 中小企业违约概率分析

在前文所述的体系当中,风险几乎全部被对冲给了保险机构,保险机构成为风险承担者,那么中小企业的违约概率分析对于保险机构来说就是非常重要的一项衡量指标,我们针对这个问题做了一定的研究。

4.1 中小企业的主要信用风险

①大部分中小企业处于成长期,自主创新能力较强;

②中小企业规模小,经营状况不稳定;

③公司治理层次结构不完善,公司管理不规范;

④信用风险一旦爆发较为集中,而且其传染性大;

⑤对于中小企业的信用测度和评估体系有待完善,财务信息披露不足。

4.2 利用logistic對中小企业违约概率进行分析

4.2.1 选取并分析指标

我们在选取描述信用风险的指标时,需要考虑指标的可获得性、可量化以及财政部统计评价司和国有商业银行的指导意见,所以我们依次选取经济性质、流动比率、速动比率等21项指标。这些指标可以依次全面解释企业的盈利能力、偿债能力、运营效率等信息。与此同时我们通过相关性检验筛选出相对独立性较强的指标。

4.2.2 筛选分析指标并进行logistic分析

利用wilks分布对分析指标进行筛选:

建立一个假设:

从k个总体分别抽取n1,… ,nk个企业,令X11…X1K,并令n1+n2+…nk=n

则令H0:μ1=μ2=…=μK

如果此假设被接受那么这K个总体的统计差异就不是显著的,那么在此基础上建立的判别系数就没有实际意义。如果此假设被拒绝,那么判别系数就有了实际的意义。

检验H0的似然统计量为wilks分布:

?撰p值越小,表明相同总体间的差异越小,?撰p越大,样本间总的差异越大,即各总体间有较大差异。因此,对给定的检验水平α,应由?撰p的分布确定临界值?撰p,使P{?撰p<λα}=α,当?撰p<λα时拒绝H0,否则不能拒绝H0。

经过逐步判别后,我们筛选出了关于中小企业信用风险评判的六个指标,分别为经济性质、速动比率、资产负债率、流动资产周转率、净资产收益率。

假设有一个理论上存在的连续反应变量yi*代表事件发生的可能性,其值域为负无穷至正无穷。当该变量值跨越一个临界点c(不妨令c=0),便导致事件发生:

当yi*<0时,yi=1;其他,yi=0;yi表示事件发生的可能性,yi=1时,事件发生,yi=0时,事件不发生。

我们假设yi*和xi之间存在一种线性关系:

yi*=α+βXi+εi

于是我们可以得到

P(yi=1|Xi)=P[(α+βXi+εi)>0]=P[εi≤(α+βXi)]

于是我们取得一个累计分布函数:

P(yi=1|Xi)=P[(α+βXi+εi)>0]=P[εi≤(α+βXi)]

=F(α+βXI)

因为我们使用的是二项分布,而不是正态分布,且εi为非线性组合,因此我们使用极大似然估计法。选取10家正常经营的企业以及41家破产企业的数据做极大似然估计分析,得到极大似然估计分析表

基于以上计算得出的logistic回归方程:

LogitP=5.447+0.998X1-1.317X2-11.477X3+4.906X4+0.026X5-2.003X6自变量为: x1经济性质,x2速动比率,x3资产负债率,x4资产负债率的平方,x5流动资产周转率,x6净资产收益率。

5 结论与建议

5.1 结论

我们提出通过中小企业信用评级的方法解决中小企业抵押物不足的问题,并通过保险机构发放保证保险使得中小企业能够成功获得银行发放的贷款,从而使得中小企业获得更充裕的发展资金。在此基础上我们利用层次分析法(AHP)建立了中小企业评级指标体系,包括中小企业各项指标占总体的比重,指标体系可以用于评级机构对中小企业的信用评级当中,利用评级指标得出一个较为客观科学的评级结论。并利用logistic分析法分析了中小企业违约概率的模型,建立了违约权重指标,最终获得中小企业违约回归模型,回归模型可以用于保险机构估计中小企业违约的概率,并参照这个模型以及评级结果共同决定是否向中小企业提供贷款。

5.2 建议

①政府需要鼓励评级机构的发展,在政策上给予倾斜和帮助,加强评级机构对于中小企业的信用贷款评级模型的建立;

②保险行业应该主动参加到中小企业的信用评级当中,并因此计算其应负担的保费,增强其对金融市场的参与程度。

【参考文献】

【1】张涛. 中小企业信贷融资的基本特点和我国的现状[J]. 中国金融,2009(21):22-24.

【2】肖诗媚,郭思圻. 广东省科技型小微企业融资困境及对策[J]. 金融经济,2016(14):5-8.

【3】李信宏,邵立强,庄建华,等.信用评级[M].北京:中国人民大学出版社,2006.