金融产品瑕疵认定法律问题探析*

2017-06-22黄莉萍

黄莉萍,潘 晟

(武汉理工大学 文法学院,湖北 武汉 430070)

金融产品瑕疵认定法律问题探析*

黄莉萍,潘 晟

(武汉理工大学 文法学院,湖北 武汉 430070)

金融产品是金融消费关系的重要纽带,由金融产品瑕疵引发的司法实践冲突及立法上凸显的规范不足,表明准确认定金融产品瑕疵是金融经营者责任承担及最终规范金融行业的关键。而金融产品瑕疵认定的核心是对金融产品质量的界定:以金融产品特性为基础,兼顾消费者导向和经营者导向,金融产品质量应包括明确需求和隐含需求,具体又分为合规性、适用性、安全性、合适性、可靠性和一致性。凡金融产品质量不符合以上相关价值特性则应被认定为金融产品瑕疵。

金融产品;瑕疵;质量

2016年政府工作报告明确要求我国金融行业将继续以规范为主要目标,其中,金融消费关系是影响该行业健康发展的重要因素。金融产品质量是金融消费关系的生命线,一旦出现金融产品瑕疵将会严重损害金融消费者的合法权益、扰乱金融市场秩序,因此金融产品瑕疵认定成为促进金融行业规范发展的关键。

产品瑕疵来源于大陆法系国家的瑕疵担保责任。德国学者认为,产品瑕疵是产品的实际性能偏离其应有的性能;台湾学者认为,产品瑕疵是一般所称之的缺点,于买卖法上是未尽符合债之本旨。英国法则指买卖标的物不具备一般价值、效用或契约订立时保证的品质[1]。金融产品瑕疵同产品瑕疵一样,是指金融产品不具备实际应有的处分、投资等价值,或者不符合订立契约时金融经营者对风险、收益等重要事项书面或口头的告知与承诺。不同于产品缺陷,金融产品瑕疵强调金融产品是否能满足金融消费者在缔约过程中有权期待的价值、性能,不存在造成人身伤害的不合理危险。目前,鲜有学者讨论金融产品瑕疵认定问题。面对立法的模糊和理论的空白,笔者希望本文对日后规制金融经营者行为及最终规范金融行业发展有所裨益。

一、金融产品瑕疵认定的实践难题

2016年3月,上海市第二中级人民法院发布的数据显示该院民六庭2015年金融案件结案534件,较2014年的220件上升142.73%[2]。金融监管部门收到的投诉比例也居高不下。2016年第一季度,中国保监会及各保监局共接收涉及保险消费者权益的有效投诉总量为5855件,同比增长7.65%。投诉范围涉及保险公司或保险中介合同纠纷、保险公司或保险中介涉嫌违法违规。其中涉及人身险的共有3341个,因未尽说明告知义务产生的纠纷占14.09%,因夸大保险产品收益、错误解释保险条款、混淆保险与银行理财储蓄概念、隐瞒免责条款与退保损失等涉嫌欺诈误导销售有601个,占违法违规投诉总量的99.41%[3]。无论是银行、保险或证券领域,金融消费案件当事人各执一端,最终聚焦于金融产品质量,故对金融产品瑕疵的认定至关重要。

(一)银行理财产品瑕疵认定的现实窘境

案例一:渣打银行理财产品纠纷

2012年初,张女士在渣打银行购买一款挂钩某港股的结构性理财产品。经理称无论该港股股价跌幅如何始终能保证90%的本金。但银行方面未提及理财产品合同中的“产品描述”,始终未告知客户实际只将10%的本金孳息叙作掉期交易[4]。张女士在损失10%本金后,投诉至中国银行业监督管理委员会上海监管局,称银行理财产品销售话术、产品合同涉嫌违规,要求返还本金并赔偿应得存款利息。一方面,张女士认为银行误导销售,推介、劝诱信息与理财产品合同文本上的表述不一致。银行故意避重就轻,只强调该产品可以保证90%的本金,却未主动告知该产品资金投向和比例。在理解合同主要条款都存在困难的情况下,银行更应主动告知诸如资金投向和投资比例等可能影响客户重要权益的事项。另一方面,张女士认为银行未按照银监会相关规定设计产品,未在产品名称中明确表示投资资金的比例。银行则认为已按照最标准的话术向客户充分告知风险。银监局《信访回复》表示:无证据显示渣打银行在产品信息披露方面存在不符合监管法规要求等违规销售情况。

金融经营者虽在合同条款中对风险进行说明、提示,但为销售金融产品,只强调高收益,在推介时未主动说明格式条款或者说明与销售文本不一致,金融经营者是否应当承担相应法律责任,对此存在分歧。

案例二:胡某诉某银行财产损害赔偿纠纷案

2011年3月,胡某在某银行认购银行代售的基金产品,在交付100万认购款时,胡某在交易凭条及背面的《风险提示函》上签字,并记载“本人充分知晓开放式基金风险,自愿办理、自担风险”的条款。后因该基金亏损,胡某起诉至法院要求银行赔偿其损失18万元及投资期间利息。一审法院认为虽然银行在销售理财产品时未对胡某进行风险评估,但银行已尽到合理风险告知义务。胡某签署“已阅读、已知晓”条款,且有多次投资经验,应当自行承担全部损失。二审法院则认为根据《商业银行个人理财业务管理暂行办法》等相关规定,银行在金融消费关系中应根据金融消费者的风险承受能力和资金状况推介合适的金融产品。即使胡某签字确认知晓风险,但不能免除银行缔约前的风险评估和适当推介的义务[5]。

虽然金融产品合同文本中载有风险提示条款,但金融经营者未对金融消费者进行风险评估或者不考虑金融消费者的风险承受能力和资金状况,向金融消费者销售超过其承受能力的金融产品,这种不适当推介是否为金融产品瑕疵值得商榷。

(二)保险产品瑕疵认定的实践冲突

案例三:冯某诉中国邮政储蓄银行汝南县某支行、富德生命人寿保险公司河南分公司人身保险合同纠纷案2014年8月,不识字的冯某到某银行一再强调办理存款业务,但销售人员隐瞒冯某为其购买9万元的保险产品,全程未告知办理的是保险业务。冯某虽在当天得知并返回银行索回保费,但冯某仍依据《消费者权益保护法》(后简称《消法》)第五十五条“惩罚性赔偿”规定,以金融消费欺诈为由起诉至法院,要求银行和保险公司赔偿27万元。该案被媒体称为国内首例银行金融消费欺诈巨额赔偿案。

一审认为,银行职员明知冯某要办理存款业务,却违背原告意愿办理保险业务,冯某对保险合同存在重大误解,应为可撤销合同。冯某当天办理退保手续,可视为冯某撤销该合同,且冯某财产权益未受到侵害,依《合同法》第五十四条驳回冯某的请求。冯某上诉辩称,一审判决对银行的虚假宣传、承诺等欺诈事实,认定不清。冯某系接受金融服务的消费者,应受到《消法》的特殊保护,不应以《合同法》为裁判依据。况且国务院2015年11月发布《关于加强金融消费者权益保护工作的指导意见》,明确要求金融机构不得采取隐瞒误解的手段诱使金融消费者购买其他产品,不得作虚假或引人误解的宣传[6]。二审法院认为冯某在保险合同犹豫期内撤销合同并获得退款,未实际受损,同时也未举证证明相关权益遭受损失,故维持原判[7]。

金融经营者不明确表明金融产品性质,误导消费者以为办理的是存款业务,并夸大金融产品收益,利用消费者投机心理销售不合适的保险产品。一旦遭遇投诉则以金融消费者签名为由否认欺诈,最多也只是返还保费而不承担任何的法律责任。自金融消费纳入《消法》以来,越来越多的金融消费者据此保护自己的合法权益,但法院对该问题则持谨慎态度。暂且不论金融消费欺诈是否可以适用惩罚性赔偿的规定,仅金融经营者频繁误导销售、不如实告知产品属性和风险,是否认定为提供具有瑕疵的金融产品、应承担何种法律责任便存在实践分歧。

(三)证券理财产品瑕疵认定的操作难点

案例四:金某诉某证券公司财产损害纠纷案

2013年8月,金某在某证券公司推介下,购买一款保本保收益产品,年化收益11%,没有任何风险口头承诺。2014年7月,该证券公司因违反《证券公司代销金融产品管理规定》第六条,未经批准擅自销售合伙企业的合伙份额,受到江苏省证监局的行政处罚。产品到期后,金某损失本金32余万元,利息11万元。遂诉至法院要求该公司赔偿全部损失。法院认为该公司违规销售金融产品且未如实告知金某代销产品未获批准的事实,一定程度上影响金某对金融产品风险的判断,应对金某的损失承担相应赔偿责任[8]。

证券公司代销金融产品是通行做法。但证券公司未经批准违规代销金融产品,即金融经营者不具备销售资质,是否应认定为金融产品瑕疵。若是,代销金融经营者应承担何种性质的法律责任,承担的赔偿额度是否因金融经营者说明告知信息的程度而有所差异。

二、金融产品瑕疵认定的立法困惑

(一)金融产品瑕疵认定的现行规范性法律文件梳理

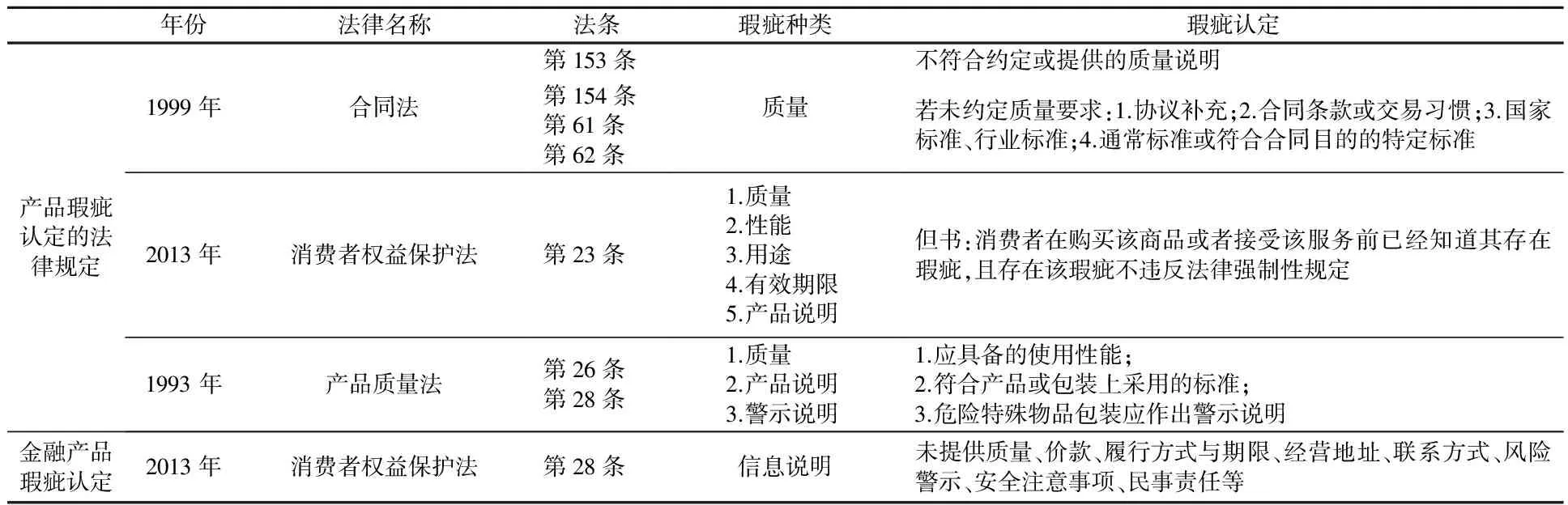

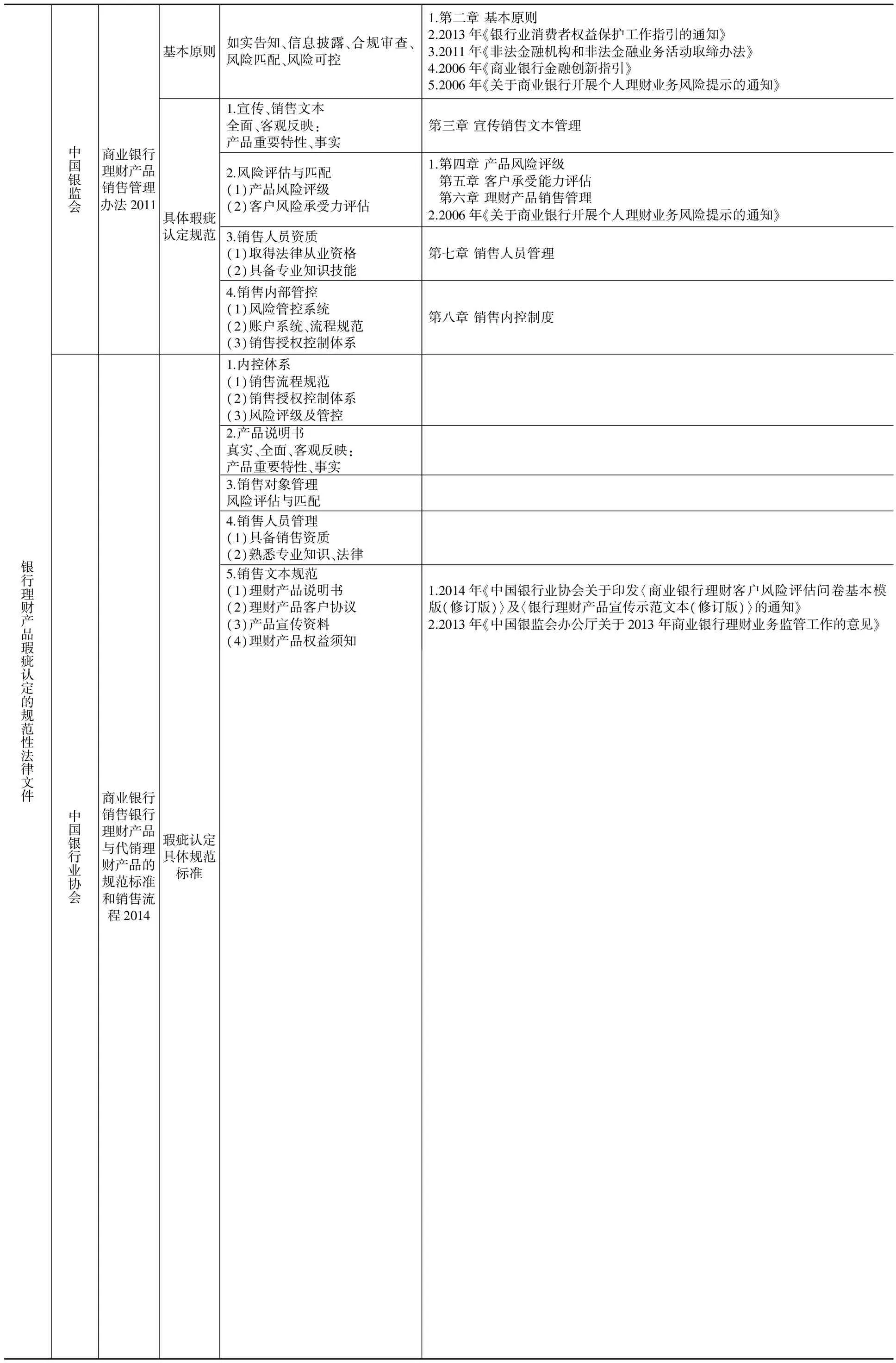

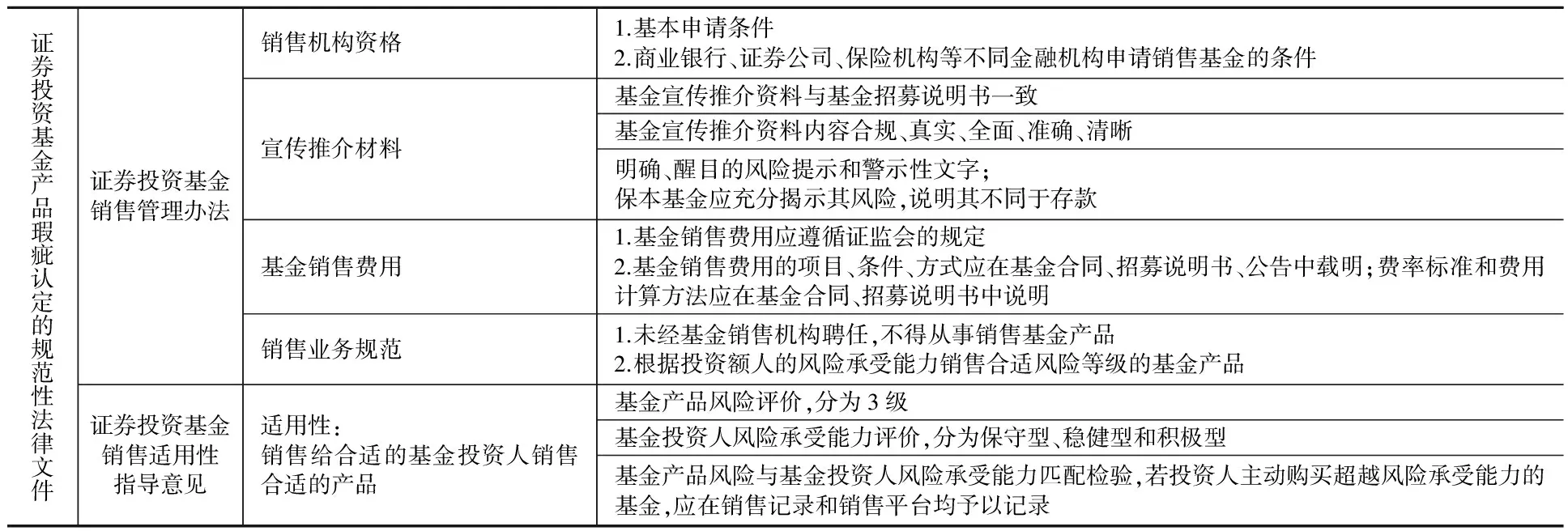

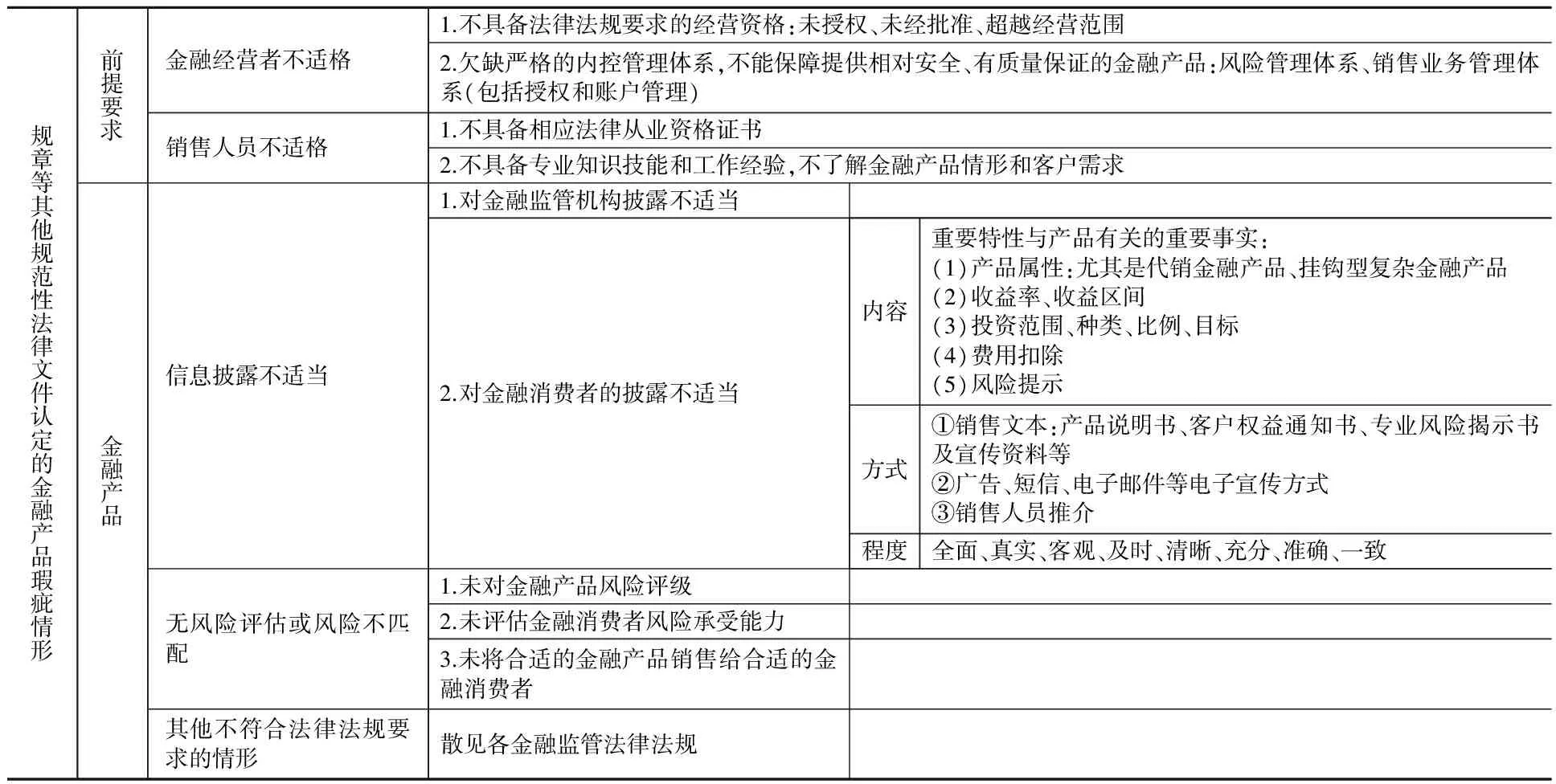

认定金融产品瑕疵的核心问题是对金融产品质量的理解,即金融产品的质量标准是金融产品瑕疵的认定标准。笔者从法律和其他规范性法律文件两个层面梳理出关于金融产品瑕疵认定的相关规定。

表1

表2

表3

表4

表5

(二)现行规范性法律文件认定金融产品瑕疵存在的问题

1.法律适用范围不周延。

第一,法律认定金融产品瑕疵的涵摄面不足。《消法》第二十八条对金融产品瑕疵的认定与普通产品瑕疵保持一致,即不符合“质量”或“说明要求”。关于金融产品“质量”的认定,普通产品绝大多数工业质量标准,诸如规格、材料等不能适用于金融产品。关于金融产品相关信息“说明”,金融产品的无形性使金融消费者难以凭借感官认识其质量,专业复杂性使得金融消费者更难以凭日常生活经验判断金融产品的瑕疵问题,金融产品的高风险性要求金融经营者以合适且显著的方式告知金融消费者相关财产性权利及风险。而对普通产品的安全警示主要是对人身安全的警示,因此说明的内容和方式亦有所不同。然而,《消法》和《产品质量法》统一指向“质量不仅应当符合产品本身应当具备的要求,还应与样品或者宣传的信息一致”。仅这一点,就不符合金融产品本身设计要求或者与广告宣传等推介信息不一致的金融产品,也应被认定为存在瑕疵。考虑到《合同法》、《消法》、《产品责任法》自身规定性和金融产品的特殊性,金融产品瑕疵认定不能直接套用普通产品瑕疵认定标准。

第二,《消法》的金融产品瑕疵认定兼容性不强,认定瑕疵情形不全面。《消法》的仅规定金融产品质量和说明两种瑕疵情形。而20余部下位阶相关规范性法律文件,对金融产品瑕疵认定仅集中在以下几个方面:(1)金融经营者及其销售人员的资质问题;(2)金融经营者的内控系统;(3)产品风险评估以及与金融消费者风险承受能力匹配;(4)产品、风险等重要信息的说明与提示;(5)其他不符合法律法规的瑕疵情形。除质量和说明之外,金融经营者及销售人员的主体资质也与金融产品瑕疵息息相关。金融产品受到严格监管,不具备法律资质的销售人员可能会影响产品信息的说明,导致出现金融产品瑕疵。同时,《消法》规定的“风险警示”不能涵盖全部与风险相关的瑕疵情形。除书面或口头适当、明确警示“金融产品存在风险,购买投资需谨慎”之外,在推介金融产品时,还应考虑金融消费者的风险承受能力和金融产品的风险等级的匹配度。普通产品一般不强调产品和消费者之间是否合适,即使消费者并不是产品的受众群体,该产品也不能认定为存在瑕疵。但销售的金融产品超出金融消费者承受风险的能力范围,此亦为金融产品瑕疵。

第三,《消法》的金融产品瑕疵认定适应性不够,相关规定未突出金融产品瑕疵认定的重点、特点。既然《消法》第二十八条将金融消费单独列出,意味金融产品必然异于普通产品,以致于《消法》一般规定已不足以认定金融产品瑕疵。由于金融产品的高风险性,大多数规范针对金融产品风险评级和金融消费者风险承受能力评估详细规定,旨在为金融消费者提供相对有财产安全保障的金融产品。为弥补金融消费者与金融经营者对金融产品信息获取的不对称,产品、风险揭示等信息说明成为保障金融产品质量的关键,应是重点规制对象,也是异于普通产品瑕疵的特别之处。虽然《消法》在金融产品信息说明范围中提及“风险警示”,但平行地列举“价款费用、履行方式、履行期限”等说明对象,掩盖风险警示的重要性。

2.上下位阶法律规范的矛盾。

第一,上、下位法间缺少纽带,不能一一对应、有效衔接。关于“质量”,目前我国很少直接从金融产品质量进行规定,甚至20余部法律规范没有出现“质量”字样,因此难以从低位阶规范中找到关于金融产品质量的明确表述及规定。只能通过传统“产品质量”界定理解下位阶规定,但是普通产品质量特性并不能一一适用于金融产品。其存在以下三种情形:一是普通产品质量特性完全不符合金融产品。金融消费者通过金融经营者对信息的运作实现对资金的管控并获取收益,不可能存在对金融产品的实际使用,因此不涉及普通产品的可用性和维修性。二是普通产品质量特性未囊括金融产品质量的全部特性。金融产品具有高风险性,金融经营者要向消费者销售低于其风险承受能力的金融产品,而普通产品一般具有普遍的适用性,只要双方合意,经营者无需考虑消费者的经济状况等因素。三是即使是相同的价值特性,金融产品的特质决定同一内涵的范围不同,比如产品的安全性包括人身和财产安全,而金融产品的安全性只涉及财产安全。

第二,下位阶法律规范上升为法律的立法需求和可能性。首先,下位阶法律规定较为全面的总结金融产品瑕疵的情形,而且三大金融领域都共同指向主体资格、信息披露、风险匹配三个方面。而上位法的规定未体现金融产品瑕疵认定的核心,而且其内容与金融产品瑕疵认定的紧密性、针对性不及下位阶法律规定。其次,下位阶法律规定历经实践检验,有效解决实践冲突点。自2013年将金融消费纳入《消法》,金融监管部门出台的文件开始关注“金融消费者权益”,将银行、证券、保险三个领域的共性内容上升为法律,可进一步强化对金融消费者的保护。

3.下位阶规范性法律文件间的冲突。

第一,缺少从金融产品角度将分散规定有机统一。银监会的《商业银行理财产品销售管理办法》是其中规定较为全面的一部规范性文件,以之为例予以说明。该办法具体规定宣传销售文本管理、理财产品风险评级、客户风险承受能力评估、理财产品销售管理、销售人员管理和销售内控制度。保险产品和证券投资基金产品有关规定中,或多或少缺失部分规定。这些规范旨在规制金融经营者的销售行为,通篇围绕“销售”展开,导致关于金融产品瑕疵的规定分散在各个章节中,在一定程度上掩盖了金融产品瑕疵情形间的内在联系。同时,虽然不同金融领域规制的金融产品类型不同,但是一些共性的规定可以统一适用。比如,2009年保监会颁布的《保险新型产品信息披露管理办法》中规定在销售文本中设置风险提示应采用的字号及显著的位置,其他产品类型的产品说明书或宣传推介材料同样可以借鉴。而且不仅仅限于风险提示,对于其他重要事项的提示也可参照该规定。另外,在信息说明、提示的程度上,不同规范使用的标准不同,有“及时、准确、清晰、客观、真实、全面、如实”等,但如果有一套系统的信息说明标准及具体规定,可能更易操作和判断。

第二,各规范间对金融产品瑕疵认定具体依据存在冲突。以“风险匹配原则”为例,2013年银监会颁布的《银行业消费和权益保护指引》第11条规定,银行应根据消费者的风险偏好及风险承受能力提供相应产品,不得主动提供与银行业消费者风险承受能力不相符合的产品。银监会在2016年《关于规范商业银行代理销售业务的通知》和2011年《商业银行理财产销售管理办法》中规定,商业银行只能想客户销售等于或者低于其风险承受能力的产品。“只能”和“不得主动提供”虽然都表示应遵循风险匹配原则,但是二者的强制力不同,结果亦不同。“只能”意味着即使金融消费者充分了解购买超过自己风险承受范围金融产品的风险并承诺“买者自负”的情况下,金融经营者也不能销售。虽然该做法保证金融消费者财产权益的安全,却也剥夺了金融消费者的自主选择权,剥夺以风险博取更大收益的自由。而“不主动提供”原则上规定金融经营者不得提供不适应的金融产品,但若金融消费者坚持,金融经营者向其提供不合适的金融产品也不能认定为有瑕疵。

三、金融产品瑕疵认定之考量

(一)金融产品瑕疵认定方法

我国国家标准《质量管理和质量保证术语》(GB/T6583-1994)借鉴ISO 8042:1994标准对“质量”的定义,规定“质量是反映实体满足明确和隐含需要的能力的特性的总和”[9]1。明确需求与产品本质属性切实相关,是满足消费者需求的关键要素,一般表现为法律法规等规范性文件的强制性规定。隐含需求是消费关系中不言而喻且必须具备的要求,是满足消费者需求的前提要素或辅助性要素。相对于明确需求,隐含需求的范围更广泛,且非处于特定消费情境中难以确定具体的需求内容。国家技术监督局发布的《〈中华人民共和国产品质量法〉条文释义》将“产品质量”界定为产品满足需要的适用性、安全性、可用性、可靠性、维修性、经济性和环境等所具有的特征和特性的总和。《释义》中具体列举的特性是对“明确和隐含”的细化。联合国工业发展组织(UNIDO)认为,“产品质量”是能否实现消费者需求和期望的能力,并提出产品质量四项最低限定标准,消费者或使用者的需要、法律规章规定的安全性要求、国家标准或国际标准的要求及竞争者产品的规格[10]。从金融经营者提供金融产品的客观角度,金融产品的质量是指与预先设定好的规格、标准的一致程度,与标准的偏差就是瑕疵;从消费者需求的主观角度,是否能满足金融消费者的偏好与预期需求就是判断金融产品质量的依据。二者是贯穿金融产品质量的判断方法,每一项具体标准的侧重点可能有所差异。

金融产品质量可借鉴“产品质量”的界定方法,将“质量”区分为明确需求和隐含需求两方面。金融产品的明确需求是金融产品进入金融消费市场最基本的要求,是保障金融产品正常运作、金融消费者实现金融需求的基础。金融产品的隐含需求类似于默示要求,虽不在合同缔结过程中进行磋商,但也是金融产品质量的重要组成部分。然后,以产品质量的价值特性为基础,兼顾产品导向、消费者导向及经营者导向,结合国内具体规范性文件,提取各金融领域的共同因子,并结合金融产品特殊性进行有益借鉴和创制性补充,抽象出适合金融产品的瑕疵认定依据。

(二)金融产品瑕疵的认定依据

1.违背金融产品质量的明确需求。

首先,金融产品不具有合规性。金融产品的合规性是指符合法律法规等规范性文件的规定。金融产品“受监管”的显著特征要求金融产品质量必须符合金融监管的标准。合规性的前提是合法性,金融经营者提供的金融产品必须不违背法律、行政法规等效力型强制规定,否则根据国务院2011年颁布的《非法金融机构和非法金融业务活动取缔办法》第四、五、六条①应被取缔。由此产生的金融消费合同无效,便不再涉及对金融产品瑕疵的判断。同时《消法》第十六条规定,经营者向消费者提供商品或者服务,应当依照本法和其他有关法律、法规的规定履行义务;有约定的,应按照约定履行义务,但不得违背法律、法规的规定。金融产品的合规性具体表现在金融产品设计本身,且与金融消费者存在实质性影响,比如金融产品名称、期限、提供者的经营资格、交易利率等限制。

其次,金融产品不具有适用性。金融产品的适用性是金融产品满足金融消费者金融需求所具备的产品属性或者功能。金融产品最基本的功能就是使金融消费者实现对自有资金的掌控,以获得保值增值的高层级生活需求。例如,存储产品的主要功能在于保值,而基金等理财产品主要功能在于投资增值,保险产品除增值外还能未雨绸缪,保障未来生活需要。

再次,金融产品不具有安全性。金融产品瑕疵非缺陷,此处所指“安全性”并非保证人身、财产不受损害的特性。金融产品的风险可能来自两个方面,一是金融市场风险,二是因金融产品设计或金融经营者行为引发的风险。金融产品一旦操作运行,不可避免要面临因市场波动带来的市场风险。金融产品的安全性并非要求金融产品不存在任何风险,而是要求将市场风险降低至最低范围,并且不引发新风险,尽量保证金融消费者避免遭受不必要风险的影响。具体而言,针对金融市场风险,仍按照“买者自负”原则,金融消费者应承受该风险,但金融经营者有必要对风险等有关金融消费者权益的重大事项作出提示、说明,以降低金融消费者因无知性而遭受损失的程度及可能性。针对因金融产品设计或金融经营者行为引发的风险,考虑到金融产品主要是围绕资金运作,资金投资比例、资金运作模式是设计金融产品的关键。尤其是结构型挂钩金融产品,资金的重组、包装、再拆分,在债权上衍生新的债权,该过程中可能平添诸多因资金来源不确定而引发的风险。因此,金融经营者应向金融消费者及时、全面、准确地说明相关重要事项,否则会造成金融消费者的财产安全之虞。

最后,金融产品不具有合适性。即使金融产品符合前三种特性,但金融产品的性能不符合目标消费者的需求,金融产品风险等级和目标消费者承受能力不匹配,该金融产品依然存在瑕疵。国外在描述该特性时常用“suitable”、“match”来表述,国内诸多规范性文件则规定金融经营者不得主动提供不合适金融消费者的金融产品。银监发[2010]90号《中国国银监会关于进一步加强商业银行代理保险业务合规销售与风险管理的通知》第四条、保监发[2011]10号《商业银行代理保险业务监管指引》第三十条、证监基金字[2007]278号《关于发布〈证券投资基金销售适用性指导意见〉的通知》第五十九条等规范性文件均采用“合适”的字眼。而且案例二中二审法院也认为金融经营者负有向金融消费者推介合适金融产品的义务。

合适性既包括对金融消费者目的、需求的满足,根据金融消费者的年龄、资金、知识背景等因素,不同金融消费者的消费需求和偏好不同。因此,针对不同金融需求的金融消费者,金融经营者应当设计不同类型的金融产品以满足消费者对金融产品的渴求。合适性还包括金融产品的风险等级应在金融消费者风险承受能力范围内,一般情况下是与金融消费者的资金挂钩。例如,《商业银行理财产品销售管理办法》中规定不同风险等级的金融消费者的销售起点金额不同②。金融经营者一般不得主动提供超过金融消费者风险承受能力的金融产品,如果金融消费者执意购买,金融经营者必须如实、充分告知存在的风险,不仅要在销售合同文本上要求金融消费者确认,在销售记录上也要予以记载,在存续期内应持续监控风险情况及消费者的资金实力变化。

2.违背金融产品质量的隐含需求。

首先,金融产品不具有可靠性。服务的可靠性是指经营者在规定时间、条件内完成服务的能力[9]3,一方面金融产品的可靠性表现在金融经营者提供金融产品行为的专业性,是否遵循诚实信用原则向金融消费者全面、适当履行义务。金融产品的质量与金融经营者的行为密不可分,产品的良好设计、运行需要专业金融经营者运作,产品的适当推介、销售需要金融经营者既具备专业知识经验还充分了解消费者的需求和能力。另一方面,表现在金融经营者自身的可靠运营,具备良好的管理运营和风险管控系统,以保证金融经营者长期正常运作。

其次,金融产品不具有一致性。《消法》第二十三条规定经营者以广告、产品说明、实物样品或者其他方式表明商品或者服务的质量状况的,应当保证其提供的商品或者服务的实际质量与表明的质量状况相符,即要求经营者提供的产品应与广告宣传、推介信息一致。金融产品也应当与广告宣传或金融经营者推介的信息一致。金融经营者推介、宣传的信息是金融消费者获取金融产品信息的主要甚至是唯一途径。由于金融产品的无形性,金融消费者对金融产品的理解完全依赖金融经营者提供的信息,金融消费者决定购买的是金融经营者描述的金融产品。若实际金融产品与描述不一致,则视为违背消费者的真实意愿。

四、结 语

金融产品瑕疵认定是保护金融消费者权益、确定金融产品瑕疵担保责任的前提和基础。金融产品瑕疵认定不仅包括金融产品本身,还包括金融消费者与金融产品的匹配程度以及金融经营者披露金融产品信息的程度。笔者从金融产品角度,根据金融产品的特殊性,结合产品质量的定义和界定方法,将其分为明确需求和隐含需求两方面。金融产品瑕疵认定的依据有利于金融经营者与金融消费者之间权利、义务的合理配置,可为今后研究者研究金融产品瑕疵担保责任奠定一定的基础。

注释:

①《非法金融机构和非法金融业务活动取缔办法》第四条规定,“本办法所称非法金融业务活动,是指未经中国人民银行批准,擅自从事的下列活动:(一)非法吸收公众存款或者变相吸收公众存款;(二)未经依法批准,以任何名义向社会不特定对象进行的非法集资;(三)非法发放贷款、办理结算、票据贴现、资金拆借、信托投资、金融租赁、融资担保、外汇买卖;(四)中国人民银行认定的其他非法金融业务活动”。第五条规定,“未经中国人民银行依法批准,任何单位和个人不得擅自设立金融机构或者擅自从事金融业务活动”。第六条规定,“非法金融机构和非法金融活动由中国人民银行予以取缔”。

②《商业银行理财产品销售管理办法》第三十八条,“商业银行应当根据理财产品风险评级、潜在客户群的风险承受能力评级,为理财产品设置适当的单一客户销售起点金额。风险评级为一级和二级的理财产品,单一客户销售起点金额不得低于5万元人民币;风险评级为三级和四级的理财产品,单一客户销售起点金额不得低于10万元人民币;风险评级为五级的理财产品,单一客户销售起点金额不得低于20万元人民币”。

[1]骆东升.缺陷产品侵权的比较法研究[D].大连:大连海事大学,2013:31.

[2]上海二中院召开金融消费合同纠纷案例发布会,[EB/OL].(2016-03-16)[2016-04-29].http://www.shezfy.com/view.html?id=411301.

[3]中国保监会关于2016年一季度保险消费投诉情况的通报,[EB/OL].(2016-04-29)[2016-05-26].http://www.circ.gov.cn/web/site0/tab5246/info402 7855.htm.

[4]渣打银行理财产品被指陷阱[EB/OL].(2013-10-06)[2016-03-28].http://bank.jrj.com.cn/2013/10/06123615919173.shtml.

[5]男子买理财产品亏损起诉银行成功索赔[EB/OL].(2015-07-18)[2016-05-18].http://finance.ifeng.com/a/20150718/13848209_0.shtml.

[6]全国首例银行金融消费欺诈3倍索赔一审宣判[EB/OL].(2015-12-13)[2016-05-27].http://bbs.chinacourt.org/index.php?s=262ab19d518b51d 420def6 434375e577&showtopic=633683.

[7]冯白云与中国邮政储蓄银行股份有限公司汝南县三桥乡支行、富德生命人寿保险股份有限公司河南分公司人身保险合同纠纷二审民事判决书[EB/OL].(2016-04-28)[2016-05-27].http://wenshu.court.gov.cn/content/content?DocID=0640f41d-9cb3-4b7b-8bc7-07f556fef200&KeyWord=%E4%BF%9D%E9%99%A9%E5%90%88%E5%90%8C.

[8]证券纠纷典型案例摘录(一)[EB/OL].(2016-03-21)[2016-04-09].http://www.csrc.gov.cn/pub/shanxidong/xxfw/tzzsyd/201603/t20160321_29457 9.htm.

[9]谭玲.质量侵权责任研究[M].北京:中国检察出版社,2003.

[10]Product Quality[EB/OL].(2006-02-16)[2016-04-16]. https://www.unido.org/fileadmin/user_media/Publications/Pub_free/Product_quality.pdf.

(责任编辑 江海波)

Research on Legal Issues of Financial Product Defects

HUANG Li-ping, PAN Sheng

(SchoolofArtsandLaw,WUT,Wuhan430070,Hubei,China)

Financial products are a significant bond in the relationship of financial consumption. The conflicts of judicial practice and the problems reflected in current laws and regulations which are both caused by financial product defects, show that defining financial product defects accurately is the key to regulate financial operators’ responsibilities and financial industry. Additionally, the core of defining it is the definition of financial products’ quality. Based on the characteristics of financial products and also taking both consumer-orientation and operator-orientation into consideration, financial products’ quality should include explicit and implicit requirements, specifically divided into compliance, applicability, security, suitability, reliability and uniformity. The situation that financial products’ quality isn’t in accordance with above characteristic should be regarded as financial product defects.

financial products; defects; quality

2016-10-25

黄莉萍(1965-),女,湖南省邵阳市人,武汉理工大学文法学院教授,硕士生导师,主要从事民商法研究; 潘 晟(1992-),女,河南省洛阳市人,武汉理工大学文法学院硕士研究生,主要从事民商法研究。

D922.6

A

10.3963/j.issn.1671-6477.2017.03.0019