产品市场竞争、管理层权力与成本粘性

2017-04-06郭葆春苏铭彦肖继辉

郭葆春+苏铭彦+肖继辉

摘要:文章以我国企业的成本粘性为研究主题,选取2010年-2014年沪深A股上市公司为样本,实证表明,管理层权力越大的企业,成本粘性越大;企业所处的产品市场竞争程度越高,成本粘性越低,且较低的产品市场竞争程度弱化了管理层权力与成本粘性的正相关关系。

关键词:成本粘性;管理层权力;产品市场竞争

一、 引言

近年,中国实体经济的成本持续攀升,低毛利成为了企业的“新常态”,企业要持续发展,除了调整结构与技术进步外,最根本的还是成本竞争。2016年,国务院印发了《降低实体经济企业成本工作方案》,明确指出企业要加强目标成本管理。传统的成本习性模型认为成本随着企业销售量上升和下降的变动幅度是一致的,但Noreen和Soderstrom(1997)实证发现成本和销售量之间存在一种非对称性。Anderson等(2003)把成本在销售量下降时的减少幅度小于销售量上升时成本的增加幅度定义为“成本粘性”。国内的孙铮和刘浩(2004)证实了中国上市公司同样存在成本粘性的特征。基于此,本文选取2010年~2014年我国沪深A股上市公司为样本,构建管理层权力指标,探究作为外部治理机制的产品市场竞争是否能通过抑制管理层权力来降低成本粘性。本文的研究有利于丰富管理会计理论,针对成本控制提出改善公司治理机制、提高企业绩效的对策建议。

二、 理论分析及假设推导

1. 管理层权力与成本粘性。管理层在决策、执行、监督及治理公司事务时所做出的超出其特定控制权的影响力就形成管理层权力(Finkestein,1992),这是所有权与经营权分离导致股东与管理者目标利益不完全一致的代理问题(Jensen & Meckling,1976)。卢锐等(2008)、权小锋等(2010)实证检验发现管理层权力越大,越可能通过手中权力来牟取有益于自身的非货币福利,即管理层权力与在职消费呈现正相关关系,从而使企业的成本费用随收入上升而大幅提高;而当企业的产品需求和营业收入下降时,管理层不会立刻缩减生产资源,也不愿降低薪酬待遇,成本费用呈现出“粘性”特征,因此:

H1:管理层权力越大的上市公司,成本粘性程度越大。

2. 产品市场竞争与成本粘性。激烈的产品竞争市场有助于减少委托—代理间的信息不对称现象,降低代理成本(姜付秀等,2009 )。Holmstrom(1982)实证认为,市场中竞争的企业越多,不对称的信息越少,管理层的工作积极性越能得到提高。在企业销售量上升时,管理层为了提高企业竞争力,会加大对资源的投入和运用;而在销售量下降时,管理层为了在竞争中获得更大的成功和优势,会抑制自身的懒惰行为和自利行为(Aghion et al.,1999;梁上坤等,2013;颉茂华等,2016),加强成本控制,缩减闲置资源,减少在职消费,从而使成本粘性程度降低,由此:

H2:产品市场竞争程度越高,成本粘性程度越低。

3. 产品市场竞争、管理层权力与成本粘性。在公司内部治理不完善和外部约束机制不足时,具有剩余控制权扩张特性的管理层权力会表现得更加膨胀,内部人控制更加严重。由于委托代理造成信息不对称,拥有较大控制权的管理层易产生“逆向选择”和“道德风险”问题,利用自己掌控的权力来选择对自己经济利益最大的决策,导致企业成本费用居高不下。而作为外部治理机制的产品市场竞争能在一定程度上优化管理层的激励与监督机制,通过降低信息不对称、比较相对业绩等方式来揭示管理层的“黑箱”操纵和财务粉饰现象,抑制管理层牟取私利的行为,使管理层与股东利益相一致,为此:

H3:产品市场竞争程度能降低管理层权力与成本粘性的正相关程度。

三、 研究设计

1. 样本选择与数据来源。本文选取2010年~2014年我国沪深A股上市公司为样本,剔除*ST、ST、金融企业和异常值,最终获得8167个样本观测值。财务数据来自CSMAR数据库,其他数据经手工整理而得。

2. 变量定义与模型构建。

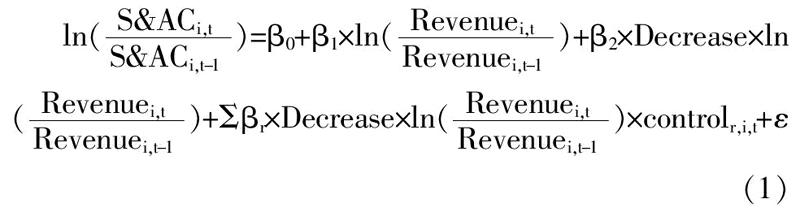

(1)成本粘性。本文借鉴Anderson等(2003)的对数回归模型来考察成本粘性。

其中,S&ACi,t表示第i家公司在第t期的销售和管理费用,Revenuei,t表示第i家公司在第t期的营业收入。当本年营业收入高于上年营业收入时,虚拟变量Decrease取值为0,即营业收入每增加1%,费用增加β1%;当本年营业收入低于上年营业收入时,Decrease取值为1,即营业收入每减少1%,费用减少(β1+β2)%。当β2<0且在统计上显著时,则证明存在成本粘性,β2越小,成本粘性程度越强。

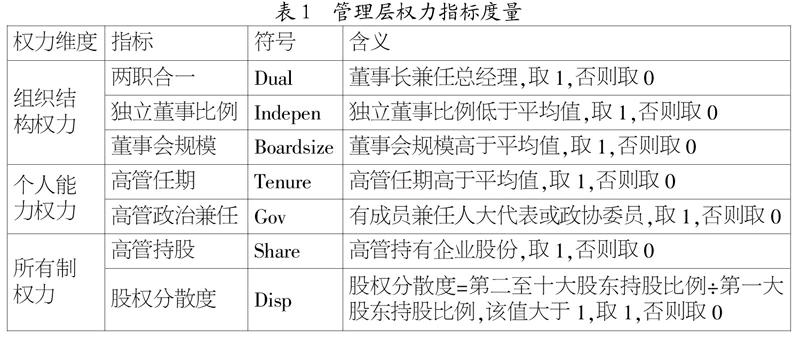

(2)管理层权力。管理層权力(Power)是指在公司内部治理出现缺陷和外部约束机制缺乏时,管理层对公司的决策、执行、监督体系的影响能力。本文借鉴胡明霞等(2015)度量管理层权力强度的方法,见表1。

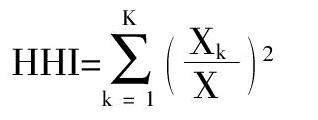

(3)产品市场竞争。产品市场竞争是指企业在同类产品市场中为获得经济利润、提高市占率、增强经济实力而排斥同类产品的行为。本文使用赫芬达尔指数(HHI)来度量产品市场竞争程度,赫芬达尔指数越大,表明市场竞争程度越低,公式如下:

其中,Xk为企业k的营业收入,X为行业内所有企业营业收入额合计,K为行业内企业数量。

(4)控制变量。包括:(1)收入下降连续性指标(SucDecrease),公司营业收入连续两年下降。(2)资本密集度(AI),资产总额占营业收入的比。(3)劳动密集度(EI),员工总人数占营业收入(百万元)的比。

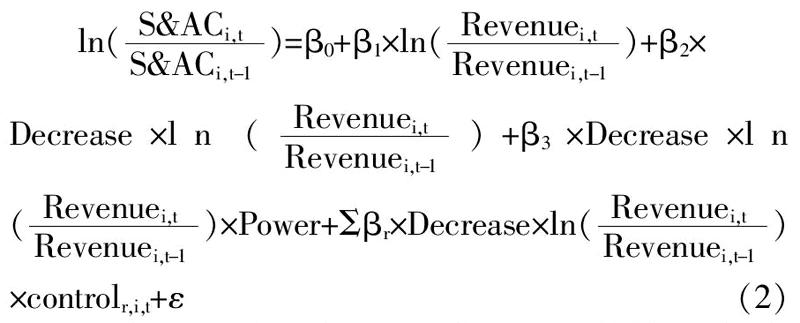

为检验H1管理层权力与成本粘性的关系,构造模型(2)。如果管理层权力对成本粘性产生正向影响,那么β3应显著为负。

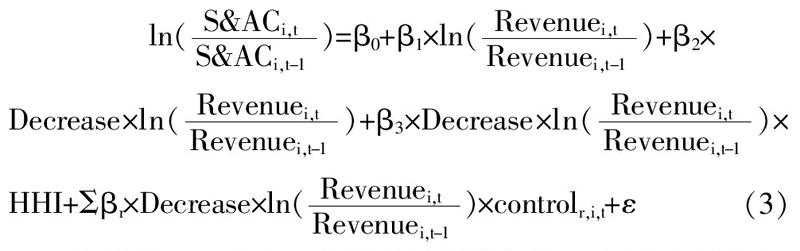

为检验H2产品市场竞争与成本粘性的关系,构造模型(3)。如果产品市场竞争对成本粘性产生负向影响,那么β3应显著为负,即HHI越大,产品市场竞争程度越低,成本粘性越大。

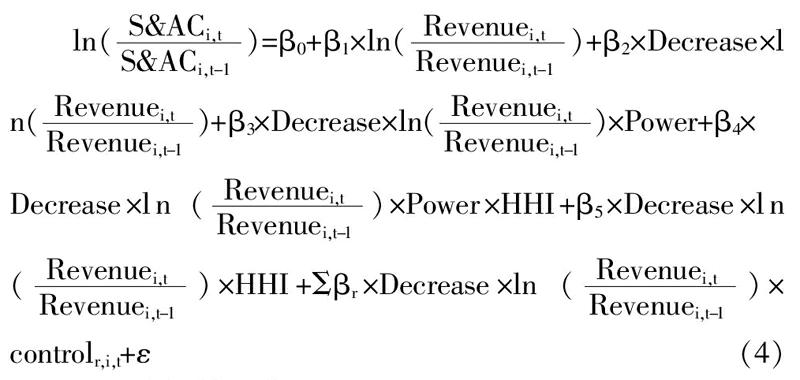

为检验H3产品市场竞争对管理层权力与成本粘性关系的影响情况,在上述模型的基础上加入交乘项Power×HHI,得到模型(4)。如果β4显著为负,则表明在竞争程度较低的产品市场(较高的HHI)下,管理层权力对成本粘性的影响有所增强;而在竞争程度较高的产品市场下(较低的HHI),管理层权力对成本粘性的影响有所减弱。

四、 实证结果分析

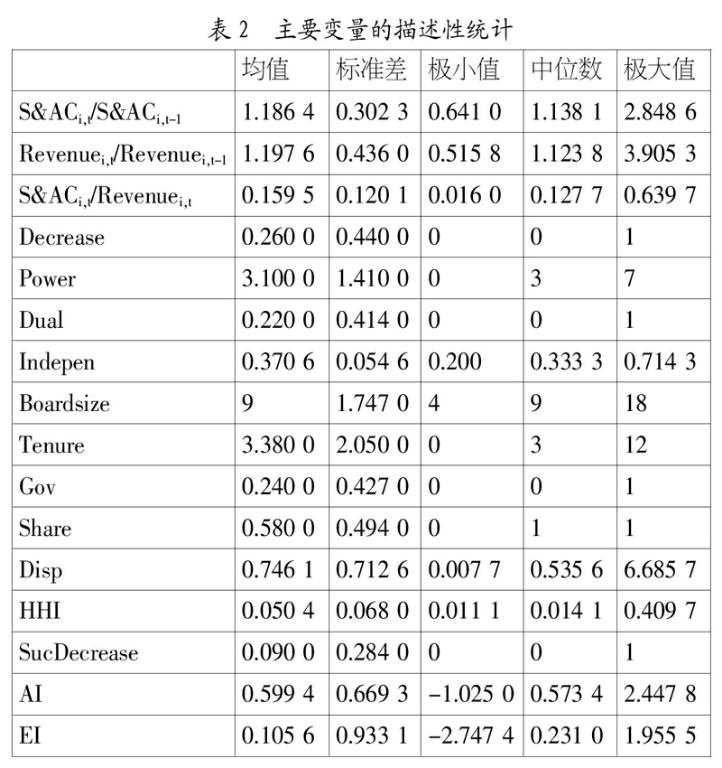

1. 主要变量描述性分析。表2列示了我国沪深A股上市公司主要变量的描述性统计结果。结果表明,上市公司的销售管理费用变化率和营业收入变化率的均值分别为18.64%和19.76%,中位数分别为13.81%和12.38%,表明上市公司整体的销售管理费用和营业收入均呈现上升趋势。Decrease的均值为0.26,可知约有26%的上市公司第t年的营业收入相对于第t-1年有所下降。Power的均值为3.1,其中,两职合一的均值为0.22,表明大部分样本公司的董事长与总经理是分任的,两职兼任在中国上市公司中并不普遍;独立董事比例均值为37.06%;董事会人数平均有9人;高管任期平均年限为3.38年;仅有24%的样本公司的管理层中有成员兼任人大代表或政协委员;58%的样本公司高管持有本公司股份,说明管理层持股比较普遍;股权分散度指标均值为0.75,说明我国上市公司的股权较分散。样本整体的HHI均值为0.05。此外,约9%的样本公司连续两年出现了营业收入下降的情况,资本密集度和劳动密集度取对数后的均值分别为0.60和0.11,说明我国上市公司总体上偏向资本密集型。

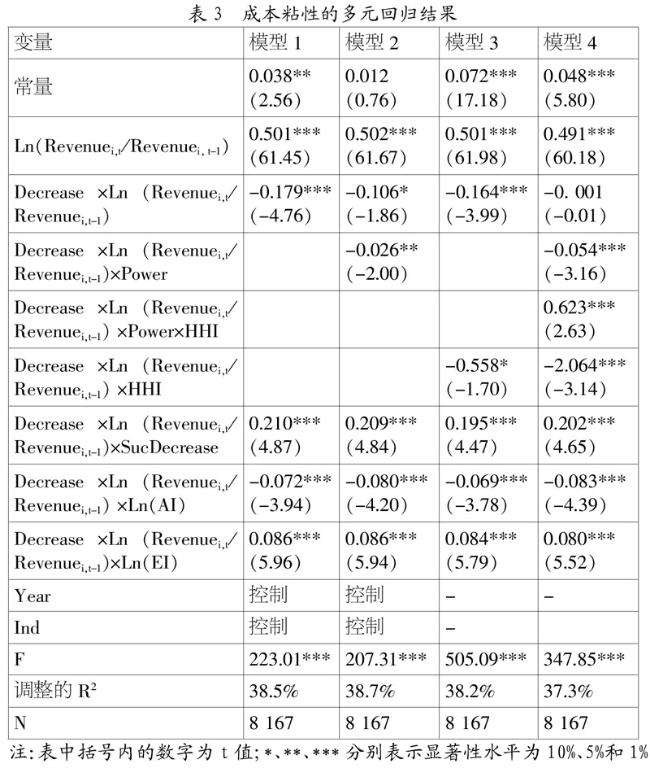

2. 多元回归分析。表3中模型1验证了我国上市公司成本粘性的存在性问题,整体回归效果较好,调整后的R2为38.5%,拟合优度较好,且F统计量为223.01,在1%的置信水平上显著。β1为0.501,在1%的水平上显著,即营业收入每增加1%,销售和管理费用增加0.501%;β2为-0.179,也在1%的水平上显著,即营业收入每减少1%,销售和管理费用只减少0.322%,证明了我国上市公司的成本存在粘性现象。模型2的β3为-0.026,且在5%的水平上显著,这一结果验证了本文提出的假设H1,即当上市公司的营业收入下降时,权力越大的管理层,越有动机保留可控资源以稳固自己的权力地位,也越希望通过在职消费来获得隐性薪酬福利,从而减弱了营业收入下降时成本费用一并减少的幅度,强化了成本粘性。模型3的β3为-0.558,且在10%的水平上显著,这一结果验证了本文提出的假设H2,即市场竞争程度较低时(HHI值较大),上市公司的成本粘性较强。模型4的交乘项系数β4为0.623,且在1%的水平上显著为正,这与本文的假设H3不一致,即产品市场竞争程度越高,并不一定能降低管理层权力与成本粘性之间的正相关程度。可能的原因是我国的产品市场竞争机制在改革开放后逐步得到发展,但目前尚处于经济转型阶段,总体呈现出产业结构集中化、行业过度竞争化和行政垄断等问题,导致市场对管理层的约束机制和激励机制不健全。

五、 结论

本文运用上市公司2010年~2014年数据表明,我国上市公司确实存在成本粘性现象,管理层权力越大,成本粘性越大;企业所处的产品市场竞争程度越高,成本粘性越低;较低的产品市场竞争程度弱化了管理层权力与成本粘性的正相关关系,即产品市场竞争加剧了管理层权力与成本粘性的正相关程度。因此,一方面,政府等相关监管层应进一步加强对产品市场有序竞争的引导,为企业提供一个健康、公平的竞争环境;另一方面,企业管理层应进一步完善公司内部治理机制和监督机制,以合理控制管理层权力,降低权力过于集中对企业造成的负面影响,约束管理层的机会主义行为,从而增加企业价值。

参考文献:

[1] Noreen, E.,Soderstrom, N..The Accuracy of Proportional Cost Models:Evidence from Hos- pital Service Departments[J].Review of Acc- ounting Studies,1997,(2):89-114.

[2] Anderson, M.,Banker, R.,Janakiraman, S.Are Selling, General, and Administrative Costs “Sticky”?[J].Journal of Accounting Research,2003,41(1):47-63.

[3] 梁上坤,董宣君.行業竞争程度与成本费用粘性[J].现代管理科学,2013,(7):75-78.

[4] 颉茂华,刘斯琴,杨彩霞.产品市场竞争度、竞争战略选择对成本黏性的影响研究[J].产业经济研究,2016,(1):11-19.

作者简介:肖继辉(1976-),女,汉族,湖南省邵阳市人,暨南大学管理学院教授、博士生导师,研究方向为财务会计;郭葆春(1977-),女,汉族,福建省晋江市人,暨南大学管理学院副教授、硕士生导师,上海财经大学博士后,研究方向为财务会计和审计;苏铭彦(1991-),女,汉族,广东省广州市人,暨南大学管理学院硕士生,研究方向为公司治理。