我国私募股权基金能否迎来“春天”?

2016-11-25张晓纲马丹妮

张晓纲+马丹妮

【摘要】本文首先分析我国私募股权的现状,找出问题;其次就私募股权为什么能在我国得到大力的发展,给出经济、政策、文化,以及社会建设方面的理论依据。本文着重以一个旁观者的身份分析私募股权基金发展的客观条件以及私募股权基金“大众化”时代到来的群众基础。

【关键词】私募股权基金 “大众化”时代 理性化 资源配置结构

一、私募股权基金发展概况

我国现代的私募股权基金的运作方式是从西方发达国家相对成熟的私募基金市场引来的。相对而言,我国私募股权基金的发展程度与发达国家相比存在很大差距,如何将国外的经验和我国实际国情相结合,是我国私募股权基金亟需解决的问题。

(一)国外私募股权基金的发展和取得的成就

1.私募股权基金的发展历程。1976年,华尔街著名投资银行贝尔斯登的三名投资银行家合伙成立了最早的私募股权投资公司——KKR(以他们名字的首字母命名),开启了私募股权基金快速发展的时代。80年代,私募股权基金成为一个成熟的产业,在西方各国(尤其是美国)得到充分的发展。90年代到本世纪初,私募股权基金进入发展的高峰期,大量金融机构的投资进入高绝对收益率的私募股权基金领域。经过近40年的发展,迄今为止,全球已有数千家私募股权投资公司,其中形成专业私募股权投资公司,如凯雷,华平等和综合性金融投资机构,如德州太平洋,雷曼兄弟(于2008年9月15日破产),美林(2008年底被美洲银行收购),美国国际投资集团。

2.国外私募股权基金的发展及取得的成就。私募股权基金在其近半个世纪的发展历程中,由于它高度的市场化运作,成为了市场上配置资源最有效的手段之一。虽然1997年亚洲的金融危机以及2001阿根廷经济危机对世界范围内的私募股权基金都有较严重的冲击,但是随着2002以及之后几年的经济逐渐回暖,私募股权基金又得到了高速的发展。2002年到2006年,全球私募股权基金呈直线式增长,增长幅度达到100%,2006年全球由私募基金主导的并购额达到7374亿美元,占所有并购额的18%,2007年全球仅私募股权基金筹集额就达到4600亿美元,将近1991年整个行业筹资额的46倍。虽然欧美国家很难寻找到适合私募股权基金投资的项目和创业型企业,但是国际大型的私募股权基金凭借其优秀的运作方式以及雄厚的资金支持,已经在世界广大的发展中国家取得显著的成绩。以中国为例,2007年第一季度投资中国的亚洲私募股权基金募资75.64亿美元,同比增长329.5%[1],而到2012年3月,仅天津拥有注册的股权基金和基金管理企业就达到1000家。

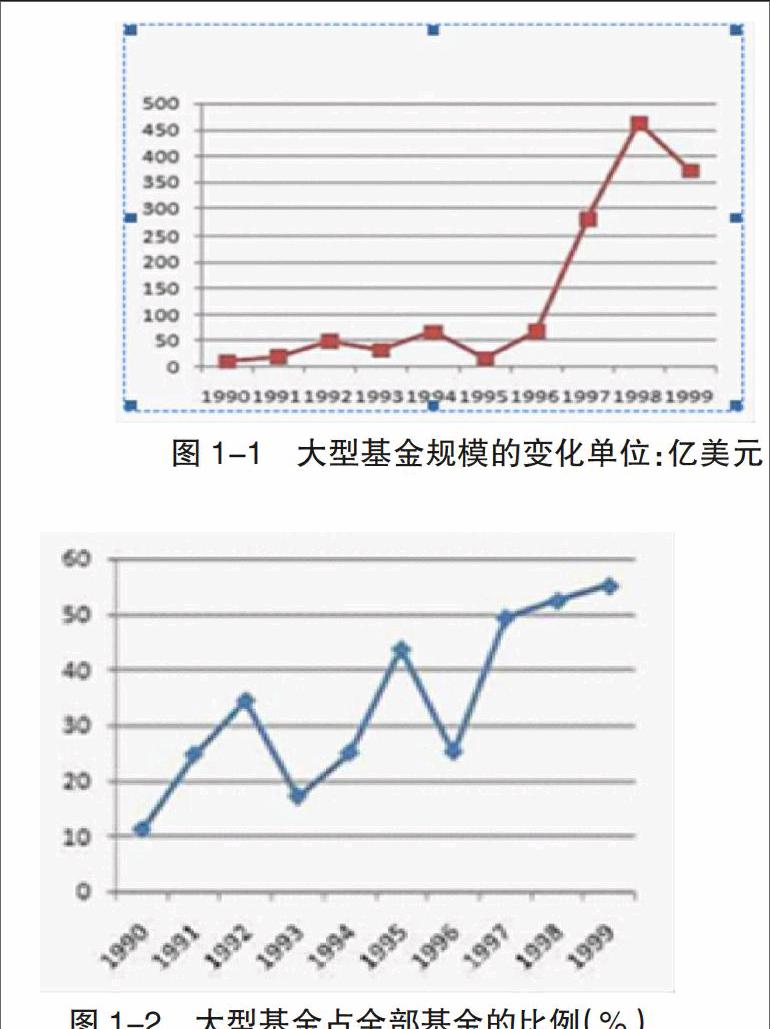

我们可以用两张比较直观的折线图来显示20世纪90年代美国大型基金发展规模来显示其完成第一次资本积累的情况以及大型基金占全部基金比例变化情况:

从上面两幅图可以看出,总体的趋势是不断壮大,尤其是1996年之后更是直线式增长,虽然1997年亚洲金融危机也对大型的私募股权基金有一定的影响,但是在整个90年代,欧美的私募股权市场形成了一股投资热潮,成了私募股权基金积累雄厚资金的一个储蓄期,可以看到90年代西方发达国家的私募股权基金就完成了初步的资本积累,为后来在亚洲以及拉美市场的战略扩张提供了必要的资本条件。经过几十年的市场经济发展欧美市场上的大多数企业也已经走向成熟,比较缺乏创业型和市盈率很高的企业供私募股权基金进行投资,所以西方发达国家的私募股权基金逐渐把其商业版图扩张到发展中国家,尤其近年来很多基金都活跃在我国的资本市场。摩根斯坦利,鼎辉,英联,美国国际投资集团等已经将商业版图划到了我国金融市场。其中最成功的投资案例当属摩根斯坦利,鼎辉,英联三家境外机构投资蒙牛。私募股权基金无论在发达国家还是发展中国家,为市场的完全化和最有效化配置资源做出了杰出的贡献。

二、我国私募股权基金遭遇的问题以及发展的前景分析

作为一种重要的金融工具,私募股权基金逐渐的被越来越多的人接受,我国政府也为此提供了越来越多的政策倾斜,无论从哪一方面看,私募股权基金在我国的发展都拥有前所未有的环境和良机。我国为了促进经济平稳有序的发展,在着重发展实体经济的同时,也加大了对于虚拟经济和国外投资的扶持力度,合理的资源配置不仅可以实现经济更快的增长,也利于我国金融体系结构的完善。

(一)我国私募股权基金存在的问题

1.虽然进入我国的私募股权基金现在已经逾千家,但是可供私募股权基金投资的优良项目却不足。由于我国长期地区经济发展不平衡,资源分配自然也没有达到最合理,缺乏项目的私募企业离开本地寻找项目又要承担巨大的管理和成本费用,限制了私募股权基金的进一步扩张;

2.产融结合的紧密程度不够,也就是说,实体产业的经营管理以及资源配置并不能像私募基金配置的那么有效,导致被并购的企业很难被再度整合,而且对于管理层收购往往会受到各种力量的抵制,先前许多并购失败的例子让很多私募股权基金都蒙受了严重的损失,虽然我国金融市场不断完善,大量的减少了因道德和财务问题造成的并购失败问题,但是在我国这样一个还没有完全市场化的市场里,失败的先例还是让私募股权基金心有余悸;

3.我国优秀的基金管理人才极度缺乏,中国的私募基金发展历史短,缺少与国际接轨的规范和理念,缺乏国际化人才。大力推广基金管理人执照考试制度,引进人才培养人才。过多的依赖外国优秀的基金管理人,外国优秀的基金管理人不一定能够真正融入中国的社会现状,也不能很全面的了解中国的地域文化和中国投资者的心理需求,很难真正融入中国资本市场。缺乏优秀的本地管理人才去管理大量的基金,会损害投资者的利益,增加了经营风险;

4.机构监督宽松化,缺乏相应的法律约束,为私募基金的内幕交易以及其他违法活动埋下了隐患。我国的现状很难做到合理的监督,所以我们目前还不能算得上金融大国。由于私募的性质决定了政府很难直接干预私募所从事的领域和投资的项目,我国不像欧美的私募产业,欧美拥有完善而且庞大的法律体系,而我国私募股权基金发展较晚,约束私募股权基金的法律体系还没有完全建立起来,这也是一直以来私募股安全基金被当作“灰色经济”对待的原因之一,缺乏法律的约束很容易造成违法违规的行为,损害基金的声誉和投资者的利益。

(二)私募股权发展的前景

1.经济环境。中国金融业的发展大体可以分为两个阶段:2005年股权分置改革之前和股权分置改革之后金融体系创新阶段。在股权分置改革后的第一年,也就是“十一五”的开局之年,东部,中部,西部和东北地区分别实现地区生产总值12.75万亿元,4.3万亿元,3.93万亿元和1.97万亿元,同比分别增长了17%,15.97%,17.8%和15.14%,刷新了各地区的增长纪录。地区经济的迅速发展,快速发展的企业不断涌现为私募股权基金提供了目标和空间。从2006年开始,由于国家对私募股权基金的大力扶持,京津冀地区已经成为中国经济最活跃,经济增长最快的地区之一。2011年上半年,天津市依靠滨海新区私募股权基金产业的促进作用,以16.6%的实际生产总值增长率位居全国第一。[5]国民经济的快速发展,一方面受到私募股权基金的巨大推动,另一方面也为私募股权基金的进一步发展奠定了基础。

2.政治政策环境。自2004年中国私募股权基金重新进入快速发展的轨道,国家就不断关注私募股权基金的发展环境和运作机制。2008年5月,国家发布《关于天津滨海新区先行先试股权投资基金有关改革问题的复函》以来,国家不断推出有利于私募股权基金发展的相关政策,为私募股权基金提供了一个稳定的政治环境。

2006年8月27日修订通过,2007年6月1日开始实行《合伙企业法》为私募股权基金以有限合伙的组织方式提供了法律依据。[6]新修订的《合伙企业法》实行以来,我国私募股权基金主要以有限合伙的方式进行组织,这种组织方法不仅更加灵活便于调节,而且大大降低了有限合伙人的投资风险和投资成本,为扩大私募股权基金规模奠定了法律基础。

在国家出台新的鼓励政策之后,为了响应国家重点建设私募股权基金的号召,全国各省市均出台了相关的发展政策来迎接新一轮的私募股权基金的跨越发展。2010年1月1日,北京市颁布了《在京设立外商投资股权基金管理公司的暂行办法》将中关村国家重点创新示范区作为先行试点,进一步放宽了对外资投资中国私募股权基金市场的要求,允许外资同中国企业,经济组织进行合资组建股权投资管理公司,也可在一定条件下由外资独自组建股权投资管理公司。自国家着力建设天津的私募股权基金以来,天津加大了对私募股权基金的政策扶持,2009年,由天津市发展改革委拟定并实行了《天津市促进股权基金业发展办法》,制定了自2006年1月1日到2012年12月31日在天津注册并且备案的基金管理公司享受构建新的自用办公房产免征契税,并免征房产税三年和减免部分企业所得税的优惠待遇等优惠政策。

三、文化以及大众的客观需求

我国私募股权基金在过去的十几年来没有长足的发展,很大程度上受到我国的固有文化积淀和大众的投资观念的影响,但是随着改革开放的深入,我国居民也逐渐将投资偏好转向了更有潜力的私募投资上,当然,随着投资者的投资理念越加纯熟,私募市场竞争必然会有愈加激烈,能够迎合大众心理,满足大众需求的私募股权基金公司才能取得更大的成功。

(一)文化导向带来的投资契机

实证研究表明:外资进入对居民收入具有显著的正向效应,在控制了性别、年龄、政治面貌、受教育程度和工作经验等基本的收入决定因素下,逐步引入产业,技术,省份和职业等单一效应后,等到的结果依然能够得到实证支持[7]。所以随着我国政府的支持力度和私募股权的宣传力度的加大,我国的大众消费者会逐步认识到投资私募股权基金给他们带来的可能的正收益。另一方面,私募股权基金在起到正效应的同时还能通过重新整合企业资源来增加就业,一定程度上还避免了外国直接投资拉大居民间的收入差距。

另外,根据行为金融理论和心理学的研究,投资者普遍存在从众的心理。在希勒教授的《非理性繁荣》[8]一书中指出:严谨的心理学研究,的确存在一些心理定位模式,也就是说在股市中的投资者并不是完全利用理性的投资方法来权衡投资。心理学家也已经得出相关的结论,他们指出:人们在模棱两可拿不定主意的情况下做出的决定往往会受到周围人的影响[8]。每个人都认为别人和自己同样做了正确的事情,由于自己缺乏相关的内幕消息,跟风与从众被认为是不错的选择。

私募股权基金逐渐向“平民化,大众化”的方向发展。除了主流文化的影响,也与投资者自身的客观需求有关。股市持续的低迷,优秀的证券公司管理人也纷纷转向基金市场,而投资者急需一种可以代替股票的良好投资品。作为公开市场上优秀的“场外”代替品的私募股权基金自然顺势而上,成为投资者投资的首选。虽然私募股权基金也会受到股市低迷,众多企业纷纷退市的影响,但是企业的并购重组恰恰给了私募股权基金良好时机,投资者客观上需要一种可以分散风险,优化投资组合的投资品,在股市熊牛不明显的情况下,选择投资私募股权基金无疑是明智的选择。投资者的客观需求,也为更多的人接受和投资私募股权基金的资本运作奠定了群众良好的基础。

(二)从投资、储蓄两方面分析“大众化”给私募股权基金带来的机遇

从1978年改革开放之后到进入20世纪末我国储蓄缺口不断加大(如图3-1),这也造成了过多的资金浪费。

上图只反映了1979年到2000年以来我国储蓄缺口的情况,可以看到我国储蓄缺口随着经济发展逐渐加大,进入二十一世纪头十年,由于我国进一步放开了交易市场,我国居民的储蓄逐渐增多,而居民投资上升幅度远远小于储蓄率的增长,据统计,2010年我国城乡居民人民币储蓄余额达到了303302亿元,2011年住户余额更是达到了351957亿元,这是一笔庞大的数字,这也是私募股权基金广阔市场的现实依据。能不能进一步打开投资者市场,不仅要依靠私募股权基金的市场运作,更需要让投资者深刻理解投资、储蓄、消费三者的权衡利害关系。如今,中国居民逐渐富起来了,政府也鼓励更多的居民参与投资,让储蓄更快更好地转化为投资,增加消费,为经济的提供新的增长点,随着我国的金融体制和市场秩序会更加完善,这样就会营造一种良好的投资氛围,基于这样的现实依据,投资私募股权的“大众化”时代很快就会到来,在国际经济前景不明朗的背景下,这样的投资热潮会再一次带动世界经济的快速发展。

参考文献

[1]中国证券报,2011年7月6日,第03版.

[2]中国证券报,2011年7月6日,第03版.

[3]清科数据库,2011年12月.

[4](美)罗伯特·巴伯拉.资本主义的代价.中国人民出版社,2010年1月,朱悦心译,第一版.

[5]中国经济年报,2011年7月.

[6]新合伙企业法,2007年修订;公司法.

[7]朱彤、刘斌、李磊.外资进入对城镇居民收入的影响---基于中国城镇家庭住户收入调查数据的经验研究[J].南开经济研究,2012年第2期.

[8](美)罗伯特·J·希勒.非理性繁荣.中国人民出版社,2001年4月,李心洁,陈莹,夏乐等译,第二版.