经理管理防御对企业融资行为影响路径研究

——基于三元交互分析框架

2016-11-02李秉祥袁烨

李秉祥 袁烨

(西安理工大学经济与管理学院,陕西西安710054)

经理管理防御对企业融资行为影响路径研究

——基于三元交互分析框架

李秉祥袁烨

(西安理工大学经济与管理学院,陕西西安710054)

采用三元交互分析框架分析经理人所处的企业控制监督环境、内部管理环境和财务资源环境对经理管理防御的影响,运用差异分析法将企业环境量化来研究在企业三大环境下经理管理防御对企业负债融资的影响,并利用结构方程模型进行实证检验。研究结果表明,企业三大环境对经理管理防御有负相关关系,经理管理防御对企业负债融资有负相关关系,并分析出一条影响企业负债融资的路径,即企业环境对企业融资行为是通过经理人管理防御产生间接影响。

三元交互决定论;经理管理防御;负债融资;结构方程模型

一、引言

企业的投资会引致企业的融资行为,而企业融资渠道与方式必须满足企业发展战略的需要,可以说企业的投融资行为是一个问题的两个方面,相辅相成,这说明企业融资行为对企业投资效率与发展战略的重要作用。在目前我国经济转型与转轨的环境下,上市公司在选择融资方式时优先选择股权融资而非负债融资,呈现出强烈的股权融资偏好现象[1],这种现象与西方的融资优序理论出现较大的偏差,已无法用成熟的市场经济理论进行解释。因此,必须从我国企业所处的现实环境出发寻找产生问题的根源。在我国上市公司运营管理过程中,最初企业融资的提议一般先是由经理人提出,然后通过董事会的讨论与审定才能生成公司融资议案。企业的融资决策信息在生成初期受到经理人管理防御的动机、企业内外环境等诸多因素的交互影响。因此,在企业融资议案的生成过程中,具有防御动机的经理人会在考虑企业外部环境、企业内部治理机制和现有财务要素的基础上,对于所拥有的信息进行过滤筛选而提出对自己有利的融资方案。

三元交互理论是社会认知学家班杜拉(Albert Bandura)的代表理论,它阐述了环境、主体、行为三方的辩证因果关系,强调了人类行为过程中主体与环境的相互作用,它已广泛运用于心理学、实验经济学及管理学等领域。本文尝试运用三元交互分析框架,探究企业环境通过对经理人管理防御动机与行为的作用而对企业融资行为产生影响,意在引入企业环境这个变量,科学合理解释我国经济转轨时期上市公司所出现强烈的股权融资偏好行为。

二、理论综述

经理管理防御(Managerial Entrenchment)是指经理人在企业内外环境的影响下其职业生涯中会面临被解雇、企业破产等所带来的压力,在这些压力下经理人会有固守职位的动机和追求自身效用最大化的行为[2]。国内外关于经理管理防御与企业融资行为关系的研究是围绕经理人在企业融资决策时如何降低职位威胁来展开的,主要形成两方面研究内容:企业委托代理关系下经理人个体与公司融资行为的关系、经理管理防御与企业融资行为决策的关系。

以往关于企业融资行为研究的出发点是如何通过降低融资成本、完善企业内部治理来实现股东价值最大化。然而,以往研究都忽视了一个问题,那就是在一个信息不对称的企业环境中,当经理人拥有公司融资决策权力时企业融资行为的选择本身就是一个代理问题。股东将负债作为提升企业最大价值的工具,是不同于经理人将负债当作防御策略的(Zweibel,1996)[3]。针对Zweibel(1996)的结论,Ayla Kayhan(2003 )[4]不仅从管理防御视角分析得出企业融资行为的选择会受到经理人个人偏好及动机的影响,经理人出于防御具有调节公司负债水平的动机,而且还考虑到破产对经理人选择融资方式的约束作用。得出的结论是高防御程度经理人缺乏激励去举债,因为增加债务会增加公司破产的可能性。

上述国外学者的研究成果对西方资本结构理论产生了动摇,激发国内学者对我国企业融资行为的选择问题重新进行了思考。正如黄国良、程芳(2007)[5]所言,“融资行为的选择是经理人的一种防御办法”。股权融资可避免陷入企业破产的尴尬境地,对于防御的经理人来说是一种有效的融资工具。但因为这种融资行为降低了低效率经理人被取代的可能性,从而降低了公司价值。张海龙、李秉祥(2012)[6]进一步从经理人特征方面研究得出经理管理防御动机是导致企业负债融资不足的深层次原因,低能力者和具有较高工作转换成本的经理人对负债风险有着高度的敏感性,所以更有动机选择股权融资以自我防御。

对上述文献的研究结果可以看出管理防御假说在经理人选择企业融资行为的研究中得到了支持,但这些研究缺乏理论支撑并存在变量之间因果关系不清的缺陷。笔者在梳理文献时发现,现有文献中将经理人与企业融资联系起来专门研究经理管理防御对融资行为的影响的较为少见,而运用三元交互理论作为理论支撑将经理人作为主体来研究企业融资行为的文章尚未见到。笔者尝试将社会认知理论下的三元交互理论扩展应用到解释经理所处企业环境与经理管理防御对企业融资行为的影响作用机理。

三、理论建模

三元交互决定论的核心内容是“环境”、“主体”和“行为”3要素之间的关系。其中,主体和环境是不可分离的。主体不能被环境完全控制但会受到环境的影响。在行为产生之前,主体和环境是彼此相连的,而行为是主体和环境共同作用的结果。环境对行为有潜在的影响,之所以说这种影响是潜在的,是因为行为需要将环境和人相结合即环境通过影响主体最终来影响行为。所以,三元交互决定论试图把个体因素和环境因素相结合,在研究行为时将两种因素的共同作用凸现出来[7]。

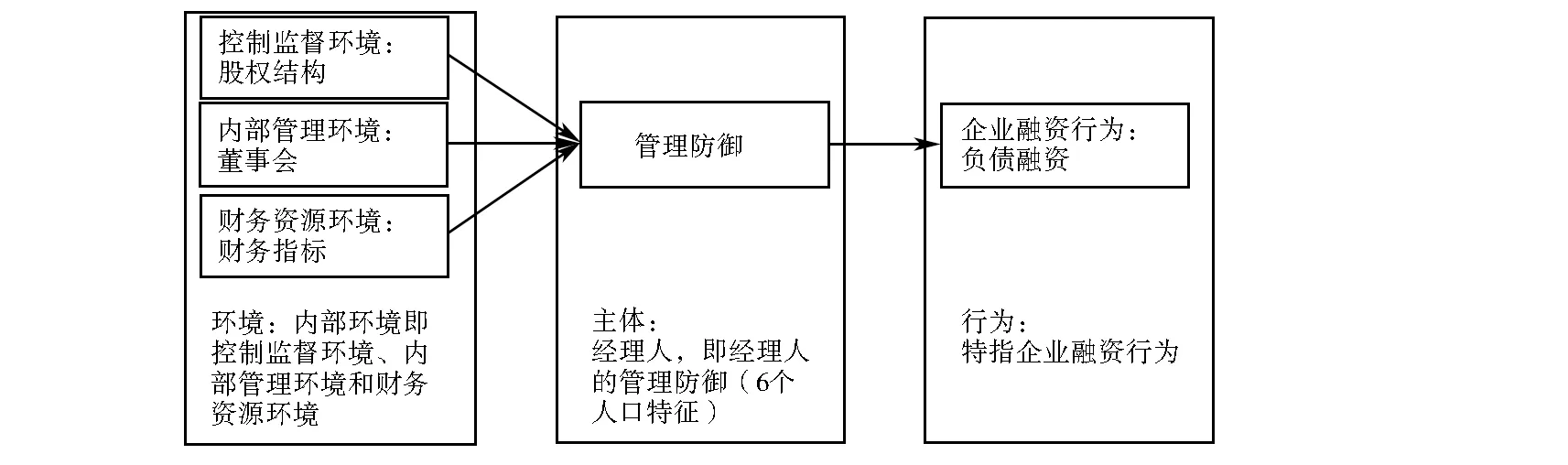

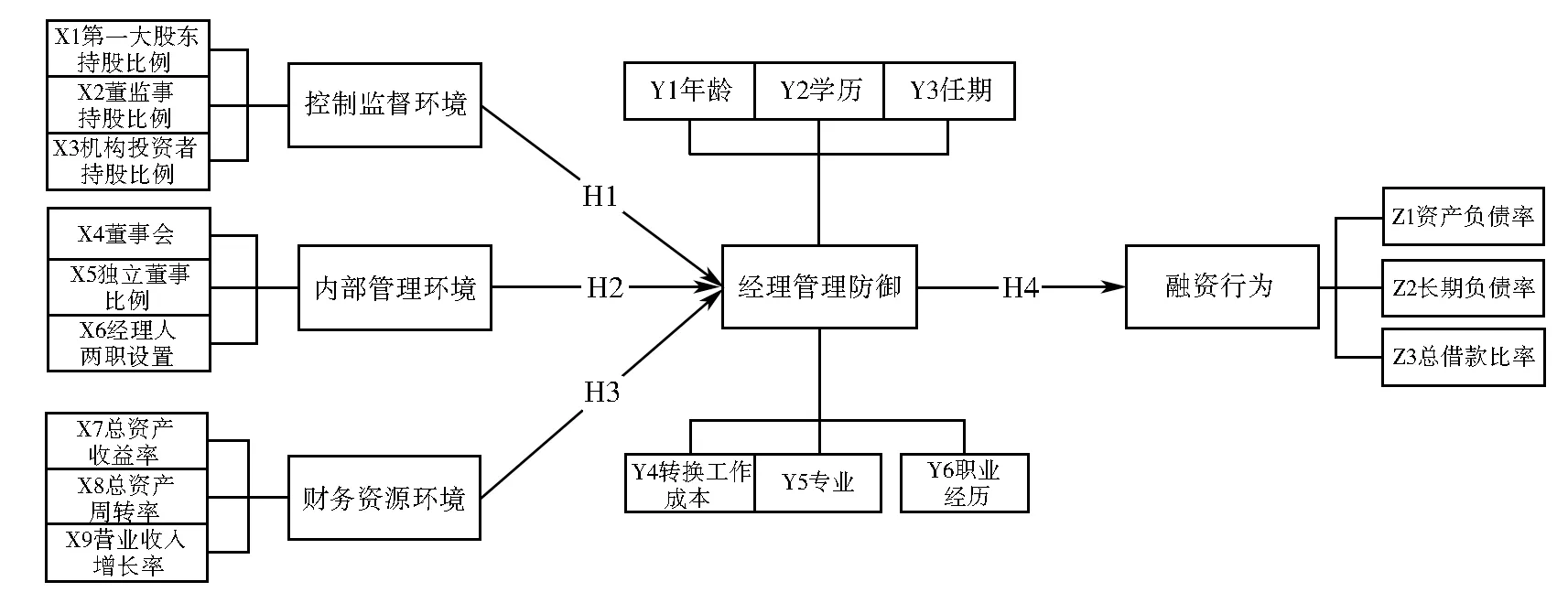

企业环境对经理人的影响主要体现在对经理人的激励与约束上,建立良好的企业环境可能造成代理权竞争和危及经理人的职位安全。对于经理人来说,解雇或撤换是一种很高的人力资本风险,这将导致经理利益受损。因此在企业融资决策的问题上,经理人往往通过改变企业融资行为来降低企业风险以降低不可分散的雇佣风险,增加自己的安全性从而给其人力资本增加保险系数。针对本论题的“环境”是指经理人所处的企业环境。根据以往文献并遵循企业环境的可比性和可观测性原则,笔者将企业的环境分成控制监督环境、内部管理环境、财务资源环境;而“主体”是指经理人,即经理人的管理防御程度;经理人对企业融资决策活动被界定为一种“行为”。本文将基于三元交互分析框架深层次地分析出一条经理人根据所处企业环境和自身防御程度来选择企业融资行为的影响路径 (见图1)。

图1 三元交互理论模型

(一)变量测度

1.企业环境的测度

企业的控制监督环境主要表现在公司股权的分配情况和不同类型股权持有者对公司的控制权上,而股权结构被许多学者视为企业监督机制的表现形式[13]。股权结构指的是股份公司中不同性质股东的持股比例以及各股东之间制衡的关系。股权结构可以反映各类别持股者所享有公司的权益及所赋予权利的大小。

企业的内部管理环境的好坏在一定程度上取决于公司治理是否完善,董事会是公司治理的重要组成部分[8]。董事会代表股东的利益被赋予表决权去撤换不称职的经理人员,达到对经理人的监督作用。董事会的设立可以确保公司股东与债权人等资金提供者获取到投资报酬,也能避免出现经理人浪费公司资源的现象,促使公司所有权与控制权配置达到平衡状态。董事会的设立需要考虑董事会特征,董事会特征包括董事会规模、董事会会议次数和董事会的独立性等。董事会独立性主要体现在独立董事所占比例、经理人是否兼任董事会职位、是否设立审计委员会。

企业的财务资源,是指有企业融资能力和创造现金收益能力的货币或非货币性资本。企业的财务资源环境是企业融资的基础,国内外大多学者主要将其定义为企业财务绩效的狭义范畴,指的是企业经营中获取的资金及融资能力,主要包括企业的成长能力、运营状况和盈利能力[9]。财务指标评价法相比其余方法具有易获取,易量化,判定结果也较为客观准确的优点,本文借鉴国内学者对企业财务资源环境的研究,结合我国上市公司融资活动的实际情况,采用一些文献中常用财务指标来衡量企业财务资源环境。

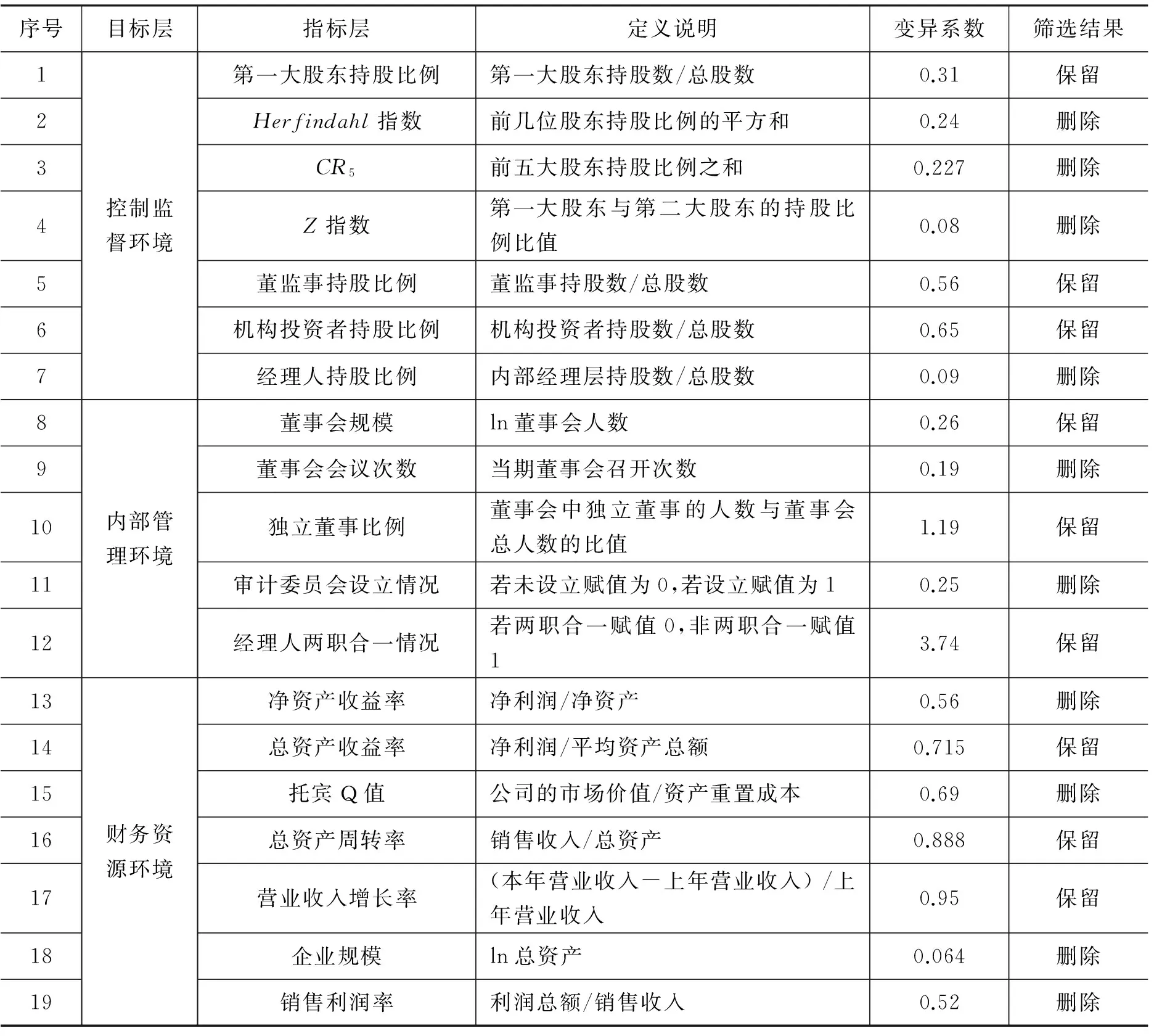

但是,目前学术界对股权结构、董事会特征和企业财务绩效的度量没有统一衡量标准。由于不同指标的数据来源就会造成研究结果的偏差,为了提升研究结果的普遍适用性,本文利用变异系数分析法计算以往文献中常见的19个度量股权结构、董事会特征和企业财务绩效的指标数据的变异系数,筛选合理的测度指标来衡量企业的控制监督环境、内部管理环境、财务资源环境并对指标的有效性进行分析,计算结果如表1所示。

变异系数分析法是指针对同一样本或同类别指标根据指标的变异系数对指标进行筛选的方法。变异系数分析法筛选的准则是:变异系数值越高,表示这个指标的分布变异性越大,在同一类指标中信息鉴别能力越强,区分度越大,则应该保留。反之,则应该被剔除[10]。变异系数是衡量数据离散趋势的统计指标,其计算公式为:vj=sj/xj×100%。其中xj为第j个样本均值,sj为第j个样本标准差。

表1 差异分析表

本文将19个指标分别归类于三个环境下并对其变异系数分布情况进行对比分析。由表1可看出,在三个环境分类下的各个指标中存在几个相比变异系数较大的指标,因此将三个环境归类下的各指标的变异系数值相比较,将变异系数较小的指标删除,最终为控制监督环境、内部管理环境和财务资源环境各保留了三个指标,保留指标的衡量方法见表3所示。

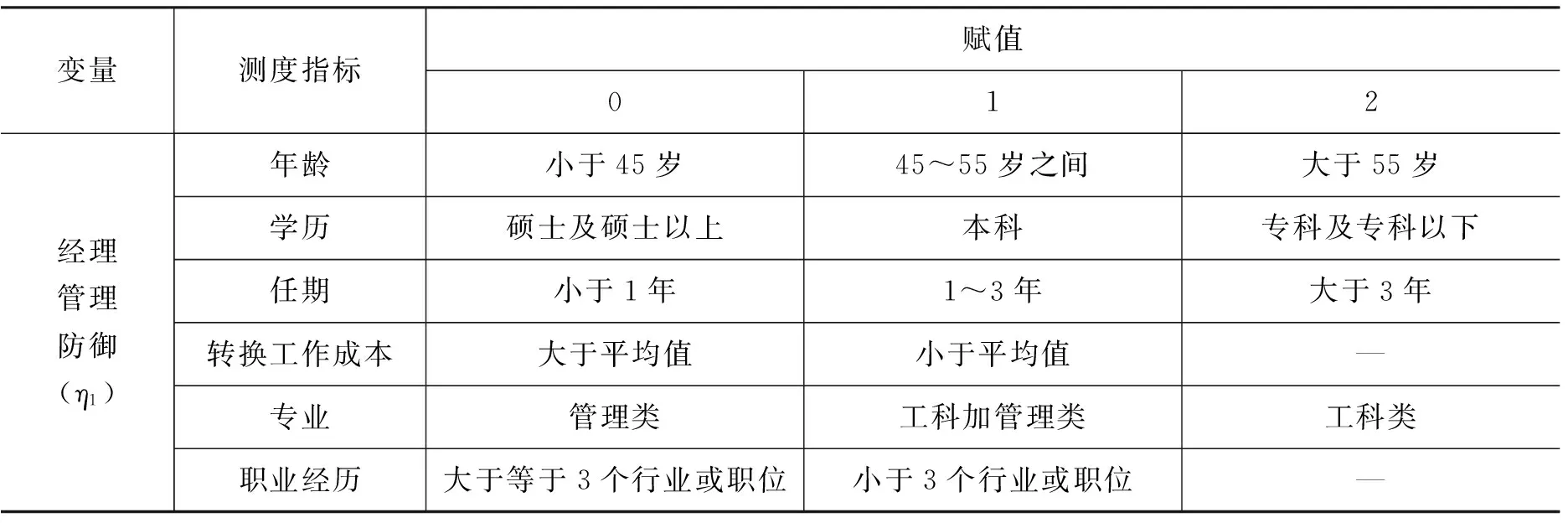

2.经理管理防御的测度

由于本文采用三元交互理论的分析框架将经理管理防御定义为“主体”因素,经理管理防御与经理人的人口特征关系紧密,运用单一指标很难准确衡量经理的管理防御程度。因此,本文选用李秉祥、薛思珊(2007)[11]衡量经理管理防御的方法,选取经理人的六个人口特征来测度经理管理防御。影响经理管理防御的人口特征分别是经理人的年龄、学历、任期、转换工作成本、专业及职业经历,具体衡量方法见表2所示。

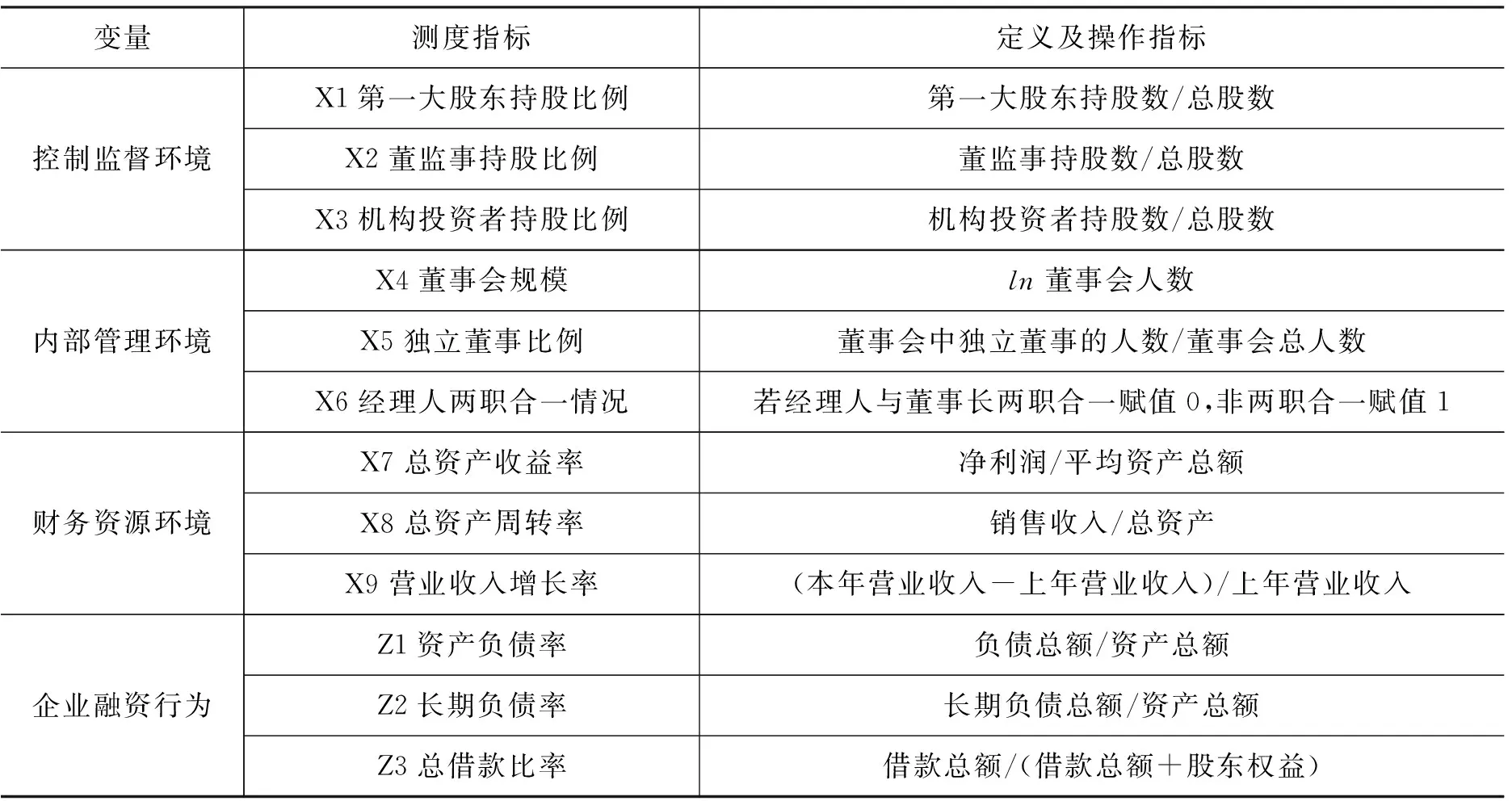

3.企业融资行为的测度

本文以融资优序理论与现实中企业融资偏好的差异为出发点,探讨造成目前中国上市公司负债不足的原因。因此,本文将公司的融资行为定义为负债融资,关于负债融资的衡量指标主要是企业财务报表中的资产负债率。由于流动负债的数量不稳定且流动性太强,衡量相对稳定的企业负债融资时可以加入长期负债率和总借款比率作为衡量指标[12]。基于此,本文选取三个指标作为衡量企业融资行为的指标(见表3)。

表2 经理管理防御测度表

注:根据以往文献[11]的研究观点,由于经理人在职消费项目一般是经理工薪收入的10倍左右,因而管理者在职消费可以应用10倍的工薪收入表示。本文采用经理人的工薪收入与在职消费之和反映经理人的转换工作成本,经理人转换工作成本=经理人工薪收入+在职消费=11*经理人的工薪收入。

表3 企业环境和企业融资行为测度表

(二)假设提出与分析

1.控制监督环境对经理管理防御的影响

本文从委托代理理论的角度分析股东是否有能力和权力来监督经理人,来探讨股权结构和经理管理防御的关系。

(1)第一大股东持股比例与经理管理防御。第一大股东往往对公司的营运状况和财务决策信息有更直接的获取通道。胡国柳、董屹(2005)[13]认为对于金融市场的众多投资者而言,第一大股东的存在对经理人出于自利调节企业融资行为的能力具有制约作用。从大股东对企业融资倾向的角度来说,第一大股东会希望经理人选择负债融资来进行风险投资。当投资获益时,股东可以从中得到最大的财富;如若投资亏损,大股东可以与经理人及债权人共同承担失败的风险。经理人往往出于防御动机而选择对自身职位相对安全的股权融资,这样一来就会偏离股东的期望。随着第一大股东持股比例的攀升,第一大股东对经理人的聘用及解雇问题具有绝对表决权,经理人在第一大股东强力度监管下会降低其管理防御程度[14]。所以第一大股东的持股比例越大,其监督动力就越强,经理的管理防御程度越低。

(2)董监事持股比例与经理管理防御。在公司监督机制中,董监事对经理人提出的重大决策具有法人监管权力和核准权利,并负责保障公司长期利益。董监事持股具有促使高管人员自身利益和其他股东利益趋于一致的作用,国外学者Mc Connell(1998)[15]发现那些缺乏董监事持股或持股比例很低的样本公司,经理人会出现高经理管理防御的现象,但是当公司经理人员出现变动后公司的债务水平会出现显著增加。他的结论是:“董监事会持股的现象明显影响经理人的防御”。因此本文推断董监事会的持股比例在超过某阈值时,董监事才有能力和意愿去监督经理人是否有损害股东利益的行为。随着董监事的持股比例增加,其个人利益与大股东利益将趋于一致,其监督经理人的动力就越强。

(3)机构投资者持股比例与经理管理防御。相比其他投资者,机构投资者拥有专业知识和财务资源且其所耗的监督成本较低。如果机构投资者持股比例较高就能更有动力去控制监督公司经理人的管理防御行为。国外学者ChoM H(1998)[16]发现当机构投资者持有某公司较高比例的股权时,就不会轻易在金融市场上大量抛售股票。在这种较长的持股周期下,投资者往往会运用投资经验和技术能力来监控该公司经理人的经营决策。随着中国证券市场逐渐开放,虽然机构投资者持股不多但也占得一席之地。机构投资者出于将投资额扩大的动机,可将自己的角色转化为公司的股东,成为公司重要的控制监督者,他们就会从股东的角度关注公司长期利益,防止经理人的管理防御行为。

综上所述,随着企业控制监督环境的完善,公司股东会加强对公司经理人的监督力度并限制经理人的权利,这样可以有效抑制经理管理防御。

假设1企业的控制监督环境与经理管理防御呈负相关关系。

2.内部管理环境对经理管理防御的影响

由于我国职业经理人所面临的企业内部管理环境不同,不同董事会结构对经理人的管理防御的影响程度也会不同。

(1)董事会规模与经理管理防御。董事会是公司内部治理的核心,董事会职能的有效性在一定程度上取决于其规模。关于董事会规模对董事会监督效果和治理效率的影响,国内外学者有不同的观点。有部分观点认为,董事会规模较大时,董事会组织效能会降低。但是,也有很多学者提出相反的观点,董事会规模较大有助于改善董事会的监督职能,完善企业的内部控制制度。Lipton(1992)[17]等人发现,较大规模的董事会可以付出更多时间和努力来对公司经理人进行监督,避免经理人仅为了提升短期利益盲目地选择财务决策。董事会规模越大,经理人对董事会职能越难干预,董事会的治理效率越高,经理管理防御水平越低。

(2)独立董事比例与经理管理防御。中国证监会规定,上市公司需要建立独立董事制度。虽然学术界对独立董事在公司治理中的作用还存在争议,但独立董事或专家董事仍是能起到监督经理人滥用权力的作用,避免了经理人独揽企业控制权。一方面,独立董事的存在使董事会评价经理人业绩更公平,董事会也拥有更独立的地位;另一方面,独立董事的存在可以降低股东与经理人之间的信息不对称程度[18]。股东希望通过独立董事的参与来降低经理人管理防御程度,提高董事会的治理效率。所以独立董事比例越大,经理人管理防御程度越低。

(3)经理人两职设立与经理管理防御。经理人的两职设立指的是经理人是否在董事会中担任职务。如果经理人在董事会中担任董事长或其他职务,就会促使公司实际控制力转移到经理人手中,提升经理人的权力地位。Boyd(1995)[19]认为,如果经理兼任董事长,经理人在董事会的表决中就会具有重大的影响力。兼职的经理人一般会采取一些管理防御行为来降低高风险事件的概率,运用自身权利做出有利于自身职位的经营决策,这样的经理人防御程度较高。反之,当经理人不担任任何职务时,经理管理防御程度相比之下较低。所以经理人两职设立情况会影响到经理人管理防御程度。

综上所述,董事会对经理人的控制权与监督力度源于董事会特征变量,这些变量均影响经理管理防御。本文推断企业内部管理环境越完善,经理人管理防御程度越低。

假设2企业的内部管理环境与经理管理防御呈负相关关系。

3.财务资源环境对经理管理防御的影响

由于委托代理关系下经理人和股东之间会有一些利益冲突。为了解决这种冲突,股东会建立一种激励约束机制将经理人的薪酬福利与企业财务绩效联结起来,为此经理人在选择融资方式时必然会主动关注企业的财务资源环境及财务绩效指标。

(1)成长能力与经理管理防御。总资产增长率可以替代企业的成长能力并能反映出企业的可持续发展能力与未来发展前景经营活动的最终成果。如果公司的成长能力强,在职业经理人市场中,经理人就会被认为是一个高能力的经理,获得良好的声誉就会降低经理的转换工作成本,经理的防御程度也随之降低。相反,如果公司成长能力较差,公司经理在经理人市场中被认为低能力,就会面临更多的解雇风险和高额的转化工作成本,这些通常是经理人难以承担的,经理人管理防御程度也会增高。所以经理人出于固守职位的动机会采取一些管理防御行为为自身谋取最大利益,减少解雇后的巨大损失。

(2)营运效率与经理管理防御。在以往的文献中,经理人成为公司财务资源的实际控制人的现象在中国上市公司中早已被证实。公司的营运效率是企业持续获得效益的能力,代表了经理人资源优化配置的能力。在信号不对称的环境下,股东及外部投资者可以从公司财务报表中总资产周转率获取到关于企业营运效率的信息,经理人的能力可以从营运效率中被股东及其他投资人得知。经理人顾忌到其声誉会担心较低的营运效率反映出其损害股东财富的行为,遭到股东解雇。一般而言,高能力经理人所在的企业营运效率较高,高能力的经理人会被授予较高的自主权,而高能力经理人管理防御程度较低。这类经理人为了获得股东对其工作成果的认可不会轻易做出损害股东利益的行为。所以,当公司营运效率高,公司的经理人管理防御程度低。

(3)盈利能力与经理管理防御。在信息不对称的条件下,股东聘用经理人时对经理的能力无法获知,一般会通过企业的盈利能力来评价经理的能力与努力程度。公平理论指出,经理人会将自身价值与努力程度与浮动薪酬的高低联结,而经理人的浮动薪酬是与企业的营业收入密切相关的。所以如何提高企业的营业收入是引导经理人与股东利益趋于一致的“指南针”,这种引导作用有利于经理人做出符合企业利益最大化的决策行为。同时,这种营业收入带来的浮动薪酬会有效激励经理人努力工作,限制经理人管理防御行为的空间。因此,企业的营业收入越高,经理人管理防御程度越低。

综上所述,当股东利用经理人对浮动薪酬和额外奖励的追求作为控制经理人决策的工具时,经理人为了追求自身利益最大化,会重视企业的财务资源环境是否良好。数值较高的财务业绩指标可以反映出良好的财务资源环境,在良好的企业财务资源环境下,经理人的防御程度越低。

假设3企业的财务资源环境与经理管理防御呈负相关关系。

4.经理管理防御对公司融资行为影响

经理人出于固守职位和追求自身效用最大化的防御动机下选择融资方式时就会反映出企业委托代理问题。在各自不同利益的驱动下经理所选择的融资方式和股东所期望的融资方式往往不一致。负债融资可作为公司降低代理成本的一个工具,负债的利息费用降低了企业自由现金流量,可以避免具有机会主义的经理人做出对企业价值最大化不利的经营决策。即使股东认为负债融资对公司有利时,经理出于防御动机也会规避风险大的负债融资,而选择较安全的股权融资。我国上市公司股权融资偏好是管理者内生偏好造成的结果,大多数经理人为维护自身职位而偏好股权融资。郝艳和李秉祥(2010)[20]的研究表明,经理人的年龄、任期及职业经历等会影响企业资本结构,高管理防御的CEO倾向于选择较低水平的财务杠杆。

综上所述,经理管理防御使经理个人利益与股东利益难以达成一致,经理人往往会违背股东所期望的公司融资方式而偏好股权融资,造成企业融资结构中负债不足的现象。经理人的管理防御程度越低,公司的负债融资比例越多。

假设4经理管理防御与负债融资比率呈负相关关系。

四、实证检验

本文建立的理论模型涵盖环境、个体及行为多个潜变量,其各个潜变量之间的关系错综复杂且变量间含有测试误差。为了保证实证结果的可靠性,本文选用结构方程模型(SEM)作为建模的实证方法,建立相应变量间关系模型,同时运用软件lisrel8.70作为研究工具对SEM模型进行验证性因子分析。

(一)样本与数据

本文根据研究范围的普遍性、可靠性和代表性的原则下选取2014年沪深两市上市的主板A股制造业上市公司作为样本。考虑到消除极端值对研究结果影响的偏差,需要剔除业绩过差的ST、*ST类公司,剔除当年净利润小于0的公司,最终得到180个样本公司。数据来源于国泰安数据库,经理人口特征等缺失数据取自公司年报相关信息和新浪财经网。

(二)SEM 初始模型的构建

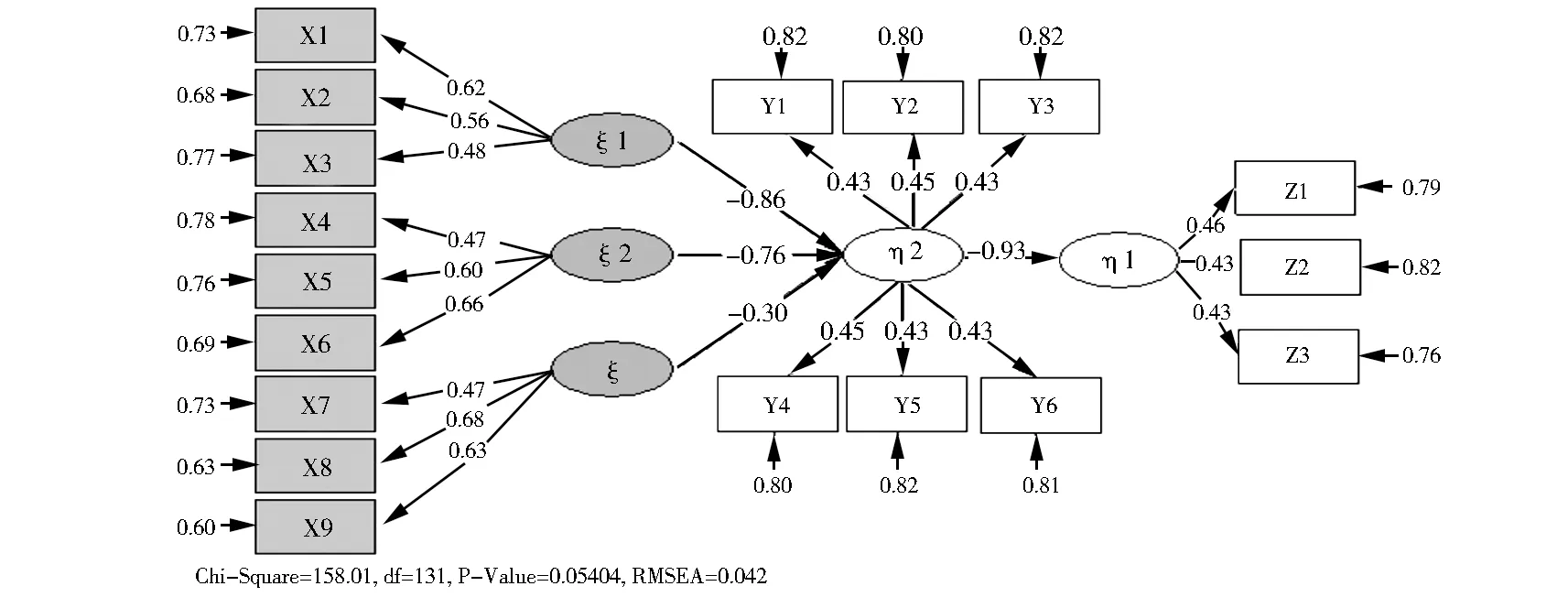

从理论模型及每项变量的测度指标的设计可以构建出本文的初始结构方程模型(图2)。初始结构方程模型包括3个外源隐变量和2个内生隐变量,即控制监督环境(ξ1)、内部管理环境(ξ2)、财务资源环境(ξ3)和经理管理防御(r1)、企业融资行为(r2)。其中控制监督环境(ξ1)包含有3个外源显变量(X1-X3);内部管理环境(ξ2)包含有3个外源显变量(X4-X6),财务资源环境(ξ3)包含有3个外源显变量(X7-X9),经理管理防御程度(η1)包含有6个内生显变量(Y1-Y6),企业融资行为(η2)包含3个内生显变量(Z1-Z3)。

图2 SEM初始模型

(三)SEM模型路径检验

本文构建的初始模型经过参数设定并可识别后,将样本数据的相关矩阵编程输入lisrel8.7软件中进行模型估计。在检验初始模型时,该模型χ2拟合检验中的P-Value等于0,不符合检验标准(P-Value大于0.05)。所以,本文初始模型拟合程度不被接受,需要对模型修正。通过lisrel8.70软件中修正指数(Modification Indices)的提示项进行检视,将最大修正指数的参数设定为自由参数,重新检验模型得到修正模型的检验结果(图3)。

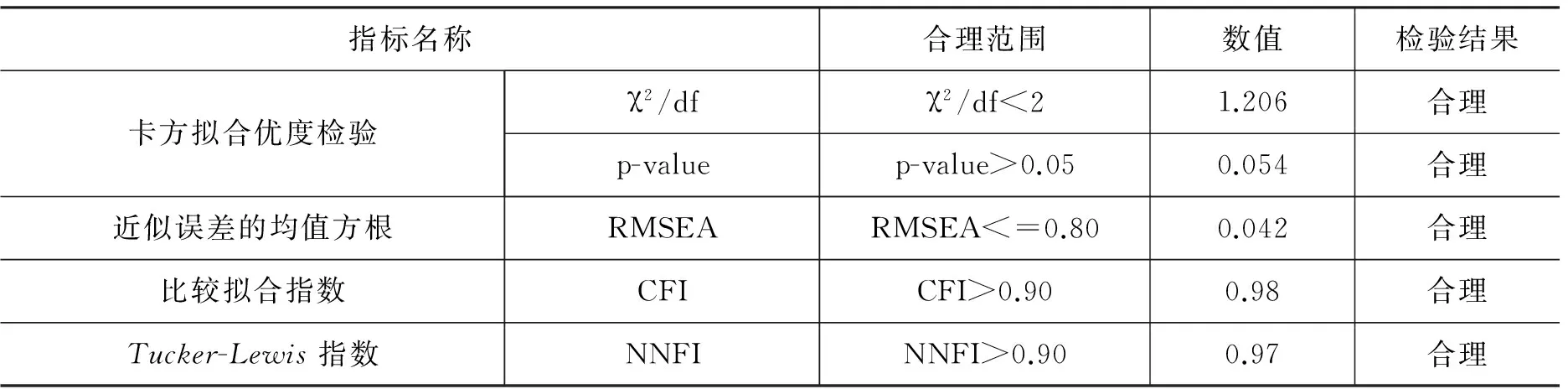

修正模型在进行标准化路径检验后,可观测出修正模型的各个标准化后的路径系数在1%的置信区间下显著,接下来需要检验修正模型的几个常用拟合指标是否在合理范围内,检验结果见表4所示。

从模型的拟合结果来看,各项拟合指标均符合标准,证明该模型拟合程度良好,模型通过检验,模型被接受。

图3 修正模型标准化系数估计

指标名称合理范围数值检验结果卡方拟合优度检验χ2/dfχ2/df<21.206合理p-valuep-value>0.050.054合理近似误差的均值方根RMSEARMSEA<=0.800.042合理比较拟合指数CFICFI>0.900.98合理Tucker-Lewis指数NNFINNFI>0.900.97合理

(四)假设验证

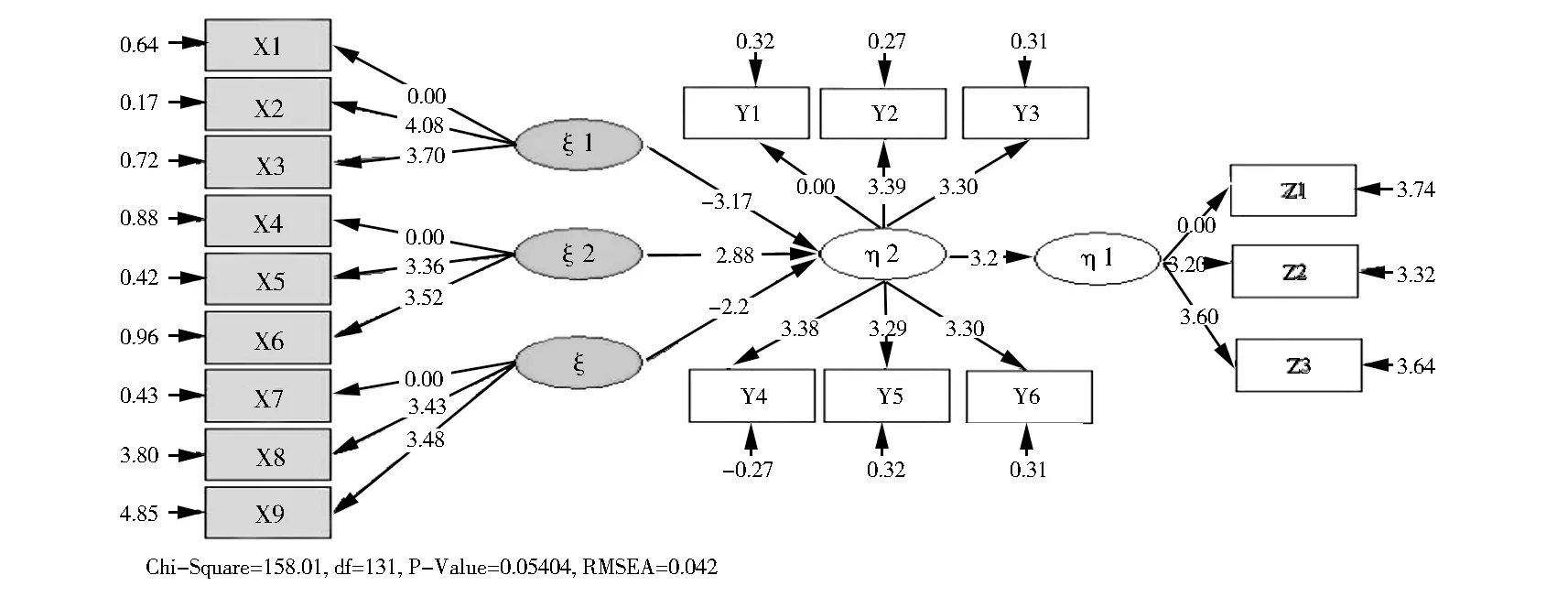

本文的SEM模型成立。为了验证各个变量之间的假设关系,对模型进行T=value值检验。检验结果显示,所有潜变量间的T=value值的绝对值及各潜变量与显变量因子载荷的T=value值均大于1.96,说明模型各个假设关系均通过了T=value值检验(图4)。

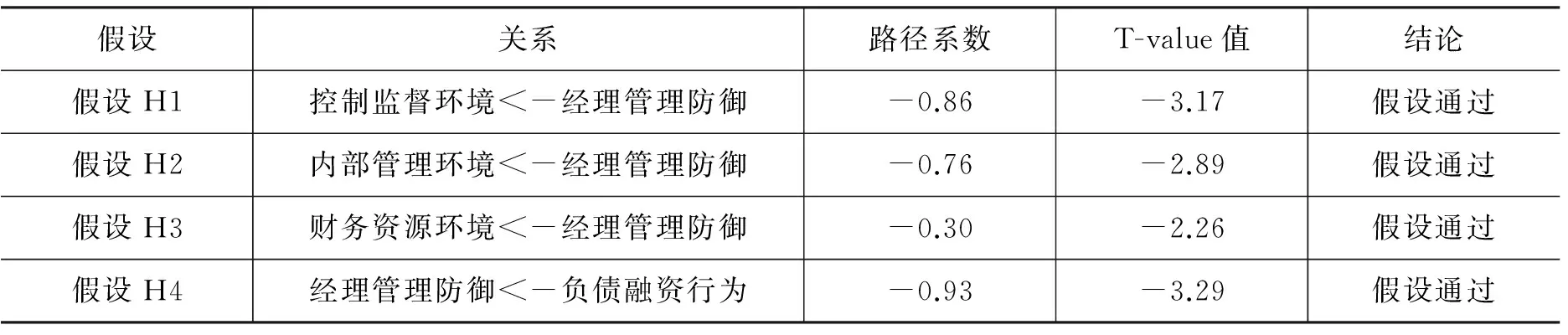

全模型分析结果表明本文的假设成立,具体每个假设的路径系数与T=value值的结果见表5所示。

本文通过LISREL8.7软件对本文构建的结构方程模型(SEM)进行验证,模型通过拟合性检验,H1、H2、H3、H4这4个假设的标准化路径系数的绝对值均在1%的路径系数下显著,4个假设的T-value值的绝对值均大于1.96,故实证结果显示假设H1、H2、H3、H4成立并表现出高度的显著性,其路径系数和T-value值为负数,代表了企业的三大环境对经理管理防御均具有显著的负向抑制作用,经理管理防御对企业负债融资行为也存在负向影响关系。同时,本文通过实证验证得到一条关于企业融资行为的影响路径,证明了在企业三大环境下经理管理防御对企业负债融资行为的削弱效应。

图4 模型T-value值检验

假设关系路径系数T-value值结论假设H1控制监督环境<-经理管理防御-0.86-3.17假设通过假设H2内部管理环境<-经理管理防御-0.76-2.89假设通过假设H3财务资源环境<-经理管理防御-0.30-2.26假设通过假设H4经理管理防御<-负债融资行为-0.93-3.29假设通过

假设H1的路径系数为-0.86,其中H1的路径系数绝对值比H2和H3的路径系数绝对值要大,表示控制监督环境对经理管理防御的抑制作用相比内部管理环境和财务资源环境而言更为显著。控制监督环境与经理管理防御有显著负相关关系。一方面,控制监督环境能够强化大股东之间战略与利益一致的关系,加强其余类型股东参与企业管理的动机,有利于改善经理人的决策质量。另一方面,由于其他类型股东可能与企业存在业务往来,股权的合理分配会促使其他股东的利益与企业整体利益挂钩,杜绝大股东与经理人合谋侵害其他股东利益的现象。

假设H2的路径系数为-0.76,表示内部管理环境对经理管理防御有抑制作用。良好的内部管理环境能够显著降低经理人管理防御程度。一方面,经理人利益与董事会的决策存在依附性,一个具有独立性的董事会会代表大股东的利益加强对经理人的监督,因此经理人为保全自身利益会迎合大股东的意愿,减少管理防御行为。另一方面,董事会规模、独立董事比例和经理人两职设立情况与良好的内部管理环境有显著相关性。当董事会规模较大时,经理人就难以逾越董事会的监管,有利于约束经理人的行为空间。独立董事存在使得董事会拥有自身的独立地位,强化了对经理人的监督职能。另外,经理人身兼数职会分散其管理企业活动的时间和精力,企业应该尽量杜绝经理人担任董事会职务并参与董事会决策活动的现象。

假设H3的路径系数为-0.30,反映企业的财务资源环境对经理管理防御的负向影响。但是,H3的路径系数值相比其他两个假设较小,说明相较于企业的控制监督环境和内部管理环境而言,企业财务资源环境对经理管理防御的抑制作用相比之下较小。同时假设H3的T-value值检验结果虽然符合检验标准,但是此假设的T-value值检验值相比其他两个假设较小,这说明H3的解释力度稍逊于另外两个假设。造成这种结果的原因可能是实证统计软件的计算误差,也可能是因为研究涉及的指标难以全面合理地解释变量。这是因为影响企业财务资源环境的因素太繁多,其中有些因素是不容易被股东主观操纵的。具体来说,企业财务资源环境不仅仅由企业内部运营所能控制,它可能还会受国家宏观经济条件、行业竞争力、经理人激励监督机制等因素的影响。所以良好的财务资源环境对经理人的防御程度的抑制作用也是有限的,股东仅通过物质激励手段来减轻经理人防御程度的力度是不够的,还需从精神层面建立双方的互惠信任关系,从而满足经理人的心理需求来达到降低管理防御程度。

H4假设的路径系数为-0.93,其绝对值接近1,说明高管理防御的经理人所任职的公司的举债较少,经理管理防御会限制企业的负债额度即经理管理防御程度与企业负债融资比率呈显著负相关关系。这是由于负债融资会给经理人带来更大的风险的同时会挤压经理人的权力空间和削弱其职位的稳定性。经理人出于管理防御动机会将选择安全的融资方式作为谋求权力和稳固职位的手段。

五、结论

本文考虑到经理人对企业融资行为决策的重要作用,探讨了经理管理防御与企业融资行为的关系,以三元交互框架分析了“企业环境”、“经理人主体”和“融资行为”之间的逻辑关系,研究结果表明:(1)建立良好的企业环境(环境)对经理人(主体)管理防御有负向影响,即企业的控制监督环境能够显著抑制经理管理防御动机;企业的内部管理环境能够抑制经理管理防御程度;企业的财务资源环境能够起到减轻经理管理防御的作用。(2)经理人(主体)的管理防御和企业负债融资(行为)有负相关关系。股东可以从经理人选择的融资方式来推断经理人的管理防御程度,低管理防御的经理人偏好负债融资,高管理防御的经理人就会选择相对安全的股权融资方式。(3)实证检验得出一条影响企业融资行为的路径,即企业三大微观环境和经理管理防御之间的内生决定关系最终影响企业融资行为。

通过对本文的结论分析可以看出:首先,建立企业良好的控制监督环境可以保证大股东对企业的绝对控制权,合理配置股权结构、增加机构投资者和董监事会的持股比例等措施都是为了加强各类型股东对经理人的控制监督。企业建立良好的控制监督环境除了对经理人具备有效监督的作用外,还可以避免引发企业内外“合谋”问题的产生,这样企业控制监督环境对经理管理防御的抑制作用就充分体现出来。其次,为了能够最有效地减轻经理管理防御对股东利益的损害,企业需要完善以公司董事会为主力的内部监督机制,提高董事会的监督效率和独立性。同时,企业应建立对经理人的激励与约束机制。为了保持企业良好的盈利性和财务绩效,股东在鼓励经理人做出能提升企业最大利益的决策时可以许诺给予经理人高水平的薪酬结构及额外奖励,促使经理人的利益与股东的利益相一致,这样可以缓解委托代理所带来的管理防御问题。最后,必须重视经理人的个体因素对企业融资行为的重大影响作用,经理人的管理防御程度应当纳入股东雇用选聘经理人时所要着重考虑的要素。本文的研究局限性主要表现在三元交互理论模型的路径检验不够全面,仅仅研究了建立良好的企业环境通过经理个体管理防御对企业负债融资产生影响的单向路径关系,并没有研究三者之间更为复杂的交互路径关系。在今后的研究中,可以将企业环境、经理管理防御和企业融资行为之间交互影响作用做出进一步的扩展研究。

[1]Novaes W, Zingales.Capital Structure Choice when Managers are in Control:Entrenchment versus Efficiency[J].Working Paper,2003,49(1):49-82.

[2]Morck R A,Shleifer,Vishny.Management Ownership and Market Valuation-An Empirical Analysis[J].Journal of Financial Economics,1988(20):293-315.

[3]Zweibel J.Dynamic Capital Structure under Managerial Entrenchment [J].American Economic Review,1996(86):1197-1215.

[4]Ayla K. Managerial Entrenchment and the Debt-Equity Choice[J].SSRN working paper,2003(1):120-125.

[5]黄国良,程芳.基于管理防御视角的中国上市公司股权融资偏好[J].管理现代化,2007(4):59-61.

[6]张海龙,李秉祥.公司价值、资本结构与经理管理防御[J].软科学,2012,26(6):111-114.

[7]王斌,廖振鹏,梁永宽.基于三元交互理论ERP实施绩效及作用机理研究[J].软科学,2011,25(6):49-53.

[8]Shleifei A, Vishny R. A Survey of Corporate Governance[J].Journal of Finance,1997,52:737-783.

[9]Barney J B.Firm Resources and Sustained Competitive Advantage[J].Journal of Management,1991,17:99-120.

[10]李怀祖.管理研究方法论[M].西安:西安交通大学出版社,2004:244-248.

[11]李秉祥,曹红,薛思珊. 我国经理管理防御水平测度研究[J].西安理工大学学报,2007,23(4):427-431.

[12]张海龙,李秉祥.基于管理防御的公司资本结构形成路径解析及实证检验[J].西北农林科技大学学报,2011,11(4):83-89.

[13]胡国柳,董屹.上市公司股权结构与资本结构选择的实证研究[J].财经科学,2005(5):90-98.

[14]罗进辉,万迪昉.大股东持股对管理者过度在职消费行为的治理研究[J].证券市场导报,2009(6):64-70.

[15]McConnell J, Servaes H. Additional Evidence on Equity Ownership and Corporate Value[J]. Journal of Financial Economics, 1990(27):596-612.

[16]Cho M H. Ownership Structure, Investment and the Corporate Value:An Empirical Analysis[J]. Journal of Financial Economics, 1998, 47:103-121.

[17]LiptonL, Lorsch J A. Modest Proposal for Improved Corporate Governance[J].The Business Layer,1992,48(1):59-77.

[18] 赵西萍,李有根,李怀祖.董事会构成与经理控制机制关系研究[J].系统工程理论与实践,2002(11):64-69.

[19]Boyd B K. CEO Duality and Firm Performance:A Contingency Model[J]. Strategic Management Journal, 1995(16):301-313.

[20]郝艳,李秉祥.基于BP神经网络的经理管理防御程度测评模型[J].科技管理研究,2010(9):212-215.

责任编辑杨萍

The Study of Managers’ Managerial Entrenchment Influencing on Corporate Financing Behavior——Based on Tripartite Reciprocal Determinism

LI Bing-xiang, YUAN Ye

(School of Economics and Management, Xi’an University of Technology, Xi’an 710054, China)

On the basis of the theoretical research of Managers’ Managerial Entrenchment, using Tripartite Reciprocal Determinism analysis framework, and integrating the control and supervision environment of enterprise, internal management environment, financing environment into managers’ Managerial Entrenchment, this paper uses difference analysis method to study the influence of managers’ Managerial Entrenchment on corporate debt financing in the three environments of corporate. And Structural Equation Model is used to test the influence path. The result shows that the three environments of the corporate has a negative impact on the managers’ Managerial Entrenchment; managers’ Managerial Entrenchment has a negative impact on debt financing. And corporate environment has indirect effect on the corporate finance behavior through managers’ Managerial Entrenchment.

tripartite reciprocal determinism; managers’ managerial entrenchment; debt financing; structural equation model

2015-08-21

国家自然科学基金项目(71272118);陕西省高校重点学科专项资金建设项目(107-00X902)。

李秉祥,男,西安理工大学经济与管理学院教授,主要从事公司治理与财务管理研究;袁烨,女,西安理工大学经济与管理学院硕士生,主要从事公司财务与资本管理研究。

F275

A

1005-1007(2016)02-12