论金融体系等级化下的金融消费者保护

2016-10-31魏舒

魏舒

【摘要】在讨论金融消费者的具体概念时,我国学界忽视了将金融消费者的概念,置于具体的金融合约所构建的金融法律关系中进行考虑。在完整法律关系的视角下重新审视“金融消费者”的概念,从客观特征映射于主体的视角,围绕金融合约的不稳定性特质以及不稳定特质所带来的等级化金融体系制度,对于“金融消费者”这一概念界定的基础逻辑进行梳理,同时为此主体概念的界定提供新的思考角度。

【关键词】金融消费者保护 金融体系 等级化 金融合约

一、问题的提出

我国学者在讨论具体概念的界定时,由于继受传统大陆法系体系化思维的影响,强调抽象归纳对于定义事物的重要性,而忽视了过分抽象可能所陷入的迷思。参考经济学、金融学与社会学等学科的经典理论,在法学视角下学界对主体的特征进行抽象加以分析,寻求支持自己理据的界定范围,强调被界定主体的某一特征对于金融消费者概念界定的具有重要影响。在考虑金融消费者界定基础时,笔者认为金融消费者的概念应该是从整个金融合约法律关系所构成的金融市场角度出发,不能仅只是关注法律关系中的主体,而忽视了法律关系中客体金融产品或者服务——本质上来说是金融合约——对于金融消费者概念界定以及构建于其之上的金融合约法律关系的根本性约束影响。本文参考Katharina Pistor所提出的“金融的法律理论”(A Legal Theory of Finance)[1],主张围绕金融合约的不稳定性特质以及不稳定特质所带来的等级化金融体系制度,对于“金融消费者”这一概念界定的基础逻辑进行梳理。

二、金融产品合约本质背后的等级化——逻辑起点

(一)金融市场的要素分析——不稳定本质根源

金融是什么?在不考虑其他参与主体的情形下,缔结以信用交易为核心的金融合约简单而明了:围绕作为信用载体的货币资金,一方(融出方)相信资金的使用权利的移转会为其在未来带来该笔资金所能实现的最高价值[2],而另一方(融入方)具有资金融出方所相信的实现其对于该笔资金预期价值的能力,但缺乏现金的支持而具有融入资金的需求;通过对于未来收益分配的约定,以实现双方对于当下资金以及未来收益的需求,在达成一致后形成金融合约关系。

如果每笔交易都能实现金融合约中所约定的承诺,金融的合约本质仅仅会停留于所占用资金时间长短带来收益高低的动态数学计算层面,不存在金融学随后的发展与讨论。但现实世界并非如此完美,金融合约的每一次发生,其所需要面对的就是一个由于有限认知而充满不确定性的世界。Frank Knight很早就曾提出,在对于具体事物的动态描述中,不可回避地需要面对该事物的不确定性,即事物本身所具有的无法通过定量计算的风险。[3]

此外值得关注的是,当金融交易的频率提升时,流动性的需求就此产生。金融市场中金融合约的达成与资金的交换是以个体需求为基础的,当市场中的部分主体不再只是进行单一方向金融交换,同时发生融入与融出资金的双向需求,称之为“流动性”的概念就此产生,即随意出售任何资产以获得其他资产或现金的能力,其功能在于满足金融市场中随着交换频率提升所增加的交换需求。流动性的约束实际上也是金融不稳定性的一个重要来源。一方面,个体由于有限理性的作用,没有个体能够预测未来发生的情形,同时也无法预测是否在未来就会发生今日对于未来预期收益变动而进行融入或者融出资金调整的前提假设;而在做出融入或者融出资金的判断并践行时,资金的变动却客观地发生了,待执行金融合约之时,市场中的个体交易者会受到流动性变动的约束。另一方面,根据实际情形进行调整的个体需要出售或者购置金融资产,许多情形下需要以一笔损失为代价,并且并非所有的金融资产都能获得再融资,这同样会对个体产生流动性的约束影响。

(二)金融市场的制度分析——等级化体系

达成金融合约的交易双方存在可能尝试过在金融合约中进行更为细致的约定以避免不稳定性所带来的影响,但正是金融的本质中无法消除的根本的不确定性与流动性的约束,使得个体的努力并不能完全实现。此种观点在Oliver Hart与John Moore所提出的“不完备合同理论”中得到了阐释。[4]

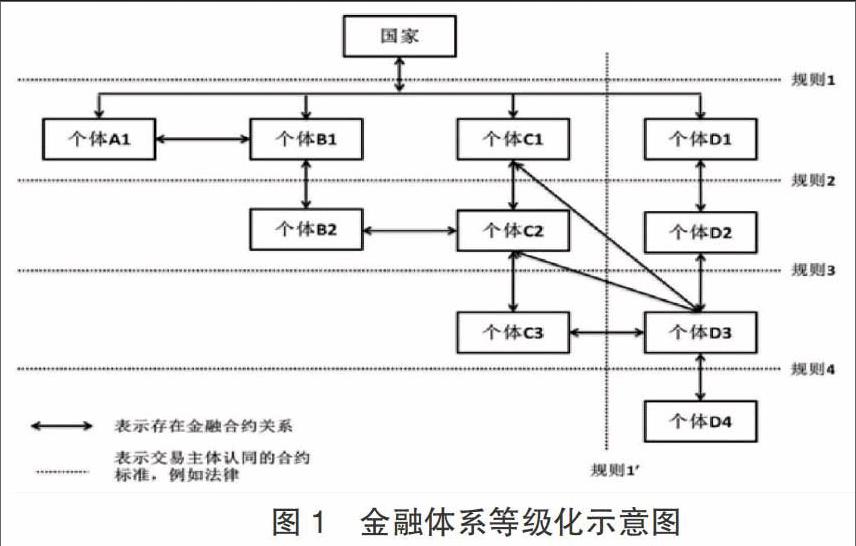

对于金融等级化对于构建于金融合约的金融市场以及金融与法律关系的影响,笔者将结合图1加以分析。

金融市场中个体之间通过金融合约相互连结,而金融合约包含了对于未来支付的承诺。法律的功能在于,确保该份承诺对于预期收益的支付在未来条件的具体情形下不会发生改变,其对于金融体系中不同个体进行层级的划定,至少允许同等级内部的个体进行金融交易。

下面将对不同的前提假设进行分别探讨:

(1)假设金融市场中不存在金融本质的不稳定性所带来的自身限制与规则限制,则市场中没有规则的限制,市场中的主体可以随意同层次、跨层级双方之间订立金融合约,当然也存在是否需要使用“市场”这一词语界定该种交易情形的争议。[5]如果金融合约缔结的主体在真实世界中随意达成金融合约,金融的不稳定性特质就会带来影响,使该市场的运作在一瞬间崩塌,因为底层个体因对更高层级的金融交易者进行未来预期收益的承诺,在面对更高层级引起的流动性约束风险时,需要保证自身不受影响的能力大大减弱,而一处的违约就会导致整个体系的连锁反应,而使整个体系倾塌。

(2)假设包括国家在内的所有个体之间达成的具体金融合约围绕某一特定内容,即交易的金融产品相同。那么此时,作为得到市场交易主体认可、并经过国家权力制定的法律会对该产品所能渗透的金融等级产生影响。如果法律处于规则2的位置,则法律会取消金融市场中除A1、B1、C1、D1所进行的其他自由交易,此种情形的发生存在两种可能性:第一种可能性是该金融合约具有特殊性,其需求的提出以及满足的能力只有国家以及类似A1等级的个体所具备,国家对于市场此种共识进行确认形成正式法律,并且如果交给其他更低等级的主体则会放大此种金融合约的不稳定性,波及整体金融体系;第二种可能性是此时法律的制定并非市场的共识,而是国家的专断,这就会出现学者讨论的一个重要金融现象——金融抑制,不合理地排除了市场主体对于交易需求的满足,抑制金融合约的订立与金融交易的发生。当第二种可能性是事实时,对市场中例如C1与D3之间交易需求的产生,非认可的对于此种金融产品的交易,会促使法律从规则2的位置向更低的规制位置(规则3、规则4)挪动,形成法律与金融之间动态的调整关系。而此种动态调整关系的关键在于市场中金融合约达成内容的最大公约数的位置。

(3)假设个体C类与D类可以在自己所处的不同层级进行金融交易,由处于规则1所在位置的法律对于个体C类与D类之间禁止,则反映出某两种金融合约下的分业经营。但如果规则1不存在,放开C类D类主体之间的自由、跨等级交易,例如C1与D3、C2与D3之间缔结金融合约,会将本不该属于C类主体的金融风险通过新的金融合约关系传递至个体D类的等级体系中。该种假设情形反映的是由于金融合约的缔结而产生跨行业的流动性风险的传递,此种真实情形的现实案例包括:银行利用理财产品资金进行股票交易、基金公司成立投资基金对于衍生品产品进行投资。那么此时规则1的作用就显得至关重要。并且,规则1限制的程度(在图1中反映即虚线的长短是否会造成C类、D类主体之间的隔绝)也会对于新的金融关系带来的不稳定造成不同的影响,例如限制C3与D3之间金融合约的达成而放开C1与D3之间的金融关系与完全限制或者放开存在很大的差别,因为各阶层中各主体的权力具有异质性。

但需要注意的是,本图反映的是一国范围之内的金融市场;当某个国家成为等级化体系下的个体A1,则意味着该国金融体系的维系依赖于外汇市场中他国的信用,而其中规则所代表的虚线则成为国际公约或者标准达成的可能位置。

三、以等级化为视角的具体金融消费者保护现状分析

在讨论金融消费者保护法甚至是金融服务法的立法时,有学者以金融消费者保护为核心,提出了金融服务法的横向统合规制[6],但存在观点对于横向统合的金融消费者立法存疑。[7]当法律对于某一金融合约进行特定化,并对于其中条款设定的标准实现,否则所有为保持当前金融与法律内生关系的规则将没有意义。因此,作为拥有无限权力与资源的国家,往往会通过在特定金融交易合约生成的市场设置专门机构,一方面代表国家观察金融合约是否得到良好的执行、并对于金融合约内容发生的本质性变动代表国家进行积极或者消极的评价,另一方面帮助作为市场个体的国家在市场,为其围绕该种金融产品的信用交易发生提供信息。因此,该专门机构在中央上拥有国家所授予的一定权力,而另一方面可以说是市场所有主体认可的保障承诺得到法律执行的重要个体。当类型化的机构确定下来后,该种金融合约所演变产生的规则会得到更强有力而专业的执行。但随着类型化机关的增多,以及金融交易混合功能产品的创新,监管重叠与监管真空的问题就会曝光出来。在当前金融消费者类型尚不确定的基础上,出台的统合金融消费者规制法要么流于形式,其中内容只能涉及最根本的基础性原则,而无法对于金融消费者所拥有的具体权利进行界定;因为当下已经存在的金融产品正处于有权监管机关的控制下,由于存在路径依赖,国家变更监管单位的成本将会十分高昂。这解释了为什么最早设立的工商总局没有权力也没有动力对于金融消费者提供保护,同时也解释了为何当前我国对于金融消费者的具体保护仍是从业已形成的分业监管入手,思考我国金融消费者究竟什么权利可以类型化,填补存在的金融消费者保护空白。[8]

(一)纵向中央分割型的监管

我国“一行三会”设置的最初动因,正如上述推理所论证的,其出现就是在某一特定金融行业出现监管真空后的及时填补。在专门的金融消费者保护机构设置上,同样体现这样的逻辑:当个别主体对于金融消费者的侵害对于市场本身规则的维系造成实质性侵害时,先后保监会设立了保险消费者保护局,证监会设立了投资者保护局、中国人民银行和银监会设立金融消费者保护局。可以说,从机构设置的角度来看,作为等级化中国家代表的象征,“一行三会”的反应及时而恰当。

但是作为金融合约是否有效执行的重要考量标准,在具体法律文件的制定规则上,我国无论是正式的法律还是具有法律效力的规范文件,显得多头治水而无重点。当前我国除却《证券法》、《证券投资基金法》、《公司法》、《商业银行法》、《保险法》以及《信托法》等正规法律文件清理,其他法律的规定庞杂而缺少体系。以银监会为例,根据2011年《中国银监会关于发布银行业规章和规范性文件清理结果的公告》(银监发〔2011〕1号),其中继续有效的规章有39件,而继续有效的规范性文件有493件。文件数量一定程度反映出监管领域的细致,但相互之间效力的盘根错杂使得监管的效率不免生疑。另一方面,当前对于金融消费者的具体监管文件效力相对较低,散见于金融类法律法规和监管部门的行政规章及规范性文件中,[9]并且随着依据金融合约关系所产生的新型金融产品的监管存在监管滞后与监管真空的同时存在,例如当前对于集合投资计划的监管。

(二)横向金融消费者保护的真空

在我国横向监管方面,由于行政权利的条块分割,“一行三会”在地方的影响只能寄托于下属机构,并且在地方上更有资源与权力的往往是当地政府的代表。但是从已有的实证研究来看,条块分割导致了地方金融消费者保护的真空。有学者曾通过搜集40份地方金融消费者保护性文件,从文件内容分析认为存在以下问题:(1)金融消费者保护性文件内容在一省范围之内的市县不能得到统一;(2)存在下级文件超出上级授权范围的情形;(3)文件对于金融消费者的权利内容规定浅显而只有原则性条款,对于金融机构不履行所负担义务的惩罚措施缺少规定;(4)金融消费者争议机构名称不统一,争议处理程序宽泛,所做出的调节协议缺乏法律效力。[10]

四、结语

笔者希望进行金融消费者定义时,避免陷入对于金融法律关系中主体判断判断的学者主观迷思。在现实条件约束的视角下,根据金融的合约属性,从金融产品或者服务的视角入手,对金融消费者的概念,首先进行各机构下的产品标准映射,再扩展至同质产品的标准界定,最后实现金融消费者概念的具体探讨。

参考文献

[1]Katharina Pistor.“A Legal Theory of Finance”, Public Law & Legal Theory Working Paper Group, Columbia Law School,May 2013.

[2]笔者在此使用“资金的使用权利”这一概念,避免引起资金权利归属的问题争议.

[3]Frank Knight,Risk,Uncertainty and Profit.Boston, Houghton Mifflin,1921.

[4]完备合同是指从不需要在未来进行重新谈判的合同。See Oliver Hart and John Moore.“Foundations of Incomplete Contracts”.The Review of Economic Studies 66.1(1999):115-138.

[5]此处类似于George J.Stigler对于Ronald H.Coase在The Social Costs(《社会成本问题》)一文中所进行归纳的零交易成本世界概念在金融市场中的运用.

[6]杨东.《金融消费者保护统合法论》,法律出版社2013年版,第21页.

[7]冯果.《金融服务横向规制究竟能走多远》,载《法学》2010年第3期.

[8]唐应茂:《金融消费者有什么权利?——也谈美国2010年<消费者金融保护法>》,载《比较法研究》2013年第4期.

[9]杨东.《论金融服务统合法体系的构建——从投资者保护到金融消费者保护》,载《中国人民大学学报》2013年第3期.

[10]齐萌.《金融消费者保护立法实证研究——以40部金融消费者保护规范性文件为样本》,载《江西财经大学学报》2013年第3期.